本文选自“海豚投研”

奈飞(NFLX.US)北京时间4月21日发布2021年第一季度财报,公司收入71.63亿美元,同比增24%,略微高于一致预期的71.34亿美元;经营利润19.6亿美元,同比增104%,大幅超过预期的17.8亿元。

从财务数据上粗看,似乎奈飞的成绩有点过分优异,但众所周知,市场最关注奈飞的,从来不是简单的营收净利等指标。

因此,海豚君再进一步细看经营指标。

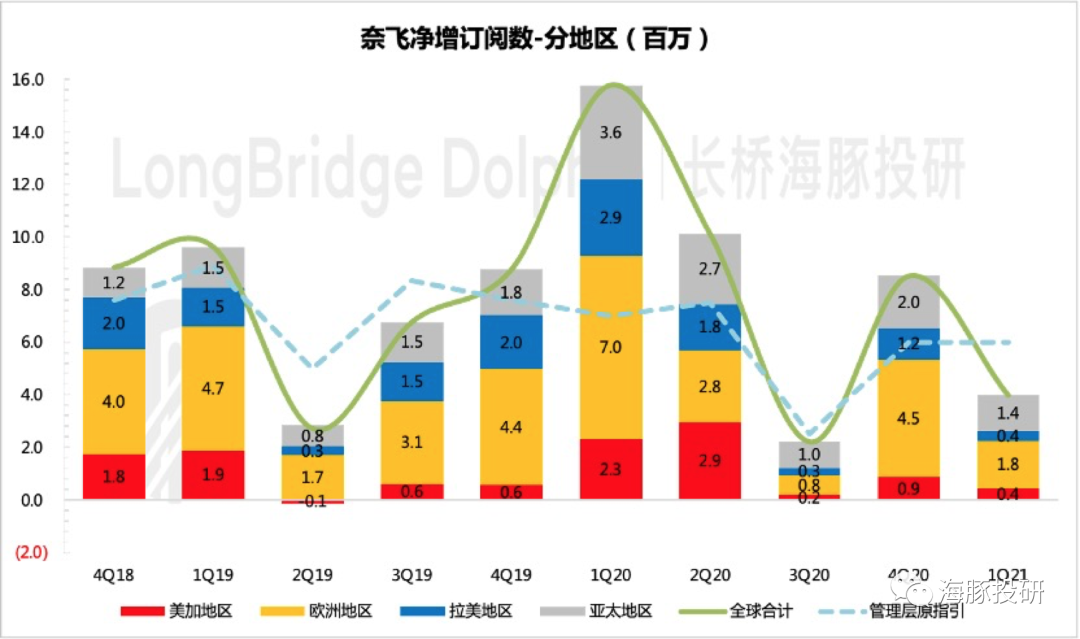

发现原来本季度收入净利高增长的背后是订阅用户增长(397万)大幅不及指引(600万)以及市场预期,而提价的效果则开始显现(ARPU提升)。

用户增长的意外放缓以及竞争者增多的市场格局下,使得奈飞的前景已不如去年那样清晰明朗。

再加上管理层对二季度的用户比一季度末净增仅100万的保守指引,截至发稿前,盘后暴跌近10%的股价已表明了市场态度。

海豚君认为,虽然长期流媒体趋势仍在,但短期内市场可能需要消化一下奈飞的增长预期差。

尽管全球流媒体市场趋势未改,全球大部分地区的流媒体平台仍然在高速渗透中。但线下娱乐随疫苗普及的逐渐恢复,疫情红利的消退,以及市场竞争格局的变化,从奈飞此次财报来看,对奈飞的用户增长阻力还是相对明显的。

因此,市场对于奈飞等一众流媒体平台的高增长预期需要适度调整。

但有以下两点令人略有欣慰。

管理层提及,一季度的内容供应上存在一定的延后,导致内容量不及预期,因此对用户规模的影响也不可忽视。预计今年下半年不少爆款热剧上线,会对奈飞的用户增长有一个显著提振。

另外,奈飞的成本费用改善在规模优势下继续提升,财务指标稳步向好,奈飞的融资需求和债务负担有望进一步减轻。

本次财报具体内容

(1)用户增长大幅跑输预期,管理层指引保守,短期增速预期需适度调整

本季度奈飞全球订阅用户为2.08亿人,净增近400万,大幅低于管理层指引的600万以及市场一致预期的630万人。而对于二季度的指引,管理层也相对保守,预期全球净增仅100万。

尽管本季度有市场较为期待的《Bridgerton》、《Lupin》等热播剧,但从全球不同地区来看,环比增速均存在不同程度的下滑。

而一季度北美、拉美地区合计不足百万的用户净增长,表现了奈飞在部分地区的增长态势或已出现了疲软迹象。

数据来源:Netflix财报、海豚投研整理

对此数据的预期落差,管理层解释为本季度内容供应量的略有下滑,并展望二季度会随着不少爆款剧新季内容以及电影内容的增多而减缓净增用户环比下滑的态势。并且重点提及对市场竞争的乐观态度,认为用户增长下滑与市场竞争加剧关联不大。

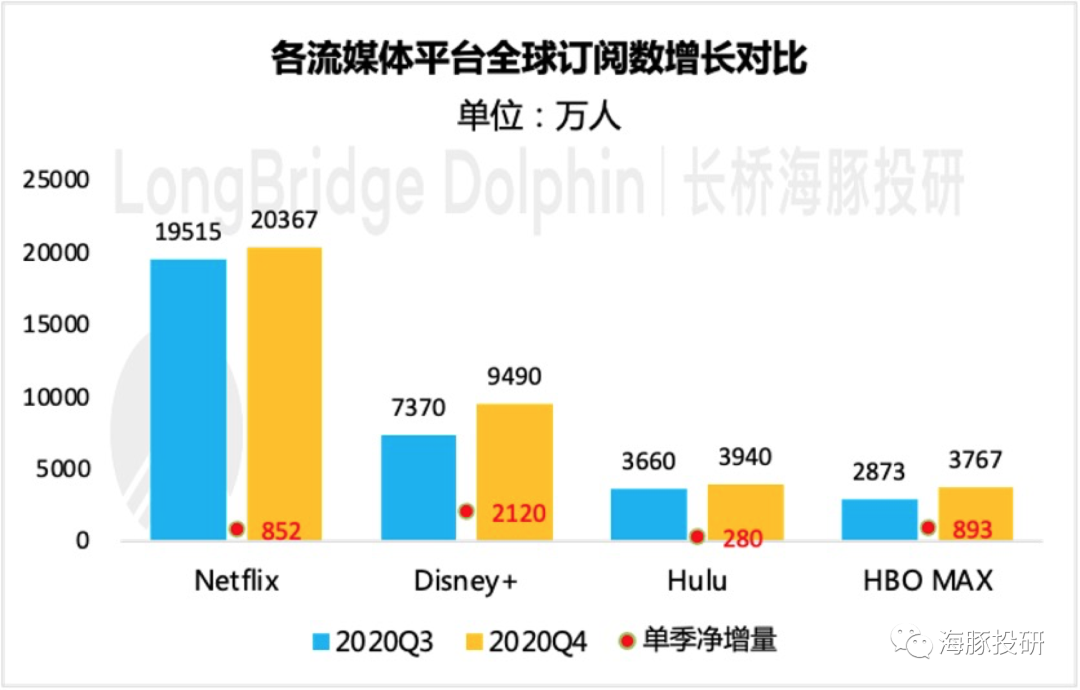

海豚认为,尽管内容供给对流媒体视频平台的用户订阅意愿有着主要的影响,但从去年以Disney(DIS.US)、HBO等为首的其他流媒体平台增长情况来横向对比的话,奈飞的增长势头短期内可能还是在一定程度上受到了同行竞争的影响。

数据来源:各公司财报、海豚投研整理

虽然根据第三方咨询公司Parrot Analytics的数据显示,近两年奈飞市场份额也出现了一定的下滑(由两年前的64%下滑至当前的50%)。

但在今天随后的业绩电话会上,管理层再一次强调净增用户下滑与竞争无关,或许真正有无影响可能还需要看到Disney、AT&T(T.US)等公司的财报披露后才能判断。

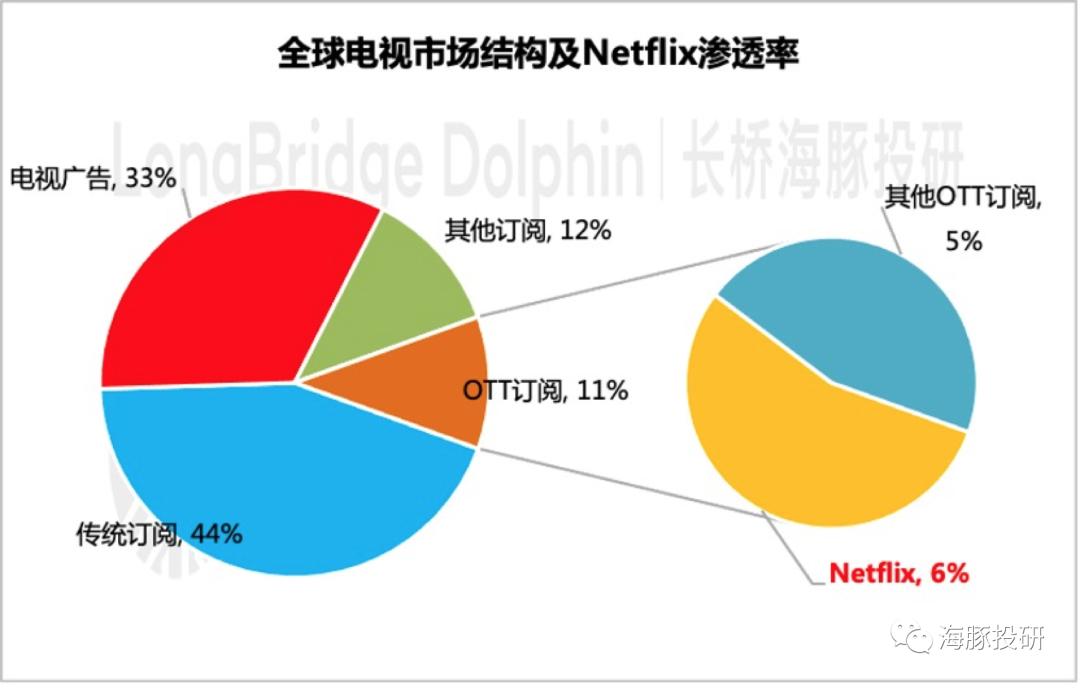

从长期来看,全球流媒体趋势的确定性还在。

目前以奈飞为代表的流媒体平台在整体电视市场的市占率仅11%还不算高,疫情期间提前加快了流媒体平台的用户渗透速度。

随着流媒体视频对有线电视的逐渐替代,在长期市场蛋糕做大的情况下,奈飞还是能继续享受行业变革的红利。

数据来源:Morgan Stanley Research、海豚投研整理

(2)提价策略继续推进,ARPU提振效果明显

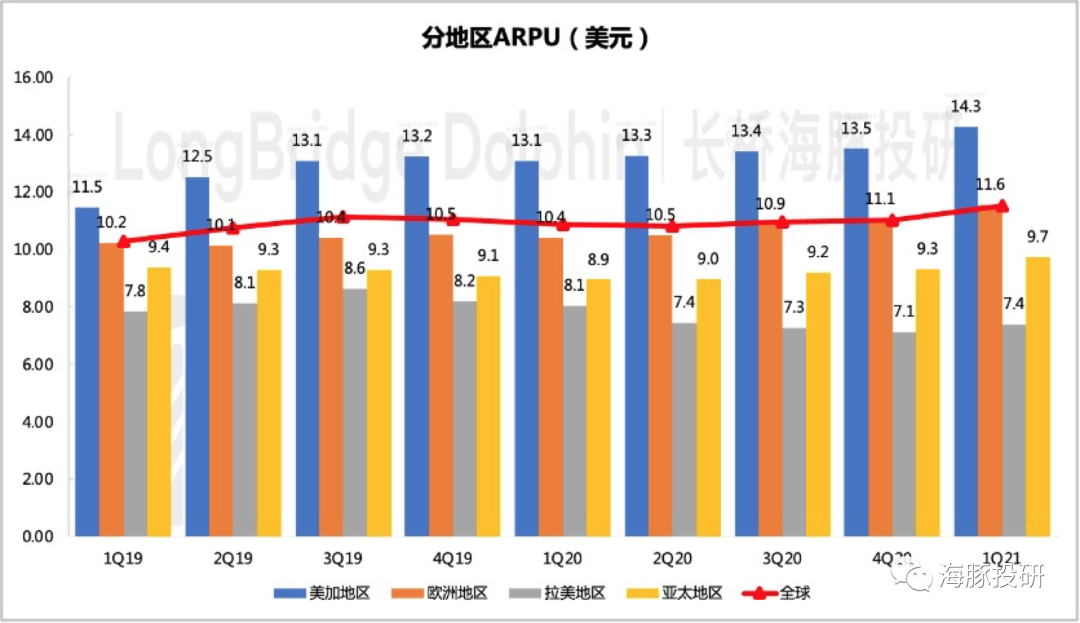

本季度全球ARPU环比提升近5%,达到11.5美元/月,在用户增长放缓下,对收入增长贡献变高。

ARPU的超预期提升这主要上季度提价效果带来。(上季度主要提价的美加地区一季度ARPU环比增速最高)

数据来源:Netflix财报、海豚投研整理

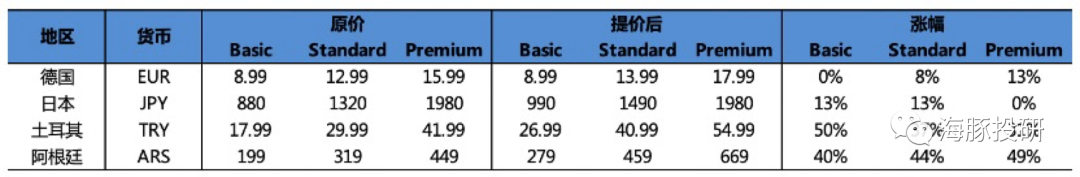

似乎是尝到了提价的甜头,继上季度在美国、加拿大、澳大利亚等地区提价后,本季度奈飞又陆续在德国、日本、土耳其、阿根廷地区分别提价10%-50%。

数据来源:Netflix官网、海豚投研整理

值得一提的是,本次提价幅度最大的土耳其、阿根廷,分属奈飞财报披露的亚太地区和拉美地区。从用户增长来看,这两个地区也是上季度增长势头相对良好的地区。

海豚君认为,本季度奈飞在这两个地区的大幅提价,除了一方面可能是定价相对较低的原因之外,还有可能是其他地区的同行竞争更加激烈,提价不利于用户增长和粘性的保持。

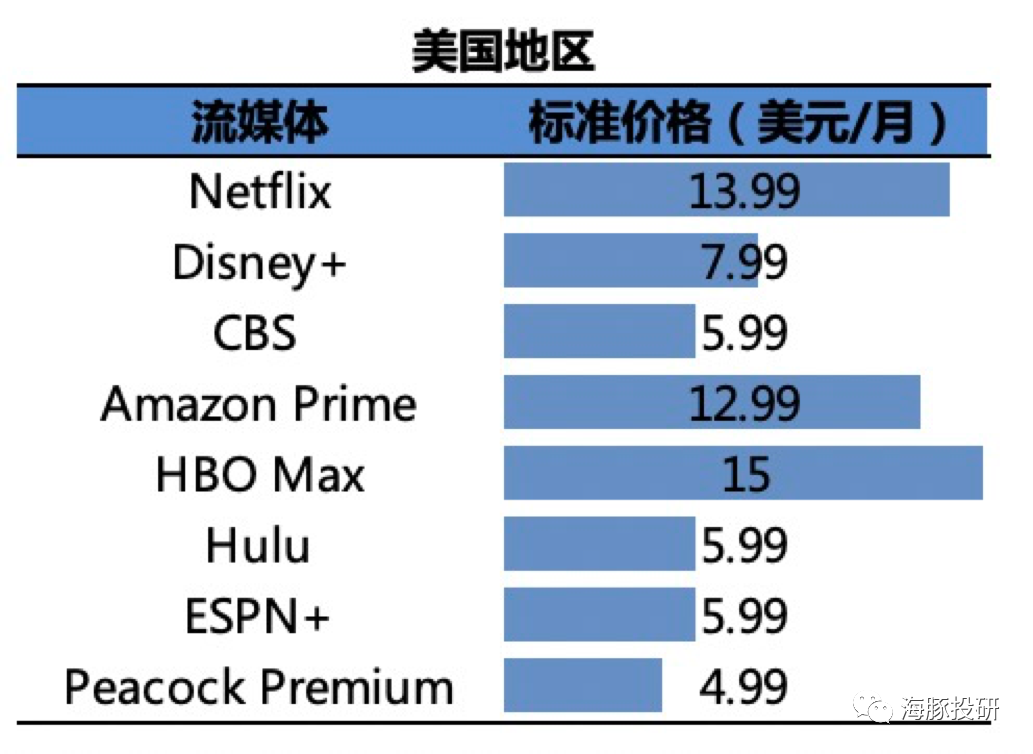

对比同行,一季度除了Disney+也顺势提价之外,其他平台未有明显的价格调整,而奈飞的定价水平仍然显著高于同行。

另外,一季度拉美地区的用户增长态势突然出现拉垮,净增仅35万人,大幅低于上季度的122万以及非疫情期2019年一季度的147万人。海豚君认为,此次阿根廷地区的提价或许会对拉美地区用户增长带来进一步的压力。

总的来说,不可否认当前奈飞的用户增长态势出现了一定程度的疲软,这次财报后市场对奈飞的高增长预期或许会做适当调整。

(3)成本费用端的改善是一季度盈利指标向好的主要原因

虽然此次奈飞的用户增长指标表现不佳,但从成本费用端来看,财务经营指标在超预期向好。

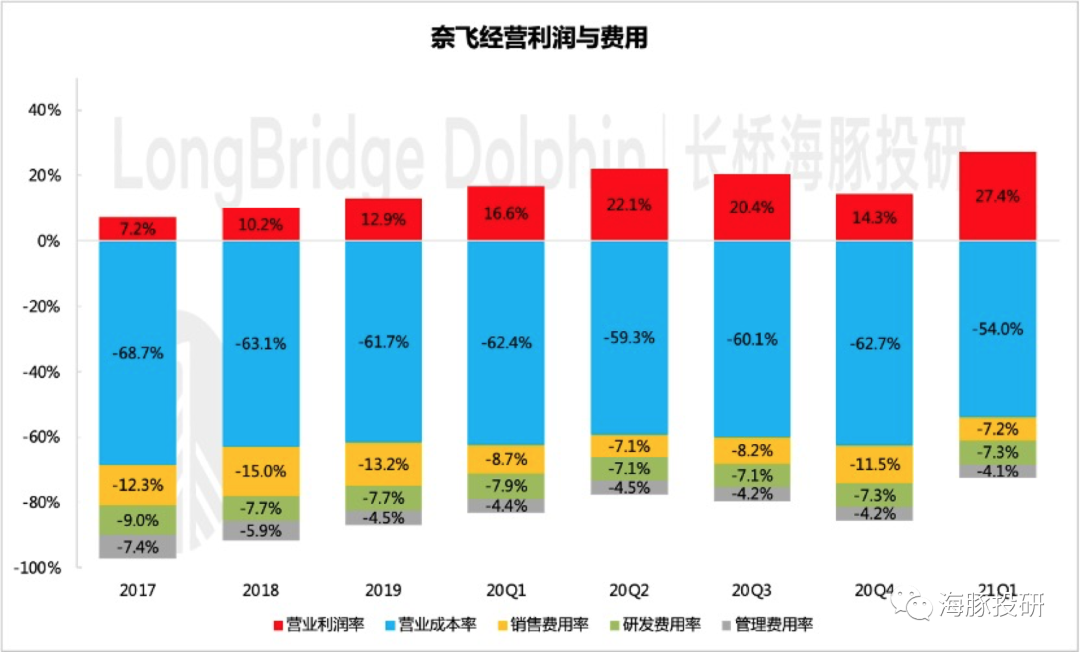

一季度奈飞的营业成本率为54%,较上一季度大幅下滑。销售费用率相比上季度的11.5%,下滑至7.2%,位于近两年销售费用率低位。

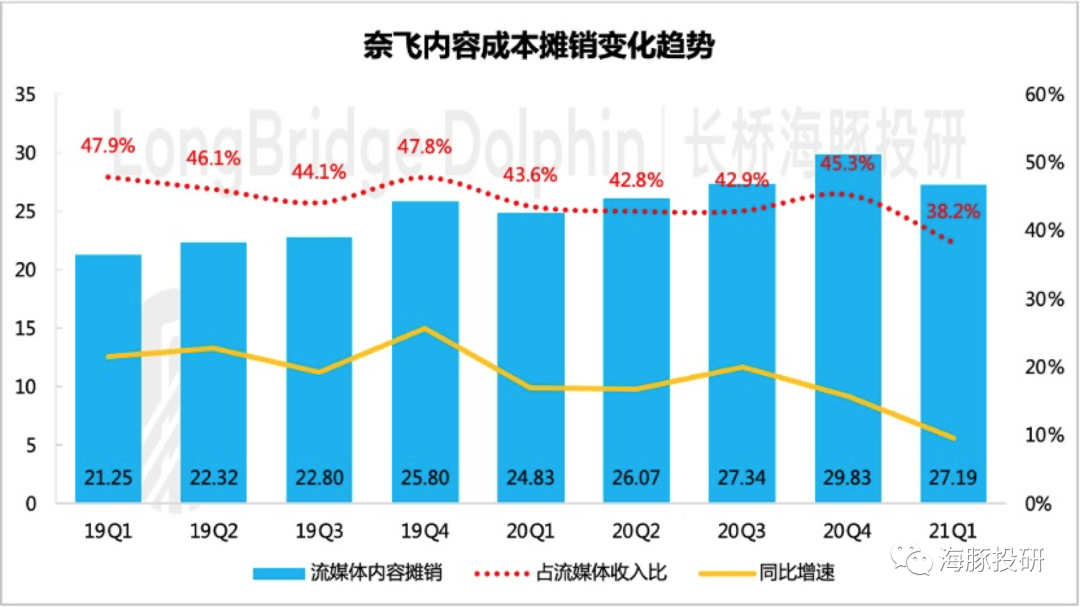

此次成本端改善主要来自于内容成本占收入的下降,从一季度流媒体内容成本摊销情况来看,内容成本率大幅下滑,进一步体现了奈飞对上游内容供应的话语权优势。

数据来源:Netflix财报、海豚投研整理

成本费用端的下滑,带来了经营利润的超预期增长。一季度实现经营利润19.6亿美元,大幅超出华尔街预期的17.7亿美元,经营利润率高达27%。

管理层对于2021年的经营利润水平指引,此次未有修改,仍然为上季度提出的20%利润率水平。

数据来源:Netflix财报、海豚投研整理

另外,由于去年现金流整体转正开始,奈飞的债务负担也在快速减轻。管理层认为,未来公司对外部融资的需求有望不再提升。

截至3月31日,奈飞的账上还存在157亿美金的债务总额。公司计划未来将债务规模继续下降至100-150亿区间。

除此之外,由于对未来财务状况的改善预期和信心,管理层决定自二季度开始,陆续回购近50亿美金普通股。

(智通财经编辑:秦志洲)