本文来自微信公众号“笑看有色”,作者:杨诚笑、孙亮、田源、王小芃、田庆争。

20年锂矿复苏态势确立,精矿库存保持稳定

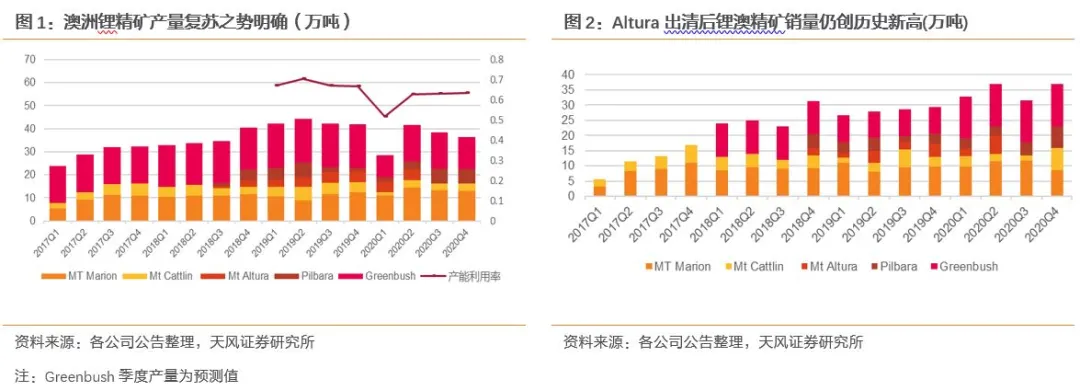

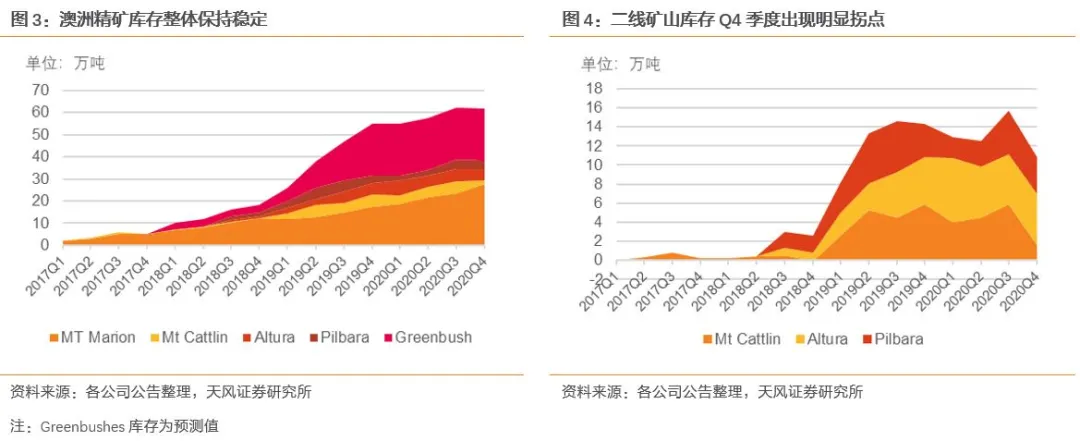

20年澳洲锂精矿总产量达144.91万吨,同比2019年下降15.2%,总销量138.13万吨,同比19年增加16.49%。产能利用率从20年Q1季度45.39%逐渐回升至Q4的63.34%,已超过19年平均水平。整体锂精矿库存保持稳定,2020年Q4精矿库存为61.9万吨,同比增长12.29%。整体来看,澳洲锂矿产销情况恢复,复苏态势确立。

全球锂精矿散单稀少,大订单只剩融捷一家

在Altura关停后,全球在产主力矿山仅剩9座,澳洲端:Mt Marion独供赣锋而Greenbush根据大股东天齐和雅宝的需求规划生产,均不提供散单销售,澳洲锂精矿散单提供者仅剩Galaxy和Pilbara两家,且大概率不会投放市场。南美端:天华超净与Mibra签订包销协议中明确指出需AMG公司扩产以完成精矿交付,理性推测Mibra已无散单出售。中国端:中国目前在产矿山四座中有三家矿山被锂盐厂锁定,在产矿山大订单只剩融捷一家。

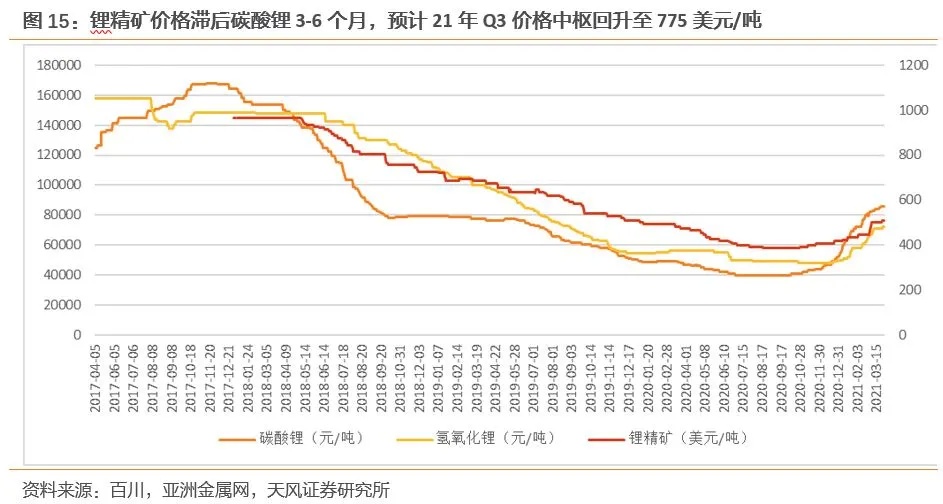

锂精矿价格存在3-6月滞后性,目前合理价位中枢位于775美元/吨

我们回溯锂盐上一轮价格周期来看,当前碳酸锂9万元/吨售价对应锂精矿价格750-800美元/吨。同时我们发现在2018H1-2019H1锂价下跌趋势中,精矿价格受价格传导因素显著滞后锂盐价格3-6个月。同比上轮周期,我们预测此轮锂精矿价格将在今年Q3回升至775美元/吨。

精矿价格上行有望推动上游矿山资源复产

我们以成本为锚对全球矿山进行分析,认为在矿山有利可图基础上,部分停产/待产矿山有望复产:1)Wodgina有望受益于Kermerton投产而于2022年配套复产。2)Core Finniss将于21年H2决策FID,大概率匹配大股东雅化氢氧化锂产线预计于2022年建成投产。3)AVZ已与赣锋、盛新等企业签订包销协议以获取预付款,规划于2023年H2投产。4)Mt Holland经SQM批准将于2024年Q1复产。

锂价周期底部持续补库,21年H1锂盐厂业绩或超预期

锂精矿价格传导存在滞后性,激增的锂盐价格将推动锂盐厂营收端快速上升,而成本端由于库存周转,前期补库的低价精矿将压低生产成本。我们取赣锋锂业为样本,对其原材料库存进行交叉验证,理性推测21年H1锂盐厂业绩或超预期。

01 2020年锂矿综述—黑夜已过,锂矿黎明将至

1.1. 澳矿产销复苏态势确立,二线矿山库存拐点明显

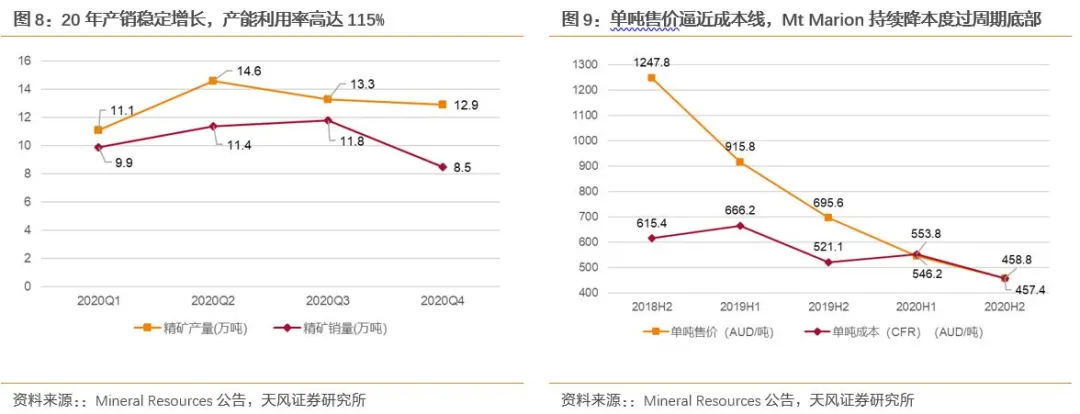

澳洲锂精矿2020年产量呈复苏之势,Q4产能利用率已恢复19年Q1水平。20年澳洲锂精矿总产量达144.91万吨,同比2019年下降15.2%(受Altura关停影响),产能利用率从20年Q1季度45.39%逐渐回升至Q4的63.34%,已超过19年平均水平。细分矿山来看,Mt Marion年产量达51.9万吨,产能利用率高达115%,Mt Cattlin、Pilbara等受益于均于2020Q4创年产量新高,自20年Q1产量触底后,澳洲锂矿复苏之势明确。

Altura出清后锂澳精矿销量仍创历史新高。2020年澳洲锂精矿总销量138.13万吨,再创澳洲锂矿销量新高,同比19年增加16.49%。细分季度来看,年初国内新冠疫情在澳影响出现滞后,Q1-Q2季度销量维持上行趋势。Q3季度受Altura关停和新冠疫情叠加影响,销量出现较大程度下滑至31.63万吨。Q4季度来看,锂盐价格自12月起出现显著上涨,上游精矿涨价预期有效驱动精矿销售,Q4销量创历史新高36.89万吨。

锂精矿库存保持稳定,二线矿山库存拐点明显。2020年澳洲锂精矿库存维持稳定,2020年Q4精矿库存为61.9万吨,同比增长12.29%。其中MT Marion垒库行为明显,相比2019年Q4库存增加10.3万吨,同比增长59.54%。而二线矿山Mt Cattlin和Pilbara在Q3受价格影响出现惜售情况,在Q4季度精矿价格回暖后迅速去库回款,整体库存水平已降至19年Q1水平,拐点明显。

1.2. 矿企扩产意愿强烈,21年锂精矿产销快速复苏可期

1.2.1. Greenbush—债务危机解除,矿山传奇复苏在即

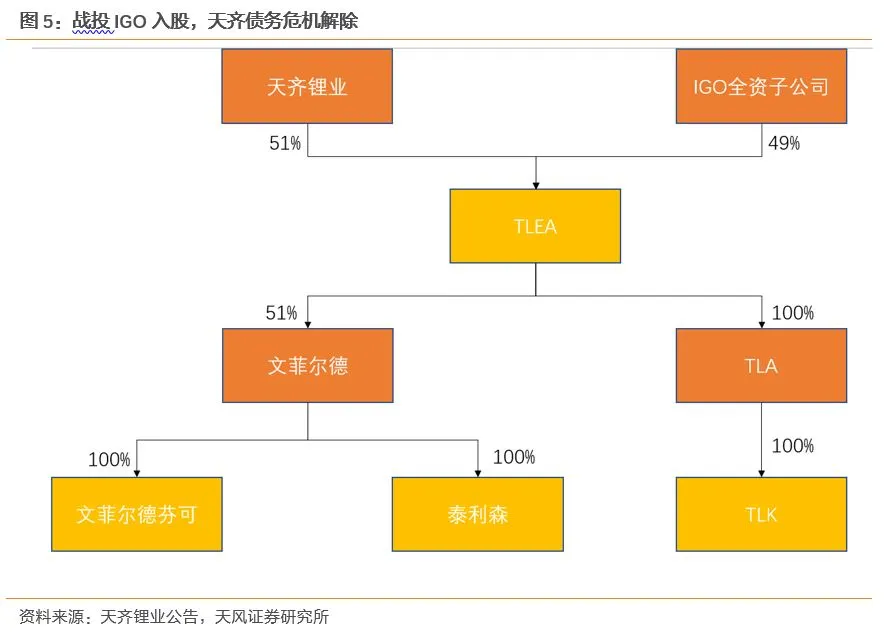

引入澳洲战投IGO,债务危机解除。Greenbushes为全球产能储量双第一矿山,中国天齐锂业,美国雅宝化学分别拥有其51%,49%股权。

20年12月8日天齐锂业发布公告,天齐全资子公司 TLEA以增资扩股的方式引入战投IGO。增资完成后天齐持有 TLEA 注册资本的 51%,IGO持有 TLEA 注册资本的 49%。同时董事会将由五人组成,天齐锂业将任命两名非独立董事和一名独立董事,投资者任命两名非独立董事,董事长由天齐锂业任命的董事担任。在天齐依旧享有锂精矿购买权的前提下,IGO以现金出资14亿美元将有效缓解天齐债务压力,天齐资产负债率将从81%降至63%。

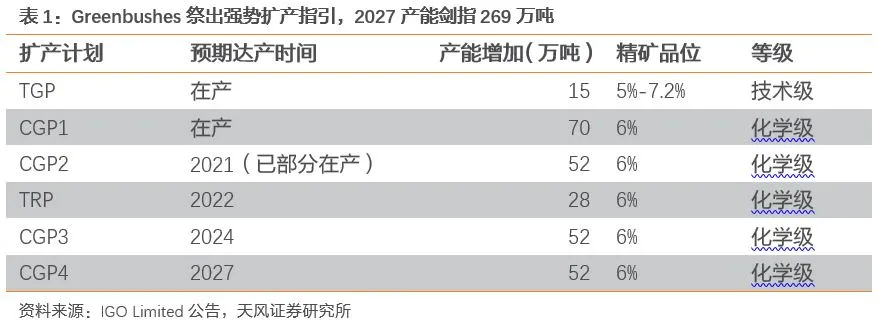

产量预期强势复苏,奎纳纳项目将在2022年达成满产。据IGO公告披露,Greenbushes 20年预计产量为55.2万吨锂精矿,同比19年76.4万吨下降27.75%。IGO预计后期锂价将持续上涨有效带动产量回升,Greenbushes将在21年完成TRP(尾矿在处理厂项目)后实现生产85万吨-90万吨锂精矿,在22年生产130万吨-145万吨锂精矿。

根据IGO指引,奎纳纳一期预期将于21年底投产,2022年Q4实现2.4万吨氢氧化锂满产。奎纳纳二期2.4万吨氢氧化锂项目目前建设进度达30%,预计2024年达产。奎纳纳两期4.8万吨氢氧化锂产线预计消耗30.2万吨6%锂精矿,精矿原料将全部由Greenbushes提供。

远期指引彰显龙头信心,2027剑指269万吨精矿产能。在现有137万吨锂精矿产能基础上,IGO给出三期扩产指引。Greenbushes预计在2022年、2024年和2027完成三次化学级精矿产能扩张计划,其中2022年扩产28万吨,2024年和2027年分期扩产52万吨。三次扩产完成后,Greenbushes产能将在2027年扩充至269万吨。在锂周期复苏初期,Greenbushes作为全球最大在产锂矿率先给出强力扩产指引。

1.2.2. Mt Marion—Ai6计划成果显著,21年并无扩产计划

Mt Marion产销稳定增长,20年产能利用率高达115%。Mt Marion20年整体产销保持稳定,20年总计生产锂精矿51.9万吨,同比增长19.03%,整体产能利用率高达115%。销售锂精矿41.6万吨,同比增长7.78%,而由于运输延期,Q4季度销量下滑至8.5万吨。

售价逼近成本线,持续降本成功度过周期底部。2020年Mt Marion精矿单吨售价持续走低,20年平均售价502.5澳元/吨,同比大幅下降37.63%。20年平均成本降至505.6澳元/吨,有效缓解售价下降带来的营业压力。20年H2来看,单吨成本(CFR)457.4澳元/吨仅比售价458.8澳元/吨低出1.4澳元/吨,售价逼近成本线。Mt Marion 20年给出EBITDA 0元答卷,公司持续降本计划功不可没,在锂价持续下跌中成功维持收支平衡。

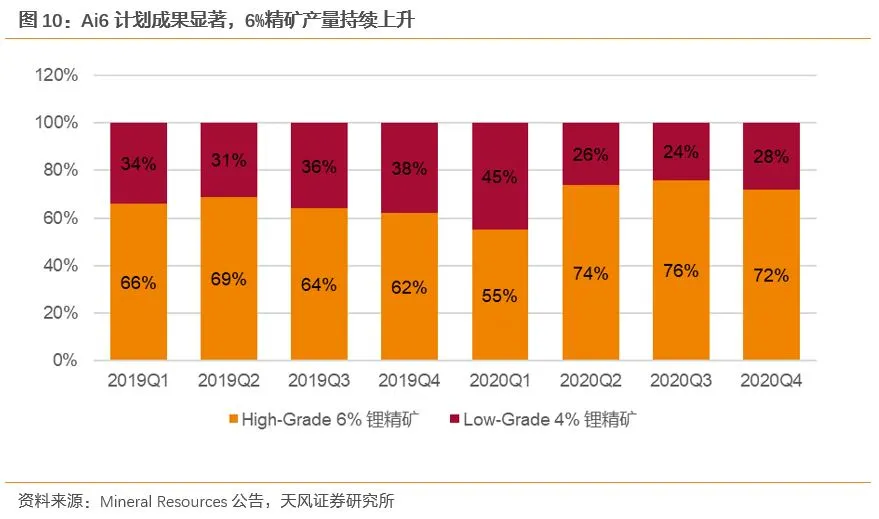

Ai6计划成果显著,21年并无扩产计划。Mt Marion自19年初以来持续推进Ai6计划,目标实现矿山全线6%精矿生产。Ai6计划20年效果显著,全年6%精矿产量占比上升至69.15%,同比增加2.14%,若不考虑Q1疫情带来的高品位锂精矿产量下降,全年高等级精矿产量占比中枢为74%,同比增加9.3%。远期规划来看,Mt Marion计划进一步降低精矿生产成本10%-15%,同时根据赣锋生产需求改变运营规划。相比Greenbushes激进扩产指引, Mt Marion在远期策略中并未提及扩产计划,持续提高精矿品位和进一步降低成本为其21年主指引路线。

1.2.3. Mt Catllin—前瞻计划精准识别周期底部,21年指引产量17万吨

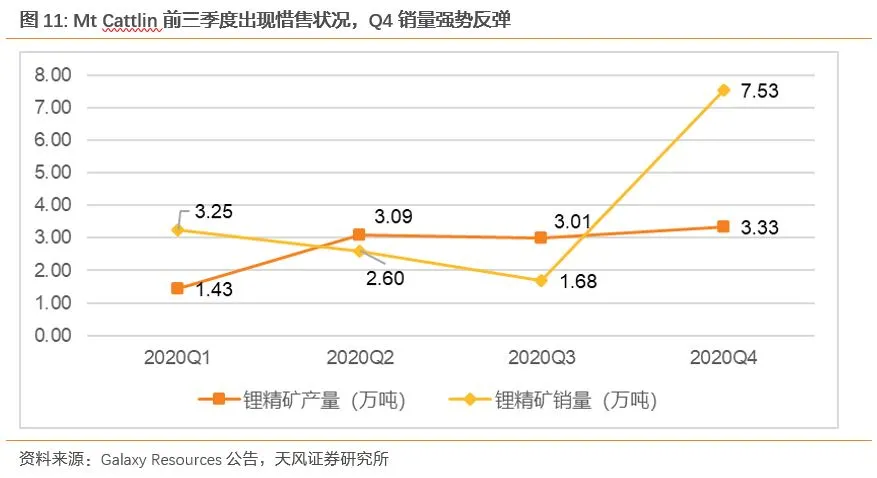

前瞻计划准确实施,20年前三季度出现惜售状况。Galaxy Resources 在20年指引中明确看衰20年锂价,计划20年降低矿产规模,减少成本,以在行业底部维持现金流。20年前三季度Mt Cattlin惜售情况明显,前三季度销量仅为7.53万吨,同比大幅下降26.83%。

需求反弹销量激增,Q4销售额占全年50.01%。受益于Q3季度Altura的出清和下游磷酸铁锂需求的激增,Mt Catllin20年Q4季度录得历史销量新高7.53万吨,同比Q3大幅增加349%,Q4销量占全年50.01%。

短期订单应接不暇,21年指引产量18.5-20万吨。年初至今Galaxy已经签订4.5万吨的锂精矿供给协议,21年前四月产能完全售罄。此订单平均售价为480美元/吨,已恢复至19年H1水平。21年公司指引产量18.5-20万吨,较去年指引产量同比提升100%。

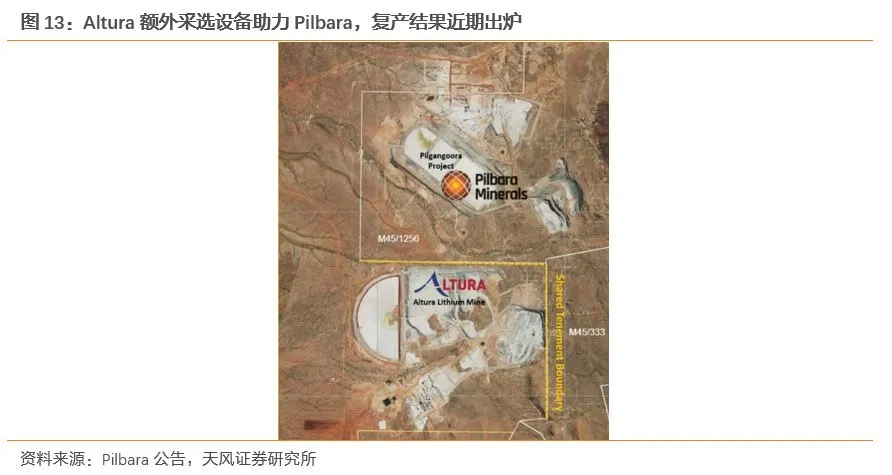

1.2.4. Pilbara—一期精矿产能升至38万吨/年,Altura复产结果近期底揭晓

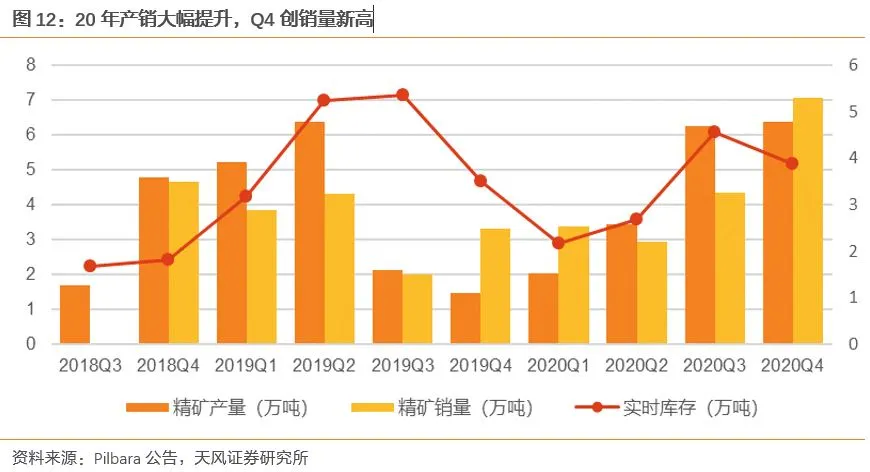

2020年产销大幅提升,Q4创销量新高。2020年Pilbara的锂精矿产销量均大幅回升,其中生产精矿18.09万吨,同比增长19%,销售精矿17.73万吨,同比增长31%。2020年Q4销量为7.06万吨,环比Q3增长62%,创下Pilbara生产以来历史新高。

21H1产量指引20万吨,Q3技改完成后一期产能升至38万吨。Pilbara指引2021财年(2020Q3-2021Q2)生产33万吨锂精矿,现金成本进一步下降至351美元/吨。为实现产量指引,2021年H1计划生产20万吨锂精矿,环比增长约62%。同时,Pilbara将对Pilgangoora工厂进行工艺改造,改造完成后产能将增加10%-15%(约合3-5万吨),一期产能升至38万吨,预计2021年Q3可投产。

1.75亿美元收购Altura,复产近期揭晓。2021年1月20日,Pilbara通过股权融资投资1.75亿美元成对毗邻锂矿Altura股权的100%收购,Pilgangoora矿体所有权终归Pilbara独有。在锂市场完全复苏以前,Pilabra仅会使用Altura额外采选设备用于短期扩产产能,在管理层评估现有锂市场之后,将于近期公布Altura复产结果。

02 澳精矿名义散单仅剩5万吨,矿石锂稀缺性独显

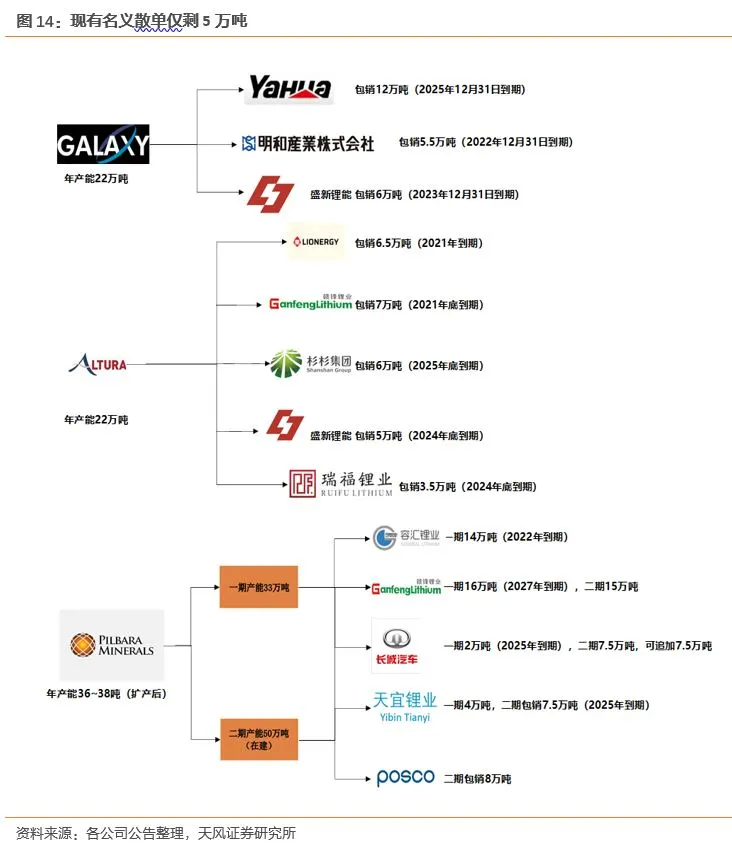

澳洲锂精矿散供应商仅剩Galaxy和Pilbara。在Altura关停后,澳洲在产矿山仅剩4座,其中Mt Marion独供赣锋而Greenbush根据大股东天齐和雅宝的需求规划生产,均不提供散单销售,目前澳洲锂精矿散单提供者仅剩Galaxy和Pilbara两家。

现有名义散单仅剩5万吨,且大概率不会投放市场。Galaxy和Pilbara对应共计名义产能55万吨,在银河资源20年12月解除与明和株式会社5.5万吨包销协议后,两者包销协议总计50万吨,精矿市场名义散单仅剩5万吨。同时,银河资源也在季报中指出,与明和取消包销协议后已与新客户展开合同签订工作,剩余5万吨产能大概率不会投放市场。

2年内澳矿仅有14万吨包销协议到期,澳矿市场两年内散单供给增量为0。下游企业多与上游签订长协以保证稳定供给,在Altura关停背景下,Galaxy和Pilbara近2年到期包销协议仅有容汇锂业14万吨一单,结合容汇锂业近期募资建设12.8万吨锂盐产线动作,容汇锂业大概率会提前续签此包销协议以锁定资源供给。在不考虑短期内Altura复产和Pilbara二期项目投产的情形下,澳矿市场两年内散单供给增量为0。

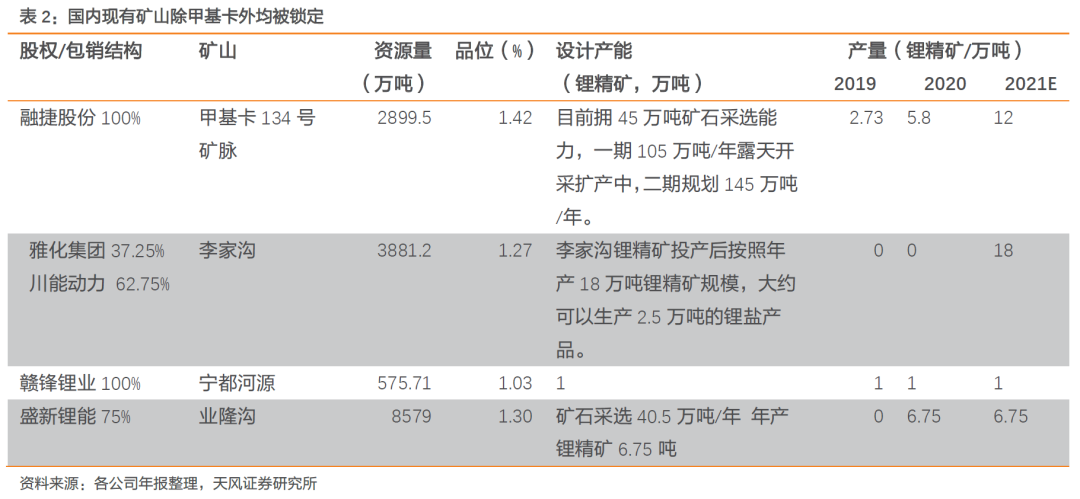

全球剩余在产锂矿资源除甲基卡外均被锁定,矿石锂资源稀缺性凸显。全球范围来看,剩余在产锂矿山主要集中于中国和巴西地区。中国在产矿山四座,除甲基卡矿石外销外,剩余三家矿山均被锂盐厂锁定。海外端AMG公司矿山Mibra现有产能9万吨,近期天华超净与其签订5年20万吨精矿供货合同中明确要求AMG公司扩产以完成精矿交付,AMG精矿大概率处于供不应求状态。全球剩余在产锂矿资源除甲基卡134号矿脉外均被锁定,锂精矿稀缺性凸显。

03 精矿价格中枢上行,哪些矿山会率先复产?

资源禀赋,成本低廉,与行业龙头深度绑定矿企会优先复产。锂盐价格回升将有效驱动上游精矿价格中枢上行,我们认为澳洲矿山在经历长达数年产能出清后,现有精矿产能难以匹配锂盐需求端的快速增长。下游需求回暖叠加锂价回升将驱动部分优质矿山逐步恢复生产,而矿山复产需满足如下两大条件:

1.生产成本低于精矿价格,保障盈利是矿山复产基本要求。有利可图是矿山复产的基本要求,当锂精矿市场均价突破矿山成本线时,矿企才有开工复产意愿。

2.与头部企业签订长期包销合同或配套产线,锁定长期现金流。约束性包销协议的签订是矿企锁定长期现金流的必备条件,同时新开矿山也需要包销协议预付款支撑前期大量资本投入,长期包销协议能否100%覆盖产能以及矿企本身能否绑定锂盐厂将是决定矿企长期生存的核心因素。

3.1. 精矿价格传导滞后,21年Q3精矿价格有望达到775美元/吨

精矿价格滞后锂盐3-6个月,21年Q3精矿价格中枢有望回升至775美元/吨。我们回溯锂盐上一轮价格周期来看,当前碳酸锂9万元/吨售价对应锂精矿价格650-800美元/吨。同时我们发现在2018H1-2019H1锂价下跌趋势中,精矿价格受价格传导因素显著滞后锂盐价格3-6个月。而此轮锂价上涨周期中,碳酸锂价格自十月初以来已经上涨超过100%,精矿价格同期仅上涨31.61%,滞后性明显。同比上轮周期,我们预测此轮锂精矿价格将在今年Q3回升至775美元/吨。

3.2. Wodgina—Kermerton生产在即,Wodgina或于2022年复产

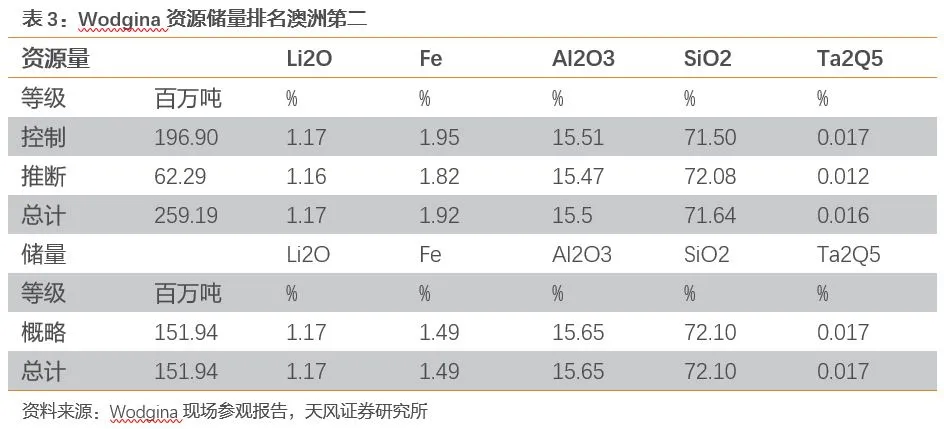

资源丰富但品位较低,澳洲最具潜力的矿山之一。Wodgina拥矿产资源总量2.59亿吨,其中控制资源量为1.97亿吨,推断资源量为0.62亿吨,氧化锂的平均品位约为1.17%,总储量1.52亿吨,平均剥采比为3.05:1。Wodgina资源储量排名澳洲第二但品位较低,是澳洲最具潜力的矿山之一。

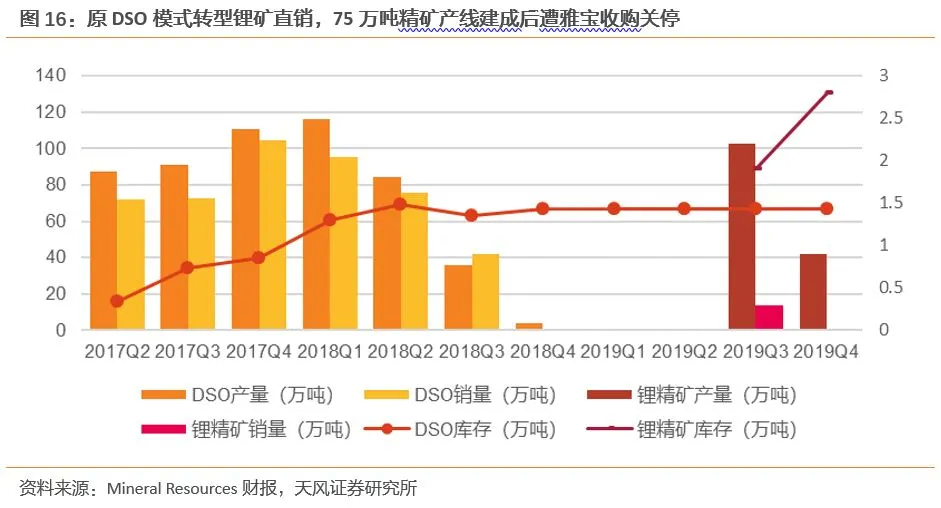

原DSO模式转型锂矿直销,75万吨精矿产线建成后遭雅宝收购关停。Wodgina初期为钽铁矿山,后因资源枯竭于2012年关停。2016年MRL收购其采矿权,17年Q2开始进行锂原矿销售(DSO)累积现金,并于17年Q4开始选矿厂建设。DSO生产于同年Q4完全停止,正式转型锂精矿。2019年末Wodgina完成三条年产能25万干吨的锂精矿产线建设,但仅进行两季生产便遭雅宝收购关停。

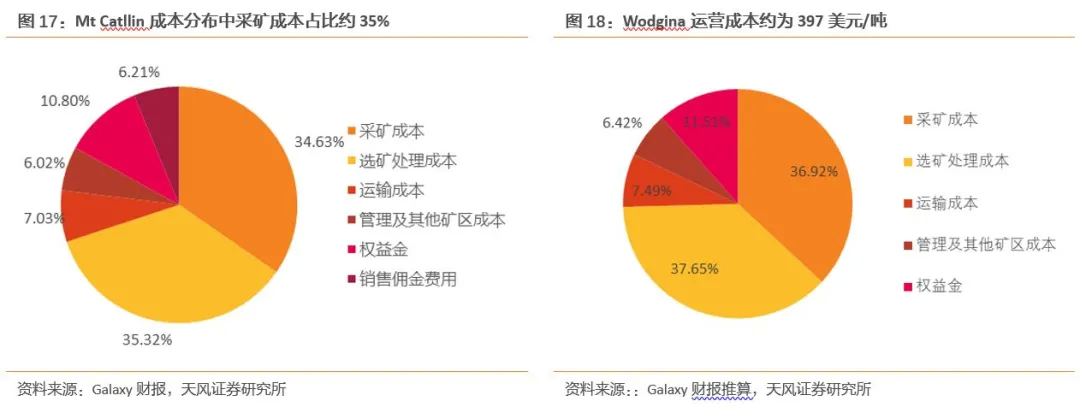

对比Mt Catllin成本分布,Wodgina运营成本为397美元/吨。DSO阶段,Wodgina的平均采选成本为296美元/干吨(2018Q4)。我们参考品位相近的澳洲锂矿Mt Cattlin的成本分布,考虑Wodgina精矿大概率为雅宝自用,假设其销售佣金费用接近为0,采选矿成本占总成本的74.57%,对应运营成本约为397美元/干吨。

MRL与雅宝协力护航,Wodgina重启有望。2019年底,雅宝出资Kemerton前两条氢氧化锂产线 40%股权和8.2亿美元现金与MRL成立60/40合资公司MARBL收购Wodgina,交易完成后雅宝以市场需求低迷为由随即关停Wodgina。根据协议,MARBL将管理Wodgina矿山和Kemerton产线转化工程,我们认为随着Kemerton I/II期2022年初投产,Wodgina匹配复产是大概率事件。同时,雅宝于20年Q4报告中披露,MARBL计划远期3-5年内在中国部署锂盐生产线,Wodgina将作为雅宝跨国布局战略的稳定资源后盾。

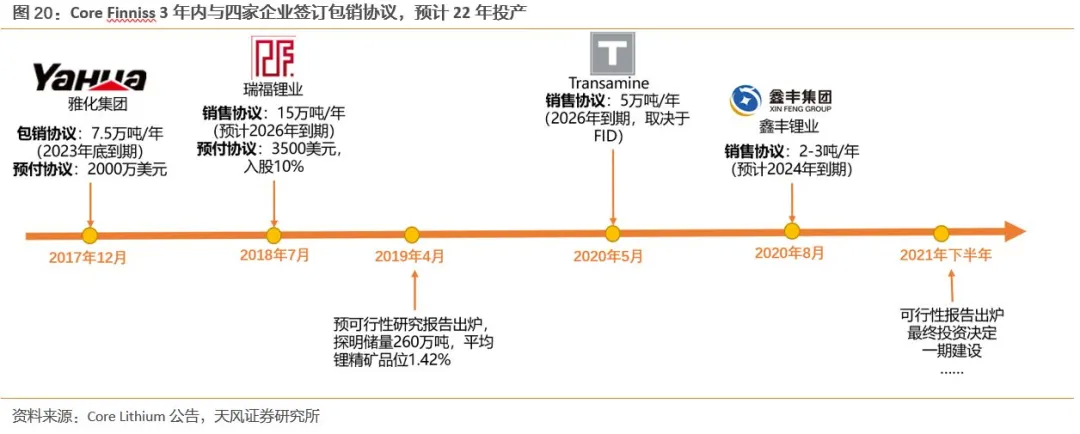

3.3. Core Finniss—资源禀赋,雅化入股,22年有望投产

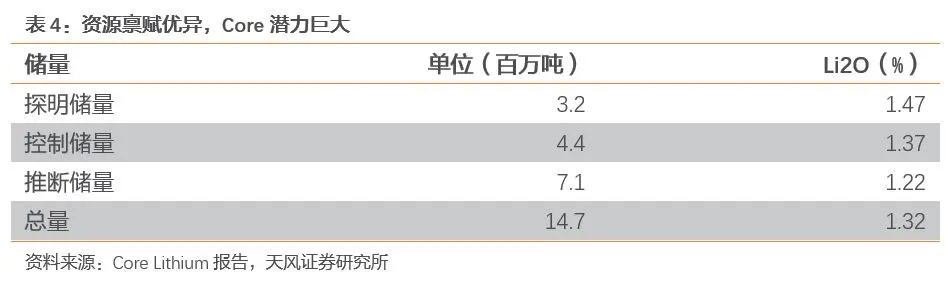

资源禀赋优异,仍处于勘探早期阶段。Core Finniss是澳大利亚质量最高的锂精矿之一。根据公司2021年披露,Core Finniss现有总资源量1470万吨,已探明储量320万吨,平均氧化锂品位达1.32%。Finniss项目勘探目标众多,现处于勘探早期阶段,矿石储量数据仅统计Grants和BP33两处,远期还有超百处矿床等待勘探。同时,Core Finniss相距达尔文港口仅25公里,精矿运输方便成本低廉,现已与达尔文港口签订25万吨锂精矿运输协议。

钽副产品有效摊销,PFS成本低至357美元/吨。Finniss选矿难度相对较低,矿石采用重介质选矿法,资本支出有效减少三分之二。Galaxy在PFS一期中披露,在考虑钽副产品销售成本摊销情况下,Core Finniss预期C1生产成本为357美元/吨,远低于行业平均水平。

30.5万吨销售协议护航,22年投产可期。Core Finniss已与全球四家企业:Transamine、瑞福锂业、唐山鑫丰、雅化集团等签订了总计30.5万吨的销售协议,其中与雅化签订捆绑协议并预付2000万美元收购10%股权,其余三家订单确认还需等待最终DFS报告出炉,远期销售已有保障。

下游锂盐厂在签订包销协议的同时通过预付等形式持续注资矿企,在拥有上游资源的控制权外更可改变矿山生产节奏来匹配其锂盐产能。我们预计在锂价中枢上行背景下,Finniss将于2021年Q3公布FID(Final Investment Decision)并与剩余三家锂盐厂确定订单来获得预付款以完成最后建设。大股东雅化集团2万吨氢氧化锂产线预计于2022年初完工,Finniss大概率将于2022年投产以匹配大股东产能。

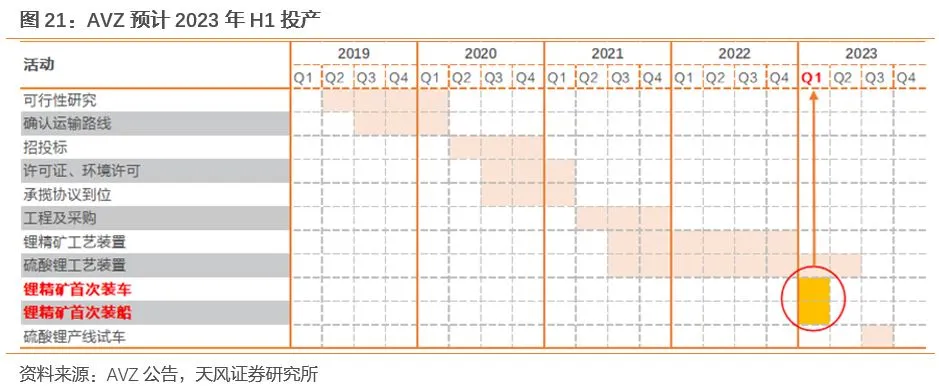

3.4. AVZ-全球最大锂辉石矿山,预计2023年H1投产

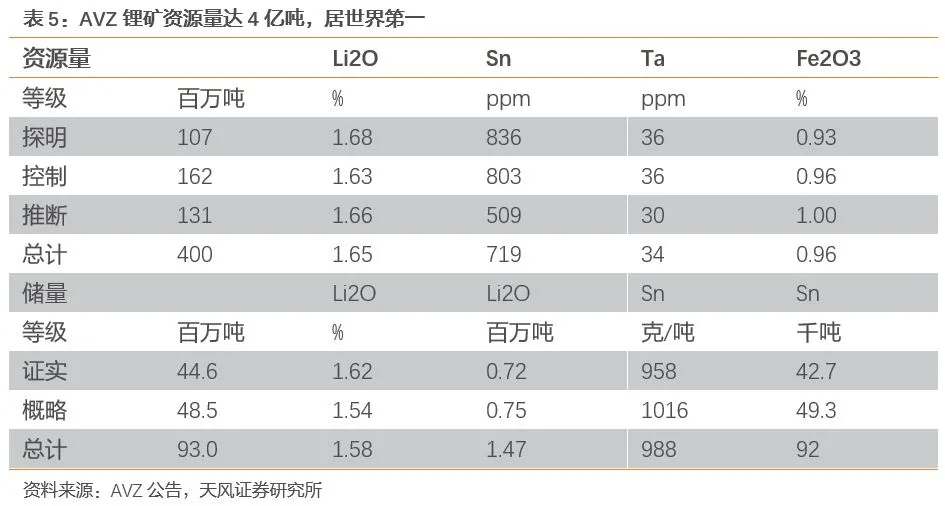

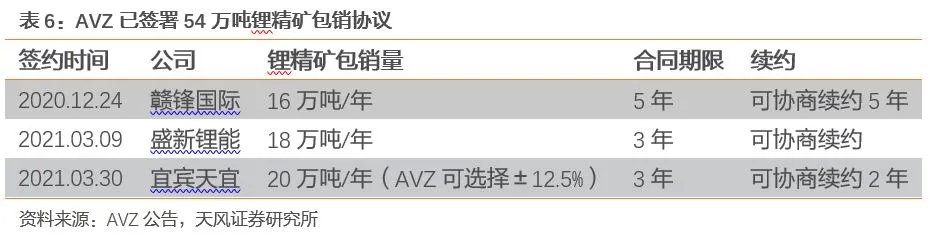

全球最大锂辉石矿,锂矿储量比肩Greenbush。AVZ于2017年签署Manono项目,目前持有其60%股权。位于刚果南部的Manono矿床延伸长度超过13km,资源总量达4亿吨,推算约含147万吨氧化锂,折合362.5万吨LCE,锂矿储量与品位可与全球在产最大锂矿Greenbush相较。

天宜华友为Manono保驾护航,包销协议承包超过80%锂精矿初期产量。AVZ于19年和17年引入大股东天宜锂业和华友国际,目前分别为AVZ第一、三大股东,持股8.22%和7.49%。截至目前,AVZ已签订三份锂精矿包销协议,赣锋国际、盛新锂能、宜宾天宜将每年分别购入16万吨、18万吨和20万吨锂精矿,承包了Manono项目初期80%以上的可销售锂精矿。

一期产能70万吨锂精矿,预计2023年H1投产。Manono锂矿无需浮选即可生产6.1%的氧化锂,项目共分为三期。一期项目产能为70万吨锂精矿和4.56万吨硫酸锂,预计将于2023年H2正式投产,计划资本支出分别为3.2亿美元和1.79亿美元。另外,二期计划增加2万吨LCE的硫酸锂产能,三期将作为独立项目,进行氢氧化锂相关研究与设计。

3.5. Mt Holland—品质优异,成本低廉,SQM宣布2024Q1复产

储量排名澳洲第三,品位排名澳洲第二,资源属性天赋异禀。Mt Holland氧化锂储量140万吨,排名澳洲第三,略逊于Greenbushes 290万吨和Wodgina的180万吨。氧化锂品位高达1.50%,仅次于Greenbushes的2.10%,资源属性天赋异禀。

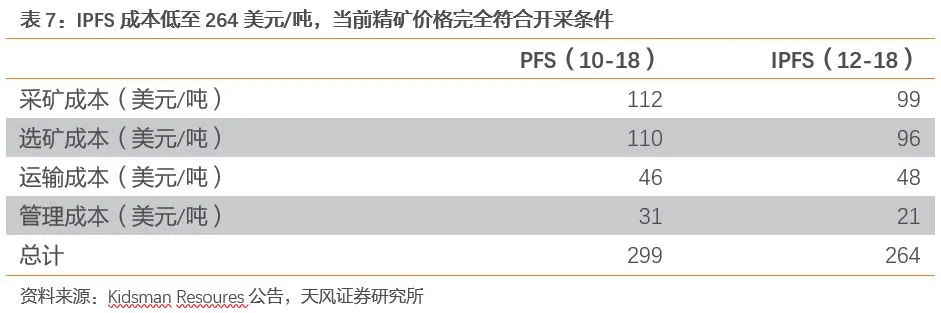

可行性报告成本低至264美元/吨,当前精矿价格完全符合开采条件。Mt Holland最后一期IPFS公布其完全现金成本低至264美元,其中采矿成本为99美元/吨,选矿成本为96美元/吨,受Mt Holland据Perth港距离超过400公里,运输成本略高为48美元/吨,管理费用为21美元/吨。在不考虑权益金情况下,264美元/吨现金成本优势显著,我们认为在考虑权益金以及可行性报告成本预测偏差的情况下,凭借资源禀赋的优势,Mt Holland完全生产成本难以高过400美元/吨,在当前精矿价格下,成本完全符合生产条件。

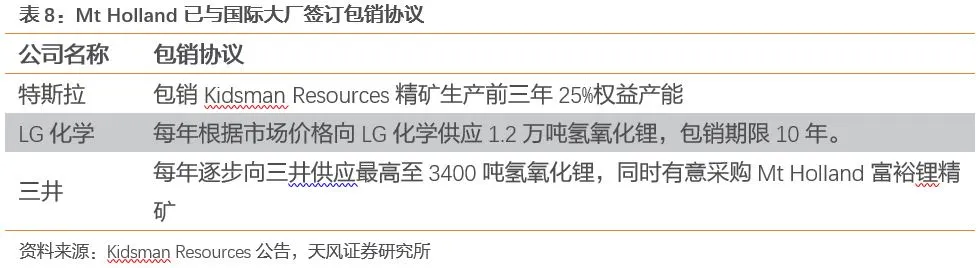

配套5万吨氢氧化锂产线,SQM指引其2024年Q1复产。Mt Holland所有权归属于SQM和Wesfarmer合资企业Covalent Lithium(50/50),Mt Holland计划建设精矿产能31.5万吨,配套氢氧化锂4.5万吨产线。同时,Colavent Lithium前身Kidsman Resources已经与LG化学,特斯拉和三井签订了电池级氢氧化锂包销协议或精矿包销约束性协议。在现有产能规划下来来看,Mt Holland仍有接近1.5万吨富足氢氧化锂产能出售,我们预计在SQM宣布复产后将陆续签订包销合同以覆盖Mt Holland 100%产能。

04 锂价周期底部持续补库,21年H1锂盐厂业绩或超预期

受益于锂精矿价格传导滞后性,激增的锂盐价格将推动锂盐厂营收端快速上升,而成本端由于库存周转期,前期补库的低价精矿将持续压低生产成本,21年H1锂盐厂业绩或超预期。同时,我们认为大部分锂盐厂已准确预判锂价底部,提前进行补库动作。我们选取国内库存量第一的赣锋锂业为样本,对此逻辑进行验证;

赣锋全球掌控7处资源,主要原材料为锂精矿。赣锋全球共掌握7处资源,3类属性,对应权益资源量2459.5万吨LCE。开工情况来看,矿山端除Avalonia外均处于生产状态;盐湖端Mariana盐湖计划在2021年开始建设,Cauchari-Olaroz盐湖权益产能3万吨,投产时间预计2022年上半年;粘土端Sonora项目处于建设阶段。赣锋在产项目三处均为矿山,在假设其外购工业级碳酸锂的背景下,我们推测赣锋锂盐原材料主要为锂精矿。

双线库存交叉验证,精矿价格低位大量垒库。我们通过国内原材料库存及海外Mt Marion精矿库存(100%赣锋包销)进行交叉验证,判断赣锋于精矿价格下行周期进行了大范围补库动作:

1.精矿价格持续下跌,国内原材料库存大幅增加。锂精矿价格自2018年中期起出现显著下跌,价格自925美元/吨跌至445美元/吨,跌幅51.89%。而同期赣锋原材料库存自7.44亿元持续攀升至12.76亿元,增幅41.69%。原材料价格持续下跌而库存增加意味着赣锋在价格下行周期显著加大其精矿购买量,垒库行为明显。

2.海外Mt Marion 20年垒库9.7万吨,总库存高达27.6万吨。Mt Marion 2020年精矿总库存高达27.6万吨,同比增长59.5%,相比19年库存增加9.7万吨。Mt Marion自投产以来所有锂精矿均出售给赣锋,库存高垒同样验证了赣锋低价补库逻辑。

生产成本大幅下行,21年利润可观可期。在我们对锂精矿价格的远期假设下(21年Q3价格回升至725美元),赣锋的低价库存将于今年显出明显成本优势,成本优势将有力带动其利润增长,建议关注赣锋锂业等锂盐厂。

05 风险提示

锂价持续下跌风险;新冠疫情再爆发风险;地缘政治风险。

(智通财经编辑:张金亮)