本文来自 财联社,作者:潇湘。

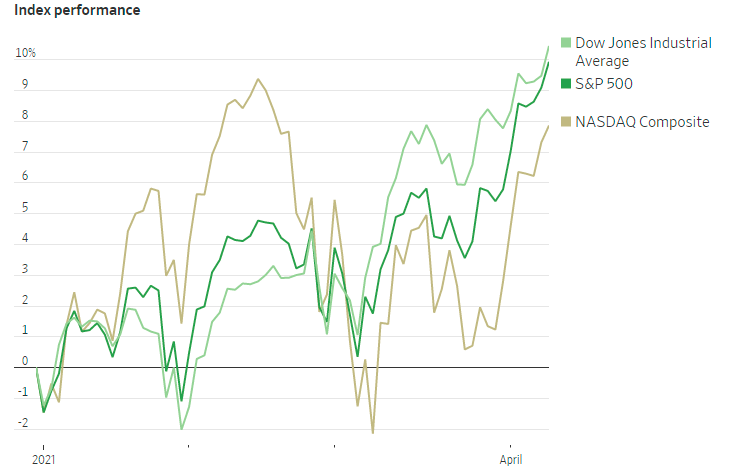

美国道琼斯工业指数和标普500指数上周五(4月9日)再度创下收盘纪录新高,周线连续第三周上涨。年内迄今,道指的涨幅已经超过10%,标普500指数也紧随其后,美股的强势表现再度令市场侧目。美银公布的每周流动数据甚至显示,过去五个月以来投资者向股市投入的资金比过去12年还要多。

美股市场的火热行情,令越来越多的市场参与者不禁好奇,迄今已长达逾一年的本轮牛市,接下来还能走多远呢?对此,美股分析师、Marketwatch专栏作家Mark Hulbert上周末通过历史数据做了一番独到解读。

在分析了1900年以来所有美股牛市阶段的表现后,Hulbert得出了一个好消息和一个坏消息。

好消息是,假设牛市“寿命”和过去的平均水平一样,本轮牛市还将能延续好几个月。而坏消息是,股市在牛市余下时间的涨幅,很可能比人们在过去12个月中所习惯的要温和得多。

换言之,本轮牛市最强劲涨幅阶段已经过去。

Hulbert表示,“我的分析与那些认为股市在过去12个月走强是进一步看涨预兆的分析师意见相左。事实上,美股从去年3月23日的低点走来,并没有什么特别不同寻常之处。”

这似乎很难让人相信,因为道琼斯工业平均指数从当时低点以来的12个月里令人瞠目结舌地飙升了74.4%。但Hulbert指出,实际上,根据Ned Davis Research的数据,自1900年以来,道指曾出现过3次比如今前12个月涨幅还要大的牛市。此外,尽管金融危机后开始的那轮牛市并不属于上述三次牛市的范畴,但涨幅也已颇为接近:道指在2009年3月9日触底之后的12个月里上涨了61. 4%。

Hulbert称,一般的规律是,牛市的涨幅通常在诞生伊始最为强劲。

平均而言,超过一半的牛市总涨幅是在前12个月产生的。Ned Davis Research的数据显示,不算当前的牛市,自1900年以来总计有37次牛市经历。其中有9次(占比24%)的牛市在一年内就“寿终正寝”。其余28次牛市平均长度能延续至2.7年,平均上涨93.9%。如果本轮牛市一如平均表现,那么其将持续到明年11月,但从现在起,涨幅将明显趋缓。

此外,由于前12个月的强势,后市的前景实际上可能会相对更为黯淡。这是因为牛市的总回报与头12个月的表现之间存在微弱的负相关关系:与起步较慢的牛市相比,头一年表现最为强势的牛市往往持续时间不长,接下来的上涨空间也有限。不过Hulbert也提醒称,这种相关性在统计上很弱,所以无需过分强调它。

那么,退休和即将退休的人士在制定自己的财务计划时,应该假定未来的股市回报率是多少呢?

Hulbert指出,“有效市场假说(EMH)告诉我们,股票市场在任何给定时间的预期回报与在此之前发生的事情无关。这是因为股市是一个前瞻性的贴现机制。因此,其未来回报将取决于未来结果相较预期是好是坏,而非取决于市场到目前为止的表现。”

根据圣克拉拉大学莱维商学院名誉教授Edward McQuarrie的研究,自1793年以来,股市经通胀调整后的年化总回报率为6.0%。因此,如果你不知道眼下市场在股市周期中所处的位置,并且假设未来和过去一样,这就是你财务计划中的预期收益。

Hulbert表示,“当然,你可能并不相信有效市场假说,或者你可能会担心目前股市被高估,其未来的预期回报率将低于平均水平,我也有这样的担心。但即使你不因此而降低你的预期回报率,平均6.0%的历史表现与股市在过去12个月里所产生的收益还是相差甚远。”

Hulbert最后提醒称,正如宏观经济学之父凯恩斯一个世纪前所写的那样,树木不会长到天上去。要是忘记了这一点,后果请自负。

(智通财经编辑:马火敏)