本文来源于微信公众号“ 中信建投非银金融研究”。

香港交易所(00388)

一季度关键运营数据强劲,IPO集资额同比增8倍

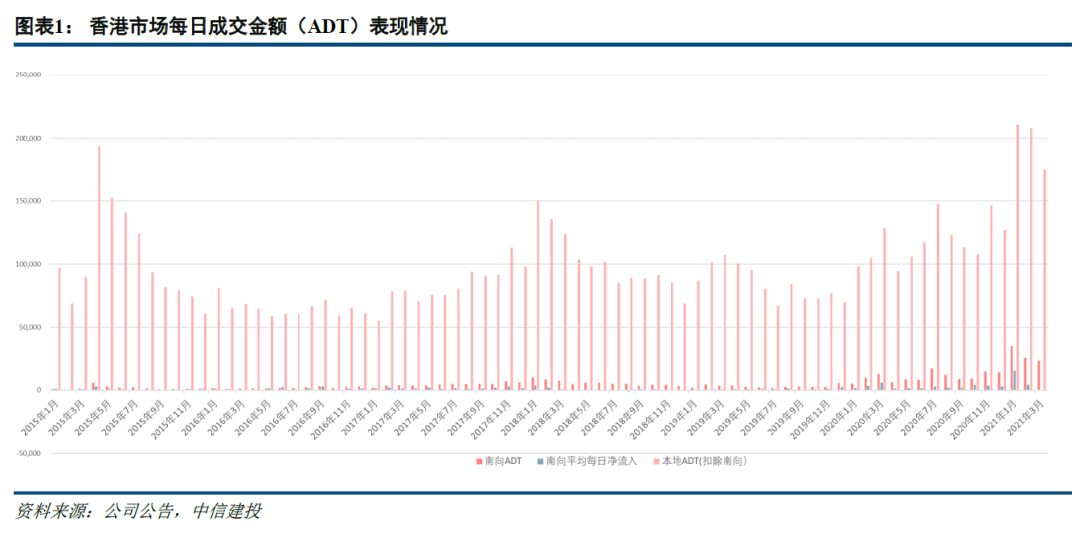

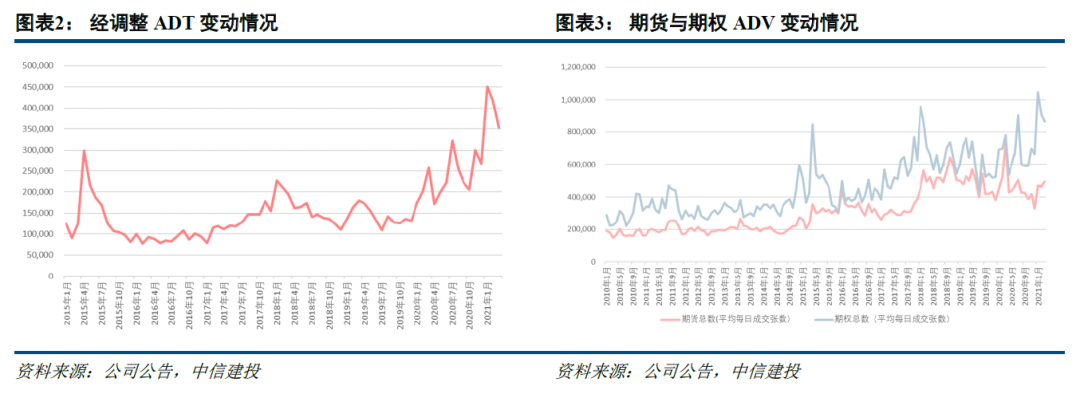

2021年一季度,平均每日成交金额(ADT)为2244亿港元,较去年同期大幅增长86%,其中南向ADT同比+190.4%(1/2/3月的占比为14.22%/11%/11.8%),衍生权证ADT为146亿港元,同比+83%,牛熊证ADT为118亿港元,同比+24%。期内,期货及期权平均每日成交量(ADV)为141.05万张,同比增长9%,其中股票期权ADV为82.7万张,同比+54%,股票期货ADV为1.37万张,同比+172%。一季度总集资为2591亿港元,同比大幅增长172%,其中首次公开招股集资金额为1328亿港元,同比+822%。

简评

现货市场表现亮眼,预计驱动现货业务及交易后业务强劲增长

受益于年初以来,港股景气度的快速抬升,现货市场各项经营数据表现亮眼,由于港交所对于互联互通、本土交易具备不同的收费方式,为便于观察,我们对南向ADT与北向ADT进行了调整,设置了“经调整ADT”。2021年一季度,经调整ADT同比+90.2%,环比+55%。我们预计一季度现货市场收入同比增长58.3%至18.4亿港元,EBITDA同比增长61.2%至16.55亿港元。现货市场的高景气亦驱动交易后业务高增长,我们预计一季度交易后业务收入同比增长37.1%至24亿港元,EBITDA同比增长37.7%至21.1亿港元。

衍生品市场收入受恒生指数产品拖累,商品市场同比表现不佳

虽然一季度衍生品市场整体ADV同比增长9%,但从结构来看,主要为股票期权贡献(占比58.7%),相比于恒生指数期货、期权单张10HKD的价格,股票期权期货的单位定价较低(0.5~3HKD),而恒生指数期货前三月平均ADV约为16.4万张,同比-22%,表现不佳,但受到市场活跃提升以及新经济上市带动,我们对衍生品上市费保持相对乐观。我们预计一季度衍生品市场收入同比与去年持平,约9亿港元,EBITDA同比-2.9%至7.2亿港元。商品市场方面,LME ADV虽然比去年四季度有所恢复,环比+4.5%,但同比-23.4%,拖累商品市场收入表现。我们预计商品市场收入同比下降19%至3.27亿港元,EBITDA同比下降24.5%至1.8亿港元。

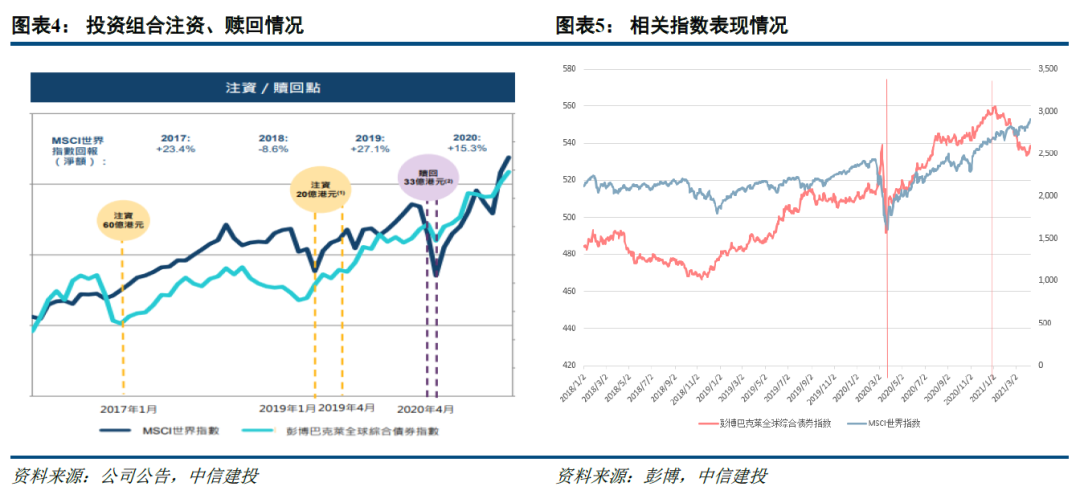

集体投资收入基于低基数效应将明显恢复,整体我们预计一季度收入同比+48.8%,净利润同比+67%

2020年一季度由于疫情影响,全球市场恐慌,主要参照指数MSCI 世界指数以及彭博巴克莱全球综合债券指数,2020年3月底为最低点,因此使得2020Q1集体投资分部亏损5.21亿港元。2021年一季度,MSCI世界指数+4.5%,彭博巴克莱全球综合债券指数-4.5%。综上所述,我们预计2021年一季度公司的收入同比增长48.8%至59.6亿港元,环比2020年四季度增长19.6%,如果剔除集体投资收益,则同比增长30.9%,环比增长28.4%;归属于股东的净利润为38.28亿港元,同比增长67.7%,环比增长30.4%。

投资建议:短期参照2018年对2021年进行情景假设,中长期逻辑依然稳固,维持买入评级

短期对于2021年的业绩测算,在基准情形下,对于现货市场,我们根据目前潜在上市公司的可能上市节奏,对整体市值进行了逐月的分析,并逐月参照2018年活跃度,由于市场结构的改善,换手率对比2018年当月提升2%(如:2021年4月的换手率为2018年4月换手率*1.02)。对于衍生品市场,由于除2021年1月外,尚未见到主要贡献产品的持续性高增长,但股票期货、期权的表现仍然可喜,我们保守假设期货及期权成交量环比+1%,结构与3月相同。对于商品市场,虽然Q1同比未见改善,但环比已有改善,且2021年经济复苏可期,我们假设商品收入同比略增。因此,我们预计公司2021年的收入同比增长19.1%至227.2亿港元,归属于股东的净利润同比增长22.9%至141.4亿港元。

如果以中期的视角,港交所的确定性来源于新经济公司赴港上市的持续增加,尤其是新经济巨头对于整体港股市场的流动性拉动尤为明显,我们对这两年年有望赴港上市的公司估值进行简单测算,有望为香港市场增加近9万亿港元。而且随着新发基金50%可配置港股,基于香港市场拥有备受青睐的新经济核心标的,港交所有望成为资金配置的次要战场,甚至是主战场,而不是以往打“游击战”的地方。

对于业绩的具体测算,我们认为未来5年维度考虑,现货市场扩容仍有较大空间。1)上市公司的增加,尤其是大型公司,目前中国资本化率仍处于较低水平,对比美国有较大差距,因此市值的提升具有可持续性,我们假设月度市值环比增速为1.2%(与近三年月度平均相符);2)换手率随着行业结构及投资者结构的变化有较大提升的空间,但由于波动较大,我们维持不变的假设,采用每前12个月的平均值。衍生品市场的发展驱动主要体现在渗透率的不断提升,爆款新产品的落地以及新经济公司上市对个股期权的拉动作用,我们假设期货及期权成交张数环比维持1%。基于此作为基准情形,不考虑港股牛市所可能带来的加速发展情况,其余业务亦低速增长,我们预测2025年底港交所的股票市值为104万亿港元,ADT为3002亿港元,ADV为226万张,收入达到363.3亿港元,净利润为236.2亿港元,2020-2025年的CAGR为15.5%。

如果以长期的视角,我们重申港交所是中国资本渐进式开放进程中的必要连接器,具备显著政策红利,是核心优质稀缺资产。公司的ROE长期维持在20%以上,且随着现金流充沛,派息率长期维持在90%。若以更长期的视角,即使扩量成长阶段结束,进入成熟期,公司所拥有的数据资产具备极大变现价值,技术服务(SaaS)亦具备极大发展潜力。参考伦交所(LSE.L)的发展路径,其通过收购指数公司、技术公司、交易后服务公司等,拓展业务链条,提升在清算结算、信息数据等业务的竞争力,从而使得数据服务占比收入端约70%,估值逻辑已切换为数据IT公司。

由于港交所具备1)享受中国经济增长及资本化率提升的制度红利,连接器的角色不仅重要且必要;2)在地域及产品品类均具备垄断性;3)得益于交易费率高于欧美,成本管控优异,港交所盈利水平领先全球;4)近年来扩容速度明显加速等优势,其估值水平高于同业平均,且PE中枢不断抬升。

风险提示:印花税上调影响超预期,成交额不达预期,政策风险。

(智通财经编辑:吴晓文)