想在港股市场圈钱有那么容易吗?加拿大油气生产商Persta正试图用一个高估值的定价交出YES的答案。不过,市场或许会对它说NO。

2月28日,智通财经获悉,加拿大油气生产商Persta Resources Inc(以下简称“Persta”)启动招股,或即将登陆港股主板市场。

此次上市,Persta(03395)共发行6958万股,其中90%为国际配售,10%为公开发售,另有15%超额配股权。每股发行价介乎3.00港元与3.80港元之间。3月3日结束招股,预期3月10日上市。

以每股中间价3.4港元计算,Persta上市总市值约9.46亿港元。过去三年,Persta仅2014年出现盈利,该年度其市盈率也高达53.6倍。同时,Persta的市净率约3.1倍,而目前港股油气开采行业PB均值仅1.1倍,最高的光汇石油也才2.27倍。无论是以PE还是以PB来衡量,其估值无疑都高的离谱了。

那么Persta是否有高成长性来匹配其当前的高估值?先来看该公司的基本状况。

业绩靠天吃饭

智通财经了解到,Persta成立于2005年,总部位于加拿大阿尔伯塔省,主要从事石油与天然气的勘探、开发与生产。其中,天然气业务为该公司的核心业务。2013年至2015年期间,来自天然气业务的收入占其总收入的比例分别达到64.7%、82.6%及85.1%。

目前,Persta在加拿大西部的Alberta Foothills等三个核心区域拥有天然气矿产及轻质原油矿产。截至2016年9月底,Persta持有的已证实的油气总储量约1210万桶,已证实加可能存在的储量约1767万桶,其中94.6%为天然气,余下5.4%为原油等。GLJ评估其储量净现值约1.2亿加元(1加元=5.8856港元;单位下同)。2016年前三季度,Persta拥有5个已钻探的天然气生产井以及一个正常生产的油井,其日均油气产量约3363桶。

资源行业是强周期性行业,具有靠天吃饭的天然属性,企业的业绩也往往随着资源价格走势波动。从2014年下半年到2015年底,油气价格一路向下,相关企业的日子也过得较为艰难。便是一度日赚3亿的赚钱机器中国石油(00386)等,其业绩也是连续大幅下滑。

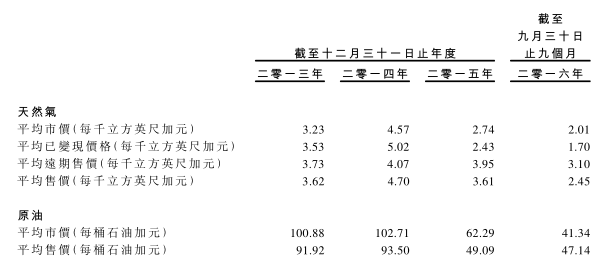

2013年至2015年期间,Persta的天然气每立方英尺平均售价分别为3.62元、4.70元及3.61元。其中,2015年,加拿大天然气的平均市价为2.74元,大幅低于Persta的平均售价,主要是受到该公司与客户签订的远期销售协议的影响。期间,原油每桶平均售价分别为91.92元、93.50元及49.09元。2015年,由于油价极为低迷,Persta甚至暂时关闭了两口油井。

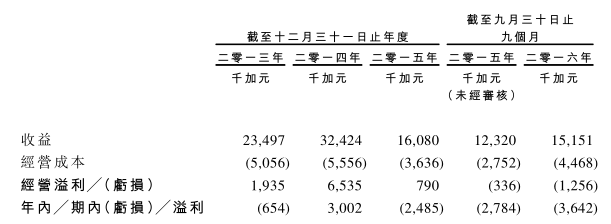

上述期间,Persta的业绩表现基本上与油气价格同向波动。其收入分别为2349.7万、3242.4万、1608.0万,净利润(亏损)分别为-65.4万、300.2万及-248.5万。

2016年前三季度,Persta天然气销量同比提高72%,但平均售价降低到2.74元,下滑31%。期内,Persta的收益为1515.1万,同比增长22.9%,但亏损额进一步扩大。

从2016年年初开始,油气价格触底反弹,涨幅接近100%,Persta也获得难得的喘息之机。不过,由于油气价格整体仍处于较低位置,该公司仍是艰难度日,其未来业绩表现,还是在很大程度上取决于油气价格的走势。

扩张计划或阻碍重重

对于油气价格的未来走势,Persta颇为乐观。该公司预计未来三年天然气价格将持续上升,2017年至2019年期间,其每千立方英尺的平均售价分别为3.17元、3.19元及3.46元。

基于对油气价格走势的乐观预期,Persta制定了三年发展计划,根据计划,未来三年该公司将钻探位于Alberta Foothills区域的13个证实加概算储量的天然气钻井位置。2017年至2019年,Persta将分别钻探3个、2个及8个钻井位置。该公司预计其总资本开支约9270万。

若该计划顺利落实,按照新天然气矿井已证实的加上概算储量计算,并加上现有油气矿井的预估产量,Persta预计其2017年至2019年期间的油气日均产量分别为6245桶、6612桶及5448桶。与2016年前三季度3363桶的日均产量相比,最高扩产幅度达到97%。

不过,Persta的扩张计划恐怕阻碍重重。

首当其冲的是资金问题。招股书显示,Persta的预期资本开支将通过绝大部分的上市所得资金、经营活动现金流入以及新增银行贷款筹集。其中约5630万将通过其2018年及2019年经营活动所得现金净流入筹集。

那么Persta能否通过经营活动现金流入筹得目标资金?过去三个财年,Persta的经营活动所得净现金总额约2897.4万,仅约为5630万的一半。Persta要在2018-2019年两个财年筹得目标资金,平均每年经营活动现金流入得达到过去三年年均流入的三倍。

2018-2019年期间,Persta对天然气的预期均价大幅低于2013-2015年期间的售价水平。因此,尽管预期产量近一倍,其收益却难以同步增长。此外,从Persta过去数年的经营成本来看,该公司产量上升并不具有明显的经营成本规模效应。

因此,在收益并不能随着产量成倍增长,且生产规模效应并不明显,成本不能得到有效控制的情况下,Persta的净利润水平或难以大幅增长,其现金流入增长两倍更是难以实现。Persta想从经营活动筹得目标资金,殊非易事。

此外,理想很丰满,现实很骨感。油气价格会因商品市场供需变化等不确定因素而持续波动,若其整体走势不及Persta预期,该公司的开发及勘探项目的回报将变得困难。若所勘探的钻井不能实现盈亏平衡,其三年发展计划或也将就此搁浅。

智通财经认为,总体而言,当前估值高的离谱的Persta,业绩没有转好迹象,更没有与高估值相对应成长性预期,其上市后或难免被市场打脸。