本文来自公众号“智堡Wisburg”,作者“钟政昊”

介绍

美联储无意中挑起了与美国顶尖银行家们的争斗,但它其实有办法停止。美联储持续的扩表已使银行被动获得了3.9万亿美元的美联储存款——准备金。而2021年3月19日,银行家们又输一筹,因为美联储站在了参议员沃伦一边,让长达一年的资本金规则豁免政策于3月底到期。银行家们警告称,从4月1日开始,恢复后的资本规则可能会阻碍其在债券市场上做市,而经济复苏推动下的收益率飙升已令债券市场承压。

从4月1日开始,在测试银行股东权益(准确说是一级资本)是否足以支撑其总资产时,财政部发行的证券和银行准备金将不再被排除在总资产之外。这种测试被称为补充杠杆要求(SLR),它规定每20美元的资产至少对应1美元的股东权益(即最低5%的资本充足率)。

SLR的暂时放松是应对疫情的一系列金融宽松政策之一,在多个国家都有施行。当豁免期临近结束之际,银行迅速展开游说,要求延期。由于在疫情期间,银行得到了它们长期想要的东西,因此既得利益自然希望将豁免保持下去。

一个政策、两个版本、三个机构

为了更好地了解背景,让我们回顾一下2020年3月美国银行资产负债表所遭遇的逆风。在”涌向现金“(dash for cash)的情绪推动下,非金融企业争相提取银行信贷额度以获取现金,作为防范商业票据或债券市场关闭或银行信贷收紧的一种措施。债券市场的紧张状况促使美联储承诺购买公司债券,并以惊人的速度购买了美国国债和机构债券。银行在美联储的存款迅速增长,从2月26日的1.68万亿美元上升到2020年4月1日的2.68万亿美元。

4月1日那天,美联储认识到了银行资产负债表的压力,放松了SLR这根“吊带”,同时保持基于风险加权资产的资本规则这根“皮带”依然收紧。美联储试图释放银行资本,从而扩大资产负债表空间,允许银行向企业提供贷款,并在国债市场上不受约束地做市,以支持疫情困扰下的经济。

译者注:

作者这里用“吊带”和“皮带”类比SLR和基于风险的资本规则,无疑是一个精妙的比喻。要理解这个比喻需要简单回顾一下监管思路的延革。

最老、最朴素的监管理念就是限制银行的杠杆率,本质上就是skin in the game,就好比自己贷款买房也要掏一部分首付。银行必须证明其资产价值远高于其负债,而资产超过负债的部分就是资本金。

但是,如果监管机构在计算杠杆时对所有资产一视同仁,那银行可以通过大量投资高风险资产来赚更多钱。由于风险资产更有可能导致破产,因此监管者开始考虑不同资产的安全性,在计算杠杆时,不同风险的资产有不同的权重。

然而,2008年的金融危机暴露出很多资产并没有之前想的那么安全,因此引入了现在这个“吊带”+“皮带”的监管系统。“皮带”是风险加权资本监管,银行持有风险较高的资产需要更多资本,而非常安全的资产只需要很少甚至不需要资本。“吊带”实际上是一个后备系统,它跟过去一样,在计算杠杆率时对所有的资产一视同仁,只看总资产大小。这就是补充杠杆率,为了应对银行拥有大量资产但并不像他们所说的那么安全的情况。

按照设计理念,“皮带”应该在平时勒紧并发挥主要作用,而“吊带”则是皮带崩了后不让裤子掉下去的应急功能,它在平时应该是松弛的。当年在美国实施eSLR之前,美联储在讨论时曾预计金融体系内准备金的数量会随着联储缩表而减少,因此平时不会对银行造成过多束缚。事实上,现在的资产负债表比以往任何时候都要大,而且还在增长,吊带也越来越紧。

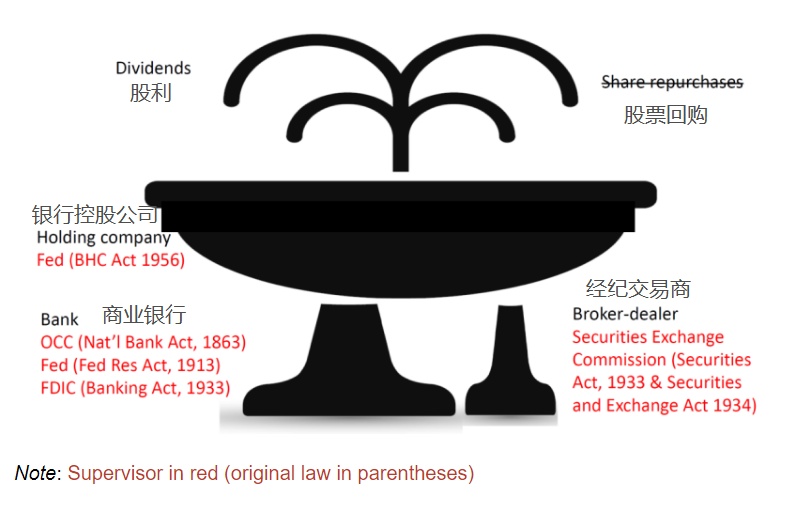

然而这一项政策举措却有两个版本,涉及三个机构。在我们理解一、二之前,先得明白这个三。一家大型美国银行是一个复杂得让人头皮发麻的组织,但若将很多细节抽象化,它其实是:1)受货币监理署(OCC)、美联储或联邦存款保险公司(FDIC)监管的商业银行;2)受美联储监管的上市银行控股公司(BHC);3)受证券交易委员会(SEC)监管的经纪交易商。

如图1所示,你可以把它想象成一个双支柱(商业银行业务和交易商业务)的喷泉(控股公司),不断以股利和股份回购的形式向股东喷回馈现金流。

一个政策两个版本是指,银行控股公司层面和实际银行运营层面的豁免政策有所不同,两者在《联邦公报》(Federal Register)上公布的时间差了一个半月。4月14日,美联储花了两周时间就在《联邦公报》上公布了其控股公司层面的政策。而OCC、美联储和FDIC在6月1日才将商业银行本身的豁免版本提交到《联邦公报》。

注:Federal Register是美国政府在每个工作日出版的官方刊物,包含联邦行政机构拟议的规则变更以及听证会或其他活动的通知。

这两个版本在附加条件方面有显著差异。为了将准备金和国债从资产中排除,运营银行必须在股息问题上给予监管者决定权。

“选择这种处理方式的存款机构......在进行利润分配时将需要获得其主要联邦银行监管机构的事先批准……事先批准的要求适用于从2020年第三季度开始支付的利润分配”

在运营子公司层面上,对准备金、国债的豁免是可选而非必须的,但在控股公司层面的SLR豁免是自动而非可选的。

在疫情爆发后,各大银行都暂停了向股东提供主要利润的活动,即股票回购。但是,冒着被告知要削减股息的风险(就像欧洲已经做的那样),这是银行首席执行官们所不愿看到的。在美国各大银行中,只有高盛同意签约豁免准备金。

实际操作中的豁免政策

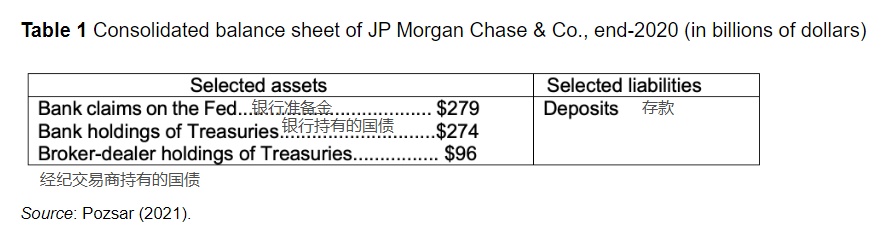

监管机构的附加条件,限制了银行所能享受到的放松程度。如表1所示,以最大的BHC摩根大通为例,其商业银行比附属的经纪交易商规模大得多,持有的准备金和美债也多得多。摩根大通潜在可释放的资本金为320亿美元,即6490亿美元乘以5%的最低杠杆率,但该行的管理层决定仅释放50亿美元。

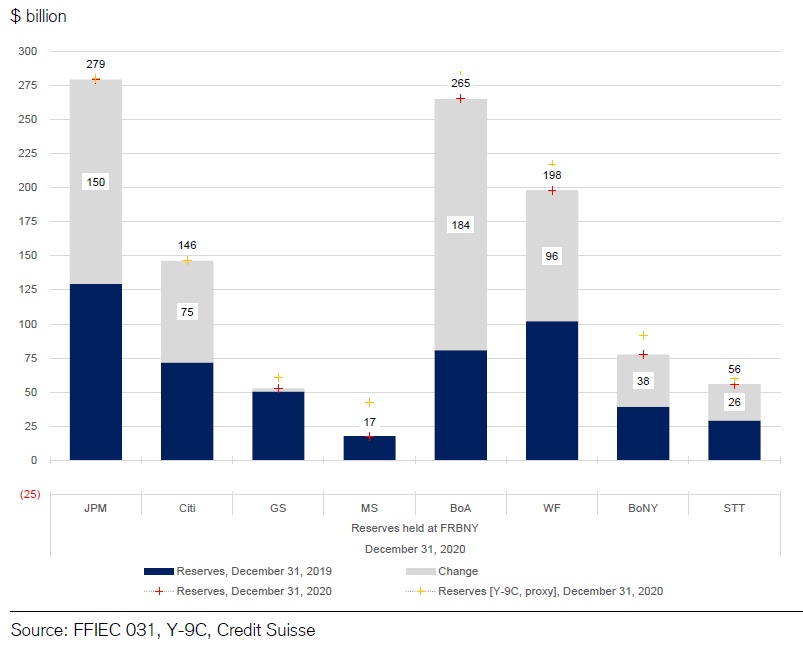

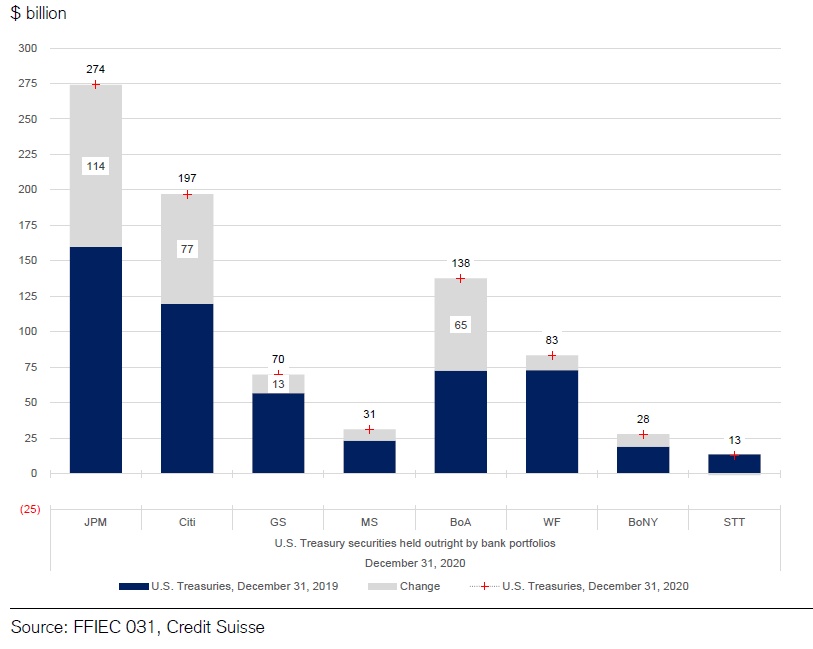

同样,对于其他七大银行来说,旗下银行运营子公司所持准备金和美债远远超过附属的经纪交易商。截止2020年底,这八大银行在美联储的存款达到1.089万亿美元(图2a),持有的美国国债为0.834万亿美元(图2b),总计达到1.923万亿美元。相比之下,这些大银行的经纪交易商只持有0.351万亿美元的国债(图3)。

结果,八大银行最终选择豁免的资本金远小于潜在可释放的最大金额。它们总共选择了240亿美元的豁免,而这一金额本可以高达1140亿美元。

这些银行最终选择豁免的资本金同样远小于潜在可释放的最大金额。它们总共选择了240亿美元的豁免,而这一金额本可以高达1140亿美元。

240亿 = 5% *(高盛准备金200亿 + 高盛国债持仓700亿 + 8家银行期限经纪交易商的国债持仓3510亿)

1140亿 = 5% *(1.923万亿 + 3510亿)

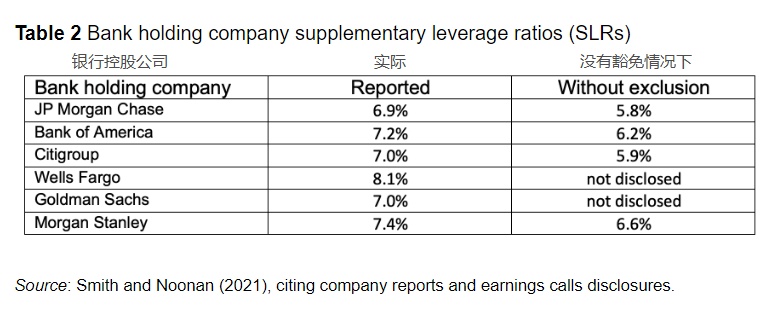

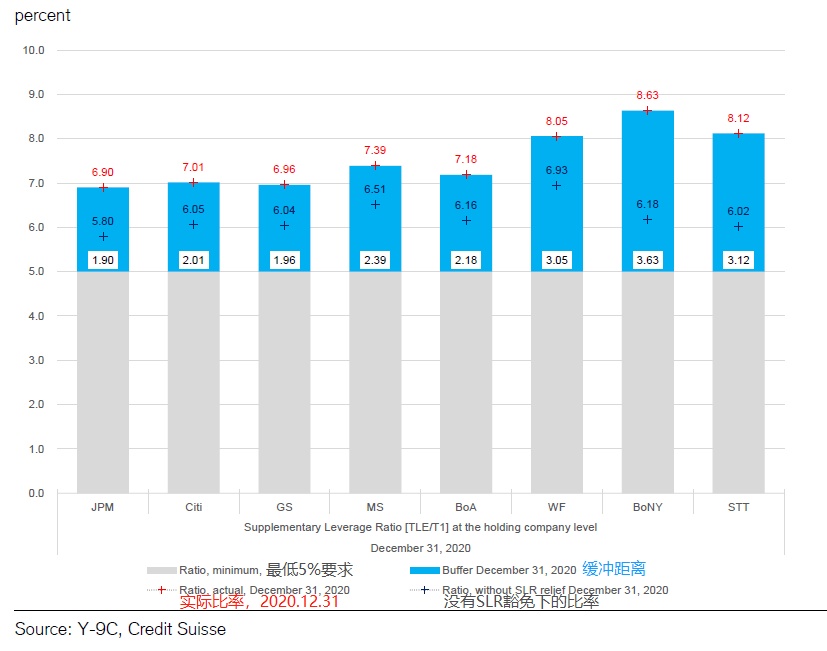

简而言之,美国各大银行选择退出监管放松,以保持对股息发放的控制。但美联储的决定仍具有重大意义。因为研究表明,这将放宽控股公司层面的杠杆约束,如果没有豁免政策,各家BHC的资本充足率将降低约1%,更加逼近5%的最低要求(表2和图4)。

尽管各大银行没有选择签约豁免,但2020年的信贷发展趋势还是顺应了美联储的意图。企业银行贷款增加了930亿美元(9%);未偿企业债券增加了7420亿美元(12.8%)。消费信贷没有增长,因为刺激计划的支票偿还了信用卡债务。抵押贷款债务增加了4540亿美元(4.3%)。大型经纪交易商增持了530亿美元国债(17%)。尽管疫情迁延日久,信贷还是流向了企业和家庭,交易商做市能力也有所提高。

今年年初债券市场重现脆弱

2021年4月1日开始,大型经纪交易商的SLR豁免就结束了。此前,随着经济的复苏、巨额财政法案以及美联储允许通胀超调,美国债券市场已经出现了动荡。

因此,大型经纪交易商的资本紧缩来得不是时候。美国企业债券发行量依然庞大,国债发行也在迅速增长。知名学者和前政府官员都表示国债市场需要改革。行业领袖也在2月2日警告美国财政部称,“如果SLR豁免不延长或永久生效,美国财政部的融资成本可能会上升,而市场运作可能会变得更加脆弱。”

摩根大通证券(JP Morgan Securities)在2020年囤积了大量美国国债,鉴于SLR豁免中止,该公司可能已经在抛售美国国债。

那么,银行控股公司能够将足够的资本分配给旗下的经纪交易商以维持债券市场的运转吗?如果大型银行持有的准备金从去年年底1.089万亿美元的水平开始下降,或许还可以更自信地回答这个问题。但截止3月中旬,美联储的总存款已达到3.873万亿美元,并且还在不断增加,那么这显然是不可能的。

将银行从准备金海洋中解放出来

为了在美联储和大银行之间达成和解,为了保持经受危机考验的监管标准,为了节省纳税人的钱,财政部可以“过度融资”并回购美联储持有的债券。

财政部可以宣布,随着时间的推移,它将拍卖超过赤字所需的3万亿美元短期国债。然后,它可以用这种“过度融资”筹集到的美元,从美联储手中回购美国国债。当然,财政部将不得不谨慎地沟通整合后债务的预期平均期限。

随着准备金的减少,银行控股公司可以将资金从附属银行重新分配到它们的经纪交易商,以缓解国债市场做市压力。记住,从4月1日起,这些经纪交易商所持有的美债都将需要资本金支撑。

世界上的任何人,包括外国人和美国货币市场基金,都可以持有短期国债,而只有美国的银行可以持有准备金。货币市场基金和外国官方账户可能会购买这些短期国债。回想一下,只有银行才能挣得超额准备金利率IOER。

过去一年,美国各大银行积累了3万亿美元的存款,而家庭和企业可能会动用其中一部分,以买入政府型货币市场基金。存款从大型银行流出并转入货币基金也可以减轻银行准备金过多的压力。

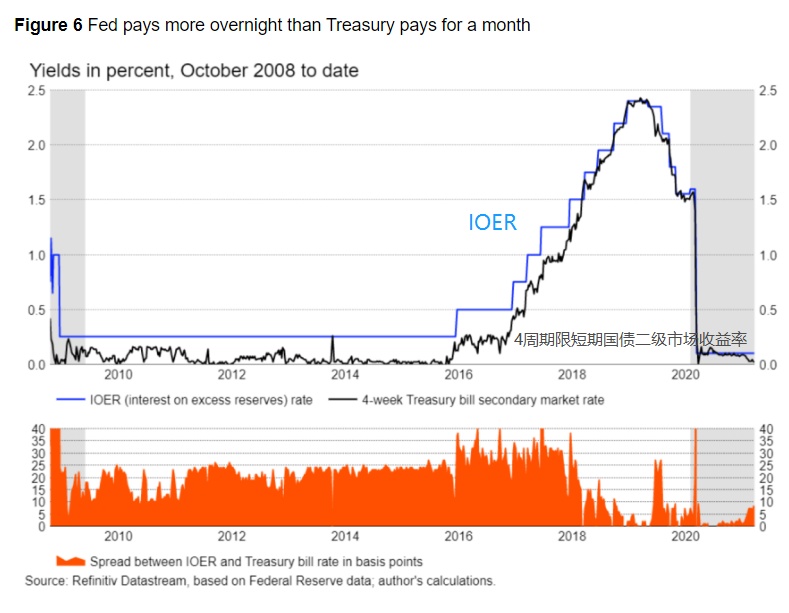

此外,这种用短期国债取代准备金的做法还可能降低联邦融资的总成本。尽管短期国债期限相对较长,但收益率往往低于美联储的IOER(图6)。这意味着,合并后的政府部门将以更低的成本为自己融资,而不是两种不同的债务融资,一种是财政部的债务,另一种是美联储的债务。

目前,一个月期短期国债收益率约为2个基点,而美联储支付IOER是10个基点。将3万亿美元乘以8个基点,结果就是每年节省24亿美元,这一切都是为了美联储不必与美国财政部合作的特权。

更重要的是,财政部可能实际上并不需要真的购买美联储的国债。相反,财政部可以按照2008年所谓的补充融资计划(Supplementary Financing Program)的方式,将超额融资所得存入美联储。财政部将以自己的负债为美联储融资,而不是央行以自己的负债为其资产融资。在这种情况下,财政部在美联储持有的存款应被排除在债务上限之外。为了提高债务上限而整合财政部和美联储,比为了银行监管而整合私人银行和美联储更有意义。

最后,一些人可能会辩称,银行实际上需要这些超额准备金,理由是2019年秋季美联储缩减债券持有量时,回购市场出现了恐慌

(https://wisburg.com/articles/585346)。

如果是这样,问题是为什么需要准备金?这种需求难道不是由所谓的“生前遗嘱”(living will)的监管要求所推动的吗?在生前遗嘱中,银行被要求在假定准备金比短期美债更好的前提下,模拟自己的“死亡”后处置,尽管后者具有优势。如果是这样的话,我们必须生活在这样一个世界里吗?在这个世界里,美联储必须根据需要扩张自己的资产负债表,以保持美债市场的广泛、深度和流动性,同时又告诉大银行,准备金比美债更好。

我们不需要生活在那样的世界里。事实上,围绕着银行持有大量、永久的美联储存款来重塑我们简单的银行资本规则,是用一项糟糕的政策,去适应另一项糟糕的政策。将银行从巨额准备金中解脱出来是前进的方向,既可以避免美联储和银行之间不必要的冲突,又可以维持健全的银行监管,同时还可能节省纳税人的钱。

(智通财经编辑:庄东骐)