本文来自“漫步红岭中路”。

1、事件

2021年4月2日,为完善我国系统重要性金融机构监管框架,明确系统重要性银行附加监管要求,央行会同银保监会起草了《系统重要性银行附加监管规定(试行)(征求意见稿)》(以下简称《附加监管规定》),明确系统重要性银行的附加监管要求。

2、点评

2.1 《附加监管规定》主要内容

《附加监管规定》分为总则、附加监管要求、恢复与处置计划、审慎监管、附则等五章,共二十二条,主要内容包括:明确立法目的和工作机制、明确附加监管要求、明确恢复与处置计划要求、明确审慎监管要求。其中,附加监管要求主要包括:

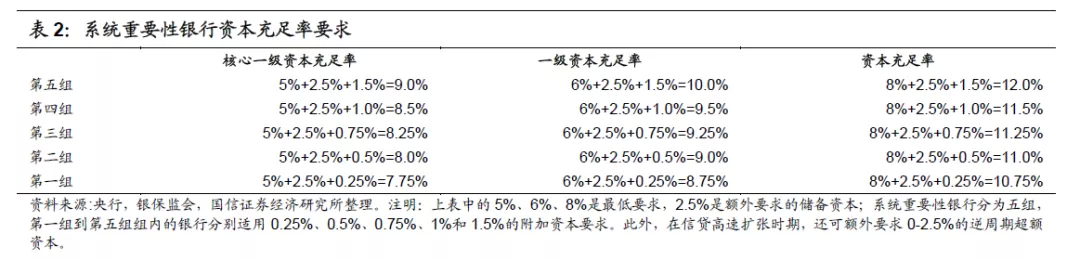

(1)附加资本要求:系统重要性银行在满足最低资本要求、储备资本和逆周期资本要求基础上,还应满足一定的附加资本要求,由核心一级资本满足。系统重要性银行分为五组,第一组到第五组组内的银行分别适用0.25%、0.5%、0.75%、1%和1.5%的附加资本要求。若银行同时被认定为我国系统重要性银行和全球系统重要性银行,附加资本要求不叠加,采用二者孰高原则确定。

(2)附加杠杆率要求:系统重要性银行在满足杠杆率要求的基础上,应额外满足附加杠杆率要求。附加杠杆率要求为其附加资本要求的50%,由一级资本满足。

同时,监管对新进入或组别提升的银行给予过渡期。监管规定银行在进入系统重要性银行名单或者系统重要性得分变化导致组别上升后,经过一个完整自然年度后的1月1日满足。若银行退出系统重要性银行名单或系统重要性得分变化导致组别下降,立即适用新的要求。

2.2 完善D-SIBs监管框架,差异化监管体现了审慎化原则

系统重要性银行评估与监管主要包括发布评估办法、出台附加监管规定、确定系统重要性银行名单及差异化监管方案等工作。2018年11月26日,央行、银保监会、证监会联合发布《关于完善系统重要性金融机构监管的指导意见》;2020年12月,央行、银保监会联合发布《系统重要性银行评估办法》。为平稳启动系统重要性银行名单评估与后续监管工作,央行会同银保监会起草了《附加监管规定》,明确系统重要性银行的附加监管要求。《附加监管规定》是系统重要性银行监管的一般性框架,既考虑了系统重要性银行监管的国际惯例,也结合了我国银行业的特点和实际监管需要,为确定不同组别和类型系统重要性银行的具体监管方案奠定基础。

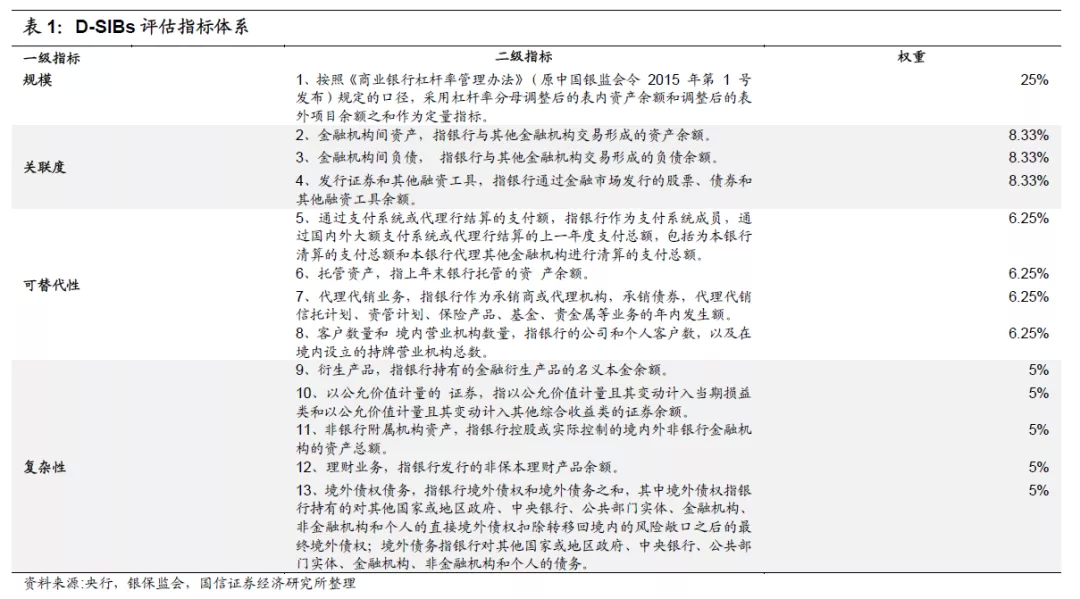

对不同组别实施差异化监管要求。依据《系统重要性银行评估办法》,我国系统重要性银行(D-SIBs)的评估指标体系由规模、关联度、可替代性和复杂性四个维度确定。监管部门将根据四个维度定期对商业银行进行打分,并根据评分将D-SIBs划分为五组,实行差异化管理。根据《附加监管规定》,第一组到第五组的银行分别适用0.25%、0.5%、0.75%、1%和1.5%的附加资本要求(若银行同时被认定为G-SIBs及D-SIBs,附加资本要求采用二者孰高原则)。我们认为对不同组别进行差异化的监管以及对新进入或组别提升的银行给予过渡期体现了审慎原则,有助于推动金融机构的稳健运行。

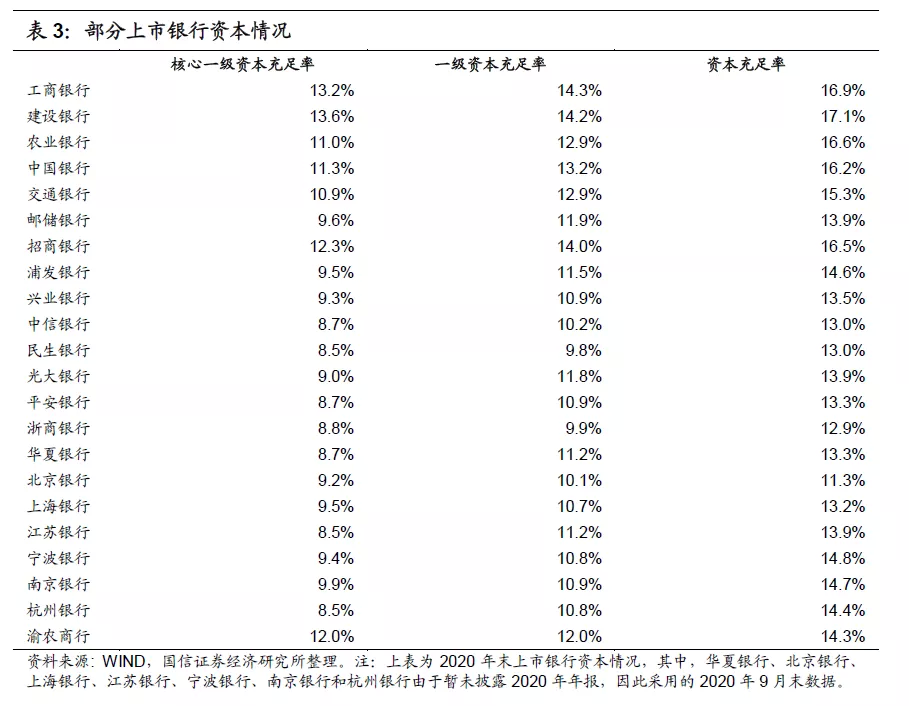

2.3 部分股份行和城商行资本补充压力或提升,对行业整体影响不大

根据《系统重要性银行评估办法》评估体系,上市银行中国有大行和股份行基本上确定参评,另外,北京银行、上海银行、江苏银行、宁波银行、南京银行、杭州银行、重庆农商行等参评概率较大。由于工商银行(01398)、建设银行(00939)、农业银行(01288)和中国银行(03988)四大行已被纳入全球系统性重要银行(G-SIBs),G-SIBs对四大行的附加资本要求为1.0%-1.5%,因此《附加监管规定》的附加资本要求不会对四大行带来额外的资本要求负担。另外,四大行、邮储银行(01658)和交通银行(03328)资本充足率均处于较高水平,因此《附件监管规定》对大行影响较小。但部分股份行和城商行资本充足率水平不高,如果被纳入较高监管组别,则面临较大的资本补充压力。

整体而言,短期视角来看,《附加监管规定》对行业整体影响有限,但部分股份行和城商行资本补充压力或有所提升。但长期视角来看,我国银行当前资本内生性能力一般,对资本补充迫切性一直比较高。我国系统性重要银行的扩容将使得更多银行面临更高的资本要求,这将在一定程度上制约扩容银行规模扩张的意愿和能力,不过有利于降低银行的经营风险和助推银行迈向综合化发展。

3、投资建议

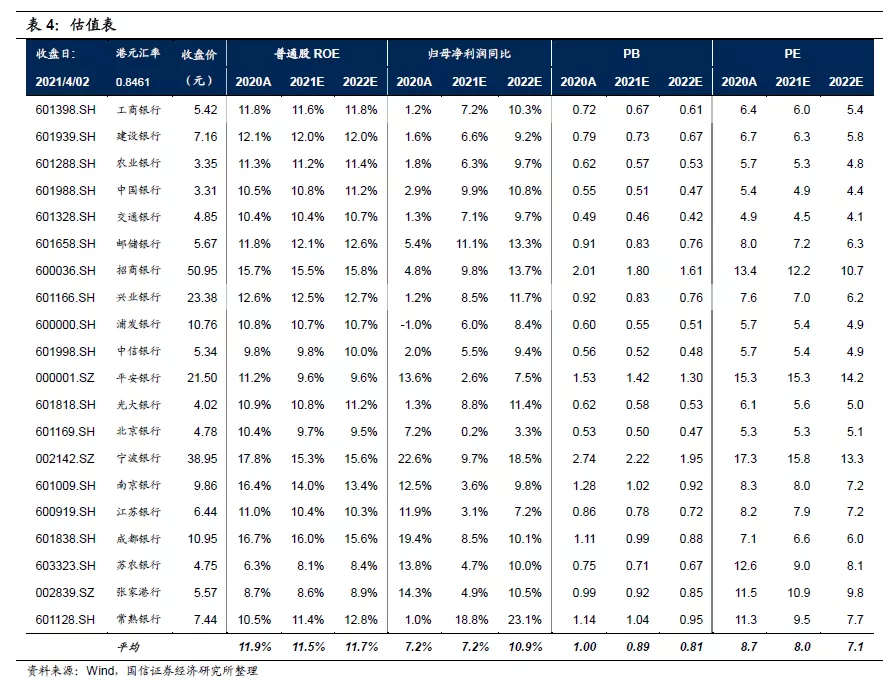

《附加监管规定》对行业整体影响有限,但部分股份行和城商行资本补充压力提升。考虑到当前我国银行业基本面向上确定性高以及板块估值处于历史低位,我们维持行业“超配”评级。个股方面,基于板块景气反转的逻辑,我们优先推荐估值低、基本面原本就很稳健的大行,看好大行估值修复行情,首推工商银行;基于长期成长的逻辑,继续推荐业绩高增长的宁波银行(002142.SZ)、招商银行(03968)、常熟银行(601128.SH)、成都银行(601838.SH)。

4、风险提示

若宏观经济大幅下行,可能从多方面影响银行业,比如经济下行时期货币政策宽松对净息差的负面影响、企业偿债能力超预期下降对银行资产质量的影响等。

(智通财经编辑:王岳川)