本文选自“中金策略”

4月上旬开始,美股市场将逐步进入持续一个月1Q21业绩期。靠利率下行驱动估值扩张的阶段已经过去,接下来盈利的好坏更为重要。盈利向好完全可以抵御利率上行的压力(例如2018年2月),而盈利下滑则会成为彻底逆转市场趋势的原因(2018年10月)。

一、整体情况:增长修复和低基数下盈利继续改善;汽车、银行、消费、科技硬件领先;交运改善显著

二、预期调整与盈利意外:盈利预期稳步修复,调整情绪维持高位

三、对市场影响:盈利改善对冲利率上行拖累;关注税改影响

市场动态:股市多数反弹且成长领先;非农向好再度推升利率;美元多头和美股空头增加;基建和加税一正一反;多地疫情升级,美国出行继续改善

焦点讨论:即将开始的美股一季度业绩期如何?板块有何亮点?

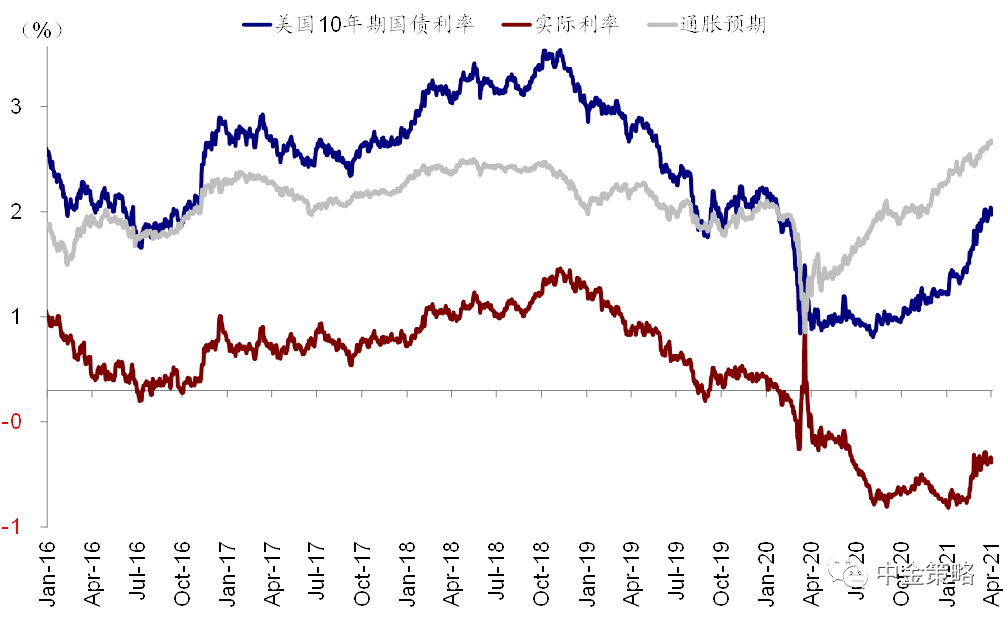

4月上旬开始,美股市场将逐步进入持续一个月1Q21业绩期。当前美股估值处于高位,2月以来美债利率特别是实际利率不断走高使得股权风险溢价也已经降至历史相对低位。很显然靠利率下行驱动估值扩张的阶段已经过去,因此接下来盈利的好坏更为重要。盈利向好完全可以抵御利率上行的压力(例如2018年2月),而盈利下滑则会成为彻底逆转市场趋势的原因(2018年10月)。本文中,我们将参考Factset汇总的市场一致预期对即将开始的1Q21业绩做出预览,供投资者参考。

一、整体情况:增长修复和低基数下盈利继续改善;汽车、银行、消费、科技硬件领先;交运改善显著

虽然四季度美国疫情再度爆发且愈演愈烈,但美股盈利的修复势头却没有因此而止步,最终结果依然大超预期(四季度标普500EPS同比增长4% vs. 三季度同比下滑-6%)(《美股盈利能否抵御利率上行扰动?》)。

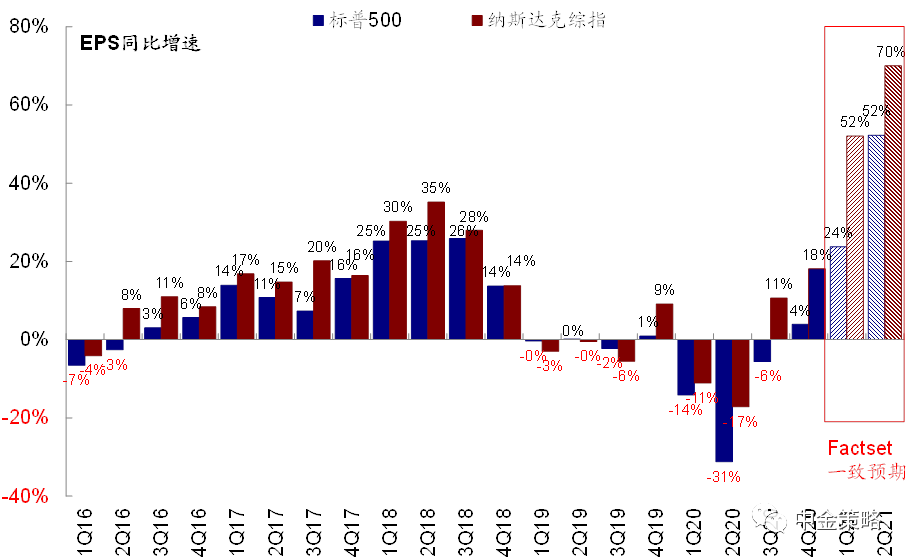

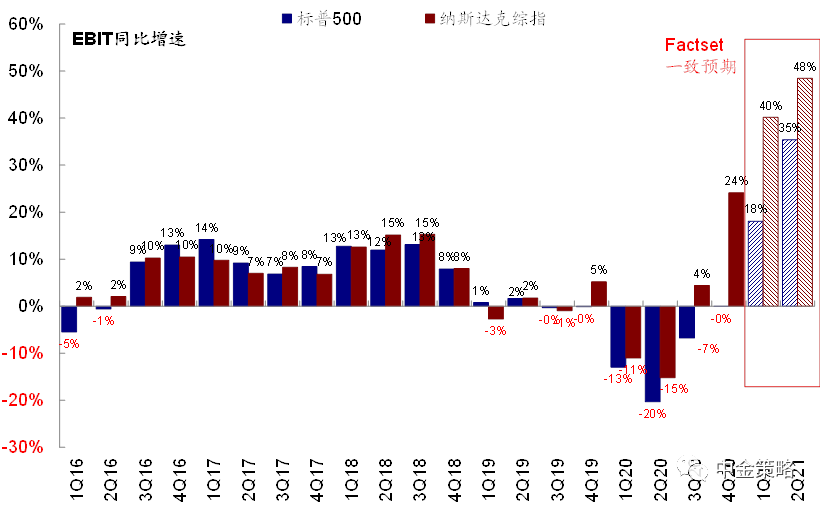

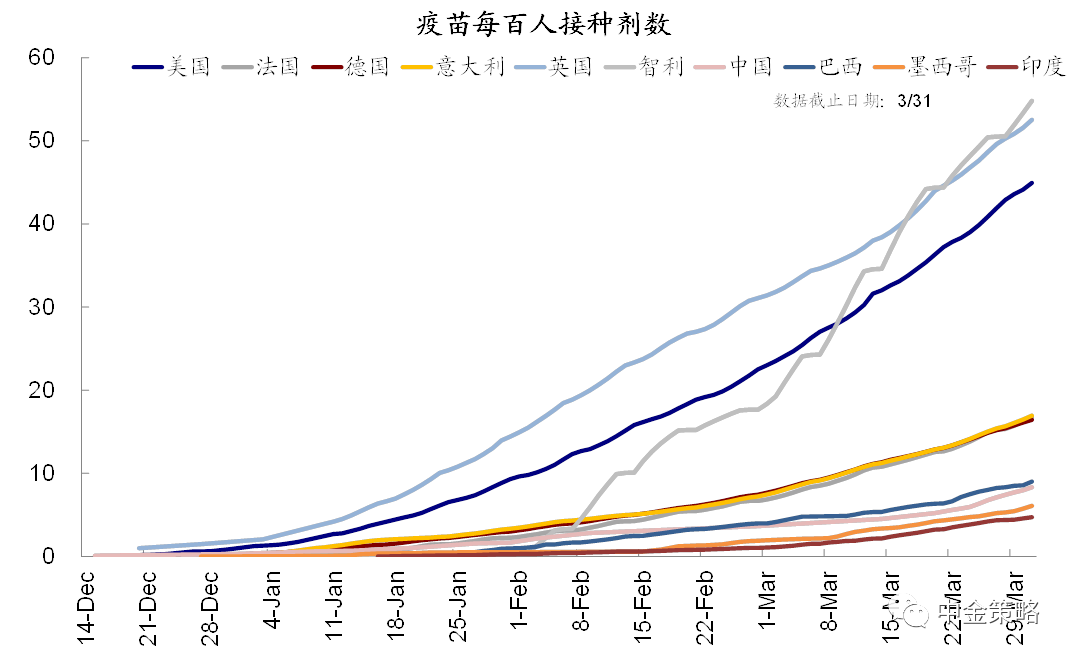

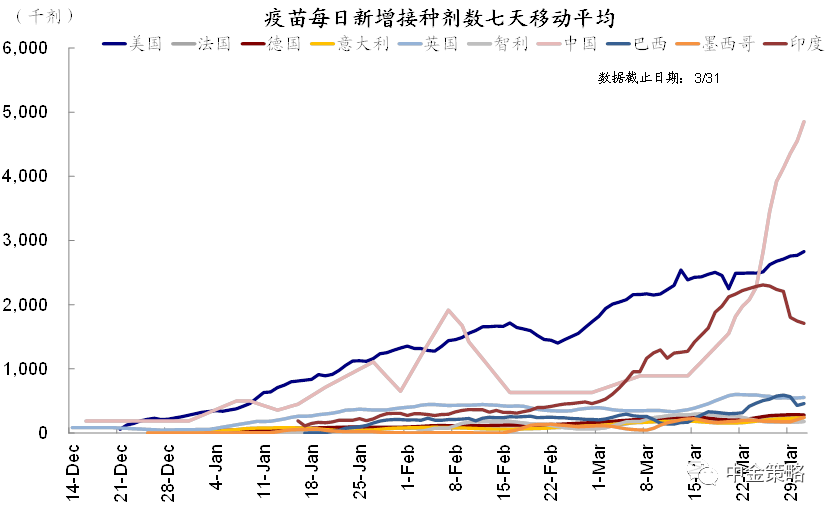

一季度以来,伴随疫情的不断缓解、特别是疫苗持续且超预期的加速,美国复工、服务性消费和出行都改善明显,而新一轮1.9万亿美元财政刺激的通过也有望支撑消费增长。不仅如此,一季度相对的低基数效应也有望带来提振。因此,目前市场一致预期预计一季度业绩较四季度或进一步抬升。具体而言,参考Factset汇总的一致预期,标普500一季度盈利(可比口径)同比增长24%,较四季度的4%继续改善;纳斯达克综指盈利同比增长预计为52%,(三季度增长18%)(图表1~图表2)。

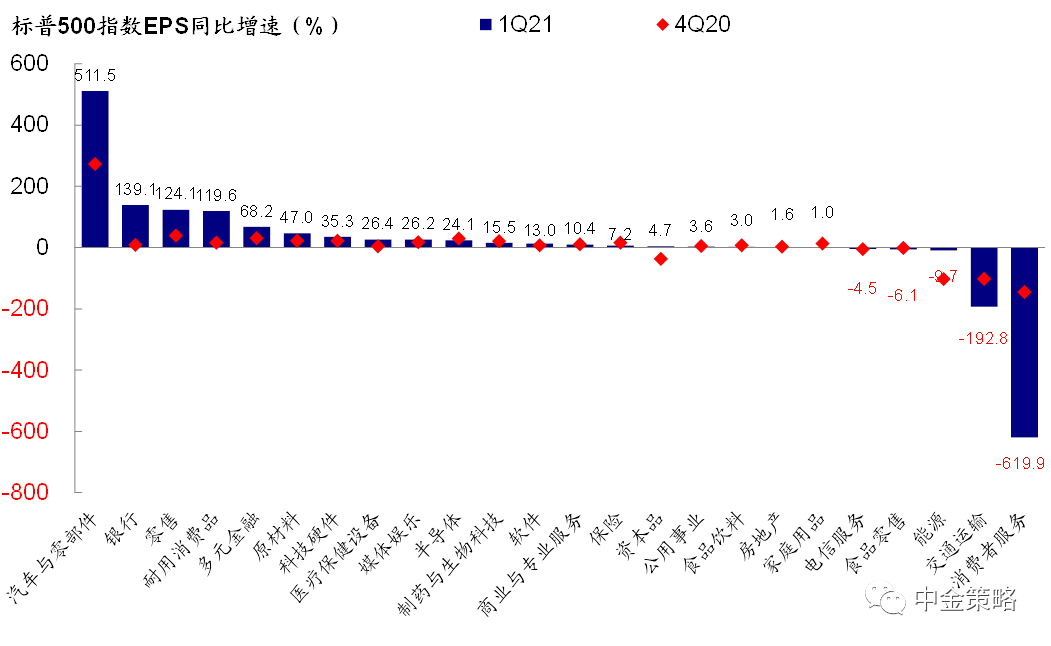

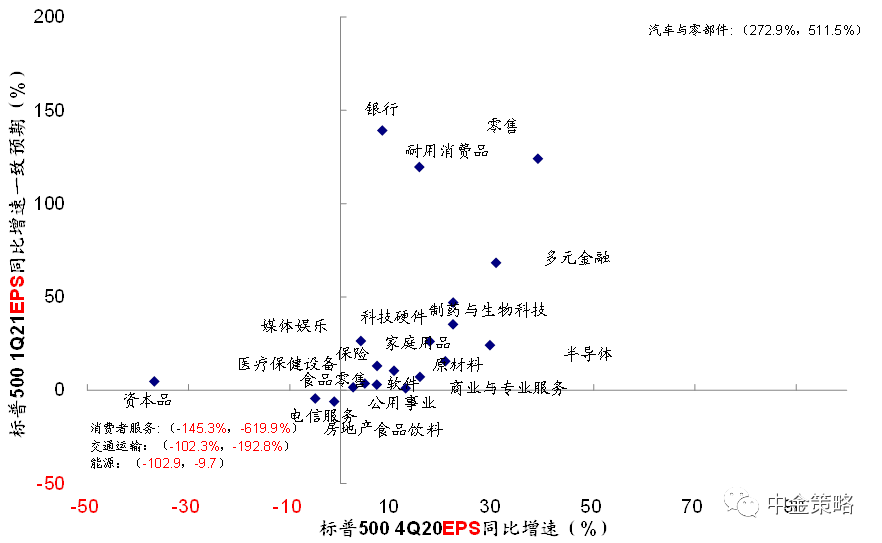

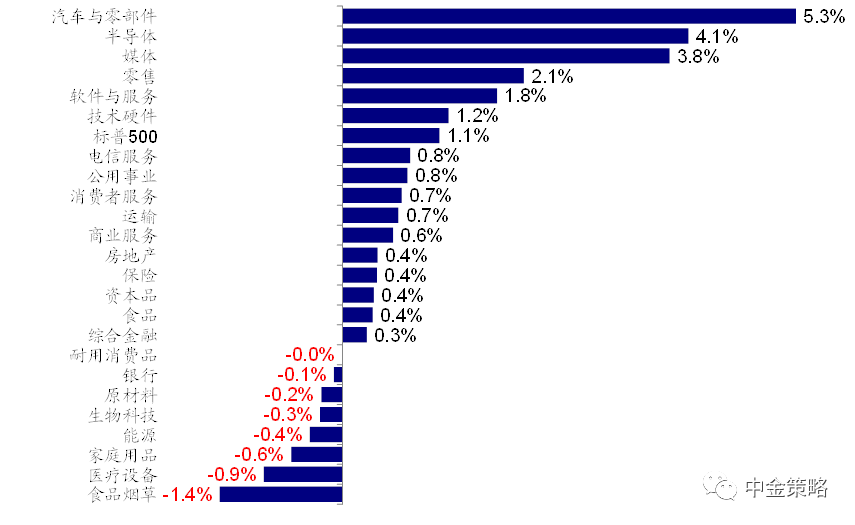

板块层面,预计汽车与零部件、银行、零售、耐用消费品等将实现较高同比增长;而汽车、交运、资本品和科技硬件较四季度的改善幅度最大。参考Factset数据,受疫情影响较大的消费者服务、交通运输EPS同比下滑幅度仍超100%,能源下滑约10%;相反,汽车与零部件盈利增速领先,银行、零售、耐用消费品也有望实现超过100%的盈利增长,其中银行板块除了去年一季度提前计提拨备坏账损失造成的明显低基数外,一季度以来利差的不断走阔和市场成交的活跃都有望成为盈利向好的主要推动(图表3)。

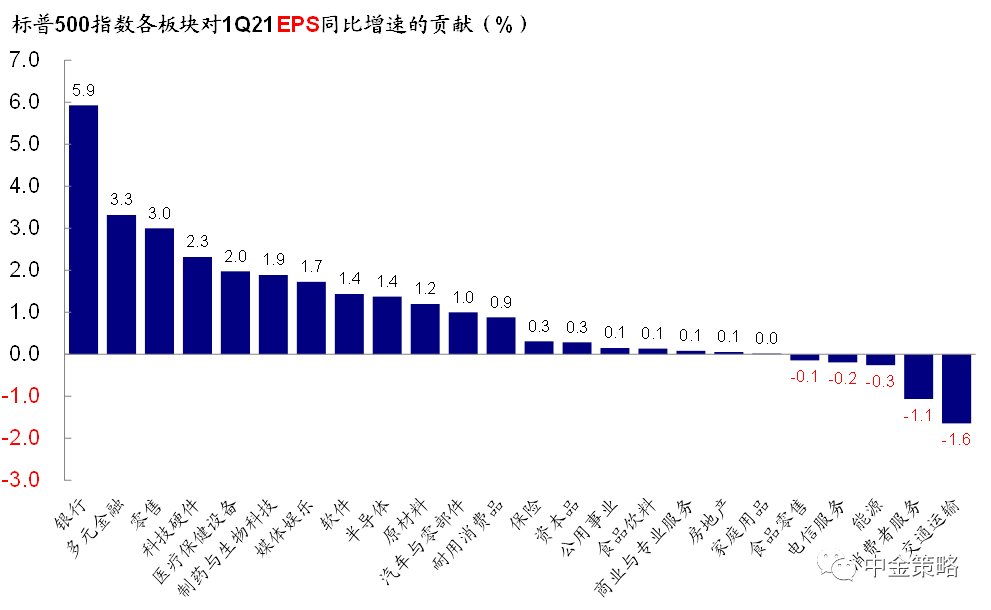

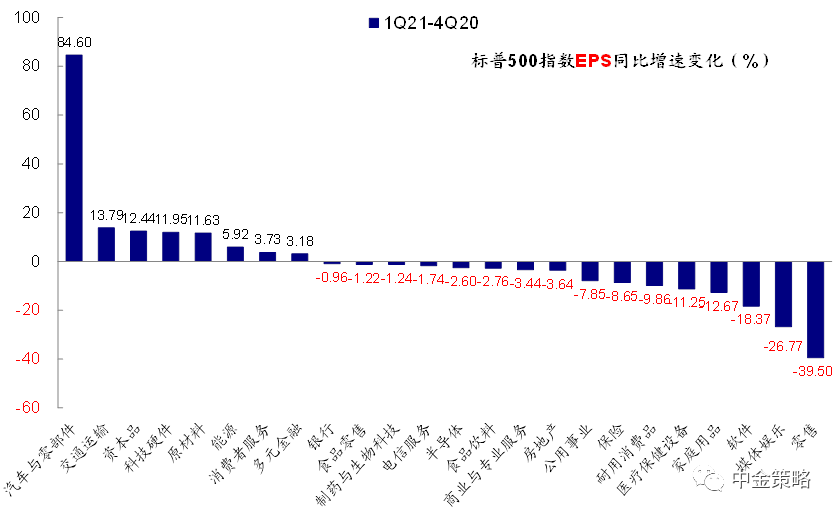

从贡献程度来看,市场预期受疫情冲击依然严重的交通运输、消费者服务等依然有所拖累,但四季度盈利修复强劲的银行及多元金融板块拉动明显(图表5)。从改善幅度来看,预计一季度汽车与零部件、交通运输、资本品、科技硬件等EPS增速较四季度将明显改善(图表6)。

图表1: 目前市场共识预计标普500一季度EPS同比23.8%;预计纳斯达克综指EPS预计一季度同比52.1%

图表2: 除净利润外,标普500和纳斯达克一季度EBIT利润预计较三季度继续抬升

图表3: 汽车与零部件EPS同比增速改善明显,银行、零售、耐用消费品亦是如此,消费者服务、交通运输、能源板块预计四季度仍大幅落…

图表4: …这一强弱关系与四季度的情形大体上一致

图表5: 市场预期银行、多元金融、零售等对标普500一季度净利润贡献最多,交通运输、消费服务等所拖累

图表6: 对比四季度,汽车与零部件、交通运输、资本品等EPS增速改善幅度最大,零售、媒体娱乐等出现下降

图表7: 市场预期能源、交通运输、消费者服务等板块2021年一季度以来EPS增速明显改善

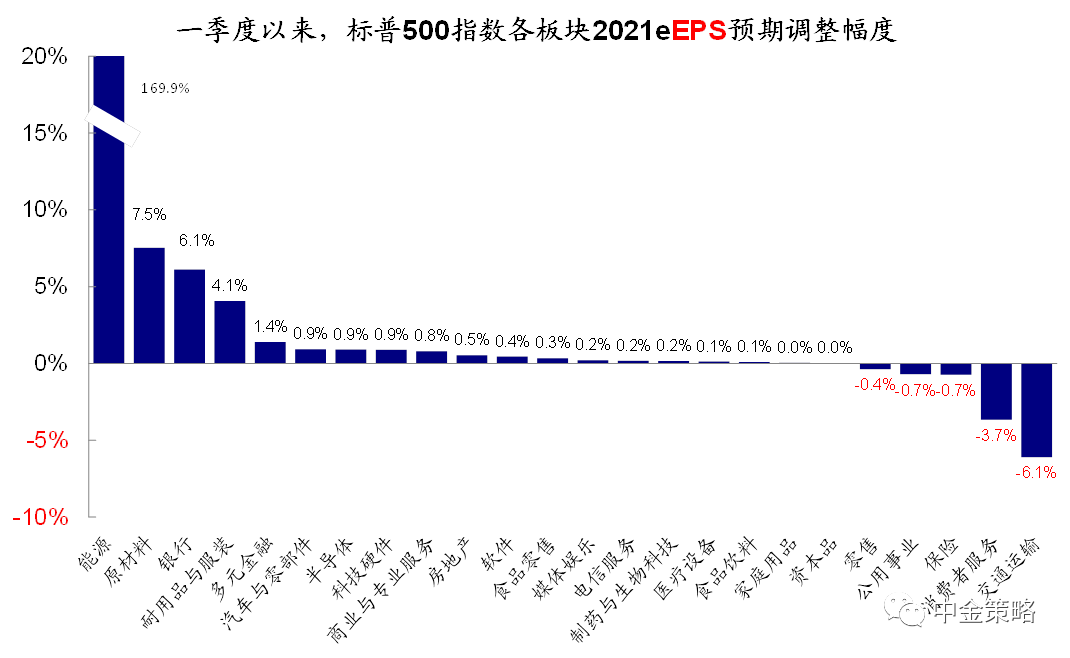

图表8: 一季度以来,能源板块2021e EPS预期调整幅度最,原材料、银行上调幅度同样显著

二、预期调整与盈利意外:盈利预期稳步修复,调整情绪维持高位

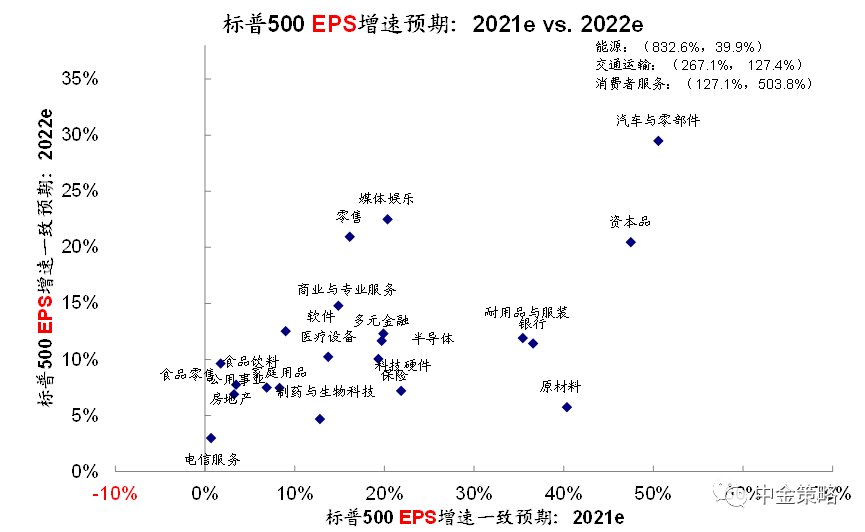

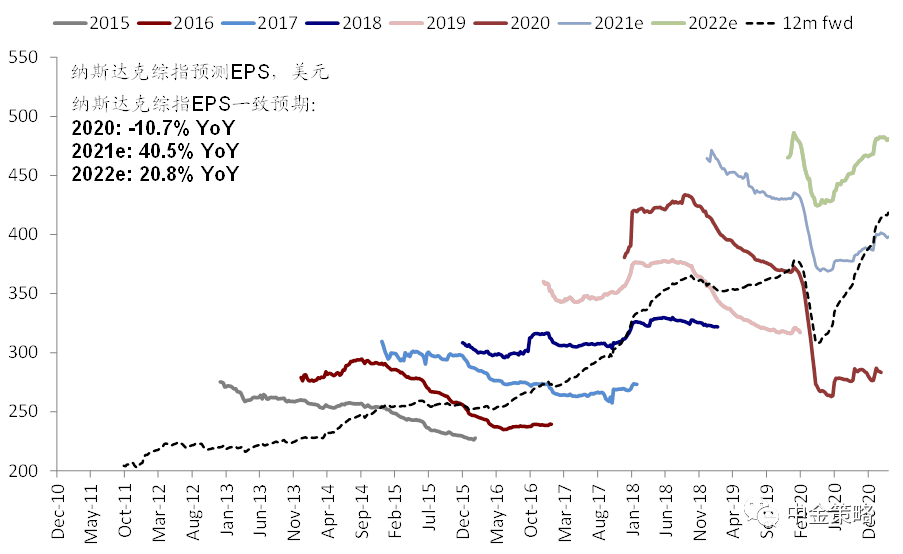

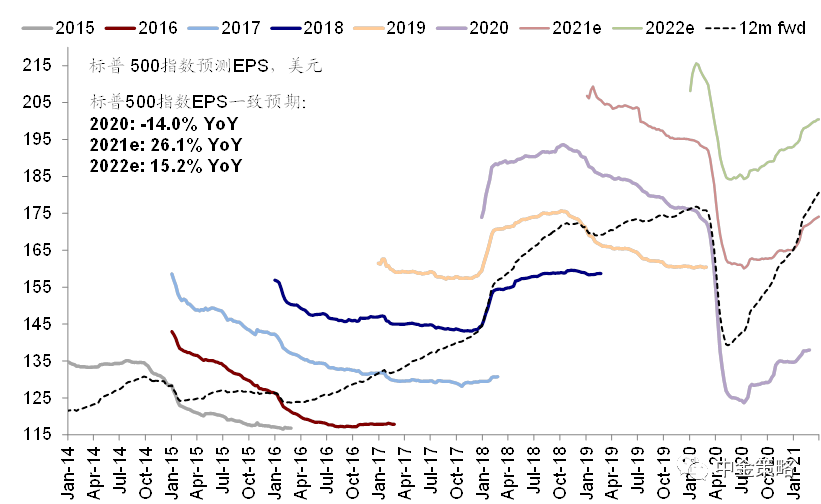

整体来看,一季度以来市场对于美股盈利的一致预期一直在稳步上修。目前,市场预计标普500 2021年EPS同比增长26.1%,2022年EPS增长15.2%;纳斯达克2021年EPS同比增长40.5%,2022年EPS上升20.8%(图表9~图表10)。

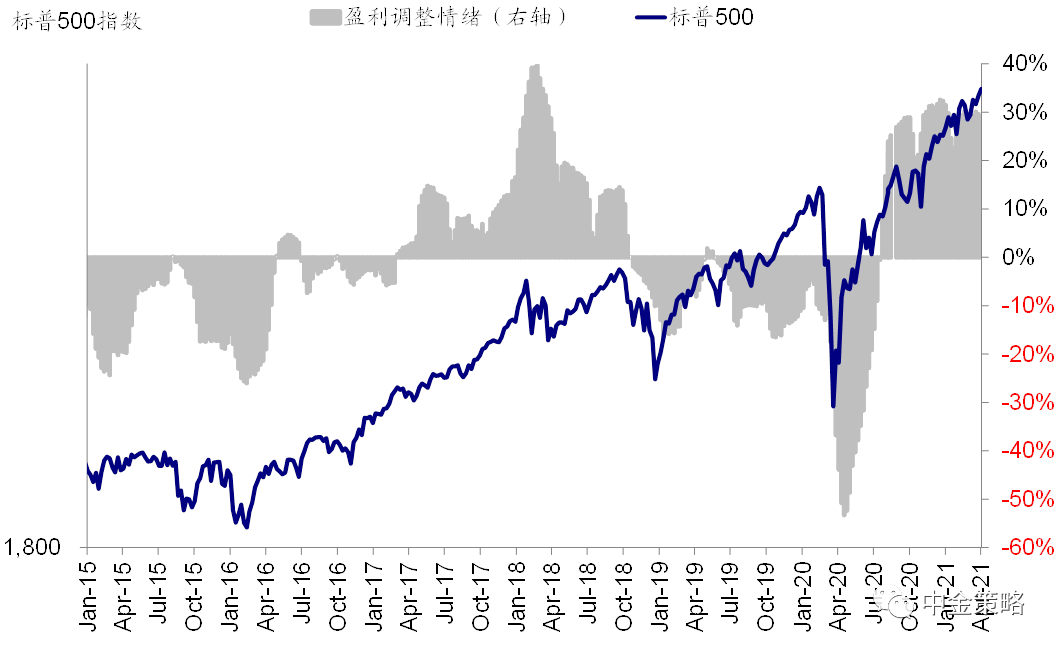

与此同时,更为敏感的盈利调整情绪(上调vs.下调分析师数)一季度以来上修动能减缓,预示着盈利上调速度有所放慢,但由于目前依然维持高位,因此盈利整体依然还是维持上修通道中(图表11)。

图表9: 市场一致预期纳斯达克综指2021年EPS同比增长40.5%,2022年同比增长20.8%

图表10: 市场一致预期标普500指数2021年EPS同比增长26.1 %,2022年同比增长15.2%

图表11: 一季度以来,盈利调整情绪逐步企稳,预示着盈利上修最快阶段已经过去,上修动能减缓

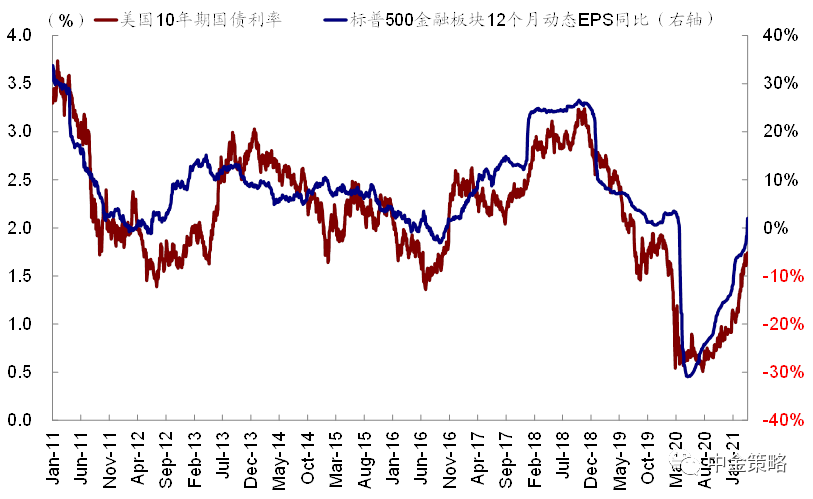

图表12: 伴随今年2月份以来10年美债利率的快速上行,标普500金融板块12个月动态EPS同比继续快速上修

三、对市场影响:盈利改善对冲利率上行拖累;关注税改影响

虽然美债利率持续上行通过抬升融资成本侵蚀企业盈利、通过推高融资成本拖累估值,但我们认为盈利持续改善仍能够起到对冲效果,进而成为支撑美股市场表现的主要动力。我们预计在当前美国供需两旺的背景下,盈利的持续向好仍有后劲,后续直接收益率利率抬升的金融和疫情改善的线下消费修复弹性可能更大。

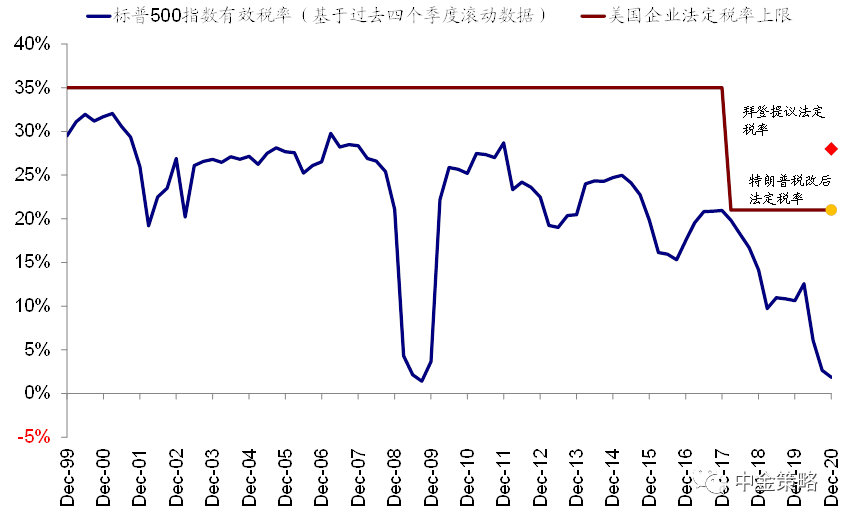

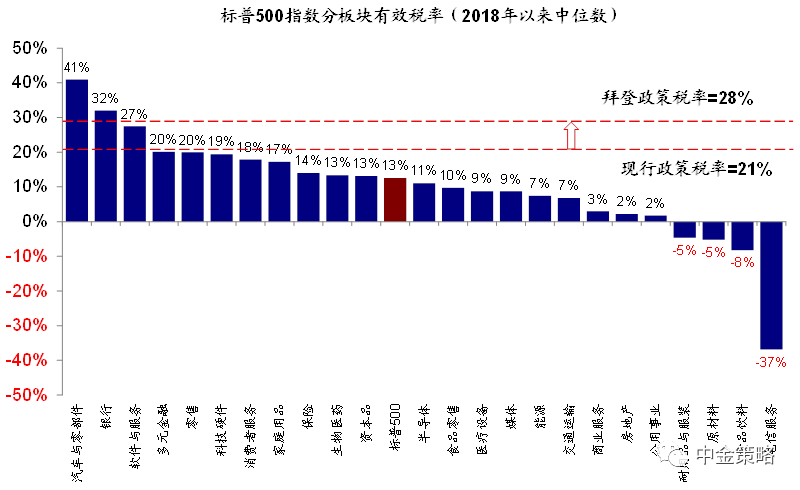

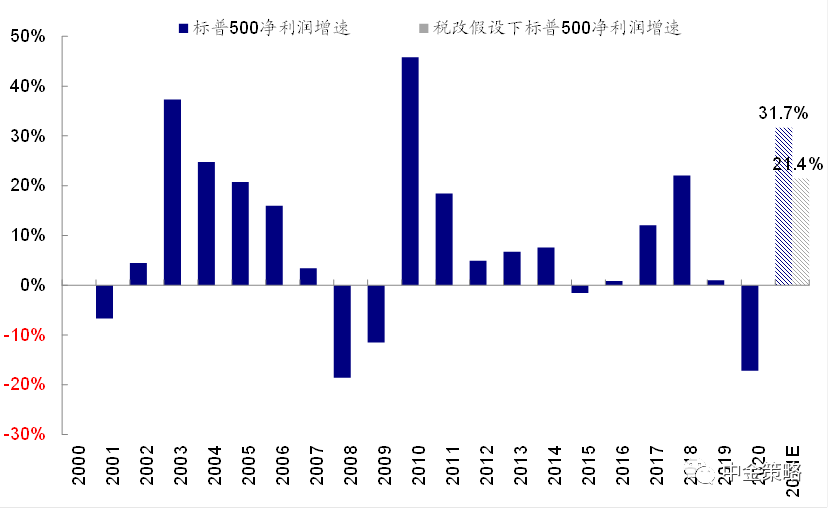

不过,美股盈利面临的主要下行风险来自于拜登的加税计划。如果按照2万亿美元税收15年维度平摊的话,年均1333亿美元增量相当于2020年企业所得税规模的50%。我们以标普500指数为分析对象,参照过去2018年税改以来的整体有效税率(2018~2019年中位数12.6%)和市场对2021年盈利预测,并分别计算国内部分收入(适用28%税率)和海外部分收入(占比~30%,适用21%的税率),那么将使得2021年净利润减少7.8%(1170亿美元),增速从31.7%降至21.4%。板块上,原材料、汽车与零部件、耐用品与服装和资本品的净利润增速拖累最大,而软件与服务、媒体娱乐、科技硬件和多元金融的净利润减少规模最多。

市场动态:股市多数反弹且成长领先;非农向好再度推升利率;基建和加税一正一反;多地疫情升级

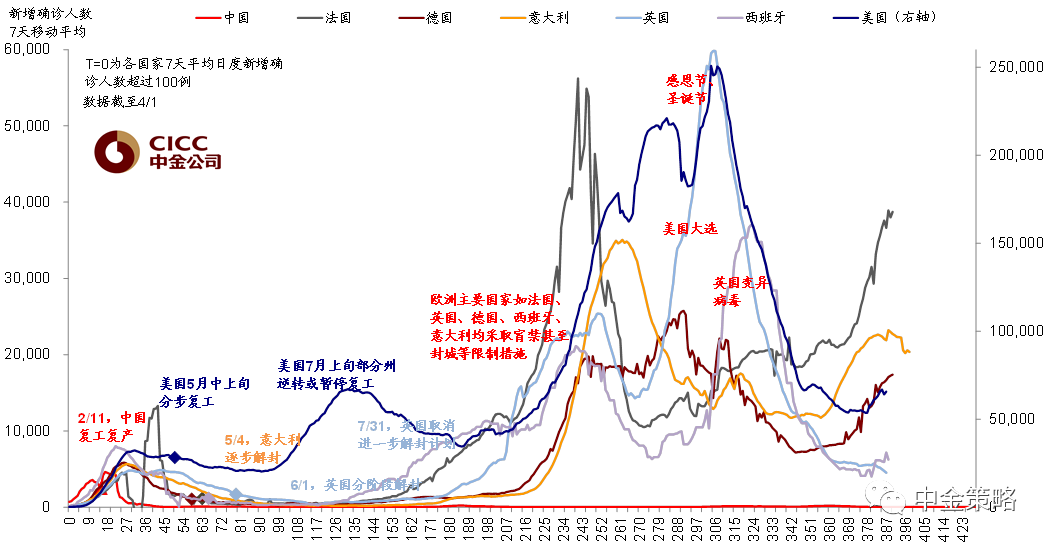

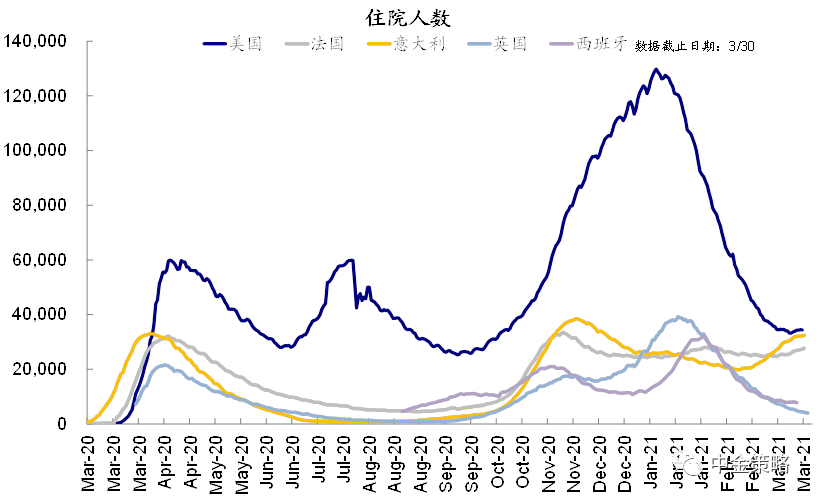

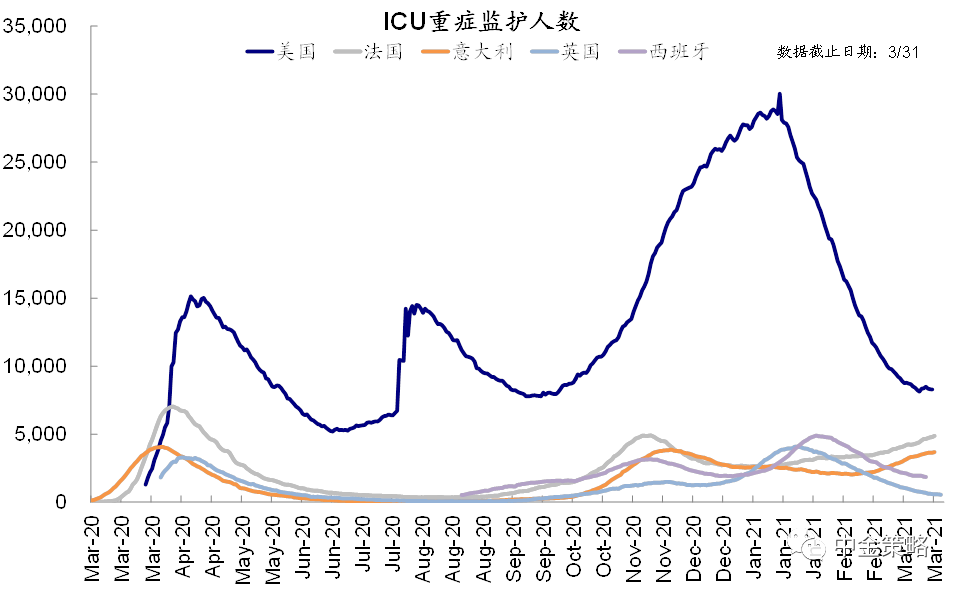

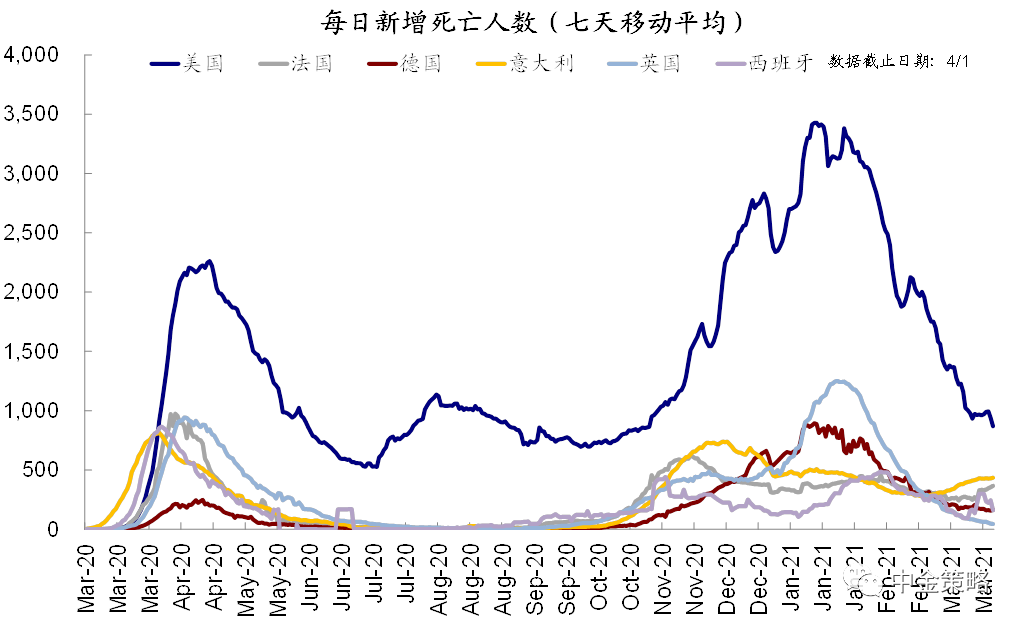

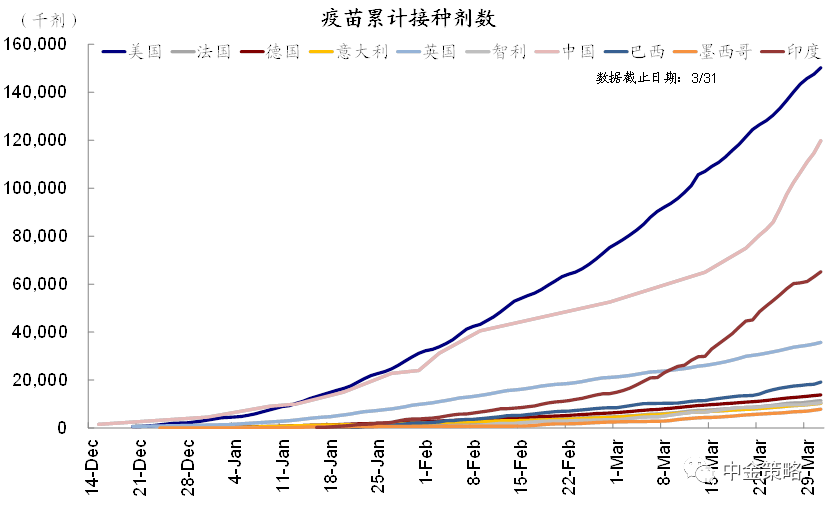

►疫情疫苗复工:多地疫情升级;美国出行持续改善。上周意大利新增确诊见顶回落,英国新增确诊持续下降,但德国、法国、西班牙增幅仍较高。意大利和法国医疗系统压力(根据住院和ICU人数看)已经接近上轮高点。美国部分州的疫情也有所升级,但整体看还处于低位。美国当前每百人接种剂数达到44.9剂,每日新增接种达283万剂(上周250万剂),持续加速。多州完成疫苗接种人口比例超过20%。新兴市场中,中国和墨西哥接种速度抬升,日均接种分别达到485万剂和25万剂,但印度和巴西上周下滑。此外,得益于疫苗接种进展,美国出行持续改善。

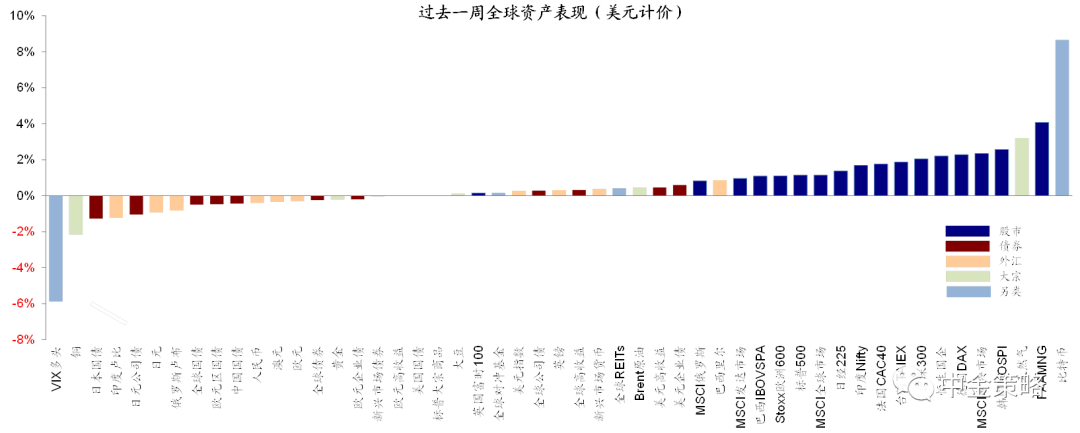

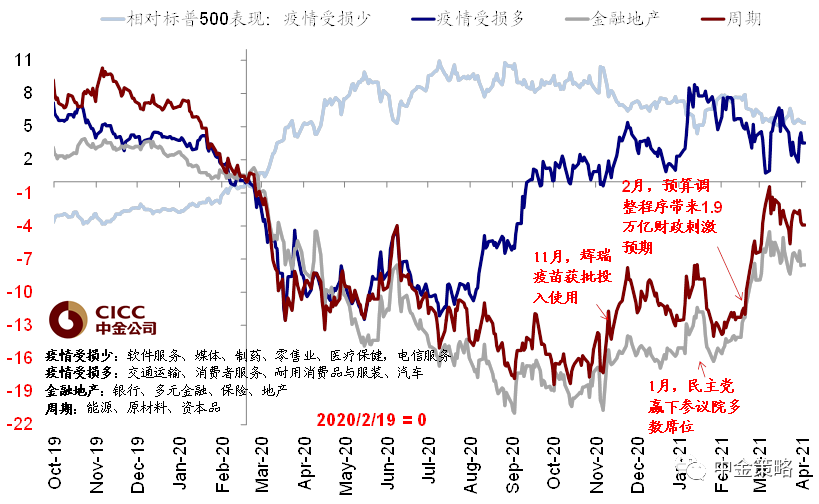

►资产表现:股>大宗>债;股市普涨,成长领先;利率再抬升。整体看,过去一周,大类资产排序为股>大宗>债;比特币、天然气、FAAMNG、韩国以及中国AH股领先;VIX多头、铜、日本国债、印度卢比、日元等落后。美债利率周中一度回落,但周五非农数据大超预期后再度攀升至1.72%,同时美元先跌后涨,基本持平。尽管拜登公布了市场期待已久的基建计划,但由于规模低于预期、距真正落地还有较长时间和较大不确定性、同时大规模加税可能会伤害企业盈利也起到了抵消效果(《对拜登基建和加税计划的影响测算》),因此市场和资产价格整体反应不大。以FAAMNG和纳斯达克为代表的成长股反而跑赢。

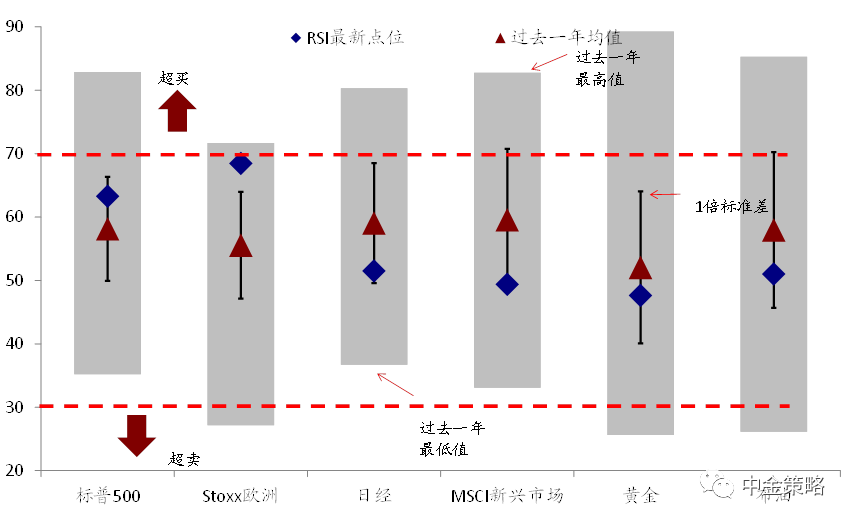

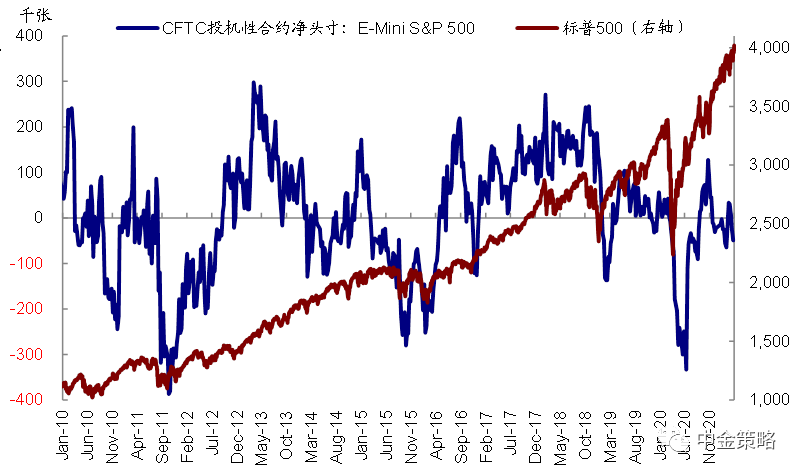

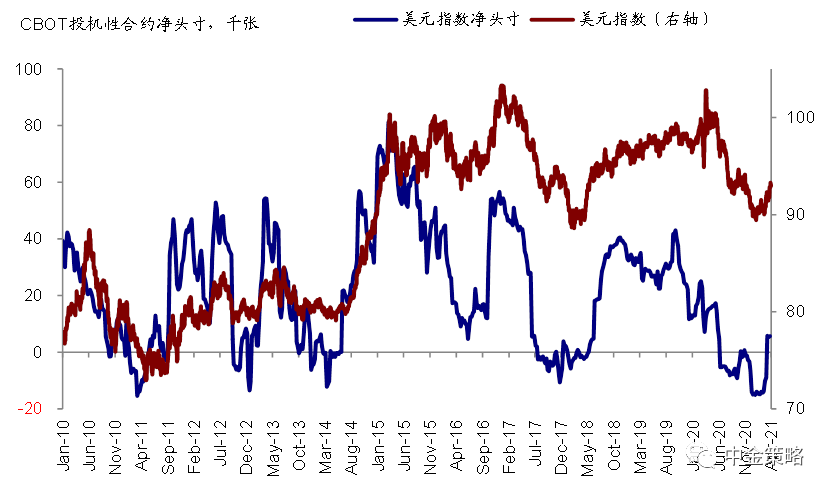

►情绪仓位:欧洲逼近超买,美元多头和美股空头增加。上周值得注意的变化是,欧洲股市接近超买。美股空头和美元多头均增加,铜和黄金多头继续回落。10年美债空头继续增加。

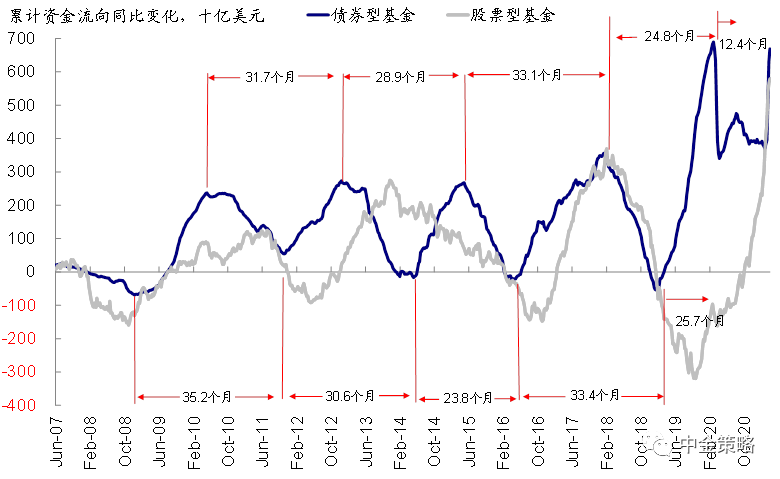

►资金流向:流入美股,流出中国。过去一周,资金流入债市,加速流入股市,货币市场继续大幅流入。分市场看,美股转为流入,日本、发达欧洲及新兴继续流入,不过中国转为流出。

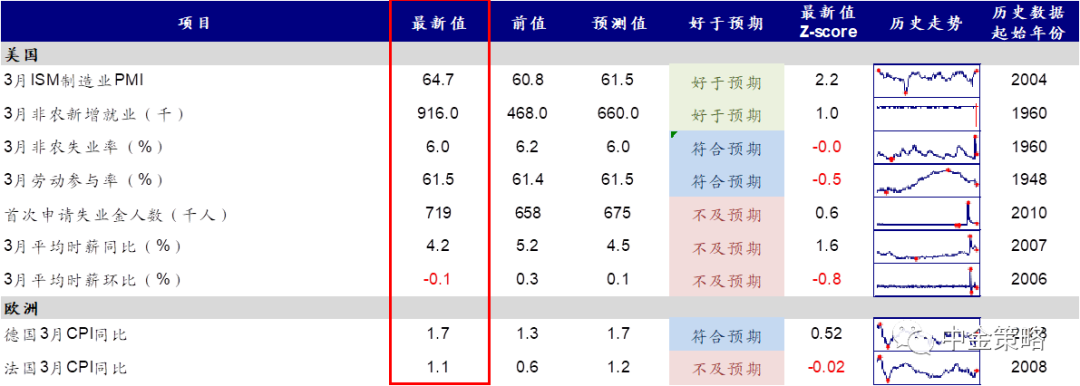

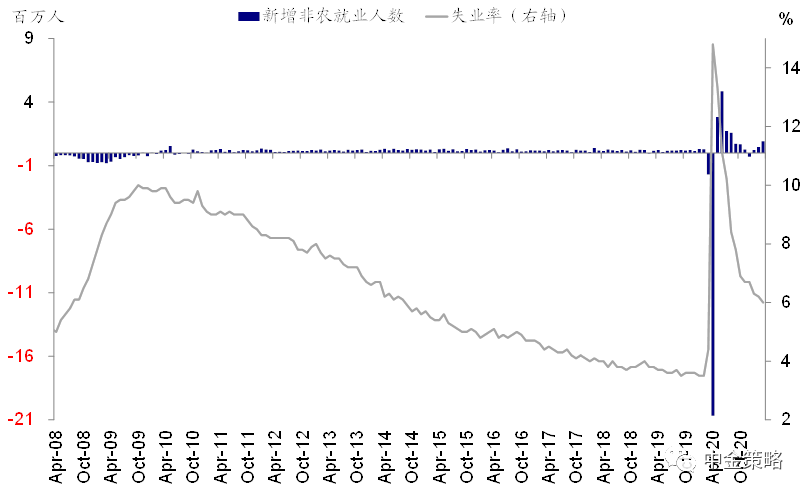

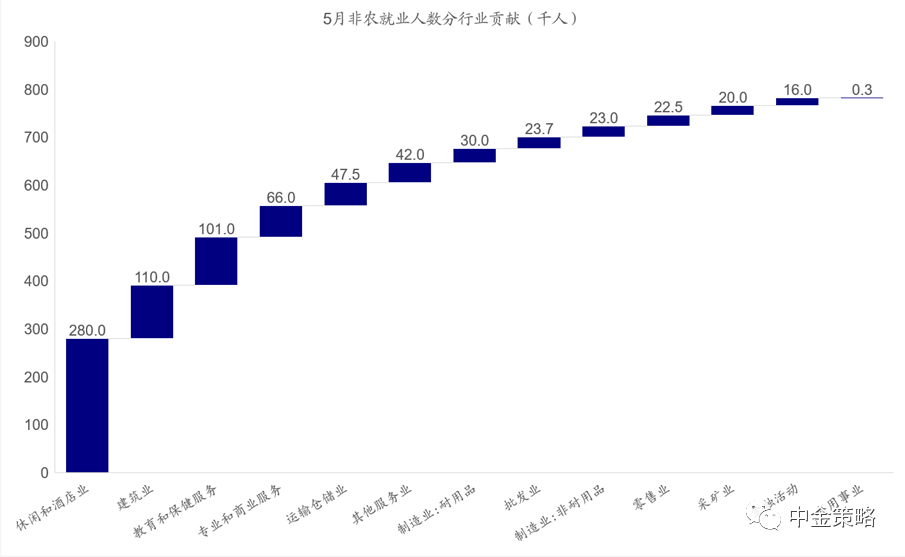

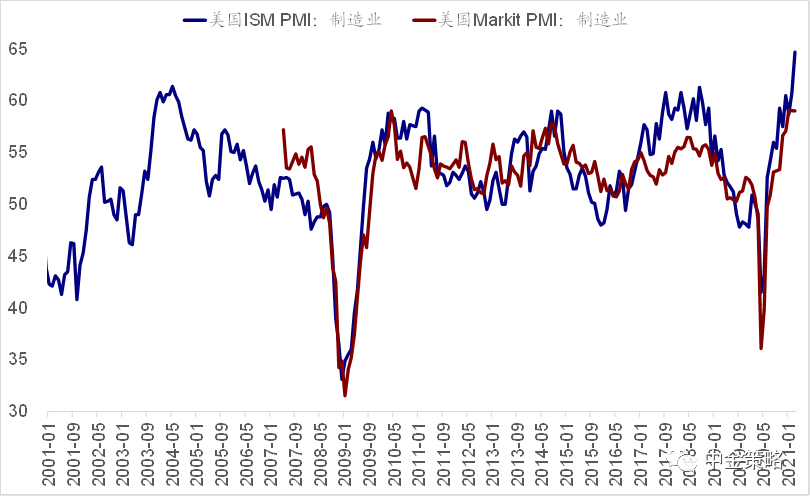

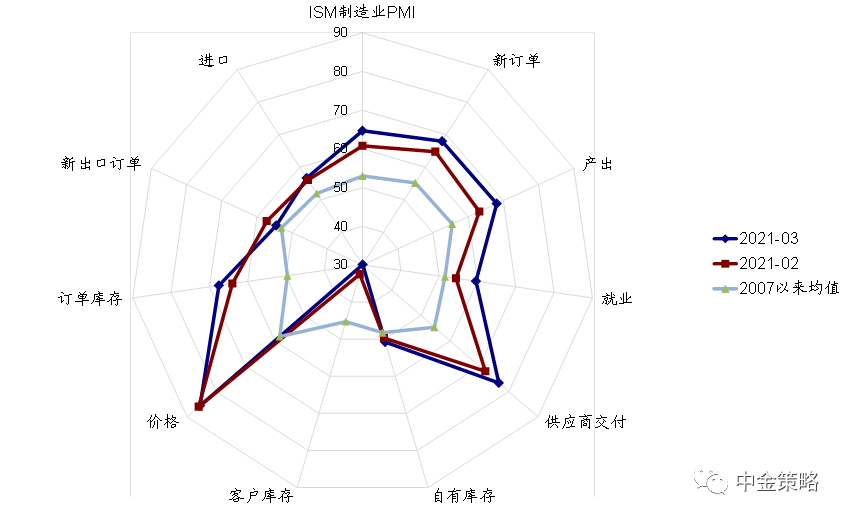

►基本面与政策:3月非农大超预期,ISM制造业PMI创新高。3月非农新增就业91.6万人,不仅较46.8万人明显抬升,且显著高于预期的66.0万人,显示出疫情和经济改善背景下劳动力市场修复的动能。分行业看,休闲酒店、教育保健服务、建筑、专业商业服务增加最多,也印证出疫情改善下服务性消费的修复。此外,3月ISM制造业PMI继续攀升至64.7%,创1984年以来新高,分项继续呈现出“供不应求”的错配。上周,美国、日本、新兴盈利预测调整情绪趋弱,欧洲改善。

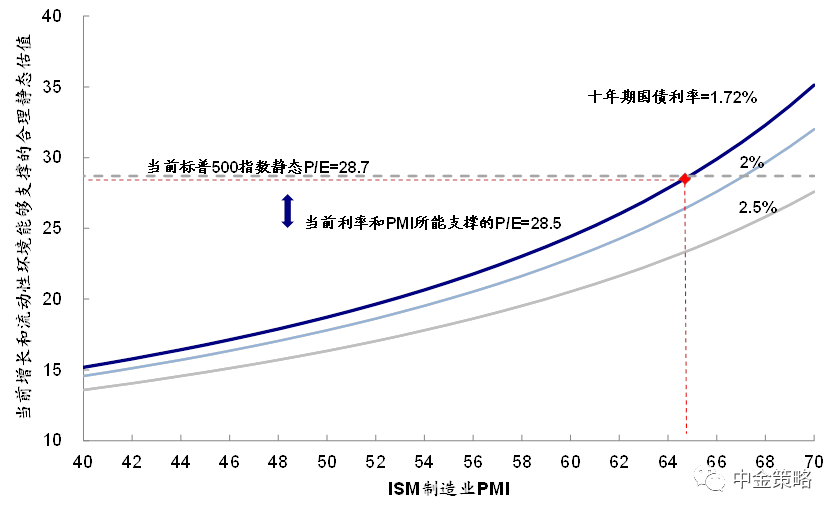

►市场估值:美股估值处于增长合理水平。当前美股12月动态PE升至22.1倍;28.7倍的静态P/E略高于增长(3月ISM制造业PMI=64.7)和流动性(10年美债利率1.72%)能够支撑的合理水平(~28.5倍)。

(智通财经编辑:秦志洲)