本文转自微信公众号“半导体风向标”。

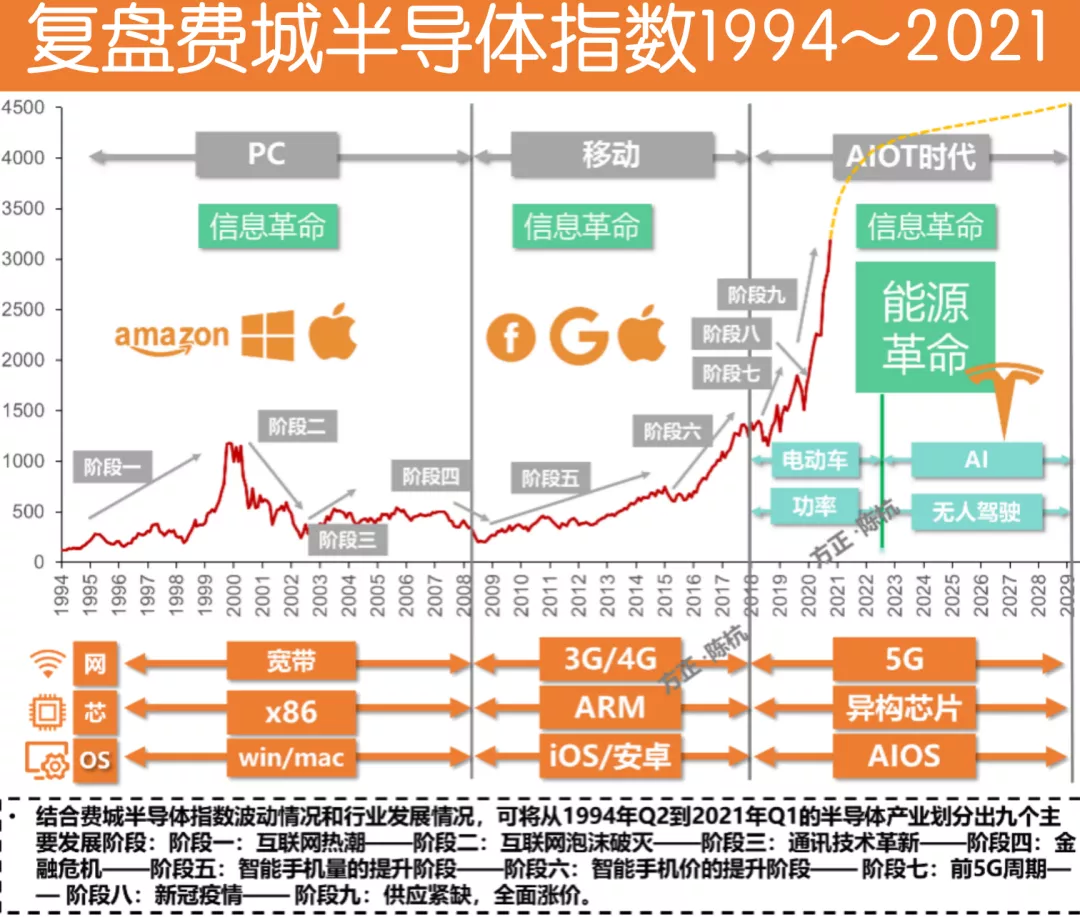

在全球缺芯潮推动下,美股半导体自2020年12月下旬启动牛市行情以来,半导体设备率先历史新高走出独立行情,明显领先于制造和设计,此为半导体周期处于早期的典型特征《复盘美股半导体29年》,科技周期启动中。

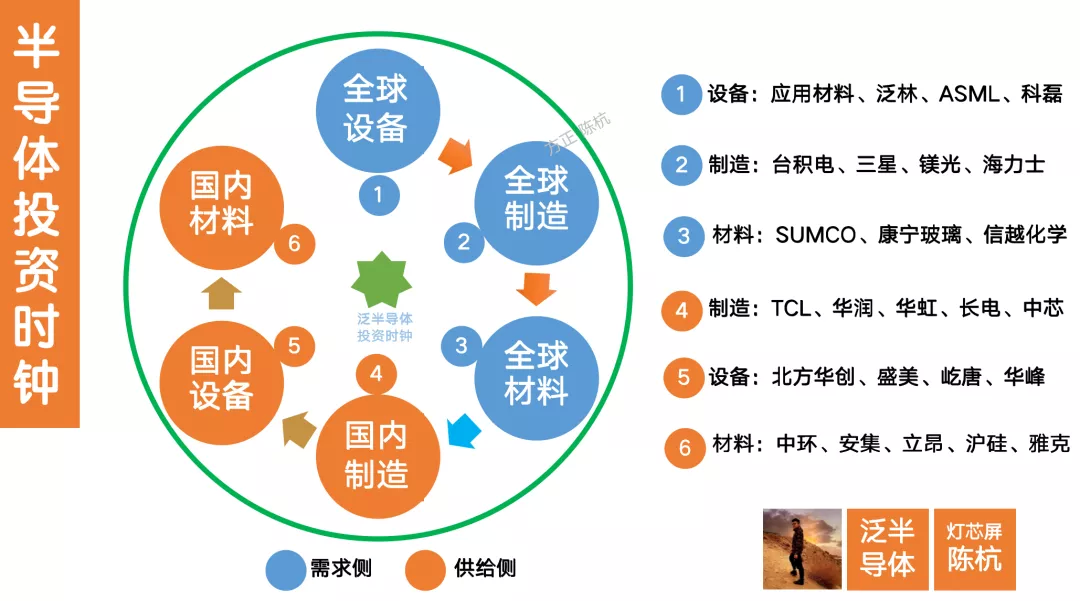

每当景气周期来临中,供给周期都会遵循半导体投资时钟,为了研究推演后续的走势规律,我们先将半导体分成需求周期和供给周期。

为了研究供给周期的规律,我们将供给细分为三大块:

1、制造:fab、IDM、封测;

2、设备:前道、后道;

3、材料:大硅片为主。

1、设备先行:上游设备的景气度最敏感,而且最前置,由于设备制备运输安装的周期接近1年,所以中游制造会提前一年开动订单,从而造成设备板块的提前景气;

2、制造接力:中游制造会在此阶段享受主动补库存的量价齐升(早期扩产的涨价为主涨量为辅、扩产后期的涨价为辅涨量为主);

3、材料缺货:在中游制造大扩产之后,产能和用料都会大幅增加,导致材料的供不应求,从而形成周期性出现的“硅片危机”。

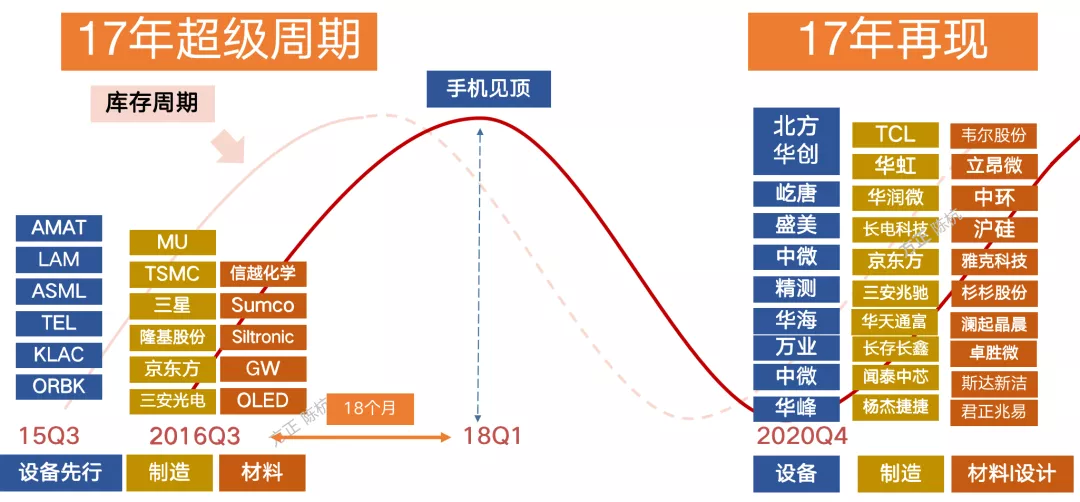

我们复盘2016年Q3到2018年Q1,上一轮半导体周期的运行情况,也基本上符合这种规律推导:

1)15年Q3~17年Q4,全球半导体设备巨头(应用材料、泛林、科磊、奥宝、ASML),集体比制造提早一年开始涨。

2)16年Q3~17年Q4,全球半导体制造巨头(台积电、三星、镁光、京东方、海力士),整个板块由于量价齐升开始涨。

3)17年Q1~18年Q1,全球半导体材料巨头(信越化学、SUMCO、OLED、康宁),由于中游产能扩充太快,开始补涨。

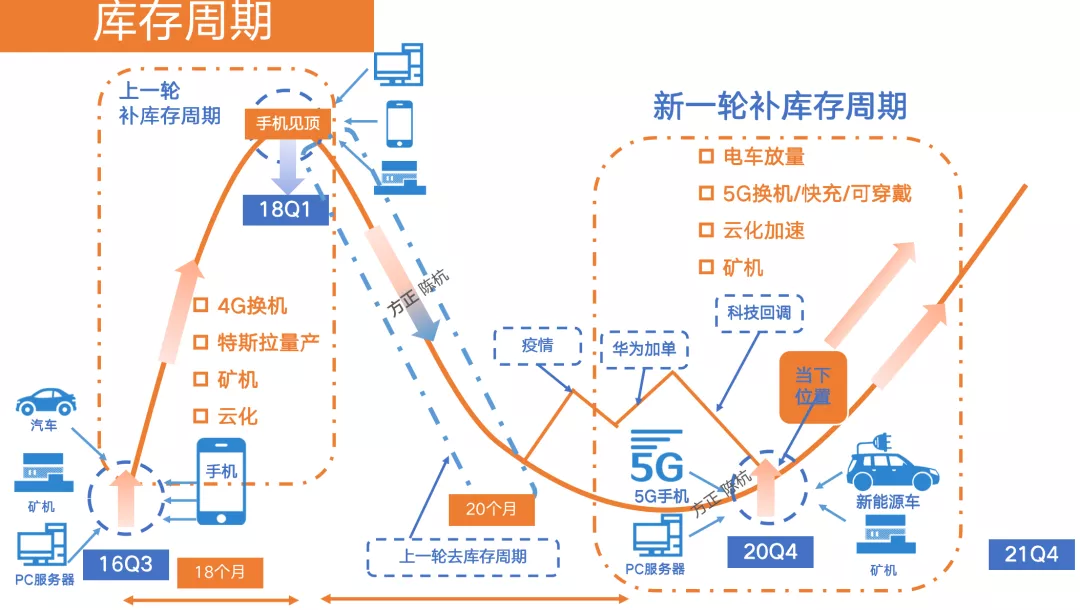

1、 主动去库存(量价齐跌):上一轮衰退继续,需求疲软叠加供给侧的谨慎扩产和小厂出清。

2、 被动去库存(量跌价升):新一轮需求开启,需求开始因为价格下跌开始释放,但是产能收缩继续,涨价已经开始。

3、 主动补库存(量价齐升):需求持续增长,供给开始回补,但是库存水位仍然很低,涨价持续且伴随着量的增长。

4、 被动补库存(以量补价):价格因为供过于求开始下跌,但是由于补库存需求,依旧产能增长。

在传统的经济供需规律中,半导体大宗商品价格是供给曲线和需求曲线共同决定,而在商品市场中,供给端又可以被拆分为产能和库存两部分,前者是未来的供给能力,后者是历史产出的累积,二者均是供给端的重要影响因素。

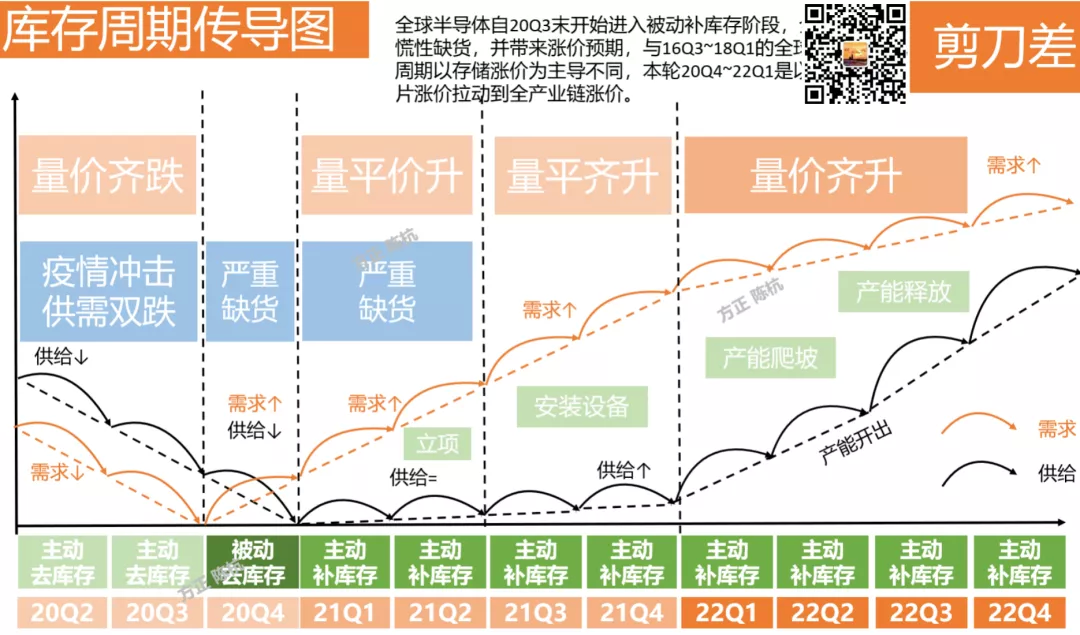

自20年二季度开始,半导体行业出现明显的供需剪刀差。剪刀差分为三个阶段,我们聚焦于最近一年和未来三年的情况(如图表1):

第一阶段(2020年Q1~2020年Q2)量价齐跌:主动去库存,需求由于疫情冲击暴跌。供给由于不能开工暴跌。

第二阶段(2020年Q3~2021年Q3)量平价升:被动去库存,经济刺激叠加疫情带动线上经济和新能源车爆发式创新使得上游需求暴涨,有效存量供给都在欧美日受疫情冲击,供给有所下滑。

第三阶段(2021年Q4~2022年Q4)量价齐升:主动补库存,全球各大晶圆厂加大资本支出,但是有效产能的开出得到2022年以后,但是需求持续高企,会形成主动补库存态势。

我们正处于剪刀差不断扩大的第二阶段,究其原因,是供给刚性+需求弹性的结果,但这次具备两个重大变化:

一、需求弹性巨大:这是三重创新的历史性叠加,5G基建+换机、碳中和(电车+风光电新能源)和无人驾驶(计算革命),不仅仅是信息革命,而且叠加了半导体推动的能源革命,其背后都是半导体。主要分为以下五大块:

1、 智能手机:智能手机硬件升级,进一步提升单机含硅量。5G手机DRAM/FLASH容量,AP SOC/基带芯片性能,摄像头CIS数量和Die Size显著提升,5G 手机单机 PMIC、射频 IC 用量显著提升;5G 基站建设更为密集,PMIC 及 MOSFET 的用量亦大幅提升;

2、 电脑/服务器:根据IDC数据显示,疫情期间居家学习、办公、娱乐等需求极大的拉动了PC需求。根据IDC预测,2020年中国PC市场同比增长1.7%,2021年中国PC市场将同比增长10.7%。

3、 车:新能源车的含硅量提升分为油车到电车的电控系统(SiC IGBT MOSFET),和智能系统(CIS、CPU、GPU、车用存储、车用射频);

4、 服务器:由于居家学习、居家办公和整个数字化的续期,人工智能应用在云端训练侧的普及也在拉动服务器的需求,英伟达最新业绩财年的数据中心业务是公司增长最快板块。

5、 工业(光伏):光伏、风电的碳中和需求暴增,直接拉动了其功率半导体需求的同步增长。

二、供给刚性:正常情况下晶圆厂扩产周期在12~24个月,在去年疫情对需求的冲击下,各大晶圆厂都未及时调整扩产节奏,我们预期新一轮产能供给最早也要到今年年底开出,真正的可观且有效的产能开出在明年二季度以后。以闻泰科技的Nexperia上海12寸线为例设计产能40万片每年,要到2022年Q2才能开出。

结论,供需剪刀差的扩张刚刚开始,会有几个机会:

1、产能为王:产能成为这个时期最确定的机会,晶圆厂成为所有下游创新的底盘。

2、设备先行:涨价的背后是缺货,缺货的背后是扩产大潮将至,设备将迎来一轮强劲增长。

3、产能本土:与以往基于全球化背景下的产能扩产周期不同,此次产能扩充将会在国产化和去A化的大框架下运行。

我们建议关注三大机会:

1、晶圆厂制造的机会:华润微、长电科技、闻泰科技、华虹半导体(01347)、中芯国际(00981)、士兰微、捷捷微电、扬杰、深科技、晶方科技、通富、华天、TCL(01070)、京东方、三安集成;

2、设备扩产的机会:北方华创、屹唐半导体、盛美半导体、万业、华峰测控、长川、至纯、大族、华海、中微、精测、晶盛;

3、材料本土化的机会:中环股份、沪硅产业、立昂微、江丰电子、雅克科技、晶瑞股份、杉杉、三利谱、安集科技、神工股份。

风险提示:宏观经济环境恶化,疫情反复,电子元器件需求不及预期。

(智通财经编辑:李均柃)