本文选自“广发证券”

报告摘要

第一,2月美国地产销售及开工数据全线回落。其中,新屋开工数据下滑大概率与寒潮有关,但销售降温则具有必然性。

1)疫情触发了民众的改善型住房需求并且显著缩短了购房周期,因此去年美国新屋与成屋销售斜率明显较疫前陡峭,而疫情逐渐结束又将令购房周期被重新拉长至疫前水平。

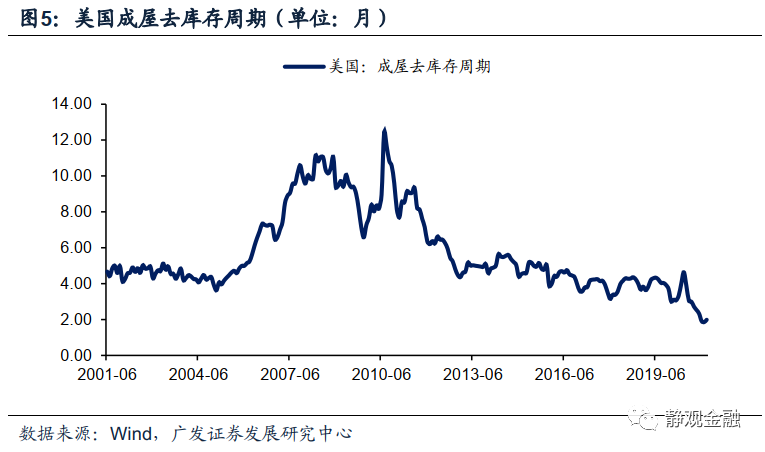

2)疫情对经济活动的影响逐渐消除、但对心理层面的约束或尚未减退,因此高房价并不能刺激成屋挂牌。目前美国挂牌成屋去库存时间只有2个月,为历史最低水平,“无房可卖”也是地产销售降温的主因之一。

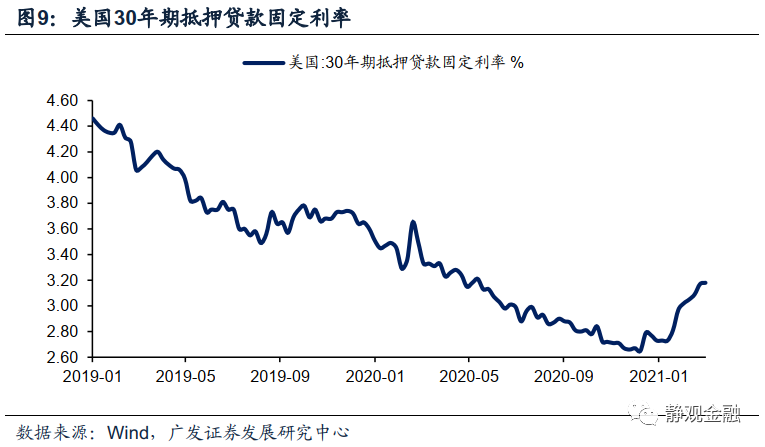

3)随着10年期美债收益率攀升,美国购房成本也触底回升,对地产销售也有一定边际约束、但非核心原因。

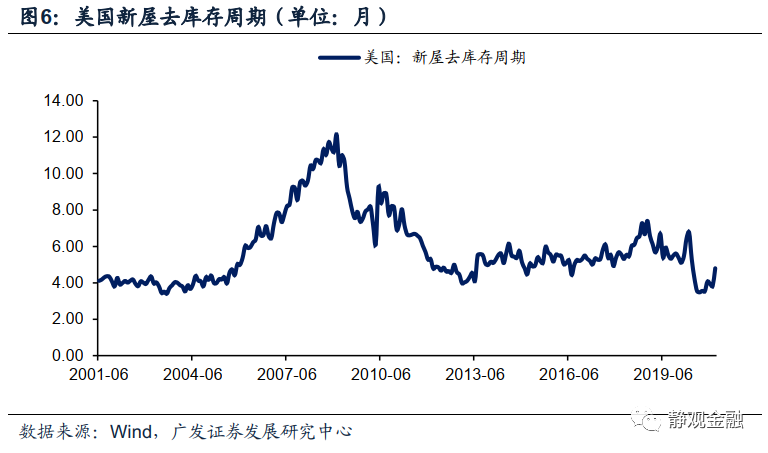

第二,2021年美国地产亮点由销售切换为投资。低库存、高房价及高景气度组合将刺激地产商的开工意愿,地产补库存仍将是年内美国经济的重要亮点。寒潮扰动过后,3月美国地产开工或将重拾升势。

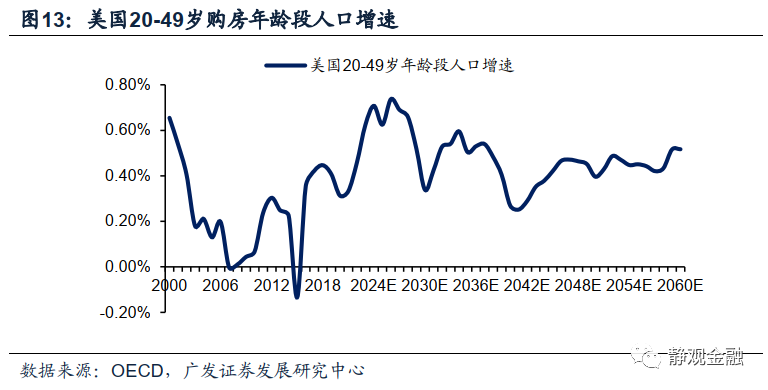

第三,2016-2026年购房年龄人口增速持续攀升,对应着美国10年地产上升周期;目前尚处于前半程。

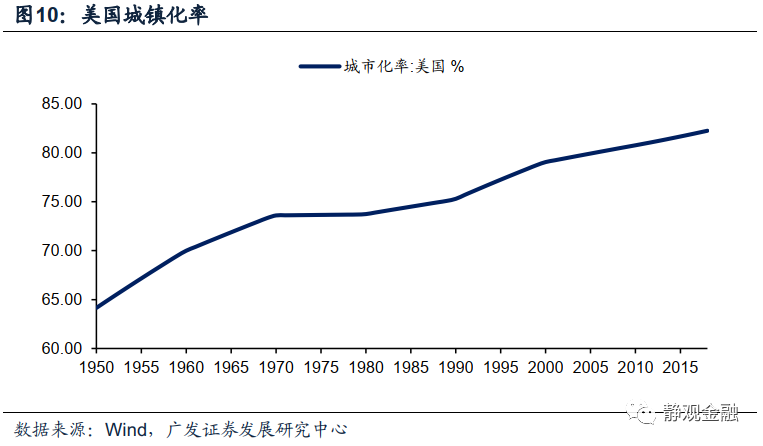

1)一国地产趋势或有三点影响因素:城镇化、信用环境及购房年龄人口。

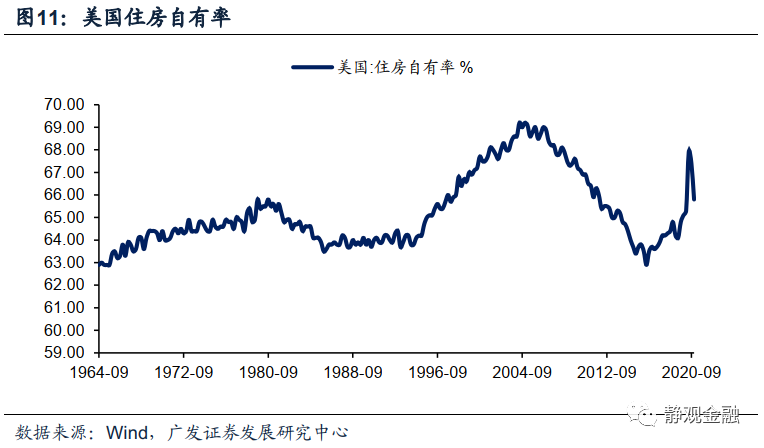

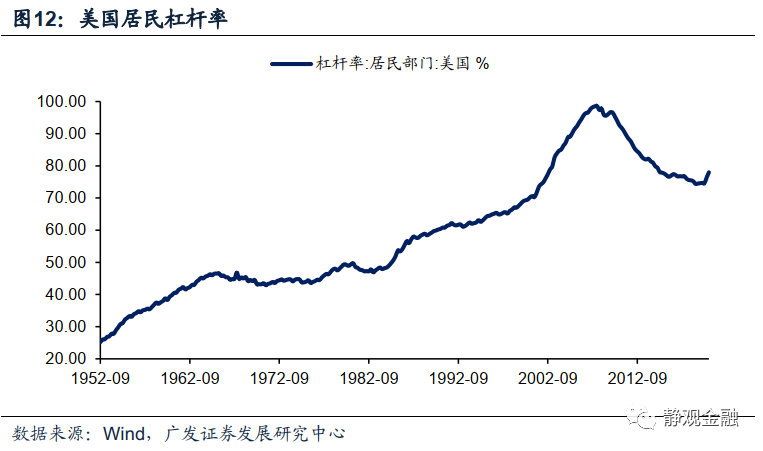

2)对美国而言,城镇化率、住房自有率及居民杠杆率为中性偏积极因素,20-49岁购房年龄人口增速自2016年触底回升、转正且上升趋势持续至2026年。

第四,美国地产周期属于重要但温和的变量,将终结美国科技股牛市、但难以单独推动大宗商品牛市。

1)美国早就告别了城镇化率加速阶段,加上人口总量不足中国的1/4,因此无论是购房人口攀升或是信用扩张推动的地产上升周期都只是温和的积极变量。

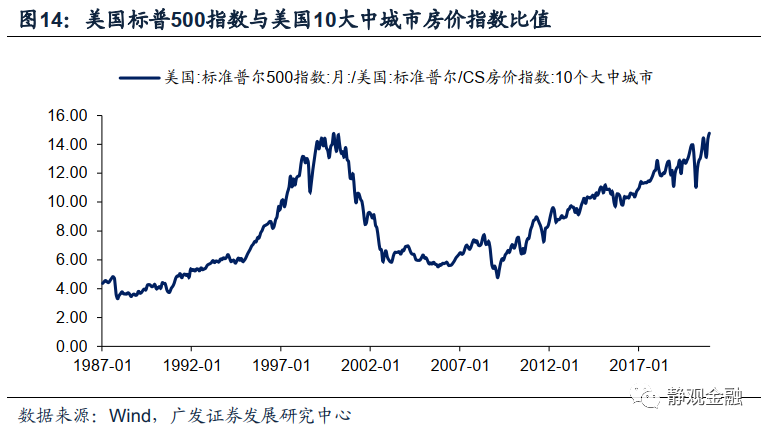

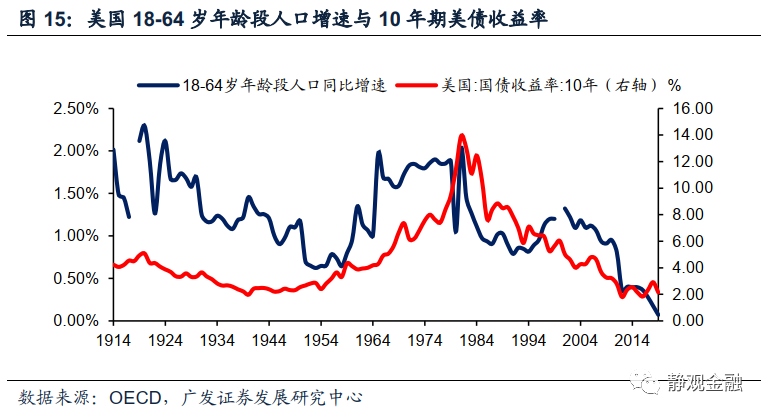

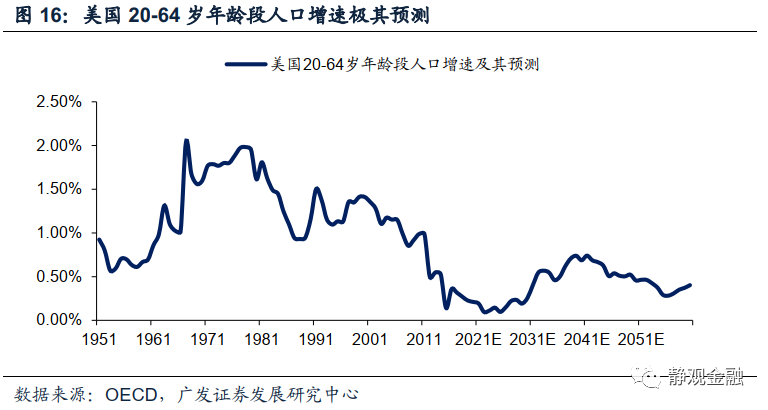

2)金融危机后美国科技股牛市源于居民去杠杆、政府加杠杆。疫情极有可能扭转了居民的信贷行为——由去杠杆转向加杠杆。居民加杠杆意味着政府可以适度去杠杆;“加税+基建”政策同样意味着宽财政退出。此外,美国内生性增长动能回升,预计未来数年10年期美债收益率中枢或将逐步上移、美国科技牛落幕、美国股房比有望进入下降期。

3)早已告别城镇化率加速阶段,美国因素不足以单独支撑商品牛市逻辑。即便越南等东盟国家正处于城镇化率加速期,但亦受人口规模过低的约束。

正文

2月美国地产销售及开工数据全线回落,除了寒潮还有什么原因?

2021年2月美国地产销售及开工数据全线回落。

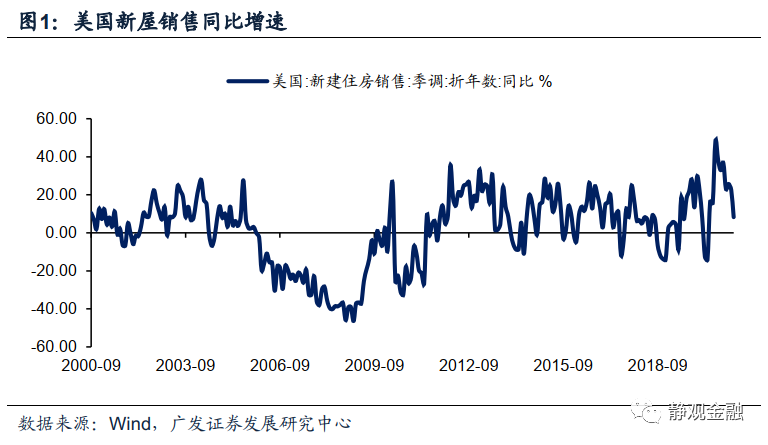

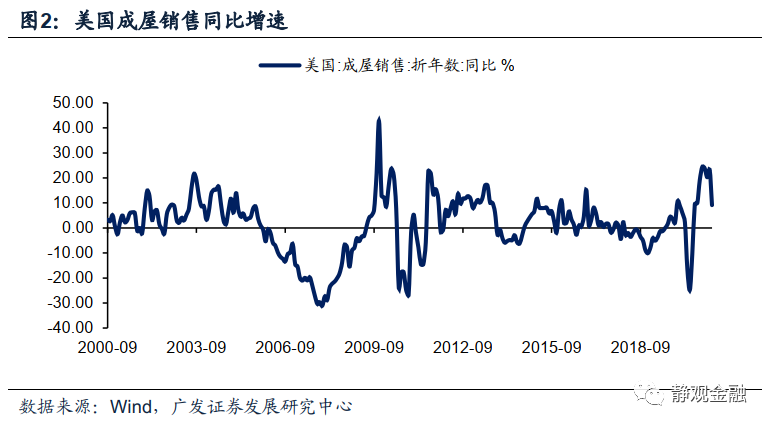

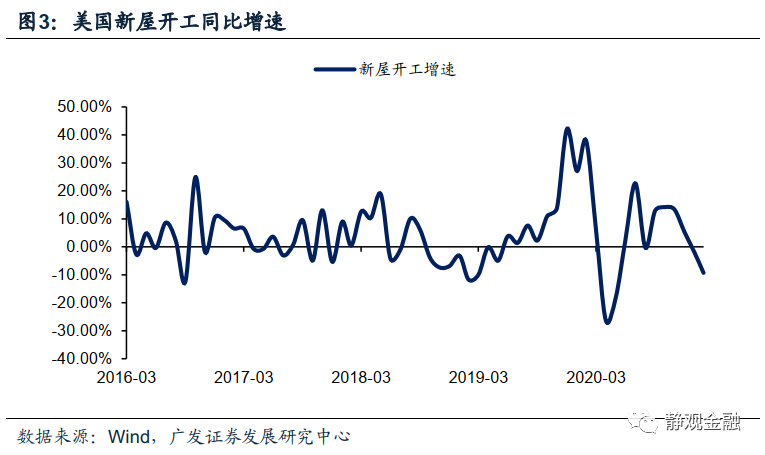

2月美国新屋销售折年数为775千套,创下去年6月以来最低;2月成屋销售折年数为622万套,为去年9月以来最低。2月新屋与成屋销售同比增速分别为8.2%及9.1%。对照来看,去年5月至今年1月美国新屋销售同比均保持两位数增长,且均值高达28.8%;去年9月至今年1月美国成屋销售同比也均是两位数增长,均值为22.1%。此外,2月美国新屋开工折年数为1421千套,为去年9月以来最低;2月新屋开工同增-9.3%,且连续两个月同比负增长。

2月美国新屋开工数据回落或由寒潮所致。

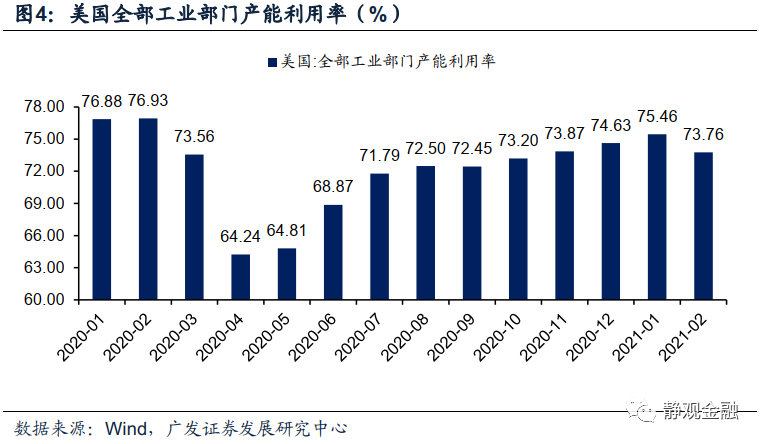

2月美国部分地区出现寒潮并对多数经济活动产生扰动。举例来看,去年5月至今年1月美国全部工业部门产能利用率几乎逐月回升,但2月该指标为73.76%,较前者下降1.7个百分点。此外,2月美国耐用品订单同比增幅为3.2%,低于前值4.2%;2月零售和食品服务销售额同增2.4%,亦显著低于前值7.8%。由景气指标可知,3月美国经济数据大概率较为强劲。3月美国ISM制造业PMI为64.7,创1984年以来新高;3月美国密歇根大学消费者信心指数84.9,亦为疫后新高;3月美国地产景气指标(NAHB指数)为82,尽管回落至去年9月以来新低,但疫前该指标从未升破80。换言之,与多数经济指标类似,2月美国新屋开工数据放缓大概率与寒潮有关。

2月美国地产销售降温或为必然,与低库存、购房周期变化等因素有关。

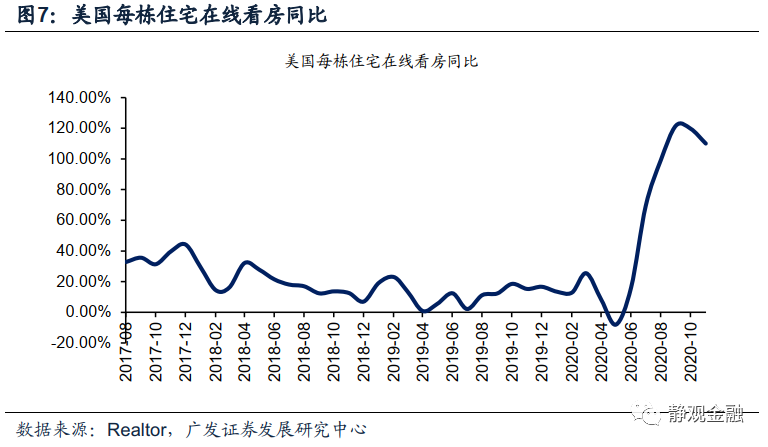

2月地产销售降温或许亦与寒潮有关,但正如我们在3月4日报告《疫情、美国经济结构变化与股房比拐点》所预计的,Q1末到Q2初美国地产销售降温本就是大概率。首先,去年美国新屋与成屋销售斜率明显较疫前陡峭,说明疫情加速了美国地产销售。我们认为疫情触发了民众的改善型住房需求并且显著缩短了购房周期。疫前,工作对看房时间的约束以及偶尔的旅行需求会显著拉长购房者的看房周期;疫后,线上看房、工作节奏放缓以及无法出行等因素将大大地缩短购房周期。

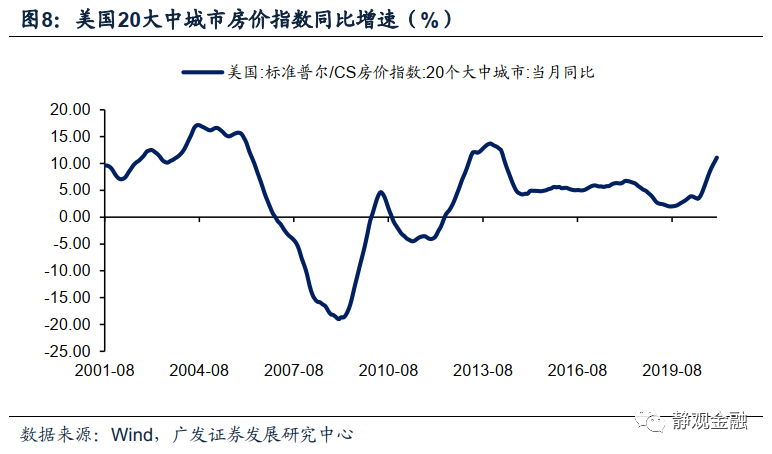

目前疫情推动的改善型住房需求或已部分兑现,疫情逐渐结束又将令购房周期被重新拉长至疫前水平。换言之,去年极其陡峭的地产销售斜率本就无法持续。此外,疫情对经济活动的影响逐渐消除、但对心理层面的约束或尚未减退,因此高房价并不能刺激成屋挂牌。目前美国挂牌成屋去库存时间只有2个月,为历史最低水平,“无房可卖”可是地产销售降温的主因之一。当然,随着10年期美债收益率攀升,美国购房成本(30年期抵押贷款固定利率)也触底回升,对地产销售也有一定边际约束、但非核心原因。

重申:2021年美国地产亮点由销售切换为投资。

基于前文,我们认为年内美国地产销售将较去年显著降温,甚至在基数效应下2021H2美国地产销售同比增速或将阶段转负。但是年内美国新屋开工有望保持强劲。尽管美国地产销售较去年降温,但仍明显高于疫前水平。此外,低库存、高房价及高景气度组合也将刺激地产商的开工意愿,地产补库存仍将是年内美国经济的重要亮点。寒潮扰动过后,3月美国地产开工或将重拾升势。

美国10年地产上升周期现在处于什么位置?仍处于前半程。

一国地产趋势或有三点影响因素:城镇化、信用环境及购房年龄人口。

对于工业化程度较低的国家来说,一旦进入城镇化率加速期房地产必然迎来快速发展。对于城镇化率较高的国家而言,地产周期则受刚需人口增量、住房自有率与居民杠杆水平等因素影响。

2016-2026年购房年龄人口增速持续攀升,对应着美国10年地产上升周期。

2018年美国城镇化率为82.3%,为中性因素;住房自有率65.8%,距离2004年历史高点69.2%仍有3.4个百分点的差距。截至2020年Q3末美国居民杠杆率(信贷占GDP比重)为78%,仍远低于该指标过去20年的中位数82.8%,亦为中性偏积极变量。根据OECD的预测美国20-49岁购房年龄人口增速自2016年触底回升、转正且上升趋势持续至2026年。由于城镇化率、住房自有率及居民杠杆率等因素中性偏积极,因此购房年龄段人口增速回升意味着美国地产处于上升周期。换言之,目前美国地产处于10年上升周期的前半程。

客观看待美国地产上升周期:重要但温和;将终结美国科技股牛市、但难以单独推动大宗商品牛市。

美国地产周期属于重要但温和的变量。

2001-2011年中国地产上升周期之所以能拉动全球总需求并引发大宗商品牛市,是因为彼时拥有庞大人口基数的中国亦处于城镇化率加速期。所以国内评估中国地产周期的依据是地产销售或投资增速斜率。美国早就告别了城镇化率加速阶段,加上人口总量不足中国的1/4,因此无论是购房人口攀升或是信用扩张推动的地产上升周期都只是温和的积极变量。在美国,剔除基数因素后(2011-2015年美国新屋开工“强劲”增长就是低基数结果)月均10+%的新屋开工同比增速就是极为积极的增长势头。

美国地产上升周期,叠加有望于2022财年落地的“加税+基建”政策大概率将终结美国科技牛市。

金融危机后美国科技股牛市是在居民去杠杆的背景下形成的。“居民去杠杆→政府杠杆率持续攀升→10年期美债收益率中枢不断下移→长久期资产受益”。疫情使得启动于2016年的地产上升周期受到更多关注,也极有可能扭转居民的信贷行为——由去杠杆转向加杠杆。居民加杠杆意味着政府可以适度去杠杆;地产上升周期叠加基建落地意味着美国实物资产需求攀升,亦将提振通胀(预期)。此外,正如我们在之前报道中提过,与加税相配合的基建政策亦表明拜登政府不愿进一步增加财政压力。宽财政时代的终结大概率也意味着美联储QE政策可以功成身退。此外,未来20年美国劳动年龄段(20-64岁)人口增速攀升表明其内生性经济增长动能亦将回升。经济前景叠加宽财政退出之下,10年期美债收益率中枢或将逐步上移,美国科技牛亦将落幕、美国股房比有望进入下降期。

美国地产与基建不足以支撑商品牛市逻辑。

正如前文,美国早已告别了城镇化率加速阶段、也仅有3.3亿人。尽管美国地产与基建对于全球来说是重要的边际增量,但上述因素对全球大宗商品需求的拉动斜率远不及中国城镇化率加速期。即便放眼全球,越南等东盟国家已经处于城镇化率加速期,但亦受人口规模过低的约束。因此,上述需求端逻辑并不能推动大宗商品形成全面牛市。

风险提示:

(一)全球疫情超预期

(二)美疫苗接种情况不及预期

(三)美联储货币政策超预期

(四)全球大宗商品供需变化超预期

(智通财经编辑:秦志洲)