本文选自“海通国际研究部HAI”

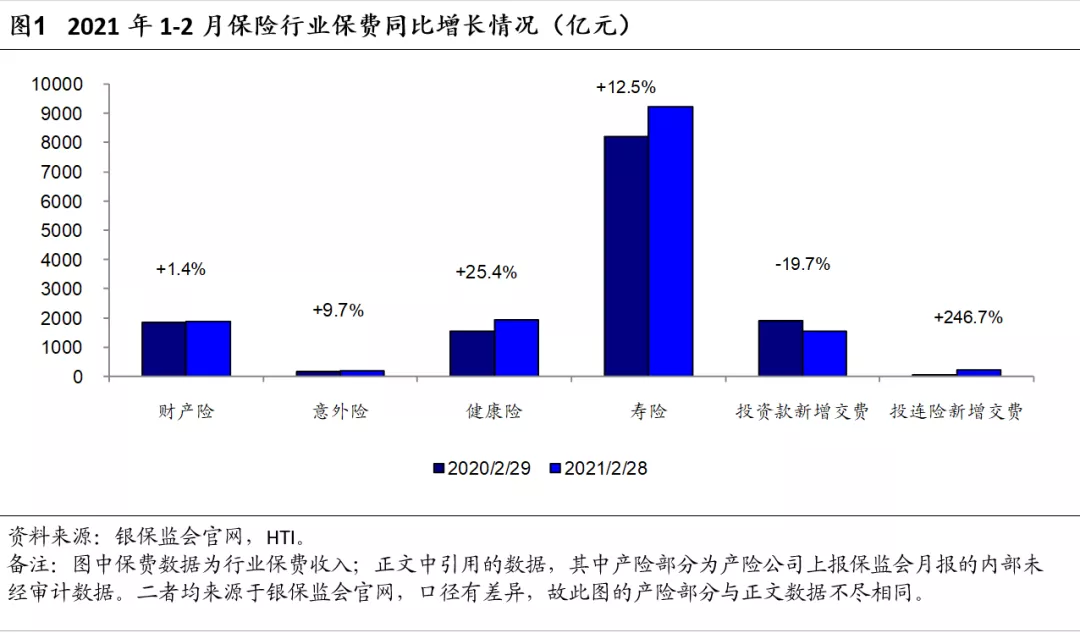

报告要点:2月单月人身险保费同比+15%,健康险同比+21%,产险同比+21%。受上年同期疫情导致的基数较低、1月部分老重疾产品保费延迟确认以及车险保费增速回正等影响,2月保费增速较2020年同期有明显提升。我们预计随着负债端和资产端持续改善。

2月单月人身险保费同比+15%,较1月增速有所提升。

1)2021年1-2月人身险规模保费13106亿元,同比+10%,原保费10867亿元,同比+14%。2月单月人身险原保费规模达2352亿元,同比+15%(去年同期为-16%),较1月增速+2%。

2)1-2月保户投资新增交费(万能险为主)同比-11%,投连险同比+247%。2月单月保户投资新增交费同比+25%、投连险同比+311%,较1月增速分别+48pct、+92pct。

3)我们预计,2月份新单维持高增速与上年同期基数较低及1月部分老重疾产品保费延迟确认有关。

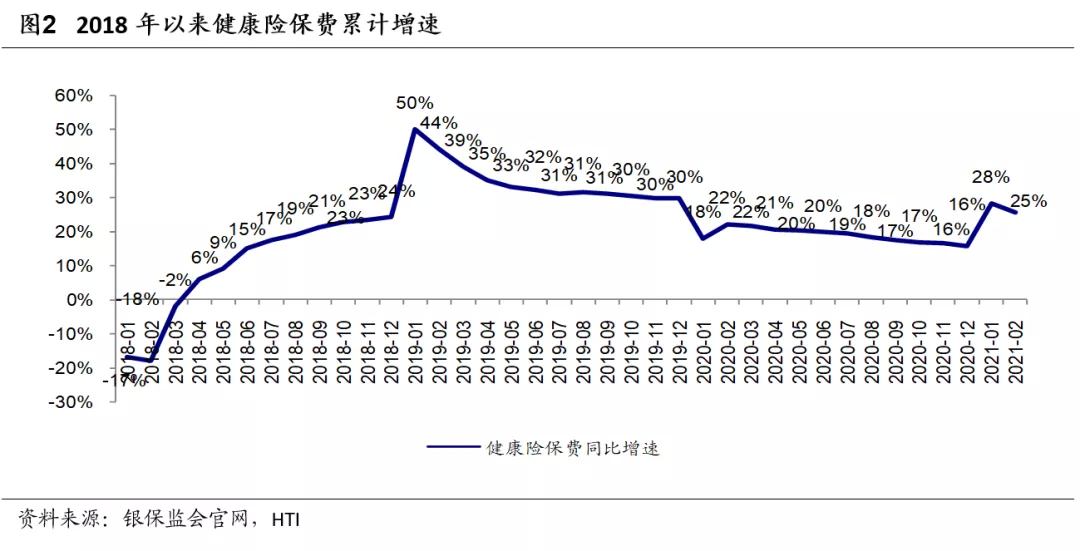

2月单月健康险保费同比+21%,较1月增速有所下降,主要为1月因新旧重疾定义切换导致销售高峰后的合理回落。

1)2021年1-2月健康险保费同比+25%,仍显著高于寿险及产险增速。2月单月健康险保费同比+21%,较1月增速-7pct,主要为1月因新旧重疾定义切换导致销售高峰后的合理回落。2月末健康险占比为17%,较1月末提升3pct。

2)目前各公司均已发布新重疾定义产品,我们预计2021年3月开始各公司将开展新产品的推广营销活动,同时考虑到上年同期基数较低,预计一季度新单保费和价值增速将维持高位。

2月单月产险保费同比+21%,增速较1月大幅提升,其中车险增速回正,同比+5%。

1)2021年1-2月产险公司保费达2362亿元,同比+6.1%。2月单月产险公司保费达783亿元,同比+21%,增速较1月大幅提升21pct。

2)2月单月除信用保证险同比持平外,其他险种均呈正增长。其中车险同比+5%,增速较1月提升18pct。健康险/意外险/农险/责任险/工程险分别同比+37%、+48%、+53%、+57%、+120%,增速较1月分别+10pct、+30pct、+16pct、+32pct、+120pct。

3)我们认为产险保费回暖主要是由于车险增速回正拉动,而车险增速回升主要受2月乘用车销量同比大幅增长,以及上年同期由于疫情原因基数较低等原因所致。车险综改促进市场优胜劣汰,我们预计中长期行业集中度将进一步提升,利好龙头。

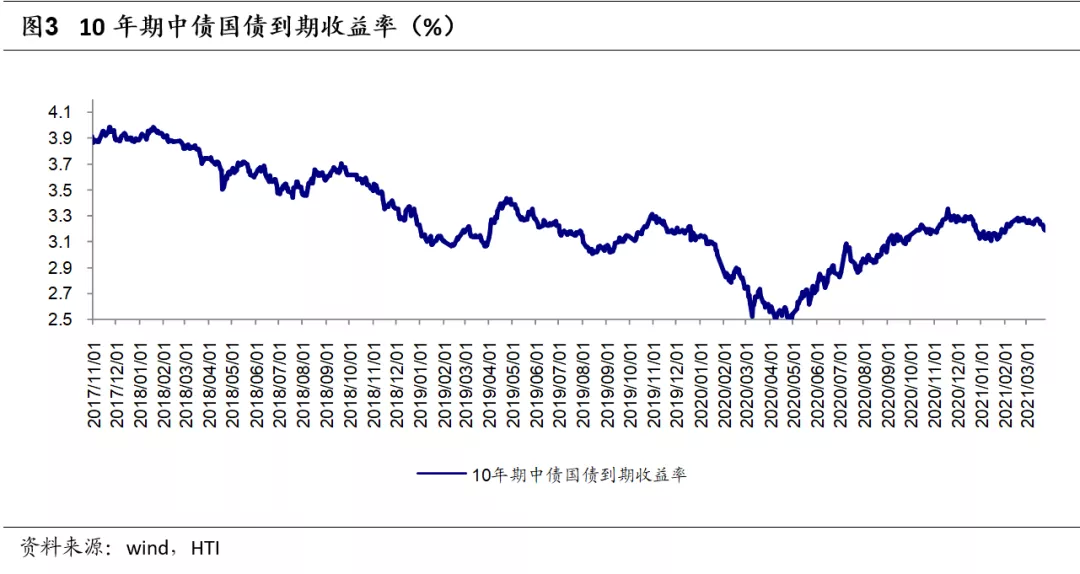

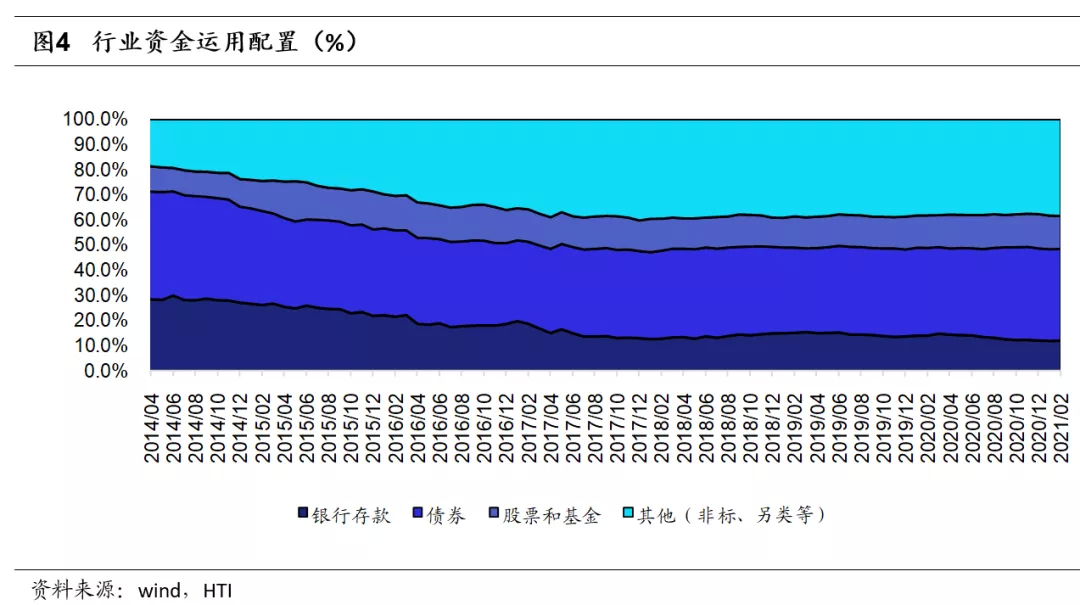

2021年2月末行业投资资产规模达22.07万亿元,较2020年末+1.8%,长端利率仍处高位,险企投资压力不再。

银行存款\债券\股票和基金\其他(非标、另类等)等分别占比12.0%\ 36.4%\13.2%\38.4%。股票和基金2月末占比较20年年末-0.6pct,债券-0.2pct,银行存款同比持平,其他(非标、另类等)+0.7pct。十年期国债收益率回落至3.20%左右,但较2020年4月初2.48%的低点已上升72bps。我们认为,未来伴随经济持续复苏,长端利率有望持续上行,保险公司面临的投资压力已经消除。负债端和资产端持续改善中。

1)险企在产品升级、费用投放等营销活动方面持续发力,2021年新单保费和NBV未来有望持续显著改善。考虑保险年金类产品吸引力提升、2020年同期基数较低、新老重疾定义产品切换等因素,2021年一季度保费有望高增长。

2)十年期国债收益率降至3.2%左右。我们认为,未来伴随经济持续复苏,长端利率有望持续上行。2021年3月29日上市险企股价对应2021EP/EV仅为0.56-0.93倍。

风险提示:长端利率趋势性下行;保障型增速明显放缓。

(智通财经编辑:秦志洲)