本文来自微信公众号“杏林建研”,作者:孙建、郭双喜。

报告导读

2020年业绩显示康龙化成(03759)三大业务板块同步高增长,盈利能力持续提升。看好公司新产能持续释放下2021年CMC、生物科学和临床服务板块边界持续突破带来业绩高增长和盈利能力进一步提升。

投资要点

年报业绩符合预期,主业保持强劲增长

2020年业绩:2020年实现收入、归母净利润、扣非后归母净利润分别为51.34亿(YOY36.63%)、11.72亿(YOY 114.25%)和8.01亿(YOY58.51%),其中2020Q4分别实现收入、归母净利润、扣非后归母净利润分别为15.48亿(YOY36.88%)、3.83亿(YOY75.19%)和1.95亿(YOY9.73%)。2020年非经常性损益金额为3.72亿,汇兑损失1.31亿元。经营性现金流净额达到16.48亿(YOY75.65%)显示出较好的经营质量。

根据公司官方公众号数据显示:公司2020年经调整的非企业会计准则归母净利润为10.64亿(YOY 93.77%)。我们预计公司主业强劲增长可能主要来自于疫情带来实验室化学订单转移,生物科学业务高景气以及CMC业务高增长。

业务拆分:新产能释放下CMC和生物科学高增长仍可期

业务拆分:1)实验室服务:生物科学服务高增长拉动明显。实现收入32.63亿元(YOY 37.12%),我们预计2020年受益于海外疫情影响下带来实验室化学业务快速增长,同时生物科学因为将安评并入以及新产能释放带来生物科学收入高速增长,生物科学收入占比快速提升至41%,预计后续仍会持续提升,并成为公司未来3年业绩增长主要动力。

2)CMC服务:订单和新产能释放共振下有望持续超预期。实现收入12.22亿元(YOY35.54%),快速增长主要来自于新产能释放以及前期积累的众多药物发现项目进入药物开发阶段。2020年公司CMC(小分子CDMO)共涉及药物分子或中间体739个,其中临床前项目487个,临床I-II期202个,临床III期47个,商业化阶段3个,相比于2019年(完成及在研项目568个,其中临床前项目485个,临床I期54个,临床II期20个,临床III期9个)数据,2020年新增临床I-II期项目128个,III期项目38个,显示出公司CMC(小分子CDMO)业务进入快速发展新阶段。我们预计伴随着2021-2022年天津工厂三期(4万平米)、宁波园区二期第二部分(4.2万平米)、绍兴工厂一期(8.1万平米)的CMC产能持续释放,公司CMC业务仍有望持续保持高速增长,也有望在规模化效应持续提升下带来公司盈利能力持续提升。

3)临床研究服务:一体化平台初步成型,差异化平台优势有望持续体现。实现收入6.29亿(YOY 37.94%)。收入快速增长主要来自于6月份并表联斯达,以及2020H2临床业务持续恢复。目前公司通过控股联斯达和南京希麦迪公司已经打造了临床CRO+ SMO一体化服务平台,我们预计借助独特的“放射性同位素化合物合成-临床-分析”一体化服务平台优势,公司临床研究服务也有望逐步进入快速发展期。

看1-3年:盈利能力有望持续提升,CMC和生物科学弹性大

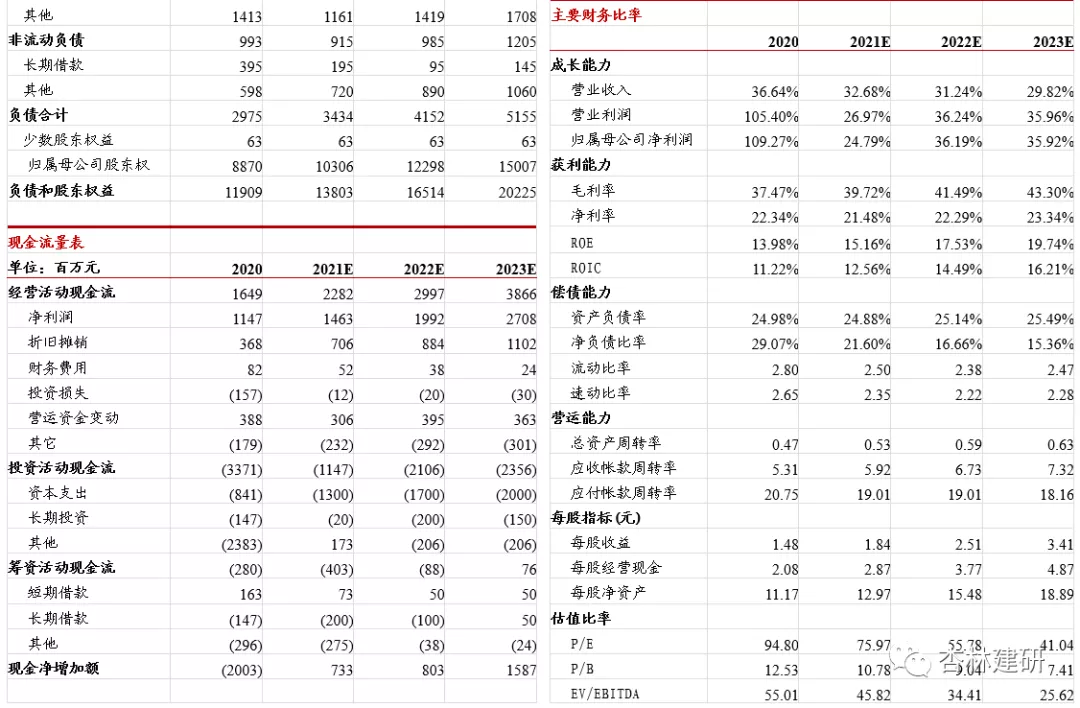

看主业盈利能力持续提升。1)毛利率:公司毛利率水平从2014年以来一直保持持续提升趋势,2020年为37.47%创历史新高。从季度来看,公司2020Q1-Q3毛利率水平一直保持同步增长趋势,但是2020Q4毛利率水平同比下降3.15pct,我们预计可能主要是受到Q4原材料成本上升导致(2020年原材料成本同比增长48.85%快于收入同比增速36.64%)。

2)净利率:公司扣非净利率水平自2017年以来一直保持提升趋势2020年达到15.6%,创历史新高。2020Q4扣非后净利率为12.6%,同比下降3.14pct,我们预计主要是因为毛利率水平下降以及汇兑损失导致。公司2020年经调整的非企业会计准则净利率水平为20.72%(药明康德经调整Non-IFRS净利率为21.56%),可以看到公司主业净利率水平持续提升趋势,并持续拉小与药明康德盈利指标差距。我们预计主要是公司生物科学和CMC业务持续高增长带来盈利能力持续提升。我们预计未来3年在CMC和生物科学新产能持续投放下,公司盈利能力有望持续提升。

3)CMC/临床业务有望加速:我们也注意到公司2020年合同负债金额达到4.73亿元(与2020年初差额2.01亿,2019年底与2019年初差额0.85亿,同比增长136%),我们预计合同负债较高的增长反应了为2021年CMC/临床业务有望加速。

看3-5年:多疗法药物研发服务全球领军企业战略有望逐步兑现

2016年开始公司海外业务拓展节奏明显加快,而且战略布局也越来越清晰。公司4年内快速搭建放射性药物代谢和一站式临床服务平台。半年内通过并购完成细胞和基因疗法CDMO从工艺开发-生产-分析业务布局,积极培育未来业绩新增量。公司近3年通过并购不断致力于成为多疗法的药物研发服务全球领军企业,我们预计经过整合后,3-5年维度多疗法药物研发服务龙头地位有望逐步体现,打开公司未来业绩成长天花板。

盈利预测及估值

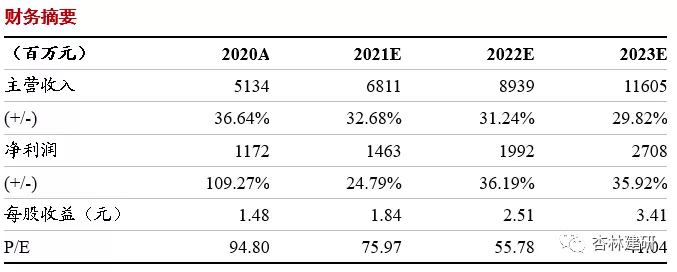

我们预计2021-2023年公司EPS为1.84、2.51和3.41元/股,2021年3月28日A股收盘价对应2021年PE为76倍(2022年PE 56倍),维持“买入”评级。

风险提示

业务布局加速带来的管理风险,订单短期波动,临床业务布局带来的管理挑战。

(智通财经编辑:张金亮)