本文转自微信公众号“招商食品饮料”。

消费持续复苏,白酒整体一季度超预期概率较大,进入4月后将陆续迎来季报+糖酒会催化,当前一线品种已有所反弹,板块企稳后预计超跌二线品种跟随反弹,建议继续持有高端,精选次高端买入。

食品板块Q2成本端持续上行压力+部分公司高基数因素,或影响今年表观增速,推荐成本压力小,低估值板块龙头,可精选品种择机左侧布局。

投资建议:白酒首推高端茅五泸,关注次高端反弹行情,推荐古水今汾洋。食品板块推荐绝味/飞鹤(06186)/伊利/蒙牛(02319),卤味&食品连锁关注煌上煌周黑鸭(01458)巴比,调味品建议关注估值合理的榨菜/恒顺,关注海天、颐海(01579)的左侧布局机会。小食品高成长关注妙可蓝多,盐津铺子。

报告正文

一、最新观点:高端企稳次高端反弹,食品关注左侧机会

白酒板块,季报&春糖催化,龙头企稳后二线有望补涨。从一季度情况来看,白酒超预期的概率仍然较大。高端白酒中,茅台供求关系维持紧张,五粮液春节动销同比高双位数增长,为后续量价策略奠定良好基础。

目前强势区域批价站上1000,未来淡季酒企进入控货挺价的时间窗口,批价或站稳千元形成催化。老窖一季度动销同比高增,业绩存超预期可能,当前性价比仍高。次高端整体恢复呈良性态势,前期疫情压制市场预期,实际动销明显好于预期。

后续端午、五一等短假期消费场景有望持续回补,整体需求处于反转爬坡期。同时,部分品种一季报存在超预期可能,或有超额反弹收益。过去两周板块企稳,二线品种节前市场担心疫情,节后再度跟跌,部分超跌品种有望补涨,建议继续持有高端,精选次高端买入。食品板块成本压力较大,建议关注左侧布局机会。Q1乳业板块有望超预期,业绩平稳过渡。展望Q2,成本端看,生鲜乳、大豆、玻璃、PET等原材料仍延续了去年四季度以来的上行趋势,短期考验企业的价格转移能力。

同时部分公司去年Q2得益于补库存与费用节约效应收入基数高,或影响今年表观增速。推荐成本压力小、估值低的中国飞鹤,以及同店持续改善的卤味连锁板块,同时Q2关注估值合理的板块龙头,择机左侧布局。

二、渠道调研周周鲜:高端白酒维持稳定,非标茅台批价降温

茅台:茅台飞天整箱批价3220,散瓶2470,环周持平。牛年生肖问世,非标批价降温,猪年生肖4100,鼠年生肖4050,环比分别下降150/50元,15年精品批价均有不同程度下降。

五粮液:五粮液批价维持990,强势区域站上1000。国窖:国窖批价910,环周小幅上涨10元,部分区域取消3月配额,成都地区存在取消返点预期,控货挺价仍是今年主线。

三、核心公司跟踪:蒙牛利润率持续提升,中炬21目标积极

蒙牛乳业:白奶维持高景气,进入战略收获期。蒙牛20年H2经调整收入增长11.8%,经调整净利润增长25%,全年白奶维持高景气,带动收入复苏,奶粉调整后恢复势头良好,鲜奶、奶酪等新品类翻倍增长。原奶成本上行压力下,公司通过结构升级和促销减少有效对冲。

展望2021年预计收入增速不低于20年H2可比增速,经营利润率较19年可比业务改善超过50个基点。公司高端白奶和鲜奶相对占优,有望享受白奶强劲的阶段性红利,同时前期在组织架构和品类结构上的布局也逐渐进入收获期,提出再造一个蒙牛的十四五目标。

周黑鸭:特许经营超预期,关注改革弹性。周黑鸭2020H2收入下滑18.1%,净利润增长5.5%。年内公司全面开放特许经营,初步反馈经营良好,加盟商响应积极,特许经营门店开至598家,速度超过年初指引。展望2021年,公司计划新开特许经营门店800-1000家,叠加同店恢复直营业务利润率回升,看好今年业绩复苏。

周黑鸭处于卤味绝佳赛道,本身具有较强的品牌基础,模式升级加快扩张速度,管理改善提升组织动力,企业改革释放的弹性值得期待。我们给与21-23年EPS为0.21、0.30、0.38元,目前估值对应21年33X,给予“强烈推荐-A”评级。

农夫山泉(09633):控货保发展质量,长期稳健增长。公司H2包装水受损,主要系优势市场遭遇洪水,旺季主动控货,大包装水实现双位数增长,消费者教育仍在途中。饮料业务环比恢复,尤其是即饮茶,公司保持推新的同时,持续对老品投入和创新。展望2021年,我们预计收入增速恢复15%-20%,利润率由于去年基数高小幅下滑。

公司坚持长期主义,同时有基本盘护航和饮料板块贡献弹性,业务成长的同时享受一份确定性。我们给予21-23年EPS预期0.54、0.63、0.72元,对应22年估值55倍,维持“强烈推荐-A”评级。

中炬高新:Q4提速稳健收官,21目标积极。中炬高新公布20年业绩,全年整体实现收入/业绩增长9.6%/24.0%,其中美味鲜公司收入业绩增长11.4%/18.1%,Q4收入业绩增长13.1%/21%,环比略有提速。分业务看,酱油全年增速8.4%保持稳定,食用油全年高增35%表现亮眼,鸡精鸡粉受餐饮端影响下滑6.2%,但Q4已呈现明显恢复趋势。

公司渠道方面进展顺利,20年县级开发率提升12.7%至51%。21年公司整体收入目标积极,美味鲜公司目标稳健,期待调味品保持稳健,顺利实现双百目标。经营层面上看,公司渠道精耕建设,产能稳步推进,继续打造1+N产品矩阵,长期成长逻辑清晰,但股东层面不确定性或阶段性压制估值。调整21-22年EPS至1.23、1.44元,维持“强烈推荐-A”评级。

桃李面包:业绩略乏力,期待逐季改善。桃李面包公布2020年业绩,全年收入/利润增长5.66%/29.19%,整体符合预期,其中Q4收入/利润增长4.54%/9.16%,收入受疫情影响,业绩略显乏力。受益于部分成本节约,全年净利率显著提升,分地区看,华南地区增长15.2%,保持较快增长,华东地区经销商增加26个,快速布局。

展望21年,收入有望改善,业绩高基数下有一定压力。站在长期视角,疫情加速了行业洗牌与集中度提升,随着爬坡市场的不断培育,以及产能布局的落地,公司有望进一步推进全国化布局,不断收获市场份额。调整21-22年EPS预期为1.30、1.55,维持“强烈推荐-A”评级。

四、投资策略:白酒次高端反弹,食品左侧布局

首推高端白酒稳健增长,关注板块企稳后二线品种补涨。高端白酒景气度高,茅台稳健增长,五粮液批价上行或成催化,老窖业绩高增存在超预期可能,推荐茅台、五粮液、泸州老窖。次高端消费升级明显,场景有望持续回补,推荐结构升级明显,首推动销良性的古井,纯正次高端品种水井坊,推荐今世缘、汾酒、关注跌入价值区间的优质资产如洋河。

优选低估值龙头,择机左侧布局。食品板块业绩存在一定不确定性,全年推荐主线卤味&食品连锁,推荐绝味,成本转移相对容易且不存在高基数问题,关注煌上煌/周黑鸭/巴比。乳制品推荐飞鹤/伊利/蒙牛。调味品估值略贵,推荐估值合理的榨菜/恒顺,关注海天、颐海的左侧布局机会。小食品高成长关注妙可蓝多,盐津铺子。

风险提示:需求超幅回落、成本上涨、外资流出、税收政策变化、竞争加剧等

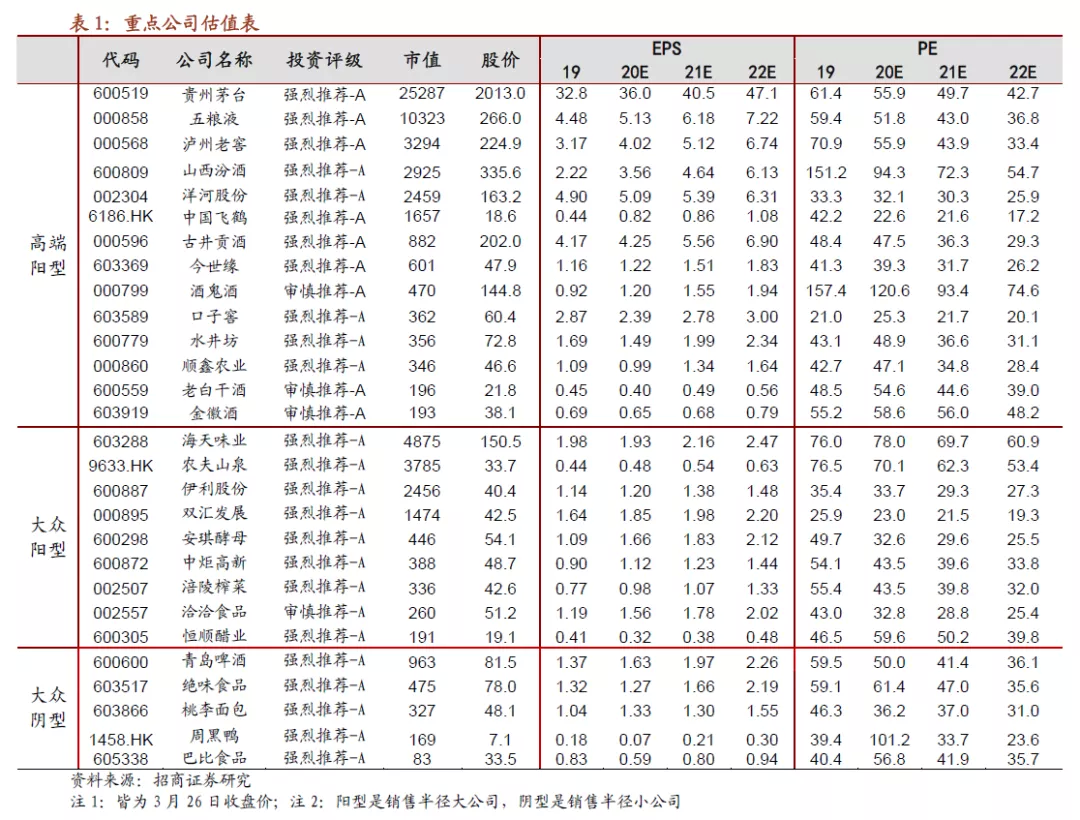

五、行业重点公司估值表

(智通财经编辑:李均柃)