本文来自“钟正生经济分析”。

摘要

1、 美联储动态:不宜过度解读美联储“鹰派”发言。3月25日,美联储鲍威尔接受NPR采访时,提到货币政策的转向(在美国经济复苏和通胀目标“取得实质性进展”之后,美联储将逐步减少美国国债和抵押贷款支持证券(MBS)的购买规模),该发言被(国内)市场认为是“鹰派”。

我们认为,将其解读为“鹰派”发言、甚至解读为美联储已经开始讨论“缩减”QE,是不够准确的。第一,鲍威尔的发言是透过媒体采访发布的,属于非正式媒介。且鲍威尔的发言主要是回应主持人非常有针对性的提问,而非主动提及。第二,鲍威尔的表述是非常谨慎和克制的。鲍威尔并未使用“Taper”(紧缩)一词,而是用“Gradually Roll Back”,旨在传递“不急转弯”的信号。更不用说,其一直强调要看到“实质性进展”才会撤回非常规政策。且其在前一日的发言,对于通胀是看淡的,认为美国通胀率偏低是一种长期性现象。第三, 3月25、26日美国三大股指维持涨势,其发言并未造成股市“恐慌”。

对于美联储货币政策“急转弯”或者“过早转弯”的担忧,尚无必要。一方面,美国经济基本面(尤其是就业)距离疫情前水平仍有差距,美联储至少需要“按兵不动”以维持对经济的支持。另一方面,美联储愈发重视与市场的沟通,叠加“平均通胀目标制”又为政策转向提供了一层缓冲,有理由相信美联储会尽可能做到温和、缓慢、透明,以维护自身的信誉、杜绝市场“恐慌”及其造成的金融风险。后续,在美联储政策转向的判断上,我们建议关注三大因素:疫苗、就业和通胀。

2、 美国经济跟踪:基建计划呼之欲出,2月经济数据弱于预期。拜登基建计划预计于3月26日亮相,市场预计规模在2-4亿美元。美国近一周初请失业金人数创疫情以来新低,但不宜盲目乐观,目前初请失业金人数仍为疫情前水平的3倍、续请失业金人数仍为疫情前水平的2倍。美国2月PCE同比增速温和,同比为1.55%,核心PCE同比为1.41%。美国2月耐用品需求转弱、但3月消费信心提升;美国2月房屋销售超预期转差;美国2020年四季度经常项赤字激增。

3、海外疫情与疫苗跟踪:欧洲疫情继续反弹,拜登再提“小目标”。德国总理默克尔表示一度宣布延长复活节封锁,但仅一天后就在多重压力下取消了封锁令。3月25日,拜登宣布,将在上任100天内(4月30日)完成2亿剂疫苗接种。

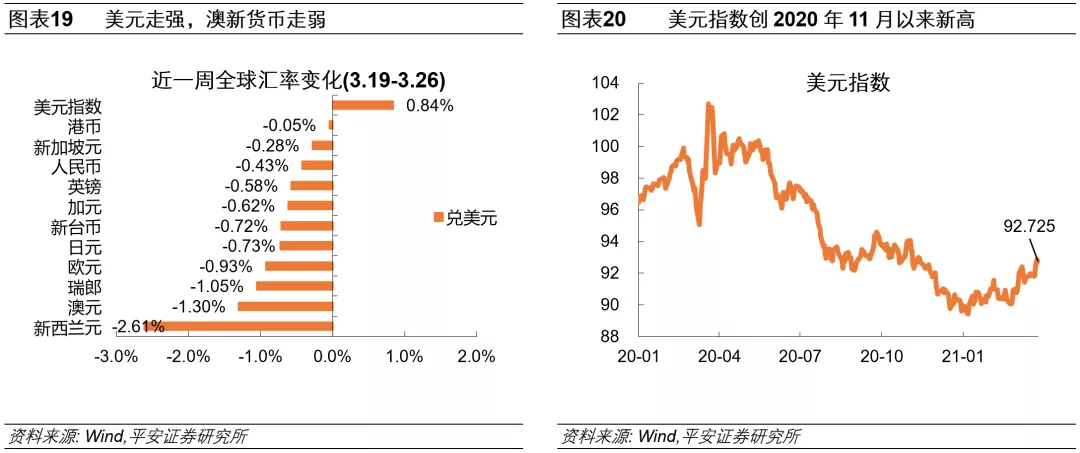

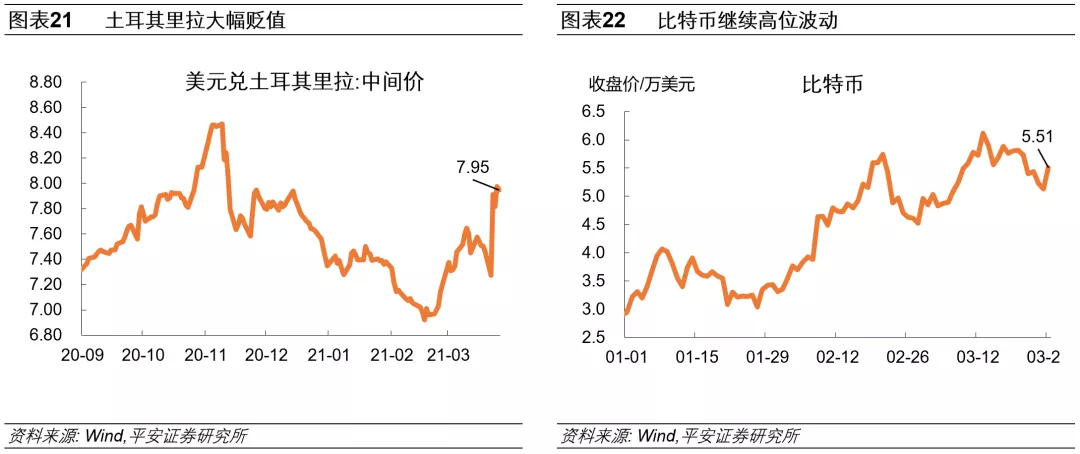

4、全球资产表现:全球股市——全球市场涨跌互现,A股创业板指反弹。创业板指涨幅达到2.8%,领跑全球市场,标普500、道指分别涨1.6%和1.4%,纳指跌0.6%,价值板块继续跑赢成长板块。全球债市——美债收益率曲线有所放平,主要国家10年期国债利率普降。10年期美债收益率3月26日收于1.67,整周下降7bp。10年TIPS隐含通胀预期创2013年以来新高。全球债市整体需求走强,但土耳其、巴西等相较脆弱的新兴市场除外。商品市场——苏伊士运河堵塞引关注,国际油价连续4日大幅波动。一方面,欧洲等国疫情反扑、需求预期走弱,以及全球风险偏好回落,叠加近期美油库存连续三周维持高位,形成对油价的掣肘。另一方面,苏伊士运河意外堵塞,可能短期推高油价。苏伊士运河堵塞,还可能抬升集装箱运价、以及引发基础金属价格上涨。LME铝价创2018年6月以来新高。外汇市场——美元指数创4个月以来新高,比特币在争议中维持高位。3月26日,美元指数收于92.725,比特币收5.51万美元。

风险提示:病毒变异与影响超预期,疫苗效用与推广不及预期,美国经济和通胀变化超预期,美联储货币政策变化超预期等。

正文

一、海外重点跟踪

1.美联储动态:不宜过度解读美联储“鹰派”发言

3月25日(周四),美联储主席鲍威尔接受美国国家公共广播电台(NPR)采访,其中一段发言被(国内)市场认为是“鹰派”:随时间推移,在美国经济复苏和通胀目标“取得实质性进展”之后,美联储将逐步减少美国国债和抵押贷款支持证券(MBS)的购买规模。就较长期来看,美联储已经制定了一项将能够使其加息的测试(原文:Over time, we will, as the economy recovers and we've provided guidance to the public about this, as we make substantial further progress toward our goals, we will gradually roll back the amount of Treasury and mortgage-backed securities we're buying. And then in the longer run, we've set out a test that will enable us to raise interest rates.)。

我们认为,将其解读为“鹰派”发言、甚至解读为美联储已经开始讨论“缩减”QE,是不够准确的。

第一,鲍威尔的发言是透过媒体采访发布的,属于非正式媒介。且鲍威尔的发言,主要是回应主持人非常有针对性的提问:美联储是否有能力从美国经济中撤回(前期释放的)钱、这么做是否有影响?(Are you able to draw that money back out of the economy any time soon? And does it matter if you do?)面对此提问,鲍威尔自然需要提到未来货币政策的转向与退出(参考NPR报道《Transcript: NPR's Full Interview With Fed Chairman Jerome Powell》)。

第二,鲍威尔虽然提到政策转向,但其表述是非常谨慎和克制的。首先,其并未使用“Taper”(紧缩)一词,而是用“Gradually Roll Back”,旨在传递“不急转弯”的信号。更不用说,其一直强调要看到“实质性进展”、“经济几乎完全恢复”,才会撤回非常规政策,并且一定会提前释放大量信号。且鲍威尔前一日的发言对于通胀是看淡的,认为美国通胀率偏低是一种长期现象,很可能延续。

第三,从美国市场表现看,这段在3月25日美股早盘前发布的采访,虽然使美股三大指数低开,但当日尾盘集体拉升转涨,且26日三大股指维持涨势。鲍威尔的发言并未能造成股市的“恐慌”。

我们认为,对于美联储货币政策“急转弯”或者“过早转弯”的担忧,尚无必要。一方面,美国经济基本面(尤其是就业)距离疫情前水平仍有差距,美联储至少需要“按兵不动”以维持对经济的支持。另一方面,美联储愈发重视与市场的沟通,叠加“平均通胀目标制”又为政策转向提供了一层缓冲,我们有理由相信美联储会尽可能做到温和、缓慢、透明,以维护自身的信誉,杜绝市场“恐慌”及其造成的金融风险。

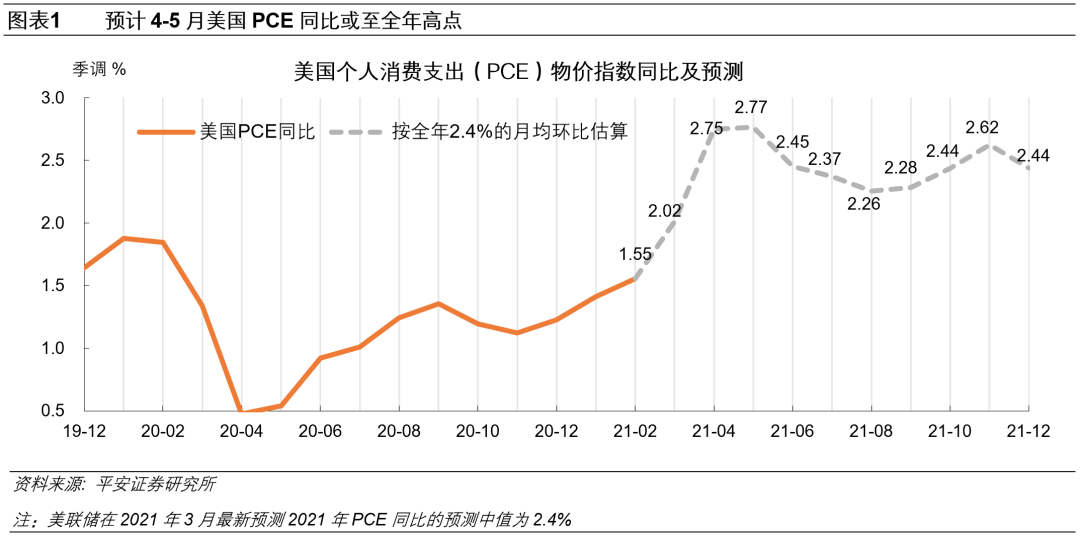

后续,在美联储政策转向的判断上,我们建议关注三大因素:疫苗、就业和通胀。关于疫苗,我们在报告《美国离“群体免疫”还有多远?》中指出,按美国当前疫苗接种能力与潜力,美国在2021年8-9月或能实现“群体免疫”,而7月就有可能“恢复常态”。关于就业,美联储对2021年失业率预测的中位数值为4.5%,美国2月失业率为6.2%,需要关注未来失业率下降的速度、以及与4.5%的差距。关于通胀,美联储对2021年的PCE同比预测的中位数值为2.4%,我们据此估算,预计3月PCE同比或达2%,4-5月PCE同比或至全年高点的2.7%以上(图表1)。这样看,如果PCE同比短期走高(3%以内),则短期通胀偏高的现象,或仍处于美联储的“忍受”范围内。但假如通胀率过快走高(如3月就达2.5%以上)或上升过高(如3%以上),美联储“出手”抑制通胀的概率会加大,而市场对政策转向的怀疑与恐惧亦会加剧,风险资产容易经历较明显的波动与调整。

近一周,美联储的表态整体仍然偏鸽,特别是提到拟针对SLR政策进行调整、计划提前取消银行的股息和股票回购限制等,一定程度上为市场提供了新的乐观预期,后续进展值得关注。

3月23日,美联储主席鲍威尔参加众议院金融服务委员会听证会,重点信息包括:1)美国经济复苏的进展比市场预期的要快,而且这一势头似乎正在加强,但距离完成还很遥远。因此,只要美国经济需要,美联储将继续为经济提供支持。2)承认美国有通胀上行压力,但否认1.9万亿美元的大规模经济刺激会产生不受欢迎的通胀问题,重申联储有工具应对。3)美联储将“明显提前”就可能的缩减债券购买力度进行沟通,联储已经学会沟通,并在加息得到保障时缓慢地行动。4)美联储将在补充杠杆率(SLR)问题上保持透明度,将“相对迅速地”针对SLR政策调整征求意见。

3月23日,达拉斯联储卡普兰接受CNBC采访,其发言(相较其他委员)偏“鹰”:1)不支持用货币政策来影响收益率曲线,预计美国10年期国债收益率将进一步升至1.75%-2%;2)预计美联储将在2022年开始加息;3)预测2021年美国的经济增长率为6.5%,失业率将降至4.5%,通胀率将在2.25%至2.5%之间,并将对通胀风险非常“警惕”;4)随着美联储在实现其就业和通胀双重目标方面取得进展,他将尽快倡议取消某些非常规货币措施。

3月24日,美联储主席鲍威尔(和美国财长耶伦)出席参议院银行业委员会问询,重点信息包括:1)看淡美债利率上行。“前景已经改善,市场对此有基本的感知。”“如果(美债收益率上行)不是一个有序的过程,或者(金融状况)条件趋紧到可能威胁经济复苏的地步,我将感到担忧。”2)仍然看淡通胀。“从长期来看,我们认为,过去25年在全球范围内观察到的通胀动态基本上没有改变,即我们的世界供过于求,通胀率非常低。我们认为,这种动态不会在一夜之间消失,而且不会消失。”

3月25日,美联储发表声明,计划在6月30日之后,取消对大多数美国银行的股息和股票回购限制,这适用于在压力测试当中表现良好的金融机构。需要注意的是,取消限制并不等于全面放开,美联储要求银行在今年的压力测试中满足所有基于风险的最低资本要求,否则相关限制仍会在原定的9月30日到期。如果届时仍不达标,相关银行在资本方面所受限制将会自动收紧。3月24日,美国财长耶伦在出席参议院听证会时表示,银行已经改善资本状况,应被允许继续回购自己的股票。

2.美国经济跟踪:基建计划呼之欲出,2月经济数据弱于预期

拜登基建计划预计于3月26日亮相,市场预计规模在2-4亿美元。3月22日,据外媒报道,美国总统拜登的顾问们正在筹备一项总额多达3万亿美元的政府支出,旨在提振经济、削减碳排放、缩小贫富差距。这个刺激方案将包括一项规模庞大的基础设施方案,还有教育、提高劳动力素质和应对气候变化等内容。此前高盛预计,下一轮基建设施方案规模至少在2万亿美元,如果基建方案扩大到其他政策(如扩大儿童看护福利、延长儿童税收抵免等),总金额或达4万亿美元。其预计5月开始立法程序,若顺利,或于8-9月通过。

3月25日,拜登召开了其就任后以来的第一场正式新闻发布会,共回答了10个提问,重点信息包括:1)美国和中国尽管存在激烈竞争,但双方不该寻求对抗,应实现公平贸易以进行有效竞争。拜登预计将于3月26日在匹兹堡宣布重建基础设施的重要计划。2)有计划参与2024年的美国总统大选以寻求连任。3)宣布了新的升级版新冠疫苗接种目标:在其履新的头100天内,美国要完成2亿支疫苗注射。

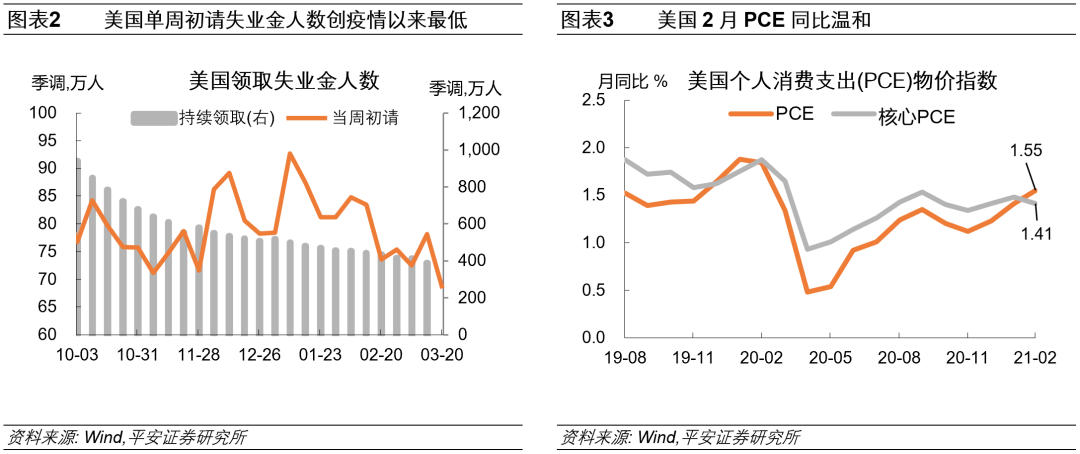

美国近一周初请失业金人数创疫情以来新低,但不宜盲目乐观。截至3月20日当周,美国首次申请失业救济人数为68.4万,好于预期73万、前值77万,为至疫情以来首次低于70万人。截止3月13日当周,美国持续申领失业金人数为387万人,继续减少26.4万人(图表2)。不过,不宜盲目乐观,近一周初请人数较低的背景是上一周人数大幅走高,且目前初请失业金人数仍为疫情前水平的3倍、续请失业金人数仍为疫情前水平的2倍。

美国2月PCE同比增速温和。美国2月个人消费支出(PCE)物价指数同比为1.55%,较上月温和上升;核心PCE同比为1.41%,小幅下滑(图表3)。美国2月个人消费支出表现比预期偏弱,一方面是美国许多地区受到寒潮影响,另一方面是美国第二轮刺激措施对中低收入家庭的刺激作用减弱。

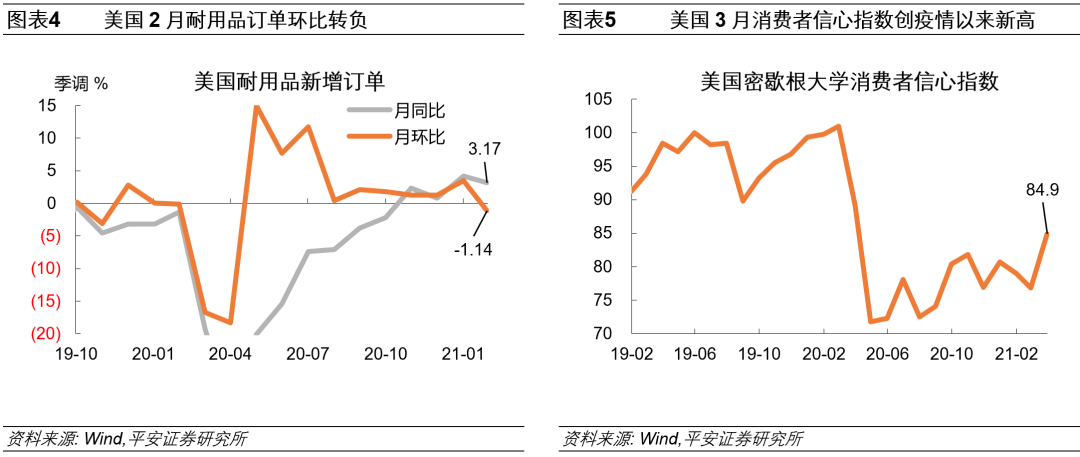

美国2月耐用品需求转弱、但3月消费信心提升。美国2月耐用品订单初值环比减少1.1%,结束此前连续9个月的上涨;同比增长3.2%(图表4)。美国3月密歇根大学消费者信心指数为84.9,创疫情以来新高(图表5)。

美国2月房屋销售超预期转差。美国2月成屋销售年化降至622万套,创2020年8月份以来新低,降幅超预期,前值为669万套;美国2月新屋销售77.5万套,前值(修正后)为 94.8万套(图表6)。抵押贷款利率上升、以及房价上涨均可能会抑制房屋销售的反弹。此外,极寒天气亦可能抑制相关经济活动。

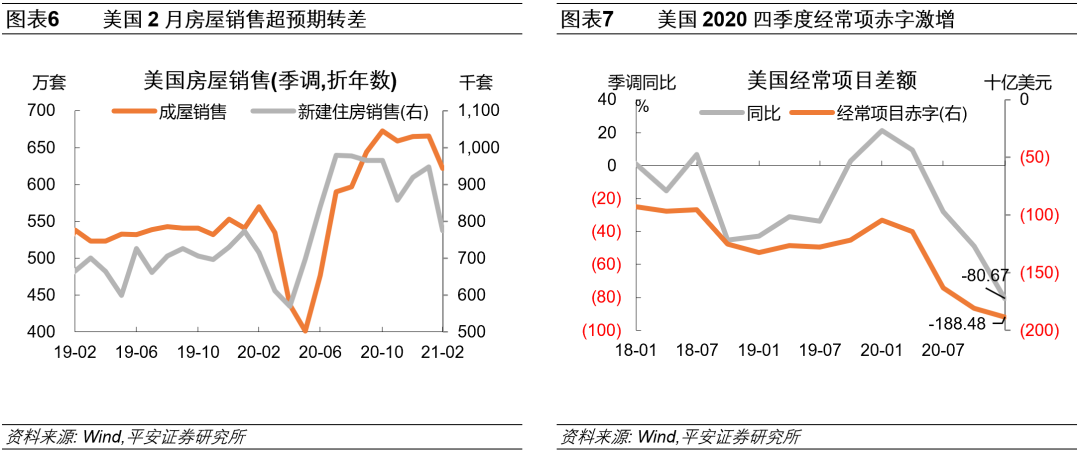

美国2020四季度经常项赤字激增。3月23日美国商务部发布数据,2020年第四季度,美国经常帐赤字扩大4.2%,录得1885亿美元,创下2007年第二季度以来最高,季度同比扩大80.7%(图表7)。分项来看,主要数据均出现负向发展,其中,货物收支赤字从2475亿美元扩大至2530亿美元,服务收支盈余从561亿美元收窄至530亿美元。

3.海外疫情与疫苗跟踪:欧洲疫情继续反弹,拜登再提“小目标”

截至3月26日,全球新冠累计确诊接近1.27亿人,近一周全球累计确诊增长3.5%,前值3.1%(图表8)。

欧洲方面,本周欧洲疫情未见好转,法国(6.8%,前值5.9%)和德国(5.0%,前值3.9%)的累计确诊有明显增长;英国受益于疫苗的快速推广,累计确诊增速与上周持平(1.0%,前值1.0%),与欧洲疫情反弹形成对比。当地时间23日,德国总理默克尔表示,将封锁时间延长至4月18日,并呼吁人们在复活节假期(4月1日-5日)居家5天。但仅1天后,默克尔在多重压力下取消了复活节封锁令,未来疫情防控形势仍面临压力。美国方面,本周累计确诊涨幅仍保持平稳(1.6%,前值1.6%)。

亚洲方面,印度累计确诊涨幅明显(3.4%,前值2.3%),当地时间3月26日晚,印度西部马哈拉施特拉邦将于3月28日起实施宵禁,以抑制疫情反弹趋势;日本疫情稍有反弹(2.7%,前值2.3%);韩国(3.6%,前值3.7%)、泰国(3.9%,前值3.9%)和马来西亚(3.3%,前值3.4%)基本维持上周状态。其他国家方面,巴西累计确诊增幅未能好转(5.3%,前值5.2%)。多位专家表示,变异病毒B.1.1.7和P.1分别是本轮欧洲和巴西疫情持续蔓延的主要原因。

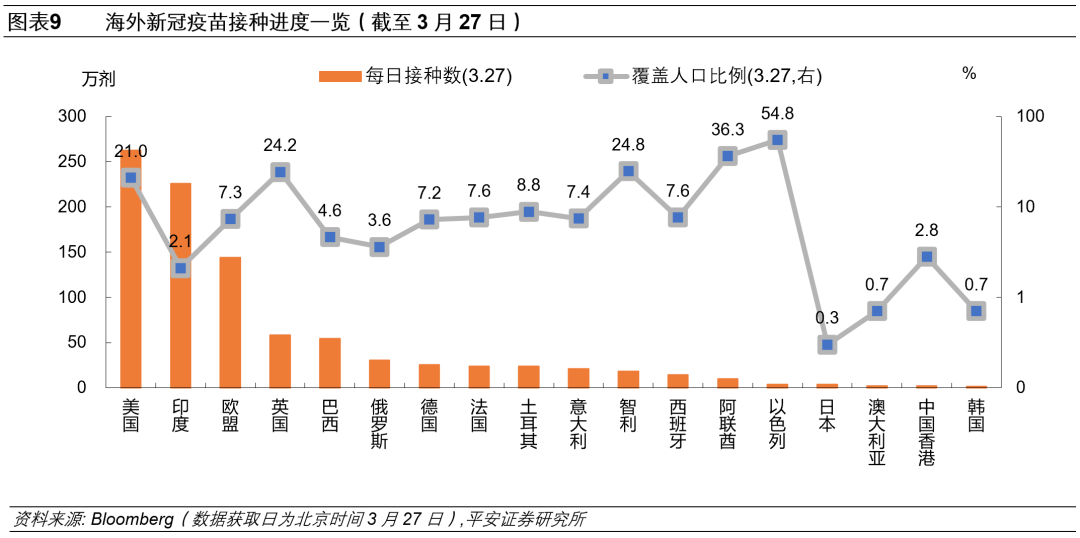

据媒体统计,截至北京时间3月27日,全球已经有140个国家接种了近5.2亿剂疫苗,全球平均每天接种约1310万剂(前一周约为1000万剂),全球疫苗接种不断提速。美国方面,目前美国已经注射超过1.37亿剂疫苗,覆盖人口比例为21.0%。根据美国CDC数据,在已经注射的1.37剂疫苗中,约有286万疫苗为强生公司推出的单剂型疫苗,占比超过2%,在本周新接种的疫苗中,强生占比已提高至4.4%左右。欧洲方面,欧盟累计接种达6524万剂、覆盖人口比例为7.3%;英国累计接种3233万剂,覆盖人口比例达到24.2%(图表9)。

拜登再提“小目标”——100亿援助+2亿剂疫苗。拜登此前已经分别提出了“疫苗目标1.0”(上任100天内完成1亿剂疫苗接种,已在3月12日提前实现),以及“疫苗目标2.0”(7月4日前让美国“恢复常态”)。3月25日,拜登政府再提新目标:白宫宣布将拨出100亿美元,用于扩大受疫情影响最严重的低收入、农村和少数族裔社区的疫苗接种机会,其中大部分资金来自1.9万亿美元的救助计划。同日,拜登在就任后的首场新闻发布会上称,将在上任100天内(4月30日)完成2亿剂疫苗的接种任务,即“疫苗目标3.0”上线。

我们在报告《美国离“群体免疫”还有多远?》中指出,美国若要在7月4日实现大范围接种,需要将接种速度提高至300-350万剂/日(约为目前速度的1.3-1.5倍)。而如果完成“疫苗目标3.0”,日均接种速度只需达到250万剂左右即可。因此,“疫苗目标3.0”(看似较目标1.0“翻倍”)实际并不困难,新目标将大概率按时完成、还有可能提前完成。

此外,近一周阿斯利康公布了其新冠疫苗在美国有效性的最新数据(预防有症状新冠肺炎的有效性为76%,对严重及住院重症患者的有效性为100%,对65岁及以上成年人的有效性为85%),并计划4月初向美国食品和药物管理局(FDA)申请新冠疫苗紧急使用授权。阿斯利康疫苗对运输条件的要求较辉瑞更为宽松,若能顺利投入使用,疫苗目标3.0的完成时间有望进一步提前。

二、全球资产表现

1.全球股市——全球市场涨跌互现,A股创业板指反弹

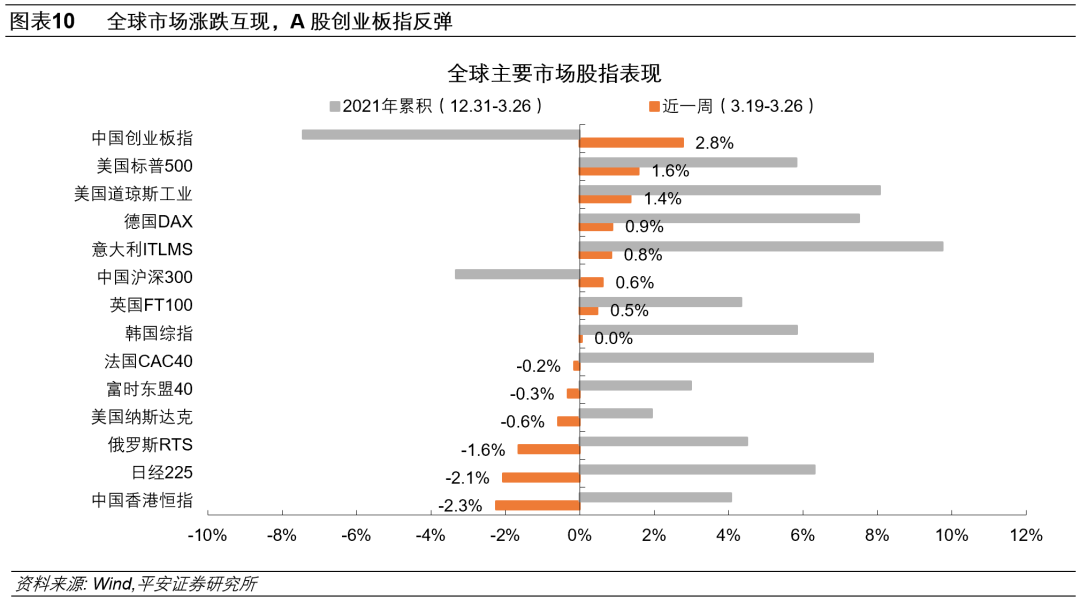

近一周(截至3月26日),全球市场涨跌互现,A股创业板指反弹,美股价值板块继续跑赢成长板块。亚洲市场涨跌不一,创业板指反弹,涨幅达到2.8%,领跑全球市场,中国香港恒指(-2.3%)、日经225(-2.1%)和俄罗斯RTS(-1.6%)领跌。美股方面,标普500、道指分别涨1.6%和1.4%,纳指跌0.6%,价值板块继续跑赢成长板块。欧洲方面,德国DAX和意大利ITLMS分别上涨0.9%和0.8%,法国CAC40小幅下跌0.2%,今年以来,欧洲股指成绩斐然,意大利(9.8%)、法国(7.9%)和德国(7.5%)股指涨幅领先全球多数市场(图表10)。

2.全球债市——美债收益率曲线有所放平,主要国家10年期国债利率普降

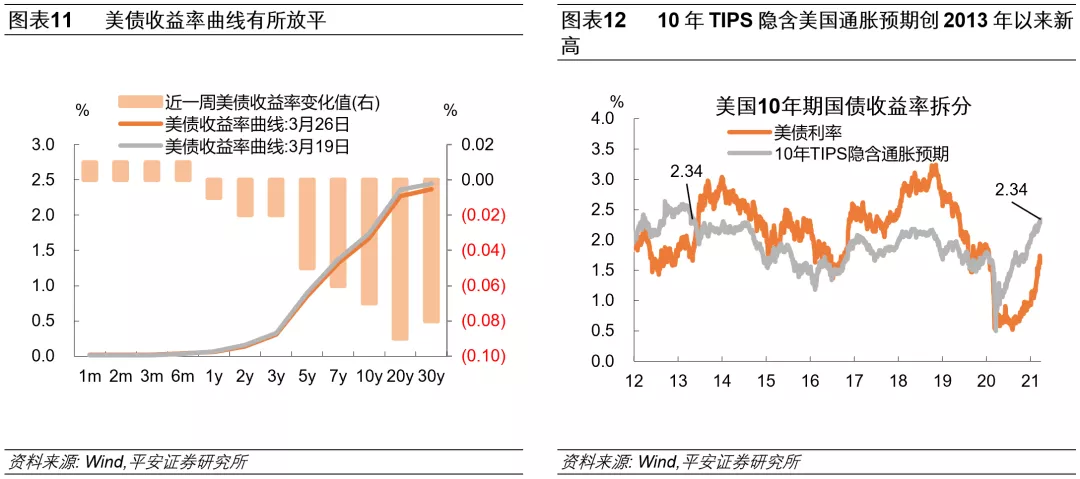

近一周,美债收益率曲线有所放平,6个月以内美债利率均上涨1bp,中长期美债利率明显下降(图表11)。10年期美债收益率在1.7%下方游走,3月26日收于1.67%,整周下降7bp;其中,实际利率下降10bp,继而通胀预期反而上行3bp,致使10年TIPS隐含通胀预期创2013年以来新高,3月26日收于2.34(图表12)。

美债拍卖数据显示,美债需求不算强劲。3月24日,美国财政部拍卖了610亿美元的5年期国债,得标利率0.850%,投标倍数2.36。有市场观点认为,虽然市场紧张情绪得到舒缓,但拍卖结果或也差于预期。3月25日,美国财政部拍卖了620亿美元的7年期国债,得标利率1.300%,投标倍数2.23。

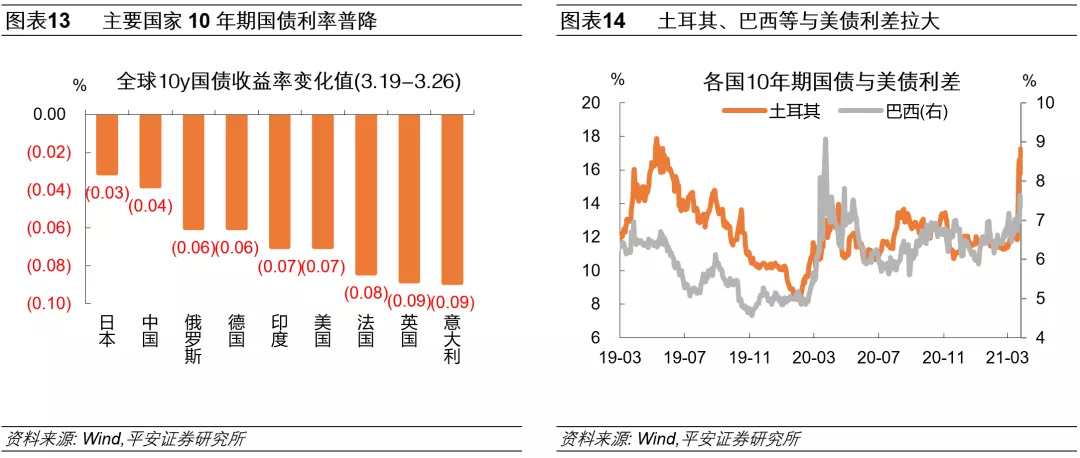

全球债市整体走强,但土耳其、巴西等相较脆弱的新兴市场除外。近一周,主要国家10年期国债利率普降(图表13),与股市的消极表现对应。欧洲疫情反扑、疫苗推广遇阻、苏伊士运河堵塞等,均在一定程度上抑制了近期的全球风险偏好。但受通胀走高、货币贬值影响,加上面对美元走强、美元回流压力,土耳其、巴西等相较脆弱的新兴市场无奈加息,国债利率显著走高,且与美债利差显著扩大(图表14)。

3.商品市场——苏伊士运河堵塞引关注,国际油价连续4日大幅波动

近一周,原油价格在波动后走平、银价大跌(图表15)。原油价格连续4日大幅波动(图表16),其中,3月23日跌幅最大,WTI原油和布伦特原油期货价分别跌至57.76和60.79美元/桶;3月26日,WTI原油和布伦特原油期货价分别收于60.97和64.57美元/桶。

油价大幅波动背后,是两股力量的“博弈”:一方面,欧洲等国疫情反扑、封锁在即、需求预期走弱,以及全球风险偏好回落,形成对油价的掣肘。近期,美油库存连续三周维持高位,亦是原油需求放缓的信号(图表17)。另一方面,苏伊士运河意味堵塞,或在一定程度上影响国际原油运输与供给,继而可能短期推高原油价格。

埃及苏伊士运河管理局宣布,3月25日起,临时暂停船只在运河中通行,直到搁浅的巨型巴拿马货轮EVER GIVEN完成脱浅。华尔街见闻报道,据英国劳氏船级社估算,苏伊士运河“世纪堵船”事件,或对全球贸易造成每小时4亿美元的经济损失。具体来看,运河堵塞的主要影响有三个方面:1)苏伊士运河是石油和液化天然气的重要出口通道,事件进展将牵动油价脉搏。2)事件或抬升集装箱运价。集装箱船大约占总运输量的三分之一,对全球供应链的影响较大。据彭博社报道,由于运河阻塞,从中国向欧洲运输一个40英尺集装箱的价格涨到近8000美元,较一年前增加了近三倍。3)事件还引发基础金属上涨。例如铝价攀升,LME铝价创2018年6月以来新高(图表18)。

4.外汇市场——美元指数创4个月以来新高,比特币在争议中维持高位

近一周,美元走强,澳新货币走弱(图表19)。3月26日,美元指数收于92.725,创2020年11月以来新高(图表20)。于此同时,土耳其里拉大幅贬值(图表21),土耳其总统解雇央行行长、干涉加息,加上原本高企于15%以上的通胀率,促使其货币快速贬值。比特币价格仍在经历波动,3月26日收于5.51万美元(图表22)。特斯拉CEO马斯克在推特上称,现在可以用比特币购买特斯拉了,比特币价格受此消息刺激上涨。

3月22日,国际清算银行(BIS)举行了主题为“央行在数字时代如何创新?”的会议,美联储、德国央行等表达了对于央行数字货币以及比特币的看法。整体而言,各国对推行数字货币偏谨慎,对比特币的看法较为消极。美联储鲍威尔表示,数字美元是件慎重的事情,美联储有义务研究,但不需要抢先进入市场(first to market);数字美元可能带来显著的金融稳定风险;私人加密货币(比特币)更多是一种投机资产,本质上是黄金而非美元的替代品,在交易方面的应用并不频繁。BIS与德国央行魏德曼表示,央行数字货币或将加大银行挤兑的风险;需要提高央行数字货币对消费者的吸引力,但考虑到去中介化的风险,也要减少、限制其吸引力。BIS总经理卡斯滕斯称,数字货币不能在任何时间与环节中出现差错,而要确保这种韧性,需要付出很多努力。挪威央行奥尔森表示,难以想象比特币最终能有资格取代法币;比特币过于耗费资源且成本过高;比特币自身无法保持其价格稳定。3月23日,美联储鲍威尔和美国财长耶伦,在众议院金融服务委员会听证会上,都提到了加密货币问题。耶伦称,需警惕数字货币被用于非法融资;鲍威尔称,完全私有的数字美元系统并不可靠。

(智通财经编辑:庄礼佳)