本文转自微信公号“食品饮料光头阳线”,作者:刘畅,吴文德

事件

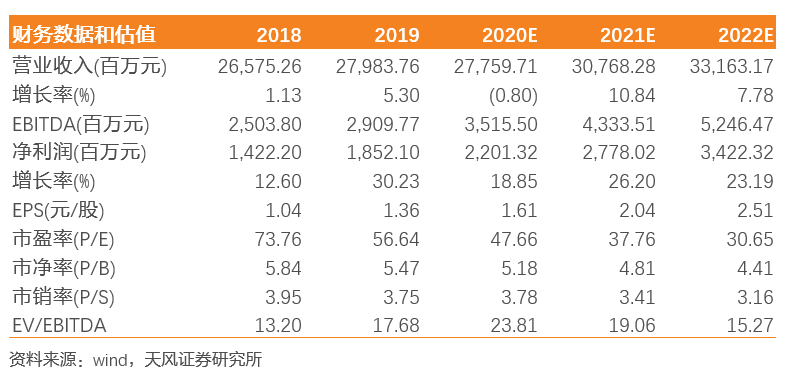

青岛啤酒(00168)预计2020年实现营收277.60亿元,同比-0.80%;实现归母净利润22.01亿元,同比+18.86%。其中,单四季度营收33.38亿元,同比+8.13%,净利润-7.77亿元。

点评

罐化率和结构提升,疫情背景下公司逆势增长,竞争力持续夯实。20年疫情影响下整体行业承压,中国啤酒规模以上企业累计产量同比-7.0%。在此背景下公司录得较小降幅,全年销量782.3万千升,同比-2.82%,20Q4公司业绩持续恢复,实现营收33.38亿元,同比+8.13%;销量88.1万千升,同比+3.04%。公司在疫情背景下快速恢复,主因公司积极应对,持续发力听装酒和精酿产品等高附加值产品。一方面,疫情期间公司加大流通渠道建设,罐化率不断提升;另一方面,公司在主推奥古特、鸿运当头、经典1903、纯生啤酒等高端产品基础上,持续创新优化白啤、IPA、皮尔森等新特产品,不断推进创新驱动和产品结构优化升级。20年公司千升酒价预计为3549元,同比+3.44%。展望21年,在餐饮渠道恢复以及两大赛事背景下,叠加公司产品结构持续优化和营销精细化,公司收入有望快速增长。

产品结构优化叠加费用精细控制,利润逆势增长。2020年公司归母净利率为7.93%,同比提升1.31pct,Q4归母净利率同比提升0.50pct。盈利能力的提升,一方面来自于产品结构的优化升级及高附加值产品发展带来的毛利率改善。2020年前三季度公司毛利率为41.98%,同比提升1.81pcts。另一方面,公司积极降本增效,持续优化费用精细化管理体系,提升促销费用有效性和营销效率,2020年前三季度公司销售费用率为16.94%,同比下降0.47pcts,实现利润的逆势增长。未来随着公司产品结构的持续优化,以及产能优化和效率提升的推进,公司盈利能力有望持续改善。

高端化协同产能优化提效,高质量发展下看好盈利空间持续打开。我们认为结构升级仍将是公司未来增长的主要逻辑。公司高端化进程不断推进,一方面具备向高端化进发的品牌及市场基础,持续推新构建清晰完善的上行产品布局。近年来公司持续推动品类扩张:白啤更换全新包装,“百年之旅”、“琥珀拉格”加码超高端啤酒市场等,均表明公司在不断夯实高端产品矩阵。渠道端,TSINGTAO1903青岛啤酒吧创新渠道模式,培育多元消费场景。另一方面,公司生产线优化改造,产能优化提效,布局高端产品生产,提升产品品质口感,也为产品线丰富升级奠定扎实基础。此外,公司积极推动连片发展,优化管理效率,为公司盈利能力提升打开空间。

盈利预测:根据公司业绩快报我们略调整盈利预测,预计公司2021-2022年营收由311.23/350.27亿元调整为307.68/331.63亿元,同比增长10.84%/7.78%,净利润由27.95/33.64亿元调整为27.78/34.22亿元,同比增长26.20%/23.19%,EPS分别为2.04/2.51元,维持公司“买入”评级。

风险提示:疫情持续、政策风险、食品安全风险、销量不及预期等;业绩快报为初步核算结果,以年报披露数据为准。