本文转自“JT²智管有方”。

周四,富国银行(WFC.US)宏观策略主管Michael Schumacher最新报告指出,在3月25日至月底之间,美国“收益确定型”养老金计划(Defined Benefit Plan)可能将"历史上规模最大"的190亿美元投入债券,以实现投资组合再平衡。

不过,鉴于股票和债券间回报率差距有所收窄,富国银行本周给出的预估数据要小于其上周给出的280亿美元预测值。

此外,在周三的一份报告中,瑞士信贷(CS.US)估计,此次季末再平衡调整中,预计养老基金将卖出326亿美元美国股票。

瑞士信贷以安硕美国核心增强型债券ET(FiShares Core U.S. Aggregate Bond Fund ETF)为代表,预计随着基金扩大固收敞口,将会有约450亿美元流入。

此外,美国银行(BAC.US)在本周初发布的报告中,得出了与摩根大通(J.P. Morgan)相似的结论,警告称“此次季末再平衡的冲击可能很大”,预计将有885亿美元资金会从股票出逃至固收资产。

具体来看,美银认为,流入美国固收资产的885亿美元资金中,410亿美元将流入美国国债,440亿美元将流入公司债券,30亿美元将流入机构和GSE担保证券,最后的5亿美元将流入抵押贷款。

美银策略师们表示,虽然部分再平衡流动“可能”已经在1月和2月的月底发生,但预计更大一部分的再平衡“会在季末出现,这将反映出整个季度资产类别更广泛的相对表现”。

在其他条件相同的情况下,美银表示,这将对股市非常不利,尤其是考虑到美国股市长期较低的流动性。

随着美股尾盘最后1小时推高股价的“融涨资金”(Ramp Capital)的“消失”,投资者越来越担心,外界热切期待的史诗级季末再平衡冲击将淹没任何“逢低买入”(BTFD)的热情。

在周四的一份报告中,野村证券跨资产策略师Charlie McElligott指出,被外界热炒的“史诗级季末再平衡”确实向市场展示出了自己的“威力”,而股市现在“很脆弱”:

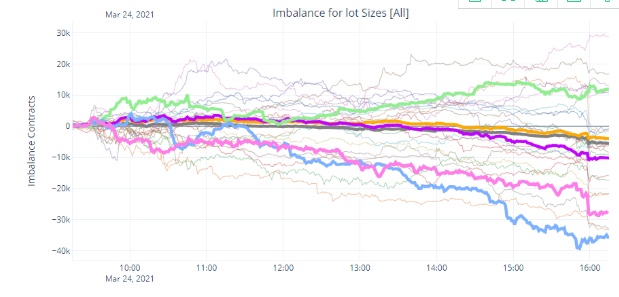

如下图所示,美股过去两个交易日,期货买卖价差( bid-ask )的“不平衡”就是证据——买入国债的成交量加权平均价格(VWAP) VS 卖出股票的成交量加权平均价格(VWAP)。

尤其注意的是“E-迷你标普500期货合约” (S&P E-Mini) 的不平衡,McElligott表示,过去两个交易日(3月24日为粉线,3月23日为淡蓝线)是过去一个月以来“卖出”最多的四天中的两天。

摩根大通定量分析师Nick Panigirtzoglou曾警告称,月底"再平衡"冲击的来袭,料将使多达3160亿美元股票遭到抛售,这将会使得股市的脆弱性重现。

不过,可能是碍于投资客户的压力,,在研报发布的几天后,Panigirtzoglou软化了其预测的语气,称此前的预计没有考虑到拜登政府发放的1400美元的刺激支票会产生的影响。

Panigirtzoglou认为,美国散户投资者可能会用刺激支票的资金涌入股市,从而抵消养老金“季末再平衡冲击"的影响。这一情况,在去年12月底的时候就已经上演过。

此外,并非所有分析师都预期“季末再平衡冲击"将导致股市表现下滑。摩根大通首席全球市场策略师Marko Kolanovic认为,近期投资组合再平衡的趋势已经抵消了令人担忧的季末再平衡冲击。

(智通财经编辑:李均柃)