本文来自“招商电子”。

建滔积层板(01888)发布2020年度业绩,实现营收173.0亿港元,同比-6%;实现净利润27.8亿港元,同比+11%。每股盈利0.906港元,同比+16.2%。点评如下:

1、全年业绩重回增长,下半年产品涨价带动毛利率触底回升。

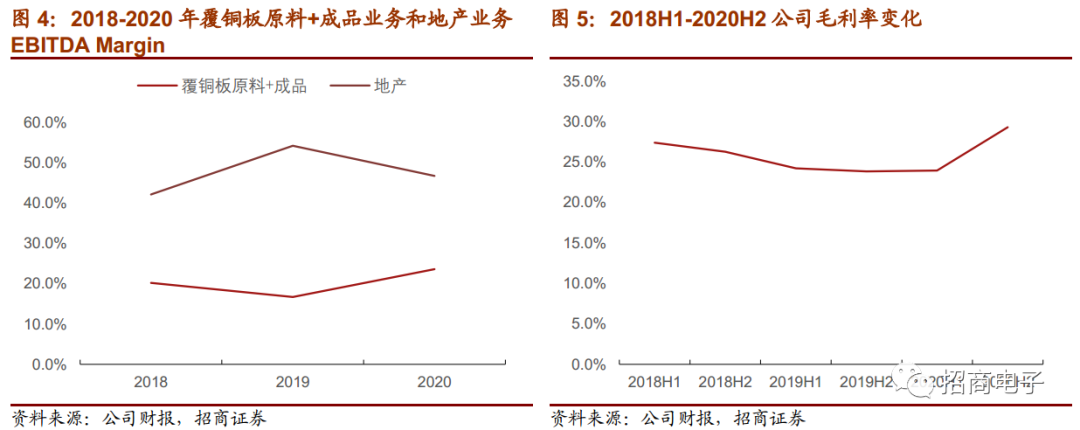

经测算2020H2实现营收105.2亿港元,同比-14.6%环比+34.2%,同比下降有汇率影响,且19H2行业景气度和覆铜板价格有短期阶段性回升,而20H2覆铜板原材料涨价更早、但占公司营收比例低,营收占比高的覆铜板涨价较晚;实现净利润20.7亿港元,同比+40.8%环比+152.6%,从利润端同环比大幅变化的趋势来看,20H2覆铜板原材料涨价对利润端贡献较为明显。盈利能力方面,2020年毛利率27.2%,同比+3.2个pcts;净利率16.2%,同比+3.1个pcts。全年毛利率的提升主要来自于下半年覆铜板原材料业务的涨价,以及Q4覆铜板产品的逐步提价。20H2公司毛利率29.3%,同比+5.4个pcts环比+5.3个pcts,下半年从原材料到覆铜板的升价带动公司毛利率触底回升。

2、覆铜板业务高增长带动整体业绩,其他业务有所下滑。

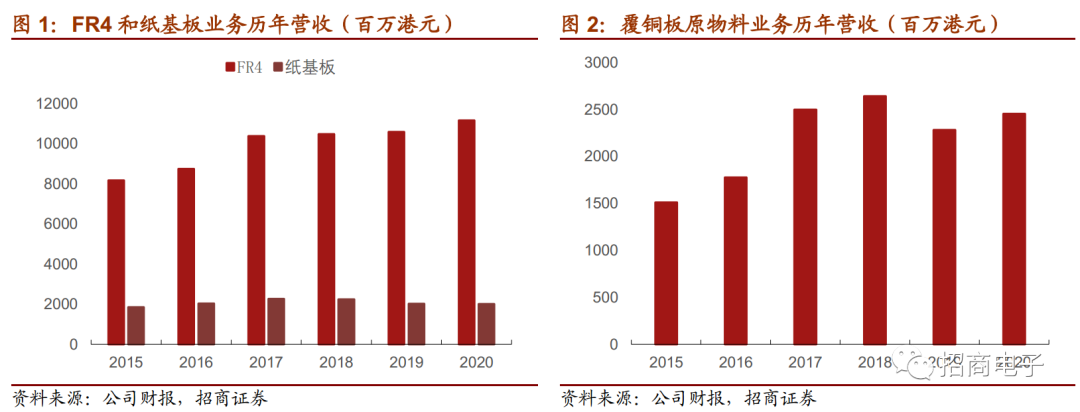

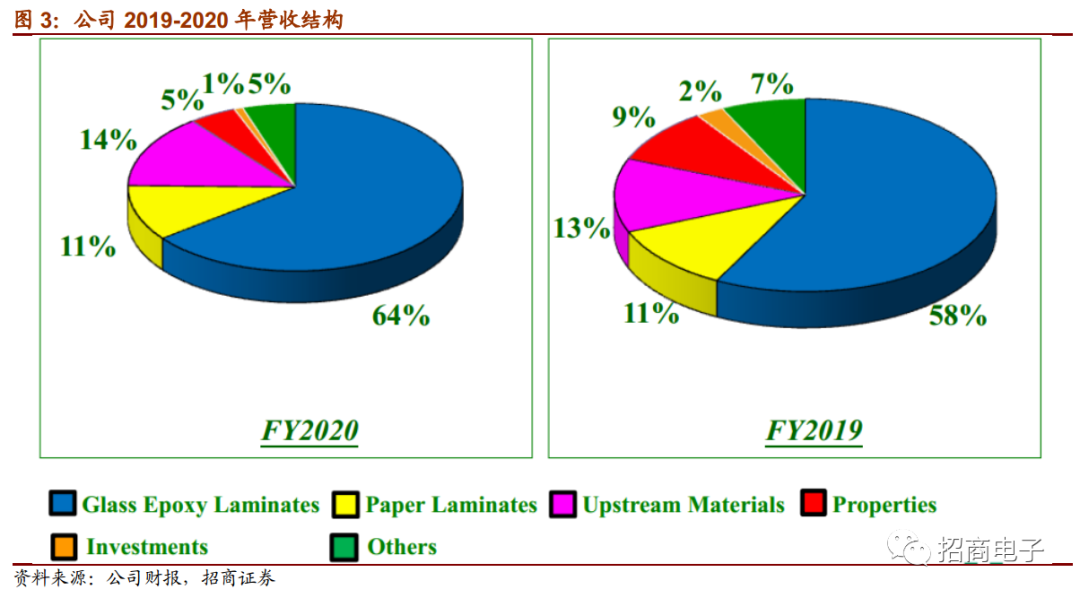

分业务来看,2020年,环氧玻纤覆铜板(FR4)实现营收111.7亿港元,同比+5.4%,占总收入比例约为64%;纸基覆铜板实现营收18.6亿港元,同比-8.9%,占总收入比例约为11%;覆铜板上游物料(玻纤布、铜箔等)实现营收24.5亿港元,同比+7.5%,占总收入比例约为14%。覆铜板+原材料业务占总收入约89%、同比提升7个pcts,覆铜板+原材料业务EBITDA约38.7亿港元,同比+43%,EBITDA Margin约为23.6%,同比提升+6.9个pcts,覆铜板+原材料业务实现较快增长,主因原材料和成品轮番涨价,而公司上下游垂直一体化布局优势体现。其他业务方面,物业+租金业务营收8.0亿港元,同比-53.5%,EBITDA约3.7亿港元,同比-60%;投资业务(利息+股息)营收1.4亿港元,同比-68.5%;其他业务营收9.0亿港元,同比-32.5%,考虑房地产、投资及其他业务同比均大幅下滑,覆铜板原材料+成品业务体系实际上是公司全年增长的主要来源。而非覆铜板业务占比的下降也有利于公司更加聚焦主业、实现业务资源的更有效利用。

3、行业景气上行趋势延续,2021年大年可期。

当前建滔外售的电子电路铜箔价格超10万元/吨,电子布价格约7元/米,接近2017年材料涨价周期高点时价格。覆铜板原材料涨价对公司去年下半年业绩的贡献大于覆铜板涨价,但考虑原材料前期涨幅已经较大,且今年二三季度巨石等有玻纤布新产能开出,后续材料价格表现需要进一步跟踪。覆铜板售价方面,建滔最新不同牌号FR4报价相比Q4继续提升、达到180-190元/张,离历史高点250元/张仍有距离。回顾上轮16-17年周期,覆铜板价格在2017年Q2有所回落,在下半年重启涨势达到高点,进入2018年后逐步回落。我们认为如今年二季度通信需求拼图补齐、行业需求继续确认淡季不淡,覆铜板价格有机会继续2-3个季度的涨价时间区间,继续接近或者超过历史价格高点的水平。而建滔自身覆铜板业务的主要增长动力也将从去年下半年的原材料涨价推动,转变为需求景气下的覆铜板涨价推动。

4、投资建议。公司净利润自17-19年连续三年下滑后,20年重回增长,我们认为当前行业上行周期仍在延续,2021年行业下游有望迎来多重需求共振、为覆铜板价格上涨提供支撑。而建滔具备铜箔、玻璃布、树脂三大原材料和覆铜板垂直一体化整合优势,2021年有望迎来业绩增长大年。

5、风险因素:行业需求不达预期,行业竞争加剧,盈利能力不及预期。

(智通财经编辑:庄礼佳)