本文转自微信公众号“齐丁有色研究”,作者:王建润。

核心观点

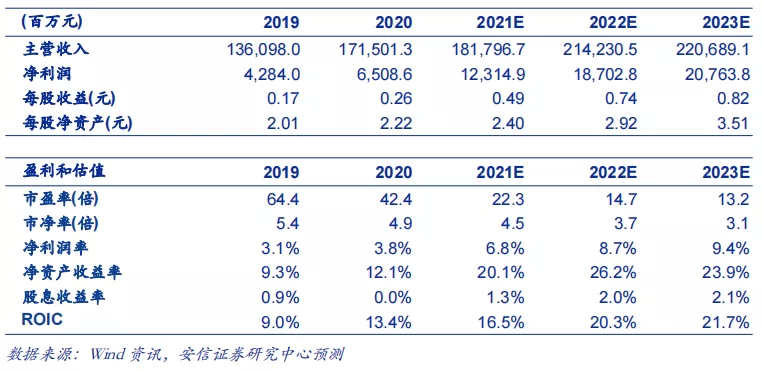

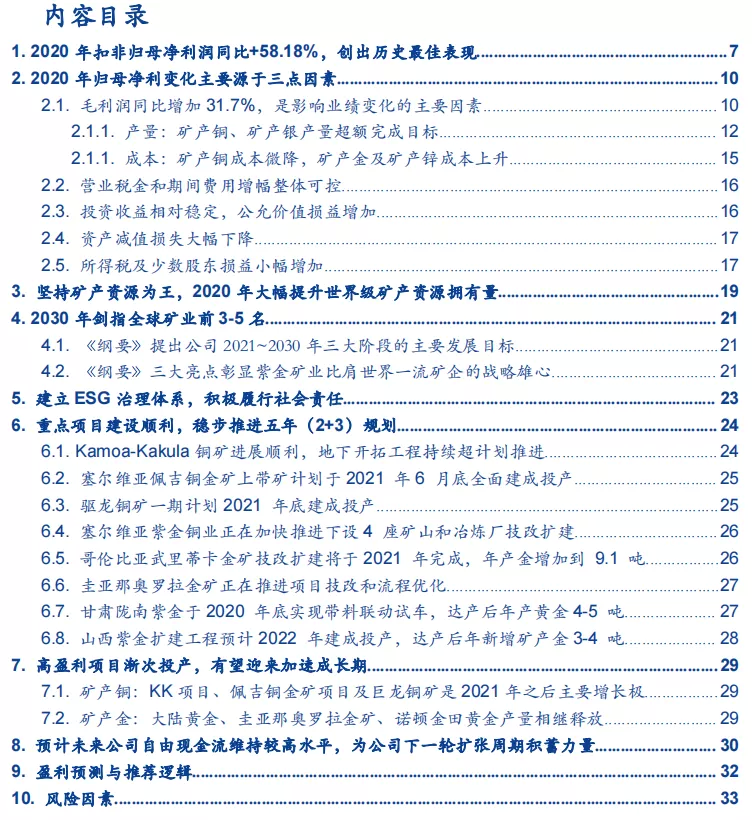

■2020年扣非归母净利大增58.18%,创历史最佳表现。2020年紫金矿业(02899)实现营收1715.01亿元,同比+26.01%;归母净利润65.09亿元,同比+51.93%;扣非归母净利润63.22亿元,同比+58.18%;EPS 0.26元,同比+38.89%。拟每10股派发现金红利1.2元(含税)共计30.57亿元,同比+20.5%,分红比率为46.97%,继续保持着高分红比例。公司2020Q4实现归母净利润约19.4亿元,同比+51.49%,环比-9.98%,盈利保持较高水平。

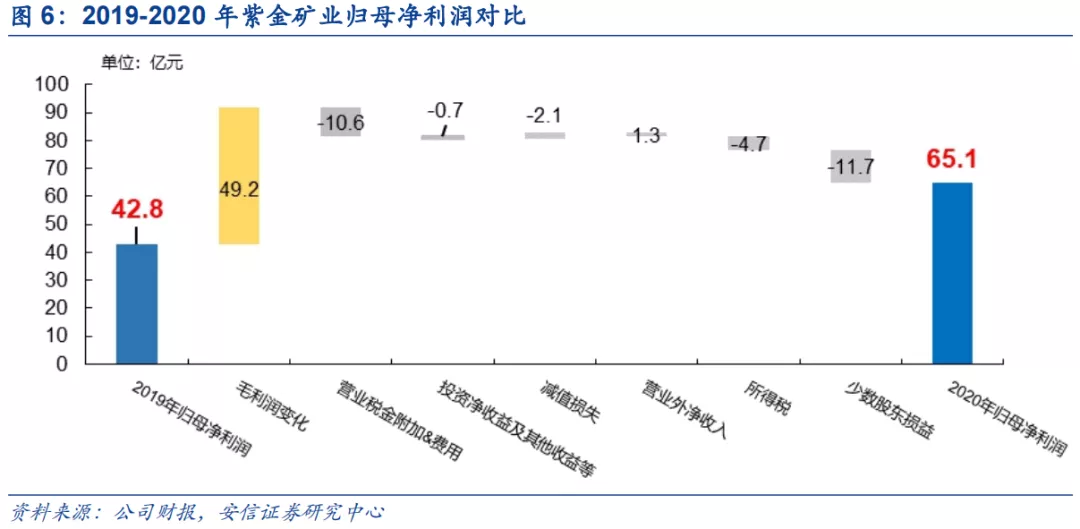

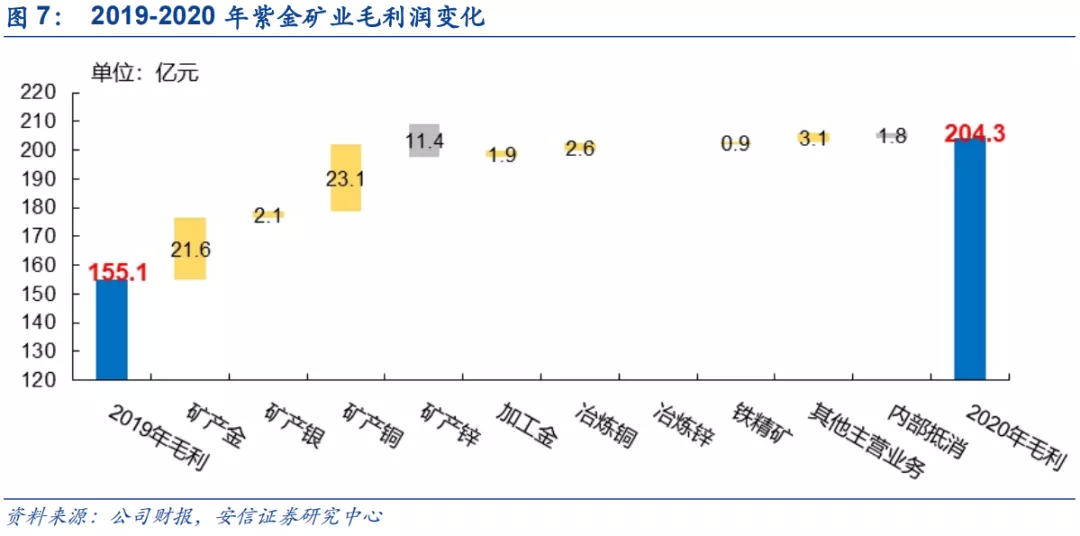

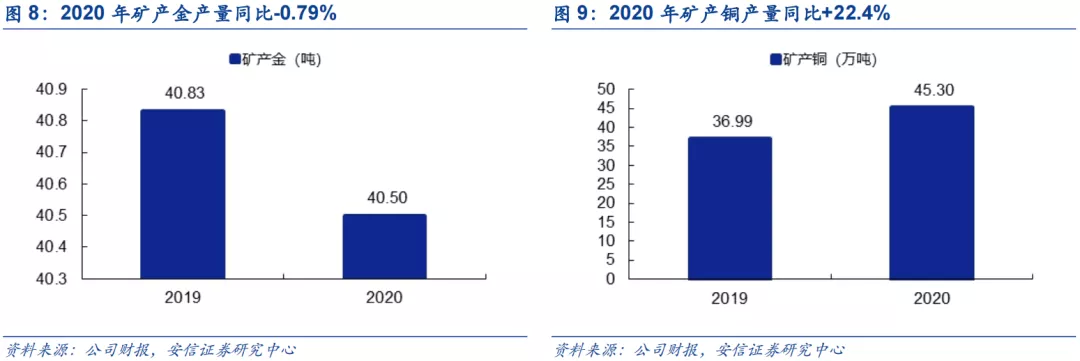

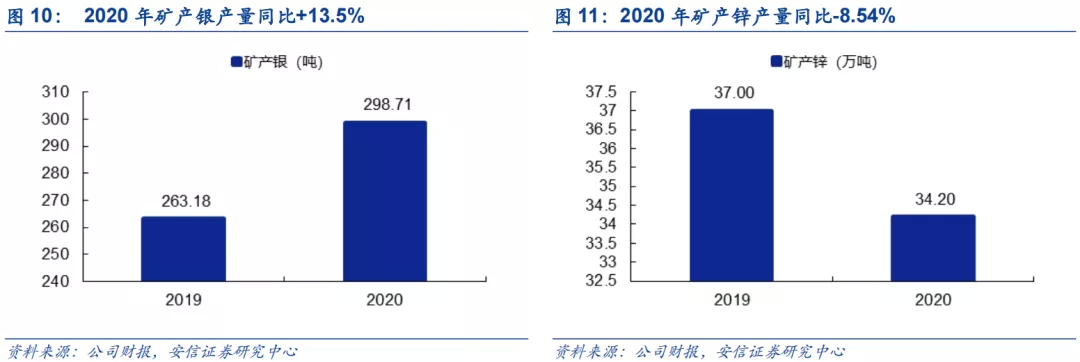

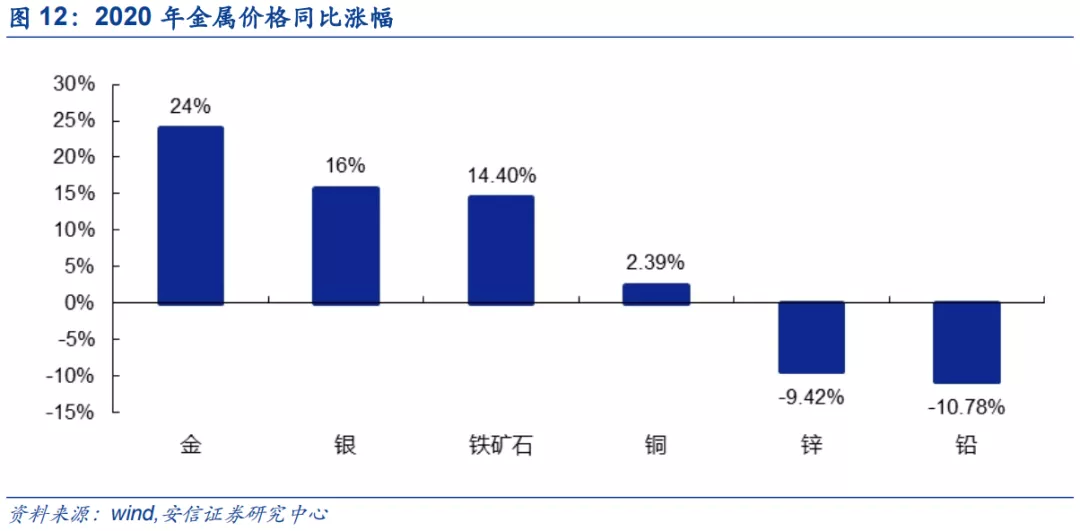

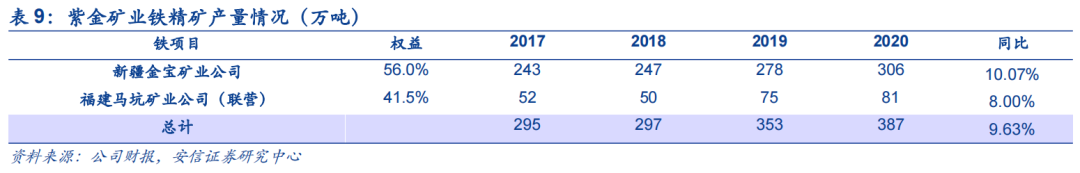

■2020年归母净利变化主要源于三点因素。利润增厚项即公司毛利润显著增加,公司2020年实现毛利润204.3亿元,同比增加31.7%,约49.15亿元,毛利率提升0.51pct。一是矿产金价升量平,实现毛利70.22亿元,同比+44%。2020年国内黄金现货均价387.44元/g,同比+24%,公司矿产金产量40.5吨,同比-0.79%;二是矿产银量价齐升,实现毛利4.19亿元,同比+75%。2020年国内白银现货均价4575元/kg,同比+16%,公司矿产银产量298.71吨,同比+13.5%;三是矿产铜量价齐升,实现毛利77.49亿元,同比+42%。2020年国内电解铜现货价格48887.97元/吨,同比+2.39%,公司矿产铜产量45.3万吨,同比+22.4%。四是铁矿量价齐升,实现毛利13.57亿,同比+7%。2020年国内铁矿石均价759元/吨,同比+14.4%,公司铁精矿产量386万吨(含马坑铁矿权益产量),同比+9.35%。五是矿产锌量价齐跌,盈利能力回落,实现毛利10.61亿元,同比-28%。2020年国内锌均价为18317元/吨,同比-9.42%,公司矿产锌34.2万吨,同比-8.54%。

成本端,矿产铜成本微降,矿产金、矿产锌成本上升。2020年矿产铜单位成本为20095元/吨,同比下降3.15%,或主要得益于现有项目技改投产等带来的增产增效。矿产锌单位生产成本为6570元/吨,同比上升1.41%,或与图瓦龙兴矿露采转地采导致产量下降有关。矿产金单位生产成本为177.38元/g,同比上升2.72%,可能与矿产金产量下降有关。整体来看,2020年受新冠疫情影响,公司主要产品生产成本管控较好,体现出公司优秀的经营管理能力。

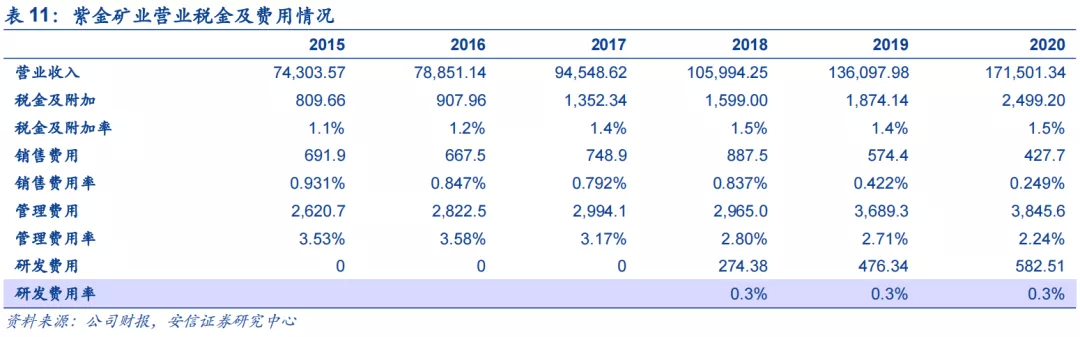

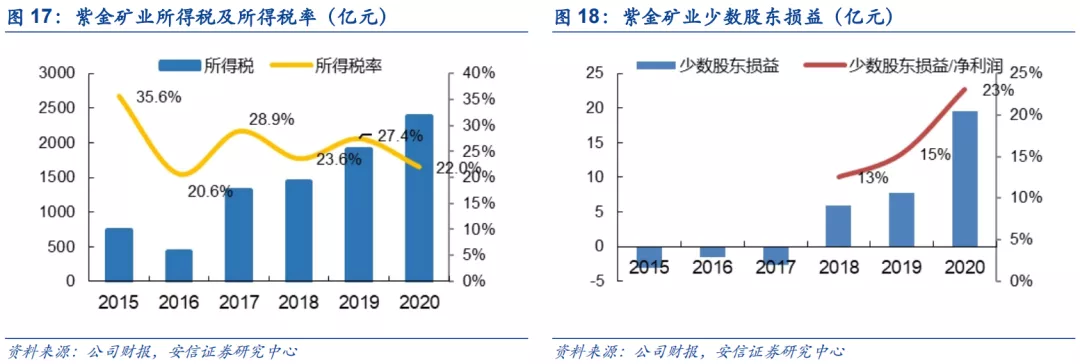

利润减项主要有两个,一是营业税金附加及费用的增加,整体增幅和收入增幅接近,营业税金及期间费用增幅控制得当。二是所得税和少数股东损益项增加。所得税率从2019年的27.4%下降至22%。少数股东损益/净利润比从2019年的15%上升至23%,主要是受非全资子公司盈利上升所致。

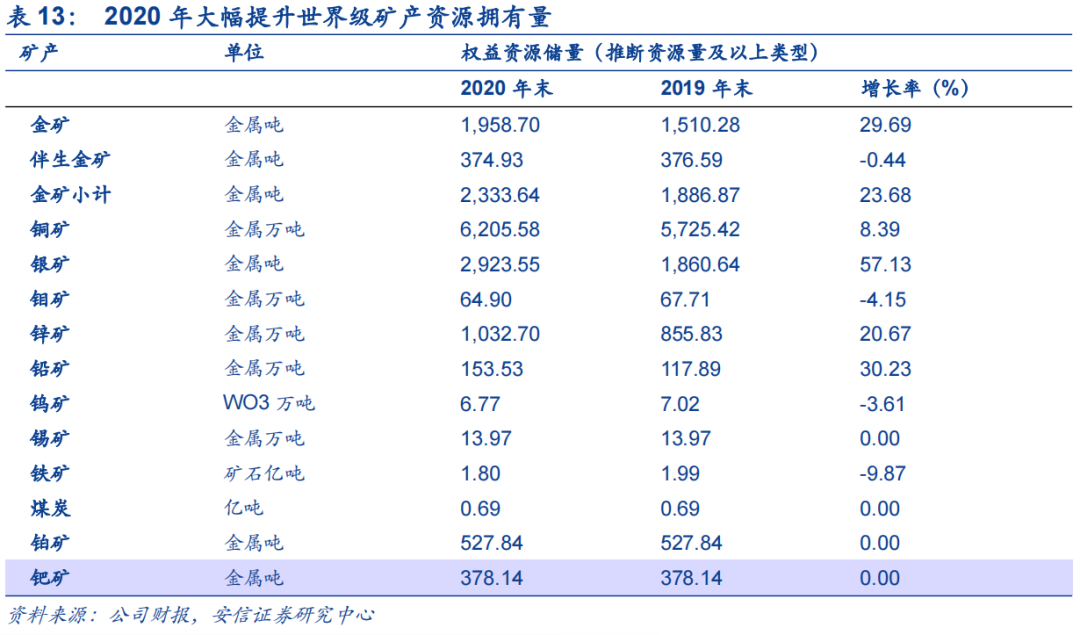

■坚持矿产资源为王,2020年大幅提升矿产资源拥有量。2020年按权益新增资源储量金385.53 吨、铜536.84 万吨、银867.44 吨。截至2020年底,公司拥有权益储量2334 吨金、6,206 万吨铜、1,186 万吨锌(铅)、2924吨银,同比分别增加29.69%、8.39%、21.9%、57.13%,其中铜资源量相当于中国总量一半,为公司跨越发展提供了雄厚的资源基础。

■重点项目建设顺利,稳步推进五年(2+3)规划,预计未来公司自由现金流维持较高水平,为公司下一轮扩张周期积蓄力量。矿产铜方面,kk铜矿、塞尔维亚佩吉铜金矿将于2021 年6 月建成投产,驱龙铜矿预计于2021 年底建成投产, 矿产金方面,大陆黄金、圭亚那奥罗拉金矿、诺顿金田黄金产量相继释放。我们预计2021-2023年公司矿产铜、金权益产量CAGR分别为29.5%、22.7%,据我们测算2022年后公司自由现金流或将维持在200亿水平左右,为公司下一轮扩张周期积蓄力量。

■维持“买入-A”投资评级,调高6个月目标价至16.27元。随着2021年众多铜金矿项目投产和矿产铅锌产量的恢复,以及全球通胀交易中金属价格中枢的抬升,公司有望迎来业绩加速释放期;再考虑到公司发布未来五年规划和十年目标,系统性提升了公司未来较长时期内的产量增速预期,公司估值水平有望进一步提升。我们预计2021-2023年公司矿产铜、金权益产量CAGR分别为29.5%、22.7%,公司归母净利分别为123、187、207亿元,预计2021-2023年公司归母净利润CAGR达到29.8%,调高6个月目标价至16.27元,对应2021~2023年PE分别为33.54x、22.08 x、19.89x。

■风险提示:1)铜、金、锌等主要产品价格低于预期;2)主要项目进度不及预期;3)成本、费用上升超预期。

正文

1.2020年扣非归母净利润同比+58.18%,创出历史最佳表现

2020年扣非归母净利大增58.18%,创历史最佳表现。2020年公司实现营业收入1715.01亿元,同比+26.01%;实现归母净利润65.09亿元,同比+51.93%;实现扣非归母净利润63.22亿元,同比+58.18%;实现EBITDA约207.23亿,同比+39.06%。实现基本每股收益0.26元,同比+38.89%。

继续保持高分红比例,拟分红总额再创新高。拟每10股派发现金红利1.2元(含税)共计30.57亿元,同比+20.5%,再创历史新高,分红比率为46.97%,继续保持着高分红比例。

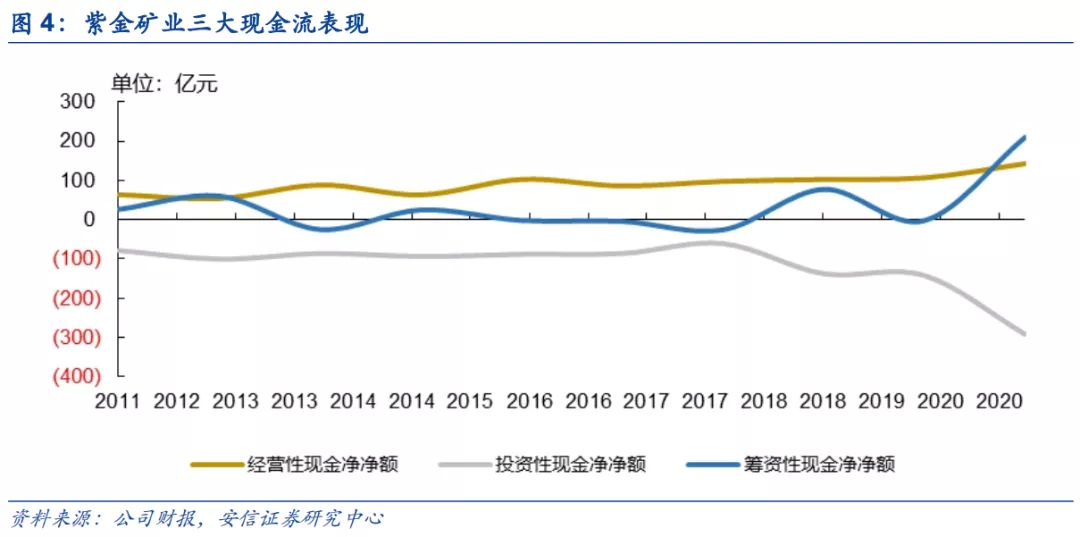

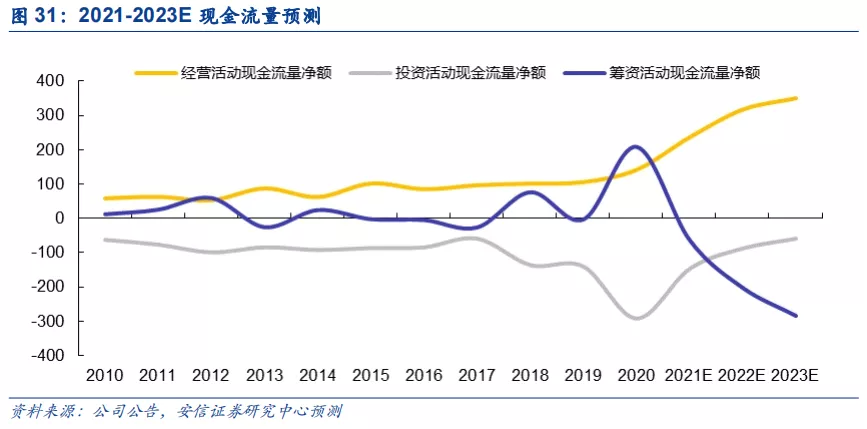

经营性现金流及投资性现金流维持稳健扩张态势。2020年紫金矿业实现经营性现金流净额约142.7亿元,同比大幅增长约34%。投资性现金流净流出约291.7亿元,同比增长107%;筹资性现金流209.3亿元,大幅增长。2018-2020年大型项目进入建设期,资本开支维持相对高位。

公司2020Q4实现归母净利润约19.4亿元,同比+51.49%,环比-9.98%,盈利保持较高水平。

2.2020年归母净利变化主要源于三点因素

2020年归母净利变化主要源于三点因素。利润增厚项主要有一个,即公司毛利润显著增加,我们的测算表明,公司2020年实现毛利润204.3亿元,同比增加31.7%,约49.15亿元。利润减项主要有三个,一是营业税金附加及费用的增加,二是所得税和少数股东损益项的增加。

2.1.毛利润同比增加31.7%,是影响业绩变化的主要因素

2020年公司业绩创出历史最佳表现,主要受益于金银铜铁等产品量价齐升,锌产品则略有拖累,呈现量价齐跌的状态。2020年公司实现毛利204.3亿,同比大增31.7%,创历史最佳表现。2020公司矿产金业务毛利润占比从2019年的28%提升至31%,已较为接近矿产铜业务35%的占比。

一是矿产金价升量平,实现毛利70.22亿元,同比+44%。2020年国内黄金现货均价387.44元/g,同比+24%,公司矿产金产量40.5吨,同比-0.79%;二是矿产银量价齐升,实现毛利4.19亿元,同比+75%。2020年国内白银现货均价4575元/kg,同比+16%,公司矿产银产量298.71吨,同比+13.5%;三是矿产铜量价齐升,实现毛利77.49亿元,同比+42%。2020年国内电解铜现货价格48887.97元/吨,同比+2.39%,公司矿产铜产量45.3万吨,同比+22.4%。四是铁矿产量量价齐升,实现毛利13.57亿,同比+7%。2020年国内铁矿石均价759元/吨,同比+14.4%,公司铁精矿386万吨(含马坑铁矿权益产量),同比+9.35%。五是矿产锌量价齐跌,盈利能力回落,实现毛利10.61亿元,同比-28%。2020年国内锌均价为18317元/吨,同比-9.42%,公司矿产锌(铅)34.2万吨,同比-8.54%。

2.1.1.产量:矿产铜、矿产银产量超额完成目标

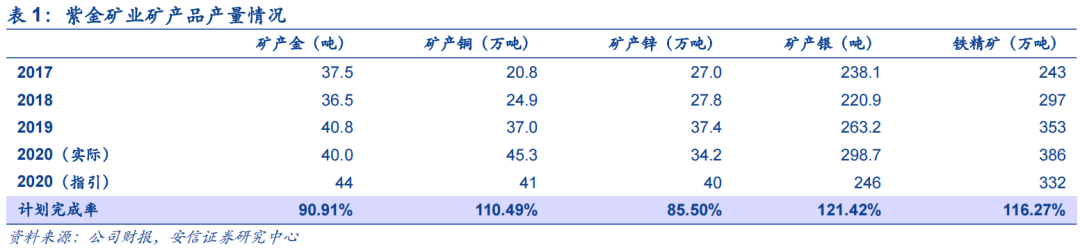

矿产铜、矿产银产量超预期,矿产金产量基本符合预期。公司2019年年报中曾披露2020年矿产品产量计划,矿产金产量约44吨,矿产铜约41万吨,矿产锌约40万吨。2020年公司矿产品产量整体符合此前计划,其中矿产铜计划完成率110.49%、矿产银计划计划完成率121.42%、铁精矿计划完成率116.27%超额完成目标;矿产金计划完成率90.91%,基本符合预期;矿产锌计划完成率85.5%。

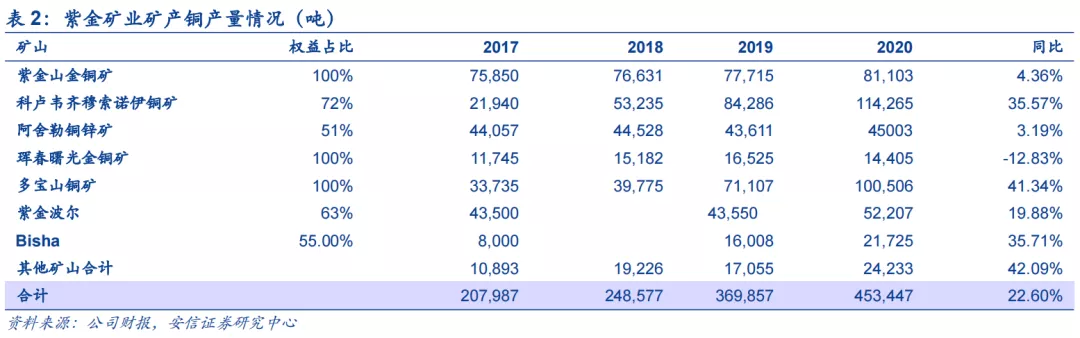

矿产铜:科卢韦齐穆索诺伊铜矿、多宝山铜矿、紫金波尔、Bisha铜矿增量明显。2020年科卢韦齐穆索诺伊铜矿产铜约11.4万吨,同比大增35.37%,多宝山铜矿产铜10万吨,同比大增41.34%,两大项目产量均超出年初公司预期,显示出公司一贯出色的工程建设能力。此外,紫金波尔矿产铜产量5.22万吨,同比增加19.88%;Bisha矿产铜产量2.17万吨,同比增加35.71%,其他矿山合计产量均有小幅增长。

2020年中国最大的矿产铜生产企业。根据中国有色金属工业协会披露,全国矿产铜产量167.33 万吨,公司矿产铜45.34 万吨,相当于国内总量的27.10%。

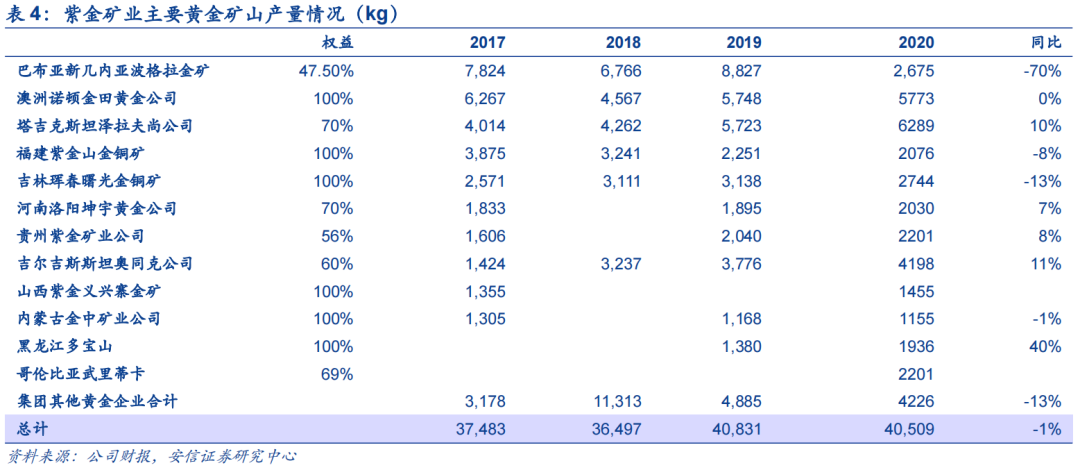

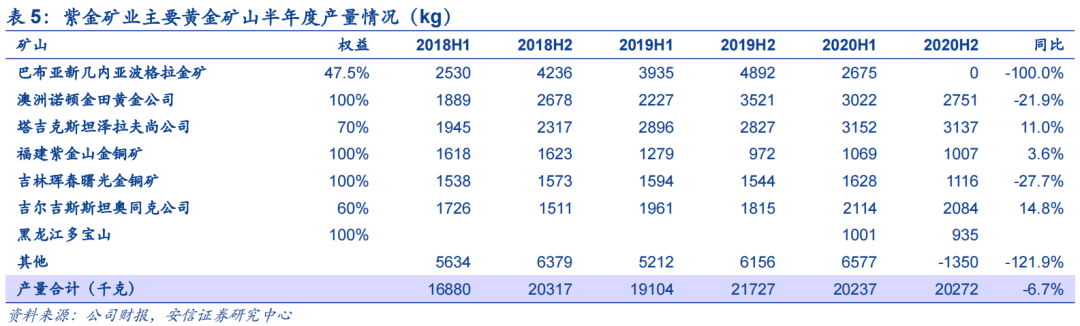

矿产金:塔吉克斯坦泽拉夫尚、吉尔吉斯斯坦奥同克、哥伦比亚武里蒂卡、黑龙江多宝山等项目矿产金增产可观。塔吉克斯坦泽拉夫尚2020年矿产金产量6.29吨,同比+10%,说明10000t/d选矿项目进展较为顺利,产量继续释放;吉尔吉斯斯坦奥同克2020年矿产金产量4.2吨,同比+11%;哥伦比亚武里蒂卡金矿项目于2020 年10 月竣工投产,当年产金2.2 吨,将成为公司黄金板块新的增长极。国内多宝山二期项目实现投产,2020年矿产金产量1.94吨,同比增加40%;贵州水银洞项目、河南洛阳坤宇产金量亦有明显增加。福建紫金山金铜矿则因黄金资源衰竭,产金量如期下滑;波格拉金矿受矿权争议影响,2020年下半年未进行生产,全年产量同比下降70%。整体来看,大陆黄金的投产和陇南紫金项目的投产,弥补了部分波格拉的产量缺口。

2020年中国最大的矿产金生产企业。根据中国黄金协会披露,全国矿产金产量301.69 吨,公司矿产金产量40.51 吨,相当于国内总量的13.43%。

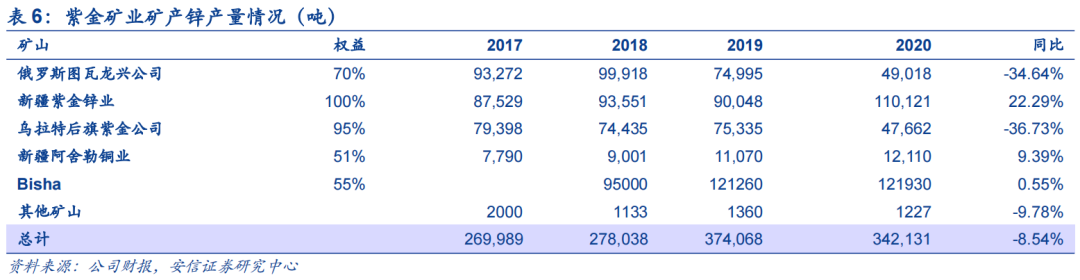

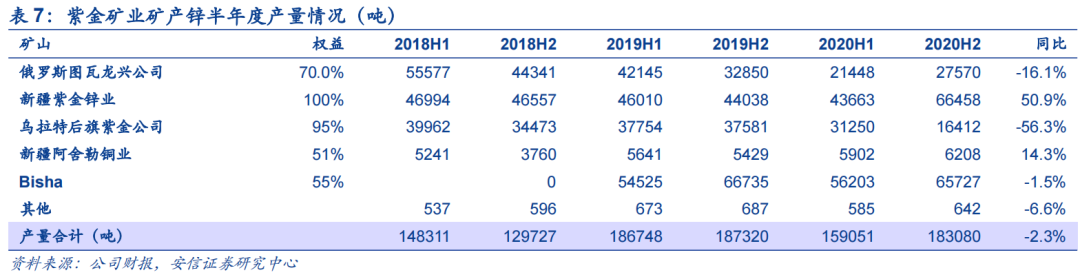

矿产锌:新疆紫金锌业产量增加,图瓦龙兴及乌拉特后旗紫金公司产量有所下滑。2020年新疆紫金锌业实行了技术改造,生产矿产锌11万吨,同比+22.29%,弥补了部分下滑产量。2020年图瓦龙兴产锌约4.9万吨,同比下降34.64%,产量下滑是受到露采转地采影响。乌拉特后旗紫金公司矿产锌4.76万吨,同比下降36.73%,主要受更换施工队影响。

2020年中国最大的矿产锌生产企业。根据中国有色金属工业协会披露,2020 年全国矿产锌产量276.86万吨,公司矿产锌34.21 万吨,相当于国内总量的12.36%。

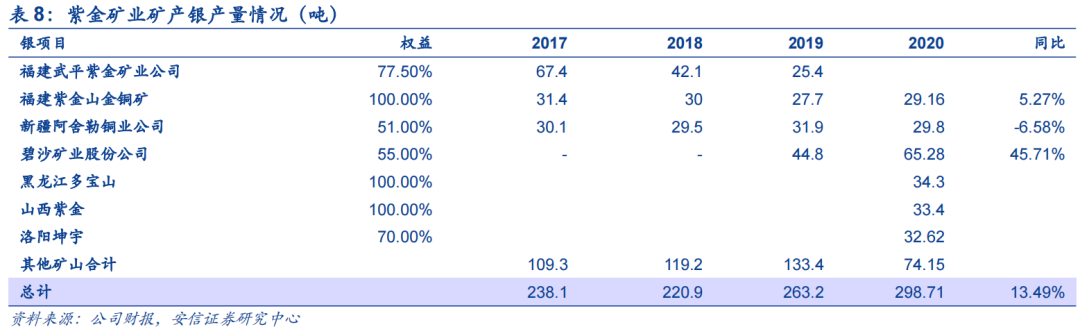

矿产银:Bisha项目矿产银产量增长明显。2020年Bisha矿产银65.28吨,同比+45.71%;紫金山金铜矿产量增加5.27%,此外阿舍勒产银量下降6.58%。

铁精矿:金宝矿业铁精矿同比增长10.07%,马坑矿业产量同比增长8%。

2.1.1.成本:矿产铜成本微降,矿产金及矿产锌成本上升

矿产铜成本微降,矿产金、矿产锌成本上升。2020年公司矿产铜单位成本为20095元/吨,同比下降3.15%,或主要得益于现有项目技改投产等带来的增产增效。2020年矿产锌单位生产成本为6570元/吨,同比上升1.41%,与图瓦龙兴矿露采转地采导致产量下降有关,单位成本上升,但整体增幅可控。2020年公司矿产金单位生产成本为177.38元/g,同比上升2.72%,可能与矿产金产量下降关。整体来看,2020年受新冠疫情影响,公司主要产品生产成本管控较好,体现出公司优秀的经营管理能力。

2.2.营业税金和期间费用增幅整体可控

销售费用下降明显,管理费用、研发费用、营业税金及附加均有所增加,整体增幅和收入增幅接近,营业税金及期间费用增幅控制得当。2020年公司销售费用为42,768 万元,同比下降25.55%(上年同期57,443 万元)。主要是本期与销售相关的运输费计入营业成本所致。管理费用(含研发费用)为442,813 万元,同比上升6.30%(上年同期416,567 万元),主要是新纳入合并范围企业及研发费用增加所致。

2020年财务费用增加,主要系有息债务规模上升。2020年公司财务费用同比增加3.17亿,同比增加21.6%,一是公司借款增加,有息负债规模上升;二是和外汇汇率变动影响所致。

2.3.投资收益相对稳定,公允价值损益增加

2020年公司投资收益为-5.2亿元,同比减少5.56亿元(上年同期3,441 万元),主要是套期工具变动损益所致。为了规避冶炼企业的存货价格波动风险,公司运用期货工具进行套期保值,当价格上行时,期货端出现亏损,现货端将实现更多的毛利,两者的损益可对冲。

2020年公允价值变动损益转正,公司持有股票、基金、外汇远期合约等产生浮动盈利3.42亿元(上年同期浮动亏损5,975 万元),其中外汇远期合约浮动盈利2.9亿元 。

2.4.资产减值损失大幅下降

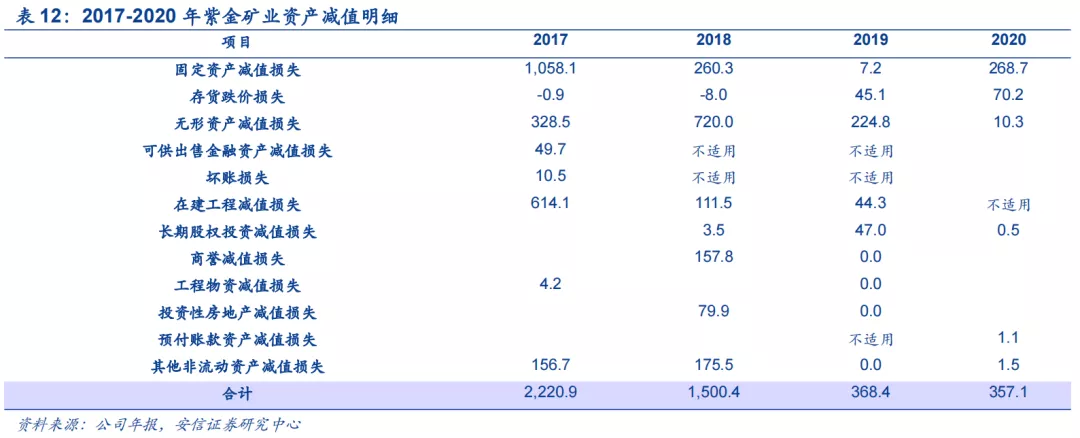

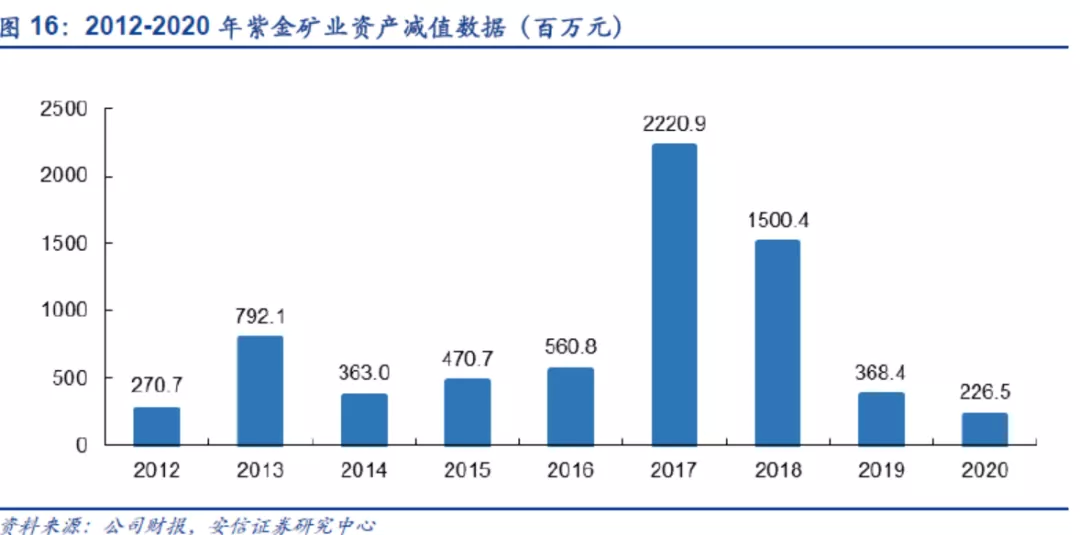

2020年资产减值损失为2.26亿元,同比大幅下降47.81%(上年同期43,400 万元)。主要是信用减值损失净转回1.3亿元,若不考虑转回,2020年资产减值损失为3.57亿。2017-2018年公司大量计提资产减值损失,主要是跟固定资产剥离以及部分矿权减值影响。2019年逐渐回归正常水平,2020年资产减值进一步下降。

2.5.所得税及少数股东损益小幅增加

所得税及少数股东损益小幅增加。2020年公司所得税约23.87亿元,同比增长25%,所得税率也从2019年的27.4%下降至22%。2020年公司少数股东损益约19.5亿元,同比增长151%,少数股东损益/净利润比值从2019年的15%上升至23%,主要是受非全资子公司盈利上升所致。

3.坚持矿产资源为王,2020年大幅提升世界级矿产资源拥有量

截至2020年底,公司拥有2334 吨金、6,206 万吨铜和1,186 万吨锌(铅),其中铜资源量相当于中国总量的一半,为公司跨越发展提供了雄厚的资源基础。公司拥有一批世界级高品质矿产资源。刚果(金)卡莫阿铜矿资源量达4369 万吨,为全球第四大高品位铜矿;西藏驱龙铜矿为国内已探明最大斑岩型铜矿,远景超过2000 万吨;塞尔维亚佩吉铜(金)矿铜资源量约1600 万吨;哥伦比亚武里蒂卡金矿金资源量达296 吨@8.53 克/吨,品位远高于全球原生金矿平均品位。

2020年按权益新增资源储量:金385.53 吨、铜536.84 万吨、银867.44 吨。2020年公司成功并购的武里蒂卡金矿和圭亚那奥罗拉金矿当年交割当年投产,当年实现效益;中国最大的斑岩型铜矿驱龙铜矿的成功并购,确立了紫金在中国铜矿山行业绝对领先地位。重大项目并购为公司跨越式增长提供了坚实的资源保障,按权益新增资源储量:金385.53 吨、铜536.84 万吨、银867.44 吨。

国际化发展进一步提速,坚持全球化运营战略,国际运营能力显著提升,海外业务呈现高速增长态势。2020年公司海外矿产资源远超国内,矿产品产量及矿业类资产、利润超过或接近公司总量的一半,预计两年内全面超过国内。2020年公司境外矿产金、铜、锌产量分别达到公司总量的58%、44%和50%,资源量分别为公司总量的72%、75%和26%。

4.2030年剑指全球矿业前3-5名

2020年1月30日,公司发布《公司五年(2+3)规划和2030年发展目标纲要》,1. 2030年剑指全球矿业前3-5名。

4.1.《纲要》提出公司2021~2030年三大阶段的主要发展目标

第一阶段(2021-2022年):主要矿产品产量和主要经济指标跨越增长,经济实力和企业规模显著提升。陇南紫金、山西紫金和哥伦比亚武里蒂卡金矿、澳大利亚诺顿金田、圭亚那奥罗拉金矿等黄金矿山通过技改扩能产量大幅增加;刚果(金)卡莫阿铜矿、塞尔维亚佩吉铜金矿上带矿、西藏驱龙铜矿等一批世界级铜(金)矿床建成投产;争取多个地下斑岩铜矿大规模高效低成本自然崩落法采矿项目开工建设;新项目并购和地质勘查取得进展,初步建成全球化运营管理体系,流程化组织和信息平台建设初见成效。

第二阶段(2023-2025年):在第一阶段高增长的背景下,继续全面开发已有矿产资源,加大地质勘查力度,关注中大型金铜生产型矿业公司并购机会。显著提升主要矿产品资源储量和产量,主要经济指标及效益迈上新台阶,基本达到全球一流金属矿业公司水平。公司基本建成全球化运营管理体系,基本解决国际化人才紧缺问题。

第三阶段(2026-2030年):到2030年全面建成高技术效益型特大国际矿业集团,公司进入全新阶段。主要经济指标接近或基本达到全球一流矿业公司水平,控制资源储量、主要产品产量、销售收入、资产规模、利润等综合指标争取进入全球前3-5位,同时建成先进的全球运营管理体系,形成全球竞争力和比较竞争优势。

4.2.《纲要》三大亮点彰显紫金矿业比肩世界一流矿企的战略雄心

一是本次规划大幅上调2021-2022年金铜产量目标。2019年11月,公司首次展示了2020-2022年产量规划,本次新版规划相比此前有较大变化,其中2021年矿产金产量目标较此次前上调幅度达到19%~29%,矿产铜上调幅度达4%~8%;2022年矿产金产量目标上调幅度高达33%~37%,矿产铜产量目标上调幅度高达15%~19%。

二是2025年矿产品产量目标宏伟,“紫金速度”领先世界。本次规划中公司还公布了2025年矿产品产量目标,其中矿产金产量目标达到80-90吨,矿产铜产量目标达到100-110万吨。据此测算,2020-2025年公司矿产金、矿产铜产量年复合增长率分别高达15%~18%、17%~19%。

值得关注的是,近期全球金属矿业巨头也陆续公布了未来两年产量指引(2021-2022),从下表中不难看出,未来两年紫金矿业的矿产金和矿产银产量增速表现极为突出,除自由港外,国际矿业巨头未来两年产量的复合增速普遍为个位数,而紫金矿业高达30%。

据统计,2020年紫金矿业矿产金产量在全球上市矿企中排名第10位,矿产铜产量排名第11位,如果把公司2025年产量目标排进来,紫金矿业2025年的矿产金、矿产铜产量能双双排进2020年全球矿业公司前5,这意味着紫金矿业在全球矿业界的地位和竞争力将再上新台阶。

2030年剑指全球矿业前3-5位,全面建成高技术效益型特大国际矿业集团。规划中提到,到2030年紫金矿业要全面建成高技术效益型特大国际矿业集团,届时公司的主要经济指标接近或基本达到全球一流矿业公司水平,控制资源储量、主要产品产量、销售收入、资产规模、利润等综合指标争取进入全球前3-5位,并建成先进的全球运营管理体系,形成全球竞争力和比较竞争优势。

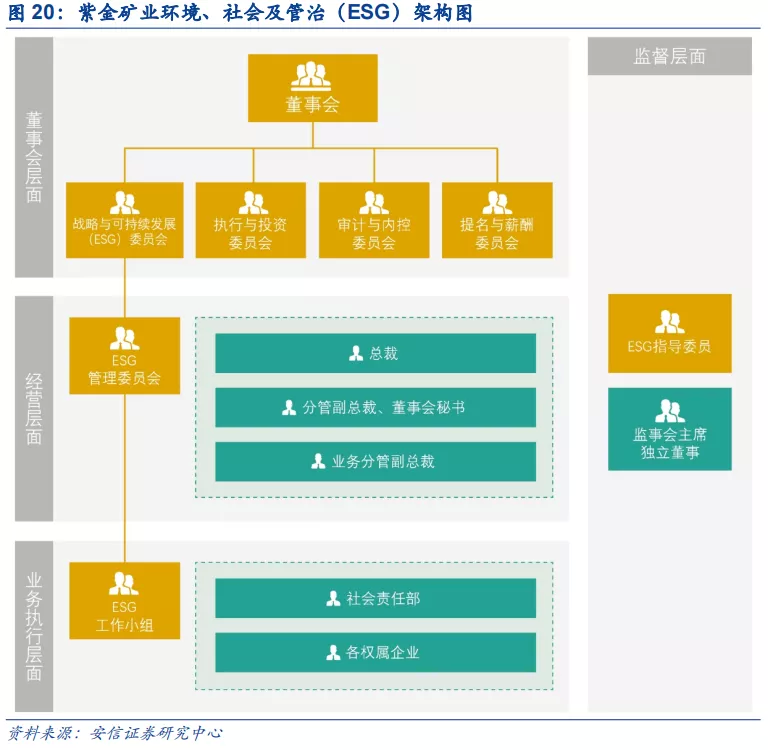

5.建立ESG治理体系,积极履行社会责任

2020年公司坚持遵循国际标准和国际惯例,建立董事会自上而下的环境、社会和管治(ESG)体系,持续提升环境生态保护、职业健康与安全、商业道德、劳工权益、人权管理、负责任供应链、反腐败、社区发展等关键绩效。公司安全环保、生态建设水平进一步提升,职业健康形势持续向好,碳排放控制、水资源利用率和野生动物保护进一步提升,新增4 家国家级绿色矿山。

6.重点项目建设顺利,稳步推进五年(2+3)规划

6.1.Kamoa-Kakula铜矿进展顺利,地下开拓工程持续超计划推进

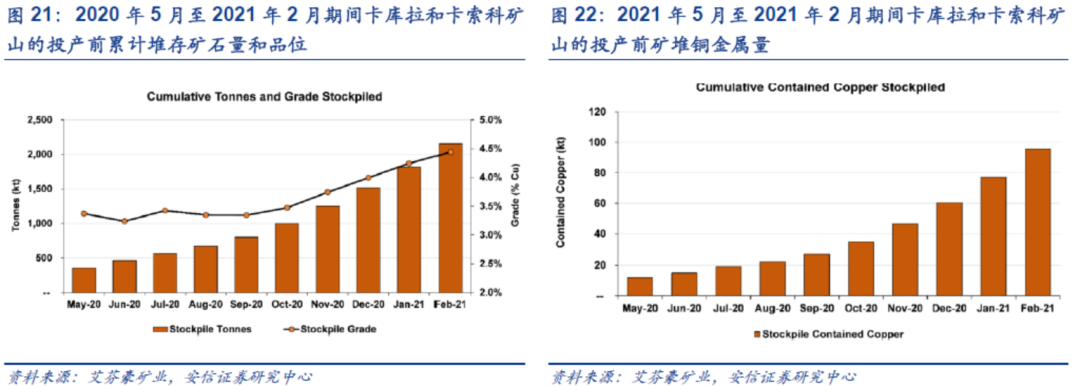

刚果(金)卡莫阿- 卡库拉铜矿为非洲一大、全球第四大未开发高品位铜矿,公司持股比例为45.04%(含通过艾芬豪间接持有部分),现保有铜资源量4369万吨@2.53%。目前卡莫阿北富矿脉和卡莫阿远北区正在继续钻探,增储潜力大。

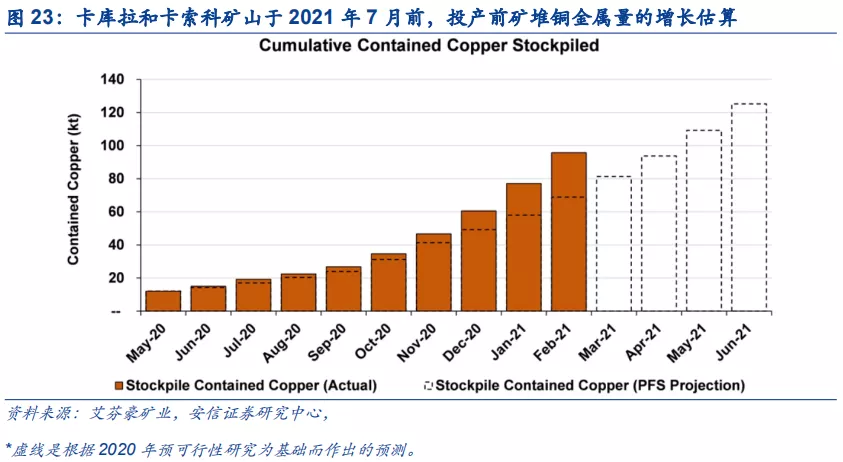

项目一期设计产能年处理矿石量提升至760万吨,预计年产铜高达40万吨。其中,第一序列年处理矿石380 万吨预计2021 年2 季度末建成投产。截至2021 年2 月,项目地表堆场已储备约216 万吨高(中)品位矿石,平均品位约4.44%;预计投产前地表堆场储备将超过300 万吨高(中)品位,含有超过12.5 万吨铜金属量。

2月份的掘进持续推进2,798米,至今完成超过约35.5公里,超越既定目标约12.4公里。2月份的月度地下开拓工程,包括在卡库拉矿区掘进的2,389米和在卡索科矿区掘进的409米。卡库拉矿区的进路充填采矿作业进展顺利,1月份开采的矿石,约70%来自回采作业,其余来自掘进。进路充填是一种高效的地下采矿方法,完成一条单一的巷道 (称为采场) 的采矿后,进行采空区回填,进而可以依次开采相邻的采场。

2月份在卡索科采出的矿石约47,300吨,平均铜品位4.62%,相较1月份提高了82%,平均铜品位增加了7%。卡索科目前已增配第三个采掘班组,以加快开拓掘进。卡索科开采的矿石将会供给第二座选矿厂,目前计划于2022年第三季度实现投产。

卡库拉矿山计划于2021年7月实现第一序列铜生产,预期将会成为全球品位最高的大型铜矿,初始年处理矿石380万吨,预计早期的平均入选品位达6.0%以上,其后于2022年第三季度提升产能至760万吨/年。两个序列每年将累计生产高达40万吨的铜金属。根据独立研究机构排名,一旦项目扩大产能至1,900万吨/年,卡莫阿-卡库拉将成为全球第二大铜矿山,年度最高铜产量将超过80万吨。

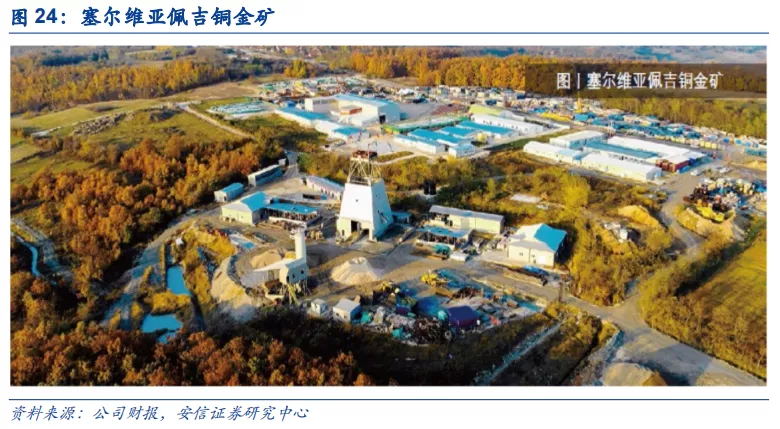

6.2.塞尔维亚佩吉铜金矿上带矿计划于2021 年6 月底全面建成投产

塞尔维亚佩吉铜金矿为超大型铜金矿,分上部矿带和下部矿带。公司持股100%,现保有资源量铜128万吨@3%,金81吨@1.91克/吨。其中上带矿顶部存在超高品位矿体,计划于2021 年6 月底全面建成投产,投产后预计年均产铜9.14 万吨,产金2.5 吨,其中年产量峰值预计产铜13.5 万吨,产金6.1 吨。

下带矿推断资源量铜金属1,430 万吨,平均品位0.86%;金金属量299 吨,平均品位0.18 克/ 吨。

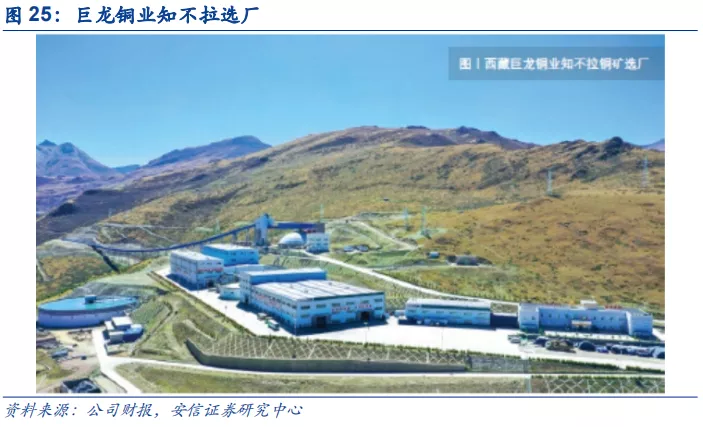

6.3.驱龙铜矿一期计划2021 年底建成投产

西藏巨龙铜业持有驱龙铜多金属矿、荣木错拉铜矿和知不拉铜多金属矿三个矿权,其中驱龙铜矿为中国已探明最大斑岩型铜矿。公司持股50.01%,现保有铜资源量1072万吨@0.40%,巨龙铜业矿区存在大量低品位铜矿资源,远景资源储量可望突破2000 万吨。

按照规划,驱龙铜矿区将实施大规模露天开采,分两期建设,一期计划2021 年底建成投产,达产后预计年均产铜约16 万吨;二期按30 万吨/ 天建设,建成后年产铜26 万吨。目前一期项目建设进展顺利,驱龙项目基建整体形象工程完成67%,采矿基建剥离已于2020 年10 月末复工。

6.4.塞尔维亚紫金铜业正在加快推进下设4 座矿山和冶炼厂技改扩建

塞尔维亚紫金铜业拥有JM、VK、NC、MS 等4 座铜矿山和1 个冶炼厂,矿山位于欧亚成矿带上,成矿远景好,找矿潜力大。公司持股比例为63%,现保有资源量铜1012万吨@0.4%,金360吨@0.14克/吨。

该项目原为亏损企业,2018 年公司收购后,迅速扭亏为盈。塞尔维亚紫金铜业正在加快推进下设4 座矿山和冶炼厂技改扩建,建成后每年矿山产铜12 万吨、冶炼产铜18 万吨。

6.5.哥伦比亚武里蒂卡金矿技改扩建将于2021 年完成,年产金增加到 9.1 吨

哥伦比亚武里蒂卡金矿是世界级超高品位大型金矿,平均品位8.53 克/ 吨。公司持股62.28%,现保有资源量金296吨@8.53克/吨,银1015吨@29.29克/吨。

武里蒂卡金矿项目于2020年3月交割完成以来遭遇到了“交割整合期、试车投产期、疫情封国期”三期叠加压力投产进度略受影响。项目团队克服重重困难,武里蒂卡金矿于2020年10月正式投产,当年产金2.2 吨,未来将成为公司黄金板块新的增长极。武里蒂卡金矿技改扩建将于2021 年完成,达产后产能从3,000 吨/天提升到 4,000 吨/天,年产金增加到 9.1 吨。

6.6.圭亚那奥罗拉金矿正在推进项目技改和流程优化

圭亚那奥罗拉金矿属于100吨以上资源量的大型金矿,周边增储潜力大。公司持股比例100%,Aurora金矿位于南美圭亚那首都乔治城西约170公里处。根据2020年公布的NI 43-101报告,该矿探明+控制级黄金资源量约118.69吨@3.15g/t,推断黄金资源量约59.13吨@2.28g/t,合计黄金资源量约177.82吨。拥有黄金储量(证实+概略)约69.67吨@2.7g/t。

Aurora矿山于2016年实现商业化生产,2016-2019年黄金产量分别为4.7吨、5吨、4.8吨及3.87吨。Aurora矿山自投产以来都是露天开采,根据规划将从2021年转入地下开采。地采开拓工程于2018年开始实施,因受疫情和资金短缺影响一直处于停工状态。在紫金矿业进驻前,矿山已停产数月,生产部门大幅裁员,设备缺乏保养、故障频发,基本闲置。

圭亚那奥罗拉金矿正在推进项目技改和流程优化,达产后年黄金产量4 吨以上。2020年11月23日,距离2020年8月26日交割仅仅过去90天,紫金矿业旗下圭亚那金田实现全面复工复产,超出此前市场预期,再次印证了公司对海外问题矿山卓越的困境投资与产业增值能力。

6.7.甘肃陇南紫金于2020 年底实现带料联动试车,达产后年产黄金4-5 吨

陇南紫金李坝金矿位于甘肃省礼县罗坝镇,公司持股84.22%,现保有资源量金161吨@2.05克/吨。陇南紫金李坝金矿2020 年获得采矿权证,10000t/d 采选系统于2020 年底实现带料联动试车,达产后年产黄金4-5 吨。

6.8.山西紫金扩建工程预计2022 年建成投产,达产后年新增矿产金3-4 吨

山西紫金义联/义兴寨金矿为在产矿山,公司持股100%,采选规模 20 万吨/ 年。新探获的河湾斑岩型金矿于2020 年6 月完成资源储量核实,新增金金属量54.72 吨@2.12 克/ 吨,伴生银、铜、铅、锌。

增储后,山西紫金保有金金属量约60吨。新建6,000吨/日矿山智能化采选改扩建工程,预计2022 年建成投产,达产后年新增矿产金3-4 吨。

7.高盈利项目渐次投产,有望迎来加速成长期

高盈利项目渐次投产,业绩释放已入佳境。2020年是公司的建设年,矿产铜方面,卡库拉铜矿采选项目、塞尔维亚紫金铜业、佩吉铜金矿铜金矿项目、巨龙铜矿建设顺利。矿产金方面,陇南紫金李坝金矿改扩建项目超预期推进,武里蒂卡金矿已形成小规模盈利;波格拉金矿项目峰回路转,未来有望继续贡献权益产量。未来公司多项大规模、低成本矿山密集投产爬坡,公司业绩释放步入佳境。

7.1.矿产铜:KK项目、佩吉铜金矿项目及巨龙铜矿是2021年之后主要增长极

公司铜业务具有高增长潜力且初步呈现爆发式增长态势。公司核心在产铜矿主要有中国境内的福建紫金山金铜矿、黑龙江多宝山铜矿、新疆阿舍勒铜矿、吉林曙光金铜矿,境外的刚果(金)科卢韦齐铜钴矿、塞尔维亚波尔铜矿、厄立特里亚碧沙锌铜矿等。公司正在加快资源优势转化为经济效益优势,世界级超大型高品位铜矿——刚果(金)卡莫阿铜矿、塞尔维亚佩吉铜金矿将于2021 年6 月建成投产,中国最大的斑岩型铜矿——驱龙铜矿预计于2021 年底建成投产。公司还有秘鲁白河铜钼矿等研究开发项目。

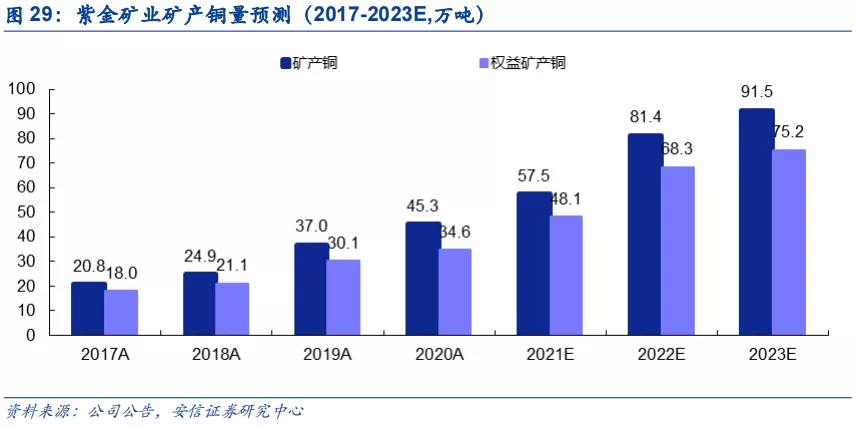

预计2020-2023年公司矿产铜权益产量CAGR约为29.5%。2020-2023年公司矿产铜产量将从45.3万吨增长至91.5万吨,权益产量从34.5万吨增长至75.2万吨,权益产量CAGR高达26.4%。

7.2.矿产金:大陆黄金、圭亚那奥罗拉金矿、诺顿金田黄金产量相继释放

黄金业务是公司重要的营收来源和利润贡献点。公司核心在产黄金项目主要有中国境内的福建紫金山金铜矿、吉林曙光金铜矿、贵州水银洞金矿、河南上宫及陆院沟金矿、山西义联/义兴寨金矿、内蒙古苏尼特左旗金矿、甘肃李坝金矿等,境外的塔吉克斯坦吉劳-塔罗金矿、澳大利亚帕丁顿金矿、吉尔吉斯斯坦左岸金矿、哥伦比亚武里蒂卡金矿、圭亚那奥罗拉金矿等。公司正在加快推进塞尔维亚佩吉铜金矿建设,全速推进一大批在产增量项目提产扩能。在兼顾各方利益的同时,积极争取巴新波格拉金矿矿权延续和复产。

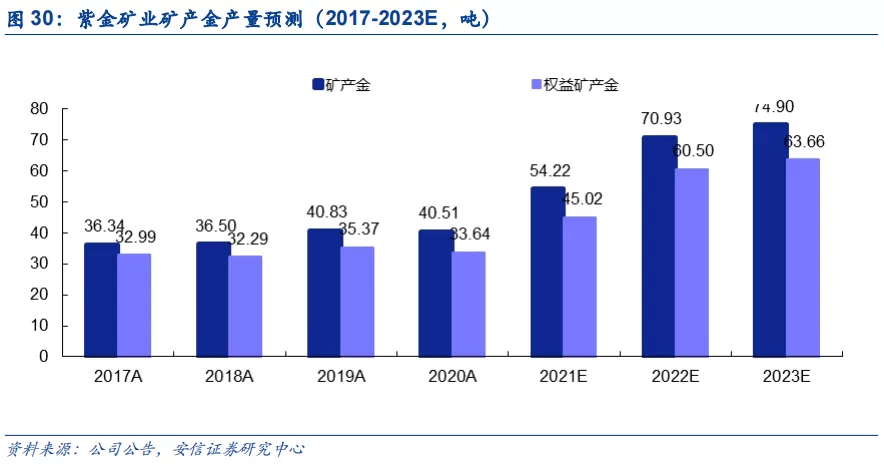

预计2020-2023年公司矿产金权益产量CAGR约为22.7%。2020-2023年公司矿产金产量有望从40.51吨左右增长至74.9吨左右,且有望超预期,权益矿产金量CAGR高达23.7%。

8.预计未来公司自由现金流维持较高水平,为公司下一轮扩张周期积蓄力量

2020-2023年公司现金流将加速上行,预计未来公司自由现金流充沛。据我们测算,一是未来2年关键铜金项目逐渐投产,公司经营性现金流将显著改善,内源性融资将逐渐发挥作用,据我们测算,2019年~2023年公司经营性现金流将加速上行,由2019年100亿左右级攀升至2023年350亿左右,增幅或达228%,公司有望获得持续且充沛的经营性现金流。二是目前公司仍有充足的银行授信额度,债权融资仍有较大空间;三是预计2021~2023年筹资活动现金流或转为负数,由2019年基本平衡降至2023年-280亿左右的水平,表明公司有能力偿还大量债务及对利润进行分配。四是近两年资本开支压力已经大幅释放,未来两年若无重大并购,投资活动现金流净额将逐步减少,预计2021~2023年公司投资性现金流将由2018年~2020年平均190亿的规模降至60亿的数量级。

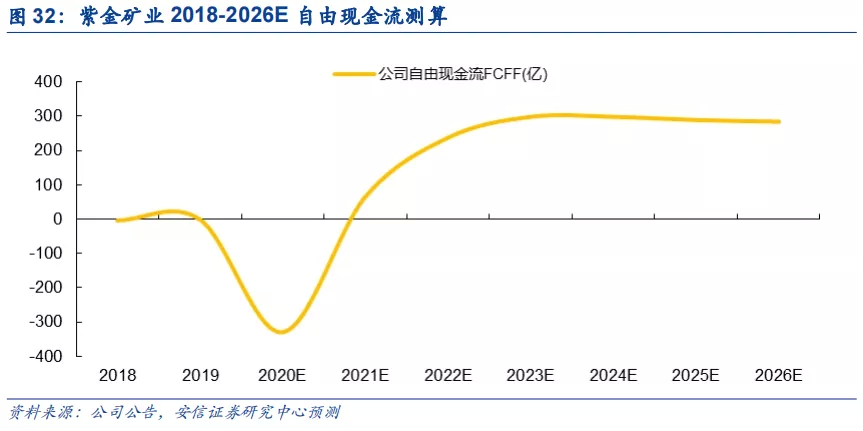

预计未来公司自由现金流维持较高水平,为公司下一轮扩张周期积蓄力量。考虑到2018~2020年是公司资本开支大年,公司自由现金流相对处于负值区间。随着公司未来关键铜金项目逐渐投产,公司经营性现金流将显著改善,预计未来公司自由现金流将非常充沛,据我们测算或将维持在200亿水平左右,为公司下一轮扩张周期积蓄力量。

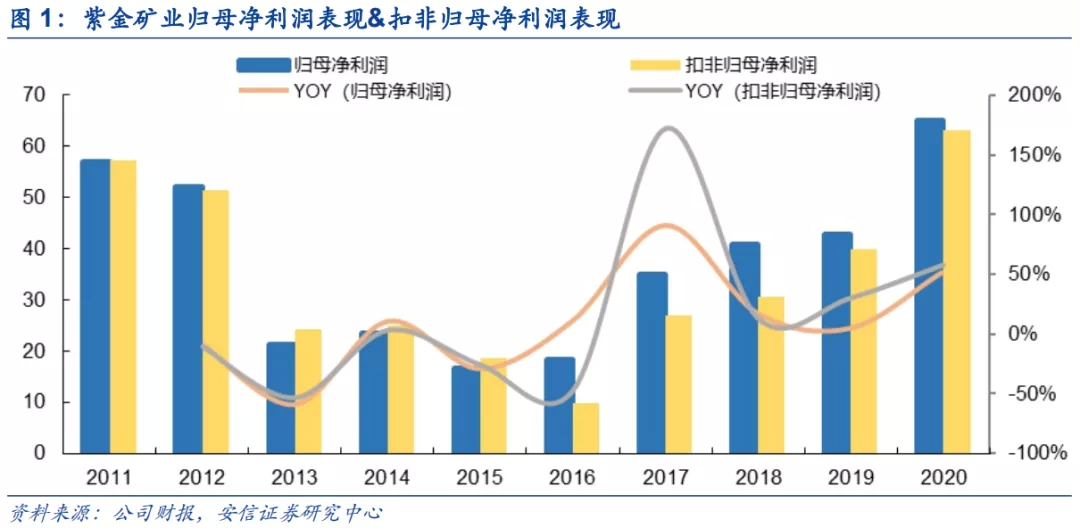

9.盈利预测与推荐逻辑

关键假设:

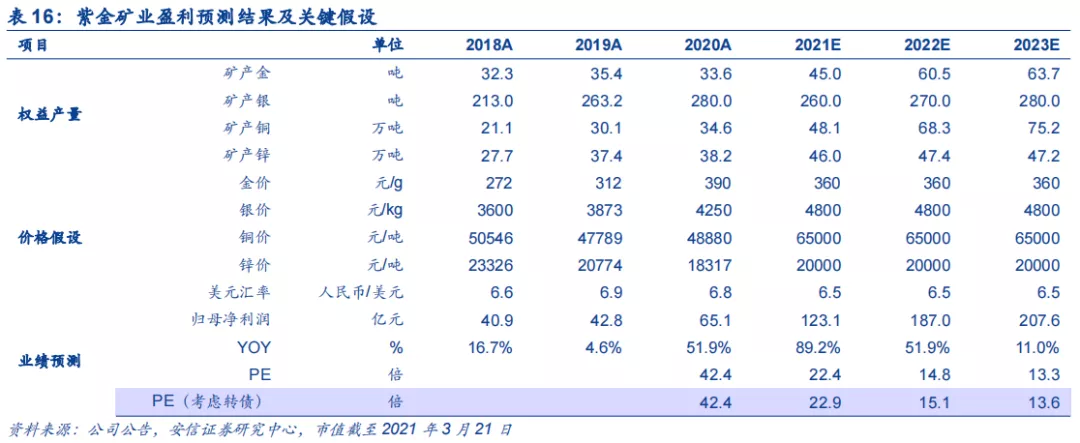

1)2021~2023年黄金均价分别为360、360、360元/g,银均价分别为4800、4800、4800元/kg,铜均价分别为6.5、6.5、6.5万元/吨,锌均价分别为2.0、2.0、2.0万元/吨;

2)2021~2023年权益矿产金产量分别为45、60.5、63.7吨,矿产银产量分别为260、270、280吨,矿产铜产量分别为48.1、68.3、75.2万吨,矿产锌产量分别为46.0、47.4、47.2万吨;

3)2021~2023年美元平均汇率6.5、6.5、6.5。

预计2021-2023年公司归母净利润CAGR达到29.8%。基于以上假设,我们预计公司2021-2023年营业收入分别为1817、2142、2207亿元,对应归母净利润分别为123、187、207亿元,归母净利润复合增长率高达29.8%。

随着未来公司多项大规模、低成本矿山密集投产爬坡,公司业绩释放步入佳境。在充沛的经营性现金流支持下,公司在2015-2018年金属价格低迷期持续发力收购和孵化刚果金KK、塞尔维亚优质矿业项目,奠定了业绩增长的雄厚潜力。公司在周期底部坚定扩张,受益于2019-2022年矿产铜、金、锌的逐渐放量,公司业绩有望迎来强劲增长。

2020年是公司的建设年,武里蒂卡金矿已形成小规模盈利,卡库拉铜矿采选项目、塞尔维亚紫金铜业、Timok铜金矿项目,巨龙铜矿、陇南紫金李坝金矿改扩建项目超预期推进;波格拉金矿项目峰回路转。我们预计2021-2023年公司矿产铜、金权益产量CAGR分别为29.5%、22.7%。

维持“买入-A”投资评级,调高6个月目标价至16.27元。随着2021年众多铜金矿项目投产和矿产铅锌产量的恢复,以及全球通胀交易中金属价格中枢的抬升,公司有望迎来业绩加速释放期;再考虑到公司发布未来五年规划和十年目标,系统性提升了公司未来较长时期内的产量增速预期,公司估值水平有望进一步提升。

我们预计2021-2023年公司矿产铜、金权益产量CAGR分别为29.5%、22.7%,公司归母净利分别为123、187、207亿元,预计2021-2023年公司归母净利润CAGR达到29.8%,调高6个月目标价至16.27元,对应2021~2023年PE分别为33.54x、22.08 x、19.89x。

10.风险因素

行业风险:

1)全球经济衰退超预期。铜、锌等工业金属价格会出现大幅下跌,如果经济衰退过于严重,通缩加剧,实际利率上行,金价也相应有下行风险。

2)美联储宽松政策低于预期。联储宽松政策低于预期可能带来利率走高,不利于黄金价格;利率走高还可能带来美元走强,不利于铜、锌价格

3)铜矿新增供应超预期。我们预计未来2-3年铜供需步入紧平衡,如铜矿出现超预期新增供应,铜价可能存在一定下行压力。

4)锌矿新增供应超预期。如锌矿出现超预期新增供应,锌行业过剩情况可能进一步恶化,价格有持续下行压力。

个股风险:

1)公司项目进度不及预期。Timok和Kamoa项目是支撑公司未来成长性的关键项目,如进度不及预期将影响公司未来业绩增长;此外,公司海外项目众多,遍及南美、非洲、大洋洲等地,如遭遇地震、海啸、恶性传染病等不可抗力因素,相关项目可能有停减产的风险。

2)矿产品生产成本及费用上升超预期。矿山老化、入选品位下降、税费增加等因素可能会增加矿产品生产成本及费用,进而对公司业绩形成负面影响。

(智通财经编辑:曾盈颖)