本文源自 微信公众号“艾瑞咨询”。

核心摘要:

前言:2020年是教育行业的变革之年,艾瑞咨询对在线教育行业重新进行了全面的复盘与梳理,对在线教育的核算范围和口径进行了相应调整,导致本报告中的在线教育市场规模与此前报告披露数据产生了一定差异。

市场规模:2020年在线教育行业市场规模同比增长35.5%至2573亿元,整体线上化率23-25%。其中低幼及素质教育赛道、K12学科培训赛道在线化进程加快是在线教育市场快速增长的最主要贡献因素。

行业洞察:在线教育行业当前处于“一半是海水,一半是火焰”的状态,受到追捧也充满争议。科技在教育领域持续纵深、ToB赛道百花齐放、互联网+教育从流量逻辑走向融合与赋能逻辑,教育OMO按下快进键、教育资产证券化新阶段开启。“利润无限好,只是近黄昏”,互联网与资本正在重塑教育这一传统而古老的行业,闷声赚大钱时代结束,创业者们正在以亏损换增长、换市值。

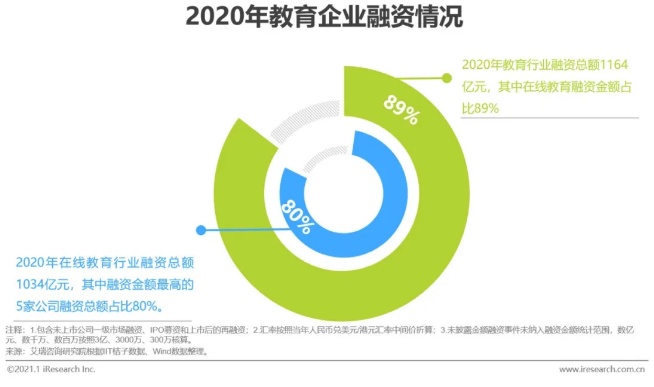

投融资:疫情下教育领域获融资最多,而其中在线教育最受资本青睐。2020年教育行业累计融资1164亿元,其中在线教育融资金额1034亿元,占比89%。同时,行业马太效应明显,资本向在线教育行业累计输送的1034亿元中,80%都流向了头部的5家公司。

K12近半壁江山,头部份额提升

在线教育行业市场规模

2020年2573亿元,增速35.5%,将透支一部分2021年的增长

据艾瑞咨询统计核算,2020年中国在线教育行业市场规模2573亿元,过去4年的CAGR达34.5%,其中低幼及素质教育赛道、K12学科培训赛道在线化进程加快是在线教育市场快速增长的最主要贡献因素。疫情影响下,低幼及素质教育领域的在线化范围持续纵深,职业教育领域的在线化进程也在不断加速,新的供给和需求不断产生。但同时,2020年疫情外生冲击加快了2020年的在线教育进程,将会透支一部分2021年的增速,艾瑞预计2021年在线教育行业同比增速将回落到20%左右。

在线教育细分结构

低幼及素质教育、K12学科培训市场份额不断提升,2020年占比共42.4%,已近半数

低幼及素质教育、K12学科培训近两年在在线教育领域的市场份额持续扩大,2020年市场份额分别为24.5%和17.9%。艾瑞认为,需求侧,随着80/90后成为家长主流,国内教育理念向更加注重儿童综合素养培养的方向转变,低幼及素质教育赛道迎来发展的黄金期。供给侧,低幼及素质教育、K12学科培训的刚需性强,市场天花板高,更受创业者和资本青睐,在线化加速度更大。

教育行业线上化率及变化

2016-2019年整体线上化率提升5个百分点至13%-15%,疫情催化下2020年整体线上化率23%-25%

2016年之前,在线教育仍以录播课形式为主,主要应用在高等教育和职业培训等成人教育领域。2017年直播技术成熟为在线教育带来规模化变现渠道,在线教育迎来加速发展期。从2016到2019年,教育行业线上化率从8%-10%提升5个百分点至13%-15%,平均每年提升约1.7个百分点。其中K12学科培训、低幼及素质教育线上化率由此前的1%提升至5%-8%。2020年疫情影响下,一方面线上教育快速开采,同时线下教育规模大幅缩水,整体和细分市场的线上化率有较大提升。而随着疫情影响减弱,居民教育生活回归正轨,预计行业的线上化率会出现一定幅度下降。

在线教育企业图谱

行业集中度

2020年在线教育行业CR5=15.2%,约为线下教育3.3倍

据艾瑞咨询统计核算,2020年在线教育行业市场规模2573亿元,其中营收前5的企业营收合计约392亿元,CR5为15.2%。由于疫情外生冲击影响较大,线下教育市场2020年的CR5不具代表性,而以2019年为基准计算的CR5约为4.6%。可见,在线教育的行业集中度显著高于线下市场。

教育行业具有高度分散的属性,与其他行业相比集中度偏低,但无论在线教育还是线下教育,都在向更加集中的方向变化,而2020年疫情对中小企业的冲击也加速了一这变化。据艾瑞测算,2020年线下教育市场的CR5将提升3.5个百分点至8.1%左右。

海水火焰共存,证券化迎新征程

一半是海水,一半是火焰

需求旺盛,但仍靠资本输血;变现模式成熟,但普遍亏损

疫情下的在线教育行业再次成为焦点与热点,头部玩家进一步加大投放力度跑马圈地,以亏损换增长,资本源源不断输血支持,融资金额不断攀高。但火热的在线教育赛道的背后,一半是高增长高融资额的火热景象,一半是获客成本不断提高、行业普遍亏损、距离规模化盈利尚有较长距离、中小玩家生存更加困难的残酷现实。

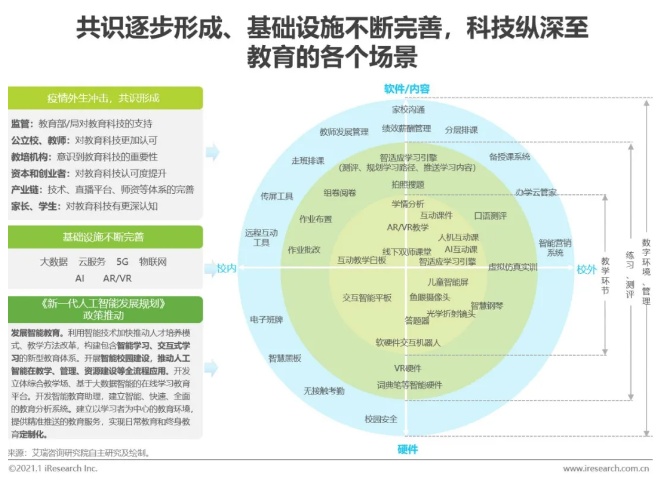

科技在教育领域持续纵深

从管理到教学,从职业培训、K12到素质教育,科技持续纵深

To B赛道百花齐放

行业逐步走向成熟和分工深化,To B市场空间被打开

随着我国教培行业不断走向成熟,行业分工亦不断深化和细化。培训机构可以聚焦自己的核心能力开展办学工作,而非核心能力则可通过向其他to B机构采购的方式获取;To B机构也快速成长起来,扮演着赋能者的角色,课程内容、招生、师训、直播系统、管理系统等产品及服务大量涌现。随着一二线城市成为红海,具有教研和师资优势的机构通过to B模式输出课程实现市场下沉;此外,随着云服务发展成熟以及疫情对直播课需求的催化,大量提供直播授课系统等PaaS/SaaS服务的机构迅速成长起来,成为各种会展上的主力军。

疫情外生冲击,教育OMO按下快进键

OMO概念:以用户为核心、数据为引擎,对资源进行重构和配置,使线上线下服务互为延伸,提升用户体验和运营效率

2017年9月,李开复博士在“寻找中国创客”活动中,正式提出了OMO(Online-Merge-Offline)的概念,即线上线下融合。OMO是伴随技术进步、新的流量红利消退、产业链和价值链重构而产生的新业态,在零售领域OMO即新零售已较为成熟,但在教育领域,OMO还处于比较初级的阶段,缺乏明确定义。在阅读大量资料并分析典型企业的OMO转型案例后,本报告尝试对OMO的概念进行界定:以用户为核心、数据为引擎,对资源进行重构和配置,使线上线下服务互为延伸,提升用户体验和运营效率。

头部公司正获得更多奖励

头部企业巨额融资储备粮草,投融资市场二八分化严重

《从0到1》中写到,“还没有哪个产业能重要到只要参与其中就能建立卓越的企业”,火热的在线教育赛道亦是如此,行业的利好正越来越成为对头部企业的利好。反映到投融资市场,一个明显的现状就是头部企业估值更高、议价能力和吸金能力也更强。2020年在线教育企业融资总额1034亿元,其中融资金额最高的5家公司融资总额达827亿元,占比80%,其中好未来(TAL.US)和猿辅导2020年融资金额分别达333亿元(48亿美元)和243亿元(35亿美元)。

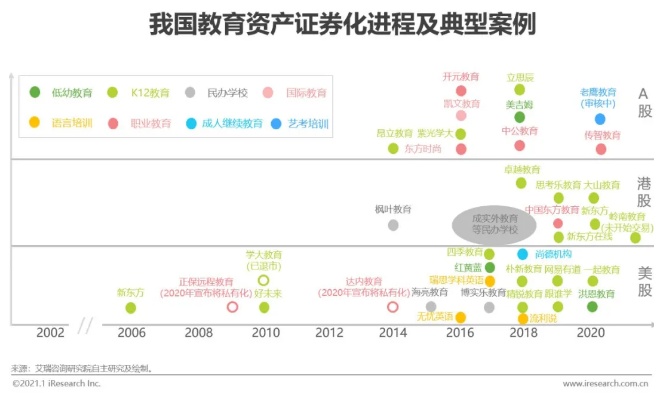

教育资产证券化新阶段开启

我国教育资产证券化历程可大体分三个阶段:第一阶段,2010年至今的美股上市潮。2006年新东方美股上市开启了我国教育公司赴美上市先河,2010年,以好未来、学大教育为代表,掀起我国教育公司赴美上市热潮;第二阶段,2014年至今的A股并购潮。教育资产因权属不清、财务核查困难等问题很难在A股证券化,2013年从上海开始,政策趋势向好,但仍很难在A股IPO,很多教育资产通过被并购实现证券化;第三阶段,2017年至今的港股上市潮。2014年开始,陆续有民办学校赴港上市,并在2017年后迎来高峰期。2018年,以卓越教育为代表,又陆续有K12培训机构赴港上市。近两年,随在线教育行业商业模式逐渐走向成熟,进入到证券化阶段,在线教育公司开始密集赴美上市,如跟谁学(GSX.US)、网易有道等。而在A股,随民促法获通过、A股市场化改革不断推进,出现了首例职业教育公司IPO上市案例,教育资产证券化将迎来新的发展阶段。

K12百舸争流,低幼千帆竞发

K12在线教育的冰与火

万亿市场规模、低线上化率的高想象空间

据艾瑞咨询核算,近年来中国K12教育市场规模快速增长,2019年市场规模超9000亿元,同比增长17%。由于K12学科教育的刚需性,加之在教育理念转变和教育消费升级催化下用户端对素质教育愈加旺盛的需求,K12教育领域市场规模不断扩大。教培巨头和区域龙头也均出现在K12教育领域,如新东方(09901)、好未来、卓越教育(03978)、思考乐(01769)等。

然而在如此广阔的市场空间下,K12教育的线上化率仍不高,2019年线上化率不足8%,还有广阔的市场空间待开采,K12在线教育受到了创业者和资本的共同青睐,新的供给不断出现,资本大量涌入。

2.2亿潜在用户 VS 0.1亿直播正价课用户,渗透率不足5%

截至2019年末,我国K12教育潜在用户数2.2亿(含幼儿园中班、大班人数)。据艾瑞咨询调研统计,其中在线教育触达用户数约0.9亿。在0.9亿在线教育触达用户中,约1000万为直播正价课付费用户数,直播正价课用户数占K12阶段用户总数的比重不足5%。虽然2020年在线教育尤其备受关注,但其直播正价课用户渗透率仍处于较低水平。

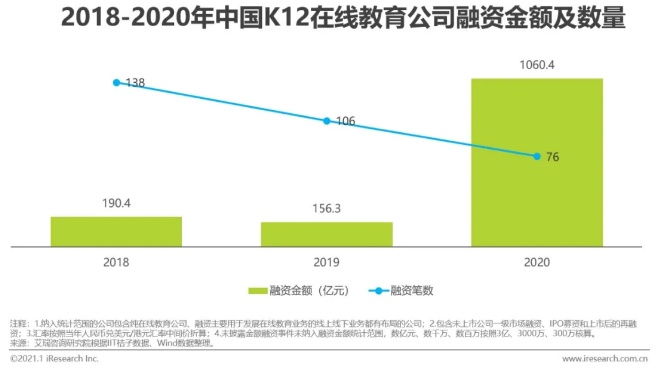

巨头公司最多、收入规模最大、融资金额和估值最高、亏损最严重

经历2019年的资本寒冬后,2020年在线教育公司融资在疫情的阴影下成为最火热的赛道,近三年,资本累计为K12在线教育公司输血超千亿,2020年多笔单笔金额超10亿元融资。相应的,K12在线教育公司估值不断创新高,已上市在线教育公司最新市值已近3000亿。然而资本的持续加持并没能够让整个行业顺利“回血”,2020年最新一期数据显示,在线教育上市公司亏损高达54.3亿元,亏损金额比2019年上升24.8%。

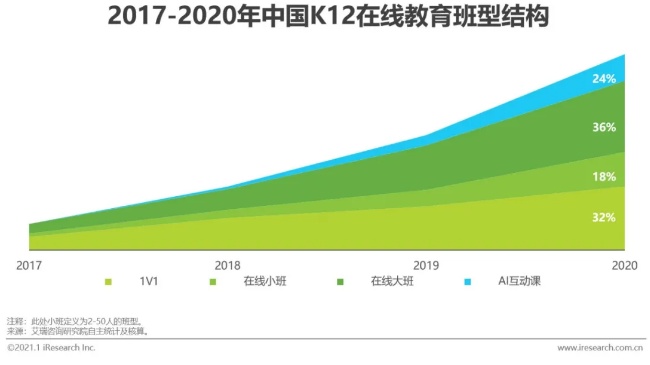

K12在线教育班型结构

目前仍以1V1和在线大班为主,小班和AI互动课快速发展

据艾瑞咨询统计核算,在线1V1和在线大班是目前K12在线教育中规模最大的两类班型,2020年的市场份额分别为32%和36%。在线小班目前规模相对较小,2020年市场份额18%左右。而AI互动课作为新物种,近两年快速发展起来,在低幼启蒙教育和在线编程教育中快速占领市场。

巨头全面涌入,低幼市场千帆竞发

不同类型低幼市场参与者业务布局及路径不同

低幼市场布局逻辑

金矿逻辑、流量逻辑和资源禀赋逻辑

在线低幼教育市场玩家布局思路可分为三种:(1)金矿逻辑,即看重低幼在线教育市场的广阔市场空间,据艾瑞咨询统计核算,2020年中国低幼在线教育市场规模达632亿元,近三年CAGR达102%,相较于竞争激烈,已成红海的K12学科教育,低幼教育领域布局价值明显;(2)流量逻辑,即K12学科教育公司或其他产品类别单一的低幼教育公司为了延长用户生命周期、为K12学科课程导流或提高ARPPU值所采取的扩科策略;(3)资源禀赋逻辑,即结合自身资源禀赋优势选择合适布局赛道,如有流量优势的互联网巨头利用流量优势进军教育、在线数理思维新兴龙头选择竞争者较少的数理思维赛道切入。

金矿源自何处?

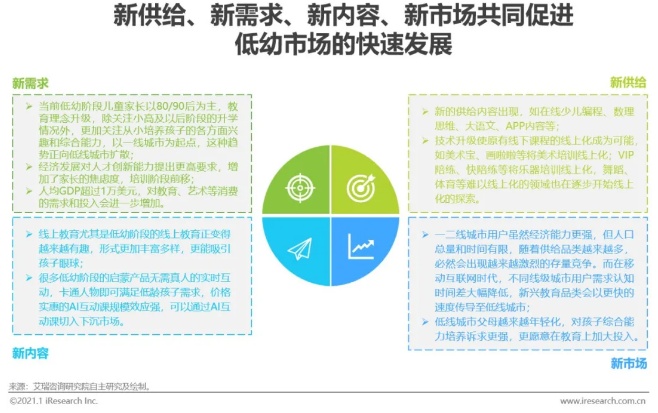

新供给、新需求、新内容、新市场

需求维度,随家长教育理念转变,越来越多年轻的家长更加关注孩子的早期教育问题,低幼阶段的启蒙及素质教育需求涌现;供给层面,随技术进步和玩家大量涌现,新的供给品类层出不穷,并出现了容易向下沉市场渗透的AI互动课等新内容。

如何看待互联网巨头的入局?

低幼市场互联网流量资源更易彰显价值

在线教育是BAT等互联网公司一直较为关注的赛道,目前其布局仍以投资为主。百度、腾讯曾通过自建方式较早涉及在线教育领域,但一直未取得显著效果,互联网的流量资源在教育领域优势有限,未能掀起波澜。2019年,BAT在自建在线教育领域又有了进一步的动作,共同点是将发力点放在to B赛道。但另一互联网巨头字节跳动则在教育to C市场快马加鞭布局。针对低幼市场,字节跳动推出了瓜瓜龙系列启蒙产品、少儿英语产品gogokid。互联网巨头的入局是否会重塑现有在线教育格局受到关注。

相对而言,低幼教育产品具有标准化程度高、重体验、强销售驱动的特征,艾瑞认为,相较于K12学科培训等品类,互联网的流量资源在低幼领域更易彰显价值,互联网巨头的入局造成的冲击会更大。

加速跑马圈地,掘金下沉市场

2021年竞争会更加残酷和激烈

行业进入商业格局重塑窗口期,短期内仍是跑马圈地的厮杀

教育行业短期靠营销,长期靠优秀的产品体验和效果来建立差异化的竞争优势。现阶段,在线教育行业整体仍处于营销驱动阶段,头部玩家纷纷大额融资备足粮草,准备新一轮的跑马圈地。资本市场更加奖励头部企业,融资轮次向后迁移,融资金额向头部企业倾斜。从融资情况看,2021年在线教育企业间的竞争会更加的残酷和激烈,腰部和尾部的小企业面临着较大的生存压力。

掘金下沉市场

一二线城市趋于饱和,下沉市场成为新的竞争点

教培市场同样遵循着从一线向二线再向低线城市渗透的规律,历经20余年发展,无论是线上教育还是线下教育,一二线市场都已十分饱和。以K12线下培训为例,主要巨、大型机构在一二线城市的校区数占比超90%,增长空间已有限。在线教育情况亦类似,尤其是低龄市场,仍以一线及头部二线城市用户为主。一二线城市用户虽然经济能力整体更强,但总量和时间有限,随着供给品类越来越多,必然会出现存量的争夺,向用户群体更广泛的低线市场下沉成为继续保持高速增长的必然选择。下沉策略选择上,职业教育领域多选择线下双师模式,K12培训则采取在线大班或是向当地机构输出内容的方式,低幼市场中,头部企业则采取AI互动课的方式向低线城市下沉。

(智通财经编辑:赵锦彬)