本文来自“中金研究”。

美联储3月议息会议按兵不动,联邦基金利率维持在0%-0.25%,每月购买资产规模仍为1200亿美元不变。美联储上调对今年GDP增长和PCE通胀的预期。但点阵图显示,认为会在2022年或2023年至少加息一次的官员仍是少数。鲍威尔欢迎通胀回升,同时暗示无需额外的措施应对美债利率上行。往前看,随着美国疫苗接种顺利推进,大规模财政刺激落地,美联储维持宽松,美国经济增长和通胀都存在超预期风险。

美联储3月议息会议按兵不动,货币政策声明措辞鸽派,符合预期。例如,继续强调经济复苏缓慢,一些受疫情影响较大的部门依旧疲软,疫情依旧给经济前景造成较大风险。基于此,联邦基金利率将保持在0%-0.25%区间不变,同时维持每月1200亿美元(800亿美元国债+400亿美元MBS)的资产购买规模不变,直至就业与通胀取得实质性进展。

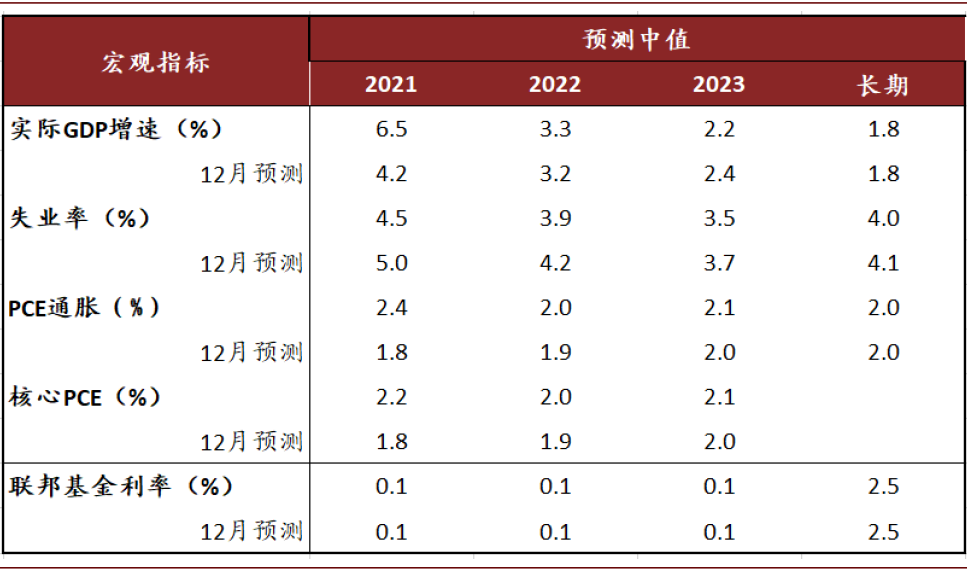

上调GDP增长与PCE通胀的预测。与去年12月相比,美联储将2021年第四季度GDP增速预测从4.2%上调至6.5%,失业率预测从5.0%下调至4.5%。将2022年底失业率预测从4.2%下调至3.9%,2023年底失业率从3.7%下调至3.5%。通胀方面,将2021年第四季度PCE通胀从1.8%上调至2.4%,核心PCE通胀从1.8%上调至2.2%,同时小幅上调了未来两年的PCE与核心PCE通胀预测。上述变化表明,美联储对美国经济增长和就业的预期更加乐观,但是对通胀的看法仍然停留在“暂时性”的层面。

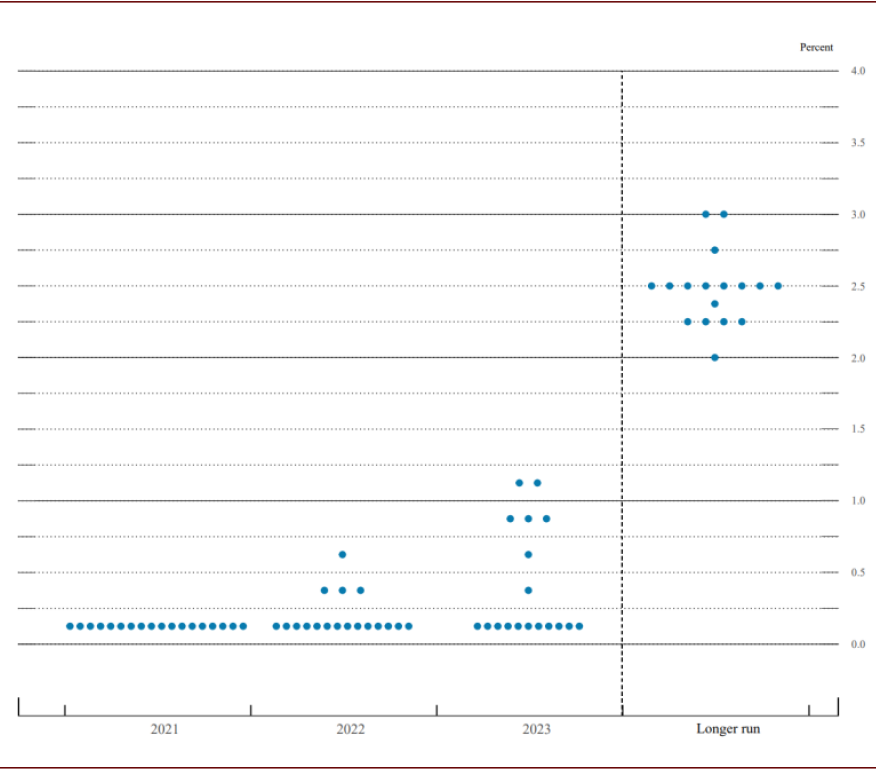

认为未来两年内会加息的联储官员仍然是少数。点阵图显示,与去年12月相比,认为在2022年至少加息1次的人数从1人增加至4人(总共18人给出了预期),认为在2023年至少加息1次的人数从5人增加至7人。由此来看,2023年加息的概率确实有所上升,但由于大多数官员没有这样的预期,使得点阵图传递出来的信号依旧是鸽派的。

此外,鲍威尔在讲话中还表达了以下观点:

尚未开始讨论削减QE。鲍威尔认为美国经济前景仍存在不确定性,现在还没到讨论削减QE的时候。如果有此打算,一定会提前让市场知道。对此我们仍维持之前的判断,美联储或将在三季度讨论削减QE。

承认通胀压力,并欢迎通胀回升。鲍威尔表示,今年通胀上行除了因为低基数,也有财政刺激下需求扩张、疫情期间供给收缩带来的影响。这也是鲍威尔首次承认基数效应以外的通胀压力。尽管如此,鲍威尔对通胀依旧持欢迎态度,他认为只有通胀回到2%以上,才能使得美联储的货币政策更有可信度。由此可见,美联储对通胀不仅是认可,似乎还带有许多期待和盼望。

对美债利率上行依旧“看得开”。鲍威尔暗示除非金融条件显著恶化,资产价格无序调整,不然联储不会干预美债市场。鲍威尔指出,当下的货币政策运行良好,购债速度和规模是合适的,言下之意是无需采取额外的措施。对此我们重申之前的观点,在美国经济复苏的大背景下,美联储采取扭曲操作(OT)或收益率曲线控制(YCC)的必要性不高。

衡量最大就业的指标也包括劳动参与率。最大就业(maximum employment)是美联储货币政策的目标之一,通常情况下被理解为失业率降至自然失业率以下,也就是所谓的充分就业。但鲍威尔指出,疫情对劳动力市场的影响不仅体现为失业率上升,也包括劳动参与率下降。美联储在评判美国经济复苏是否到位时,也要看劳动参与率是否回升。这意味着美联储货币政策的反应函数中又多了一个变量。

往前看,美联储鸽派的态度有望强化美国经济增长和通胀上行预期。我们在此前报告中指出,随着美国疫苗接种顺利推进,大规模财政刺激落地,今年美国经济增长和通胀均存在超预期风险。如果美联储在较长的时间内维持宽松,那么将进一步加快经济复苏,增加通胀上行压力。中期来看,如果美国通胀上升被证明是可持续的,最终也可能导致货币收紧的时间点来的更快。

图表:美联储对关键宏观经济指标的预测(2021年3月)

资料来源:美联储,中金公司研究部

图表:美联储点阵图对政策利率的预测(2021年3月)

资料来源:美联储,中金公司研究部

(智通财经编辑:庄礼佳)