本文来自微信公众号“债券池”,作者为安信证券池光胜团队。

摘要

■资金利率维持低位,而收益率难以下行,市场对于资金利率能否继续维持低位缺少信心。首先,两会后资金面将面临地方债供给确定性的上升。其次,海外通胀预期快速上行,输入性通胀也对资金面构成隐患。除此之外,3月跨季在望,4月地方债供给会否提速,资金利率仍然存在众多不确定性,市场对于资金利率能否继续维持低位缺少信心,使得交易行情难以上演。

■我们对利率债维持中性偏谨慎的观点,但预计收益率继续上行空间不会太大。货币政策难以方向性收紧,经济年内存在冲高回落的可能。政策利率较2019年低了30BP,而当前10Y国债较2019年底高10BP左右,债市杠杆率水平并不高,预计收益率上行的空间也不会太大。

■虽然我们对债市维持中性偏谨慎看法,但久期不宜过短,坚守票息策略或是一个不错的选择。如果选择全面防守的操作方式,等待利率冲高后下行,考虑到当下难以确定利率低位持续的时间,且利率继续上行的空间或不会太高,在当前资金维持低位的情况下,坚守票息策略可能是一个相对更好的选择。

■总的来说,近期资金利率维持低位,但市场对于资金面的持续性存在担忧,交易行情难以上演。收益率仍有上行压力,我们对利率债维持中性偏谨慎的观点。但同时货币政策难以方向性收紧,利率上行空间或不会太高,在当前市场环境中,久期不宜过短,坚守票息策略或是不错的操作方式。

■风险提示:疫情发展超预期、信用风险超预期等

正文

资金维持低位而收益率难下,市场在担心什么?

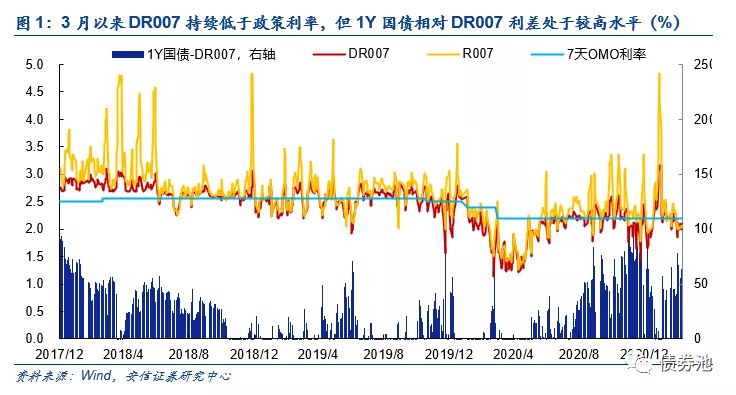

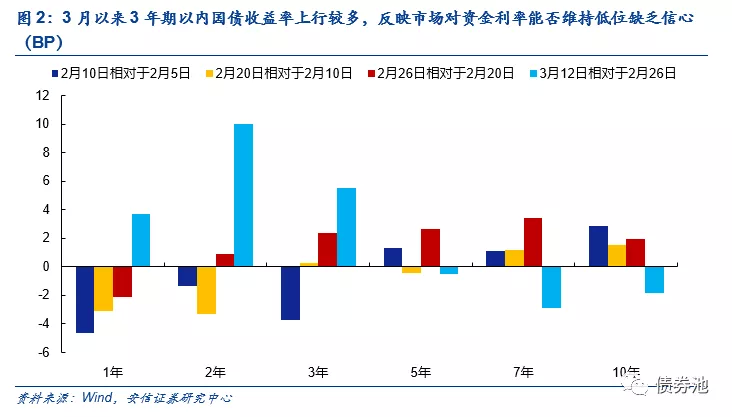

3月以来,DR007和R007持续低于7天OMO操作利率。但同时短端债券收益率处于相对高位,且曲线呈现平坦化。1Y国债收益率与DR007之间利差维持在50BP附近波动,处于历史较高区间。从曲线形态来看,3月以来3年期以内国债收益率上行较多,也反映市场对于资金利率的预期不乐观。资金利率维持低位,而收益率难以下行,反映市场对于资金利率能否继续维持低位缺少信心。

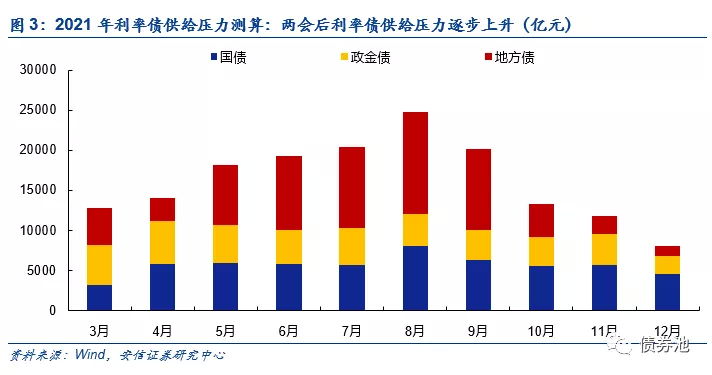

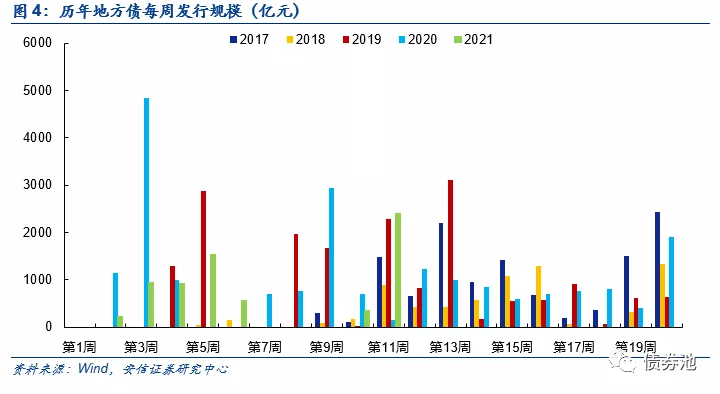

首先,两会后资金面将面临地方债供给确定性的上升。2021年赤字规模为3.57万亿元,其中中央和地方分别为2.75万亿元和8200亿元;专项债额度设定在3.65万亿元。今年两会后地方债已经开始发行,地方债供给或将持续影响资金面。

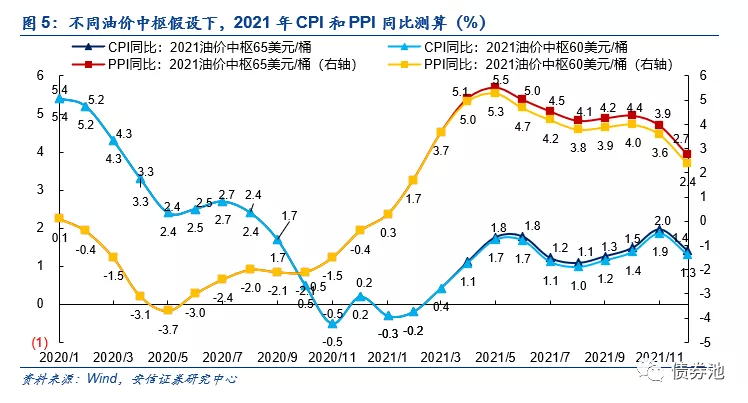

其次,海外通胀预期快速上行,输入性通胀也对资金构成隐患。近几个月输入性通胀对PPI环比已经起到了一定的拉动作用。我们在不同油价假设下测算了年内通胀水平,4-5月PPI同比或上行至5%以上,或对资金面构成隐患,可能会加大资金利率的不确定性。

除此之外,3月跨季在望,4月地方债供给会否提速,资金利率仍然存在众多不确定性,市场对于资金利率能否继续维持低位缺少信心。

收益率仍有上行压力,但预计上行空间可能不会太大

近期资金利率维持低位,但在地方债供给增加、海外通胀预期上行以及跨季等因素影响下,预计资金利率可能易上难下。经济仍在持续恢复,实体融资需求强,预计收益率仍有上行压力,我们对利率债维持中性偏谨慎的观点。

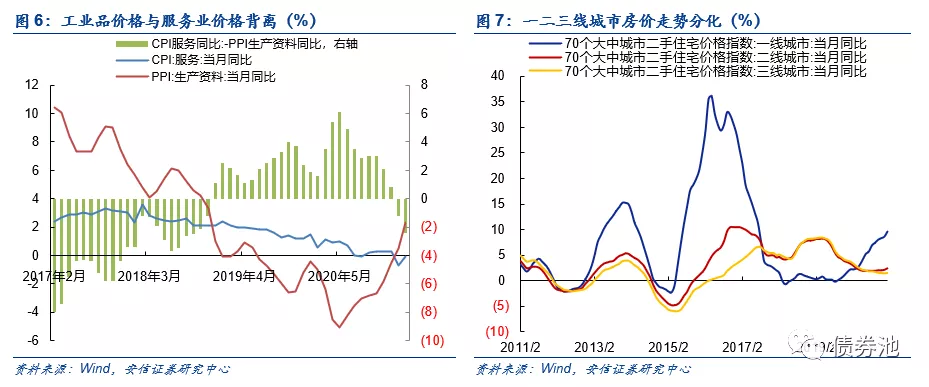

但预计收益率继续上行空间不会太大,货币政策难以方向性收紧。一方面,物价和资产价格上涨只是结构性的。PPI同比下半年料将回落,PPI与CPI走势背离;资产价格方面,房价只是结构性上涨无需总量性收紧。另一方面,为了实现《政府工作报告》实际贷款利率降低和综合融资成本稳中有降的目标,货币政策也难以方向性收紧。

基本面方面,经济动能年内存在冲高回落的可能。社融增速的下行料将逐步传导至经济。出口是对经济动能影响较大的因素,海外疫苗普及率提升使得出口“替代效应”预计下降,出口难以全年持续高位。此外,当前政策利率较2019年低了30BP,而10Y国债较2019年底高10BP左右,债市杠杆率水平也并不高。

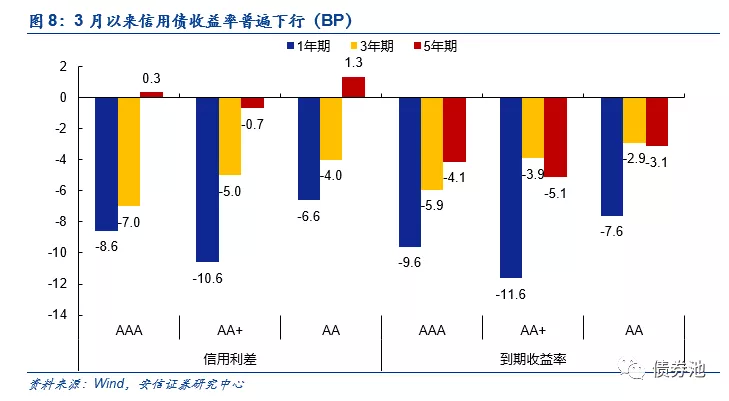

维持中性偏谨慎看法,但久期不宜过短,坚守票息策略

虽然我们对债市维持中性偏谨慎看法,但久期不宜过短,坚守票息策略或是一个不错的选择。如果选择全面防守的操作方式,等待利率冲高后下行,考虑到当下难以确定利率低位持续的时间,且利率继续上行的空间或不会太高,在当前资金维持低位的情况下,坚守票息策略可能是一个相对更好的选择。

总的来说,近期资金利率维持低位,但市场对于资金面的持续性存在担忧,交易行情难以上演。收益率仍有上行压力,我们对利率债维持中性偏谨慎的观点。但同时货币政策难以方向性收紧,利率上行空间或不会太高,在当前市场环境中,久期不宜过短,坚守票息策略或是不错的操作方式。(编辑:肖顺兰)