本文转自微信公众号“猛哥看商业”,作者:訾猛,世佳,力宇。

核心结论

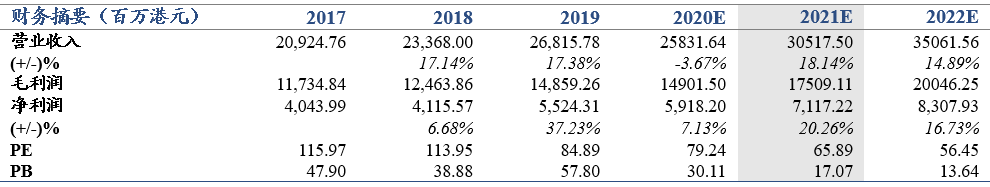

投资建议:农夫山泉(09633)将受益于行业扩容和渠道下沉,持续的管理改革和营销创新将使其不断推出多元化的饮料新品,保持持续增长和强大盈利能力,预计2020-2022年归母净利润59.2/71.2/83.1亿港元,对应PE分别为79X/66X/56X,首次覆盖,给予“增持”评级。

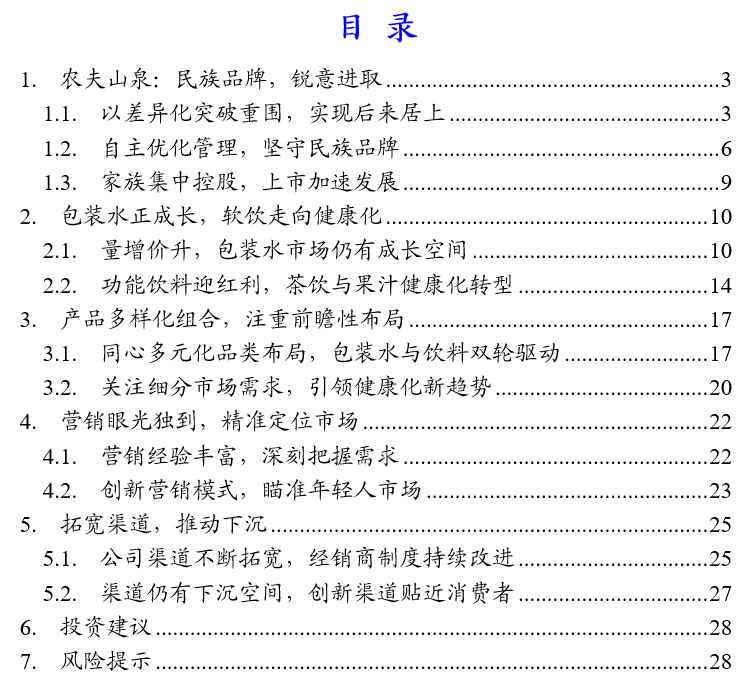

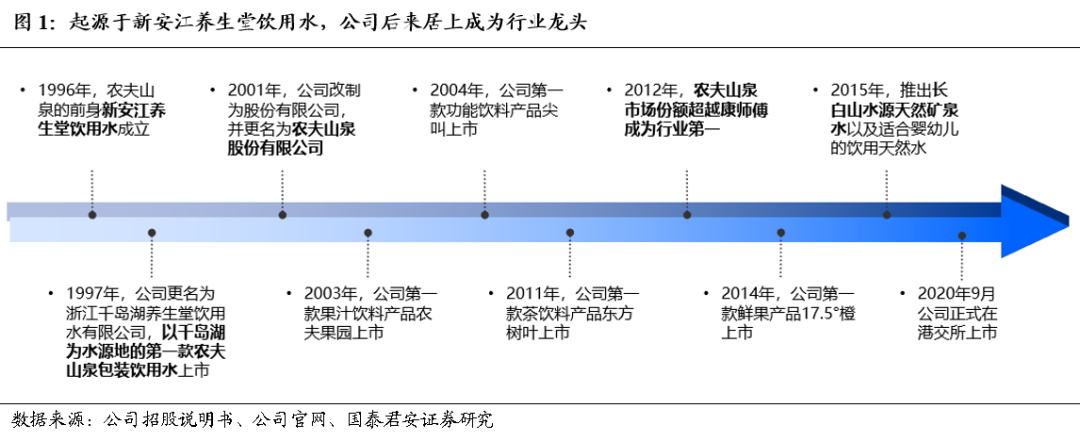

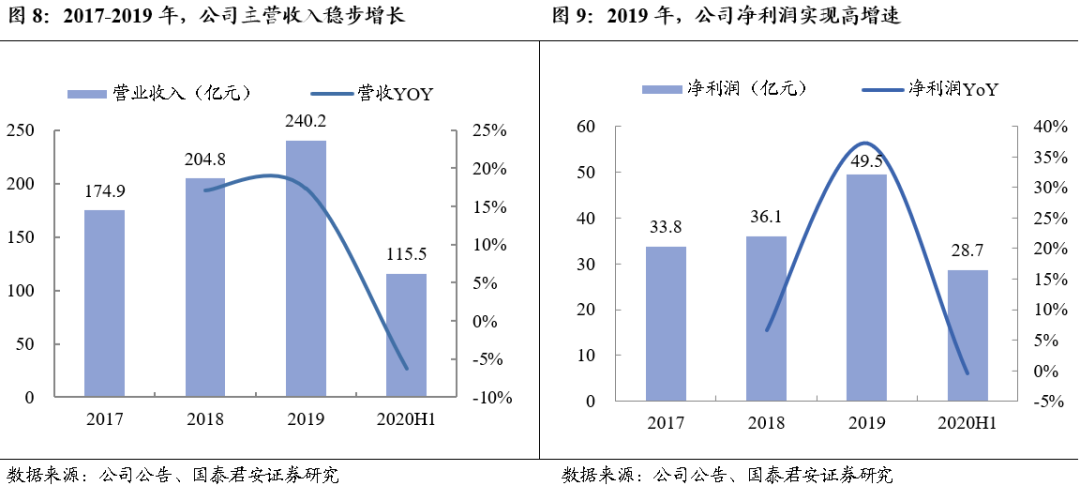

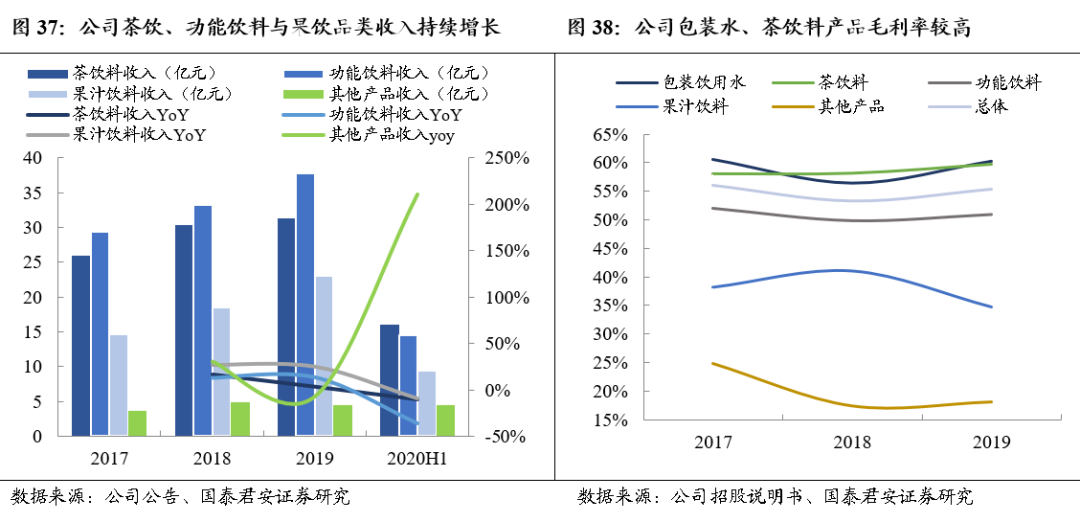

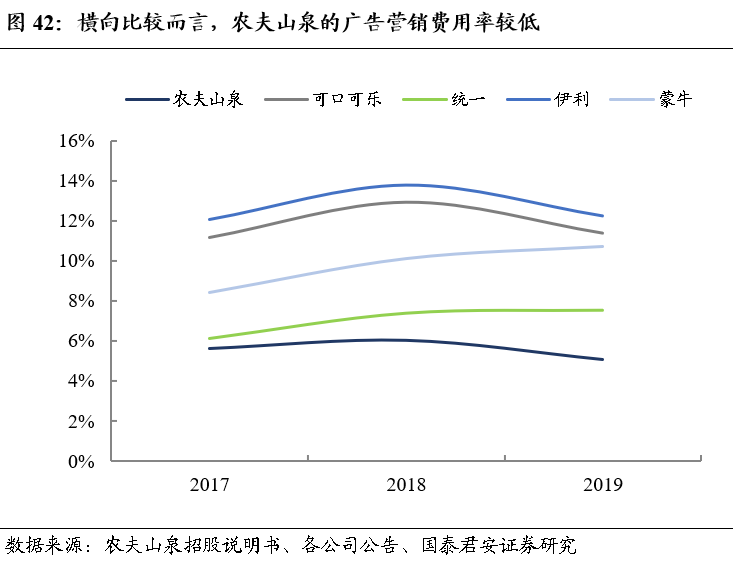

公司依靠差异化突围,形成强大盈利能力。公司依靠对消费者需求的深刻洞察形成差异化营销优势,精准前瞻的产品布局引领行业天然健康趋势,成为国内包装水龙头和软饮巨头。公司提前布局优质水源地,通过打造天然水品类从包装水激烈竞争中脱颖而出,逐步成为国内包装水份额第一,并不断强化品牌优势和资源壁垒。公司近三年总体毛利率维持在55%左右,净利率在20%左右,突出的盈利能力源于差异化拓品能力。

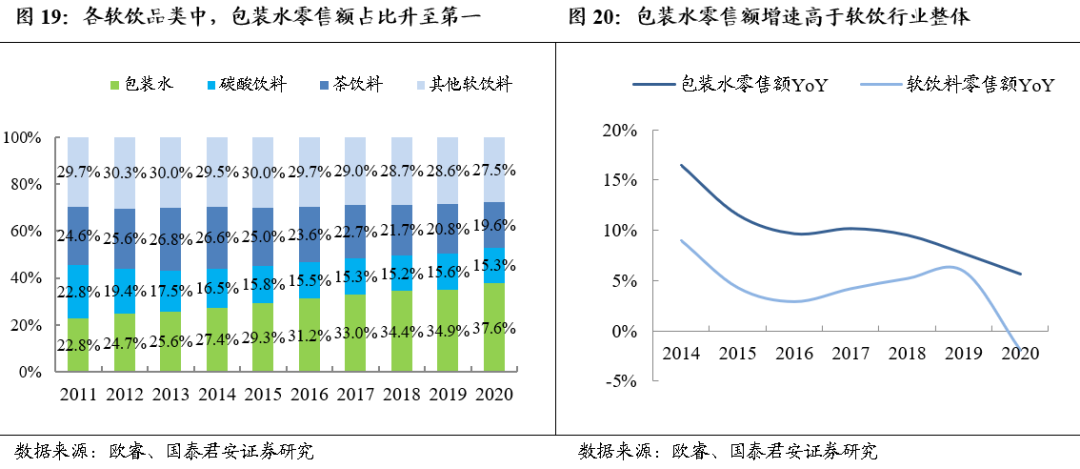

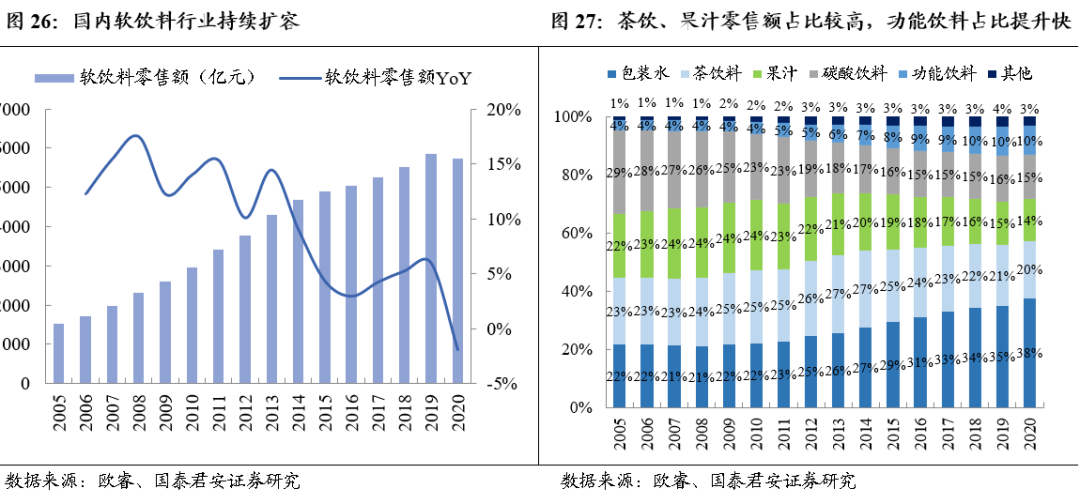

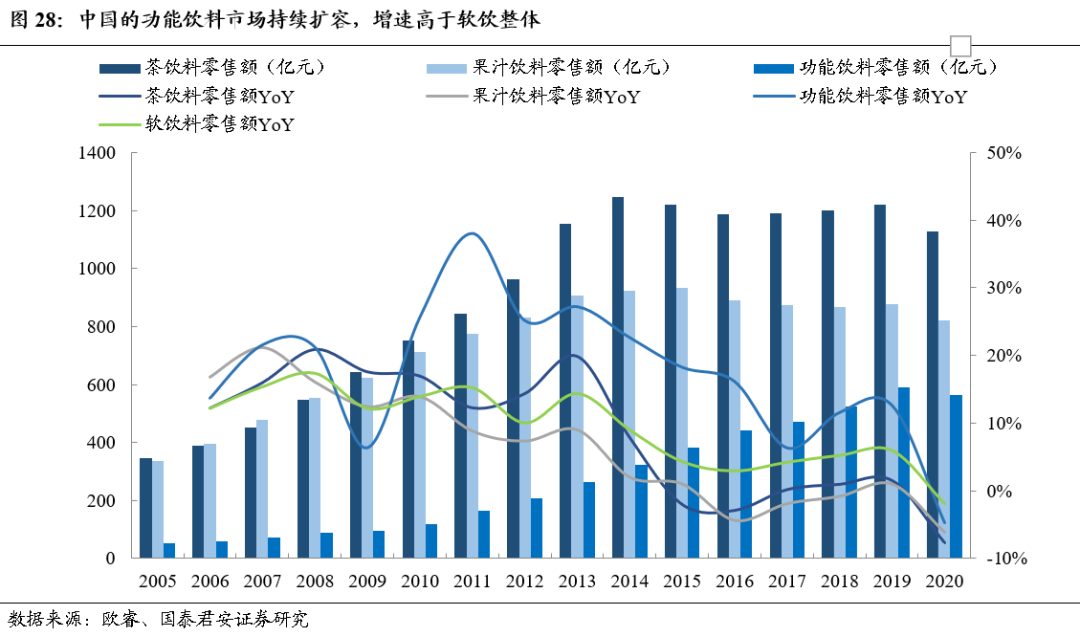

公司布局同心多元产品组合,引领行业趋势。公司2019年除包装水外的产品收入占比约40%,茶、果汁、功能饮料三大主要品类分别占13%、10%、16%。2020H1其他软饮品类下滑主要受到疫情短期影响,而包装水展现需求刚性。公司前瞻性布局健康、无糖、高纯度产品,通过细分市场创新和生动精准营销吸引不同消费群体,引领健康化消费趋势。公司“包装水+瓶装软饮”的产品组合在生产和销售环节均具有较强协同效应,实现需求覆盖、渠道共用。

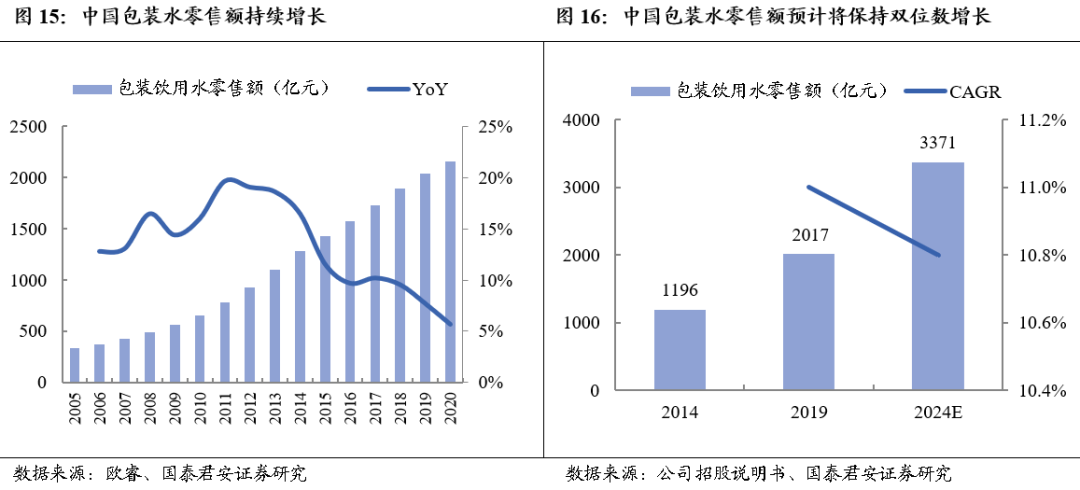

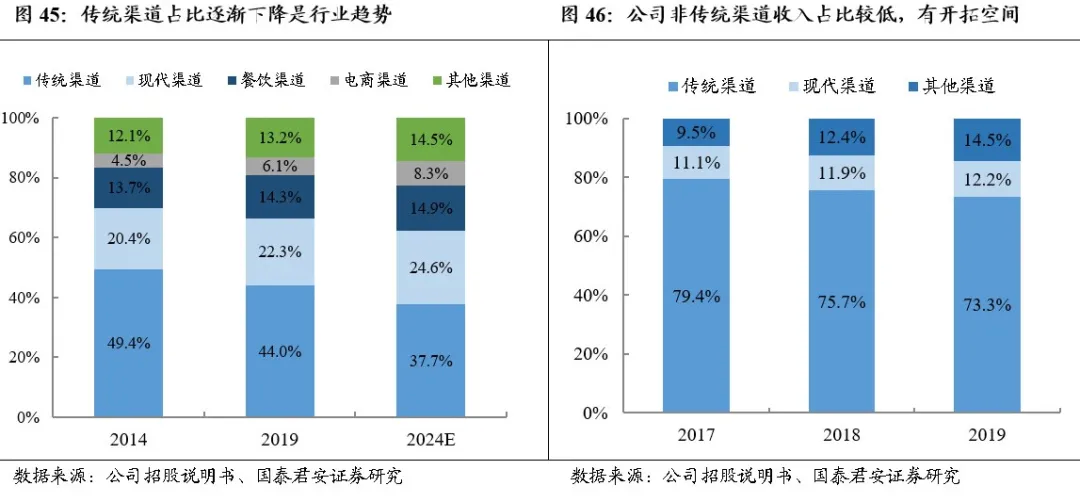

持续受益于行业扩容和渠道开拓,公司未来增长可期。包装水行业规模维持两位数增长,软饮品类因健康化、渠道营销创新等结构性机会丰富。目前公司传统渠道经销收入占比较高,现代、餐饮、电商等渠道正积极开拓,并开始关注县级以下市场,推动渠道下沉。未来公司有望凭借超前的战略布局以及强大的营销和管理能力实现多品类、多渠道增长,进一步提升市场份额、强化规模优势。

催化剂:新产品放量等。

风险提示:原料包材价格上涨;市场竞争加剧;发生食品安全事件等。

(编辑:曾盈颖)