【主编观市】

美国10年国债收益率继续攀升,对全球股市再度形成压制。恒指上周一举调整到60日均线附近。

周末市场关注的焦点就是美国参议院通过1.9万亿救济方案,应该说这早已在预期之内,至于美股上周五的反弹,更大原因是非农数据的好转,2月美国新增非农就业37.9万,好于预期值21万,失业率跌至6.2%,1月数据由新增就业4.9万上修为16.6万。美国经济复苏呈现积极势头。

反馈到港股市场,对短期情绪会有一些正面提振,加上上周本身跌幅也比较大,短线反弹一下的预期客观上也存在。

不过,外围因素始终不会是决定性因素。眼下市场面临的问题是结构性的,从近期监管层的一系列表态来看,防范各种风险已经达成共识,货币政策继续维持中性偏紧并不会因为外围的宽松而改变,再加上无风险收益率居高不下,核心资产全线大幅反弹的概率并不高。另外市场本身热点的匮乏也导致资产端不敢大举入场,银行股因为安全边际更高成为了大资金的避风港。

总体看,短期市场存在修复的逻辑,弹性好的预计是在经济复苏类的博彩类、航空类、油价上涨的油气类及消费类等。

【本周金股】

建滔集团(00148)

预计截至2020年12月31日止年度的纯利将较2019年同期增长超过35%。

就覆铜板业务而言,中金近日发布研报称2020-2021年CCL步入涨价新周期。当前CCL行业步入新一轮景气涨价周期,除了原材料涨价因素外,伴随着疫情后的经济复苏下游需求也十分强劲,厂商层面各覆铜板及PCB厂商四季度订单饱满,交货周期拉长,部分PCB厂商2021年开出新高端产品产能,预计下游景气有望持续。同时部分覆铜板厂商2020年三四季度毛利率下行,主要因为上游原材料涨价和自身产品提价有时间差,造成了收入成本的错配,预计2021年随着CCL产品调价的完成,利润率有望恢复之前水平。

印刷线路板业务方面,随5G通讯网络推进,为高阶线路板订单带来可观增幅,印刷线路板部门2020年上半年营业额轻微下跌2%至42亿港元,未扣除利息、税项、折旧及摊销前之盈利上升7%至6亿港元,2020年全年预计盈利约为12亿。

化工业务方面,公司的主要产品丙酮、烧碱、醋酸的价格2020年下半年以来呈现逐月5-10%的价格上涨;国内醋酸均价已由2656元/吨涨至12月8日的4683元/吨,11月以来涨幅超过76%。

此外,根据此前公告所披露,集团于报告期因住宅物业销售而录得的纯利较先前年度大幅上升。

整体而言,在上游材料如铜箔/玻璃纱等短缺下,看好公司今年度盈利增长的前景。

【产业观察】

2021年3月4日晚,以沙特和俄罗斯为首的OPEC+举行部长级会议决定4月石油产量政策。OPEC+已就减产规模达成协议,沙特将自愿减产至4月,将在5月份逐步取消100万桶/日的减产规模,补偿性减产计划延长至7月。若计入此前减产未达标国(伊拉克、尼日利亚)的补偿性减产,预计OPEC+4月减产规模(相比2018年10月)为800-810万桶/天,远超此前市场预期的660-670万桶/天减产规模。

而由于疫苗大范围接种,全球单日新增确诊病例稳步下降,疫情不确定性正在减弱,经济复苏的确定性正在不断增强。除了未来带动的出行需求外,目前全球各主要经济体经济也处在稳步复苏的趋势中。此外,美联储主席鲍威尔表态将继续维持宽松金融环境。因此,经济复苏以及宽松的财政环境带来的制造业持续高景气将会产生对石油、工业金属等大宗商品的高需求,石油等大宗商品的需求及价格仍有较强支撑。

原油减产叠加原油需求局部复苏,目前库存压力已经有所下降,美国原油库存自7月初以来呈现缓慢下降趋势。2021年2月26日当周美国库存减少了43万桶/天,整体库存12.82亿桶,较去年同期仅有881万桶的增量,已经基本恢复到了疫情前的水平。

油价上涨的确定性强,上游资本开支和油服企业业绩有强相关关系。中国海洋石油(00883)受油价回升及多个优质开发项目的支撑,中海油继续瞄准高增长。同时,公司的运营能力在疫情中经受住了考验,2020年产量据估算为528百万桶油当量,大幅高于指引;第二,中海油的低碳转型战略与欧洲国际石油公司相比仍缺少实质性细节。

而中海油资本开支增多,直接助力中海油服业绩向上。以2019年为例,中海油服总营收中,中海油的关联交易占比近80%,近4年中海油的关联交易占公司总营收的比例在70%以上。此外,该公司资产回报率为同业领先水平,2019年达3.35%,行业平均水平为1.43%。目前,中海油服降本优势显著,具备行业影响力的大型装备运营与保障 能力、较强的抵御风险能力。

【数据看盘】

港交所公布数据显示,截至上周五,恒生期指(三月)未平仓合约总数为104636张,未平仓净数30308张。恒生期指结算日3月30号。

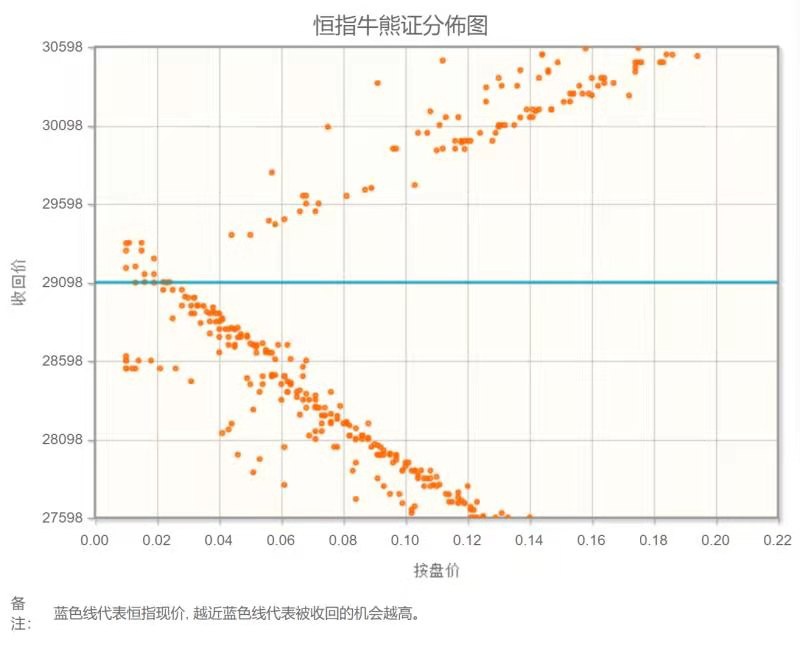

从恒生指数牛熊街货分布情况看,29098点位置,牛证密集,熊证长期性疏远。周末美国参议院以50票赞同,49票反对,通过了1.9万亿美元新冠纾困救助法案。美国十年期国债利率冲上1.60%,反映市场对通货膨胀卷土重来的戒心,而迅速上扬的资金成本可能威胁经济复苏和股市。市场相信通胀压力迟早会逼迫联储变换政策立场,QE退出的时间点可能来得更早。恒生指数本周有反弹,但反弹持续性还需留意美股,后续中期看跌。

【主编感言】

周末关于政府工作报告的解读较多,市场认为财政政策目标符合市场预期,货币政策延续了“不急转弯”的方向,货币供应量和社会融资规模增速与名义经济增速基本匹配,推动实际贷款利率进一步降低,也轻微好于市场预期。

海外方面,美债收益率还存在进一步走高的可能性,港股短期内仍然面临估值压力,大体而言,现在短期的机会分两种:一种是防御性的上涨,重点关注去年估值没有提升的,如银行地产钢铁煤炭,短期低估值个股上涨动力更大;另一种博弈性的上涨,虽然难有持续上涨,但跌下去还能反弹,短线博反弹的机会较多。

市场虽然动荡加剧,但还是那句老话,好行业、好赛道中的好公司,长期趋势无虞,越跌也意味着越安全。

[免责申明]股市有风险,入市需谨慎。本资讯不构成投资建议,查阅更多资讯请关注智通财经网(http://www.zhitongcaijing.com/)或者在各大应用商店搜索【智通财经】下载最新APP便捷查看。