本文来自“广发香港”。

摘要

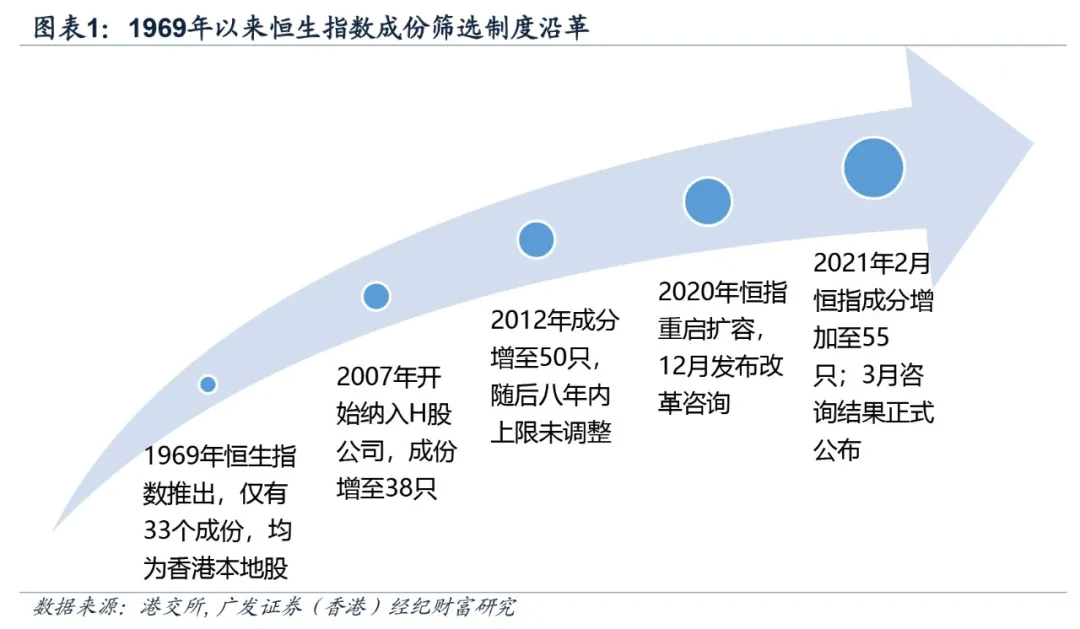

3月1日,恒指公司公布了针对恒生指数优化的咨询结果。本次咨询自去年12月启动,落地后将成为恒生指数自发布的半个世纪以来最为重大的改革。咨询结果中共包括五项建议:扩大市场覆盖率、扩充行业代表性、迅速纳入上市新股、保持香港公司代表性以及改善成份股的权重分布。其中,扩大市场覆盖率和扩充行业代表性的两项调整影响尤为深远。

1. 扩大市场覆盖率:通过定期的指数季度检讨机制,在2022年中前将成份股数目增加至80只,最终数目将固定为100只。

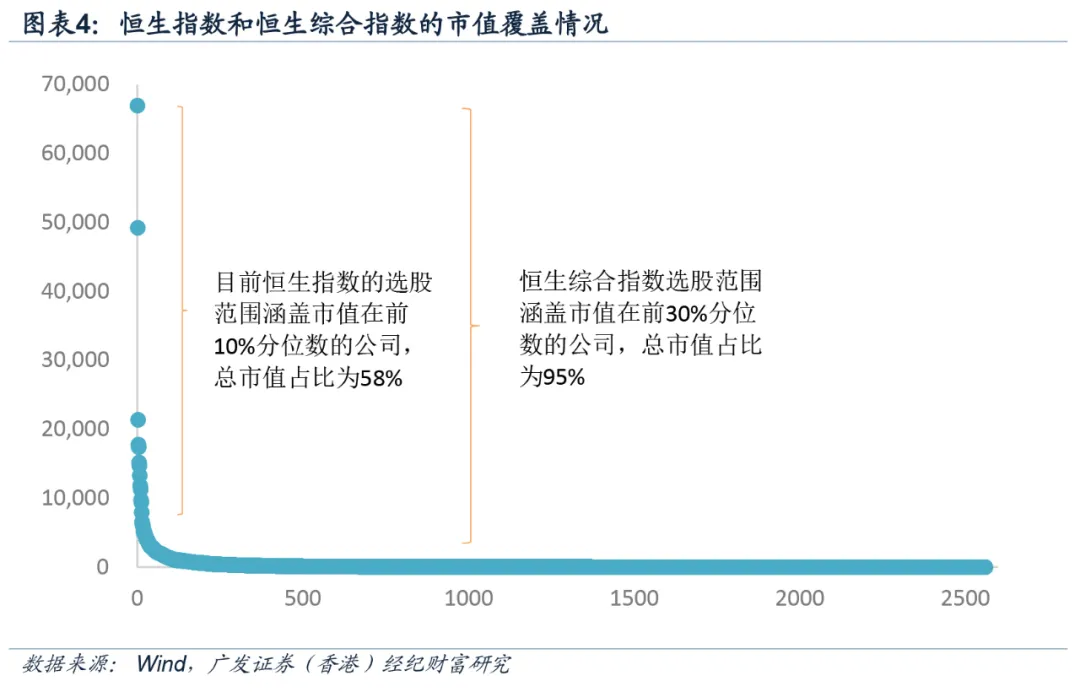

这项调整力度略超市场预期,充分反映恒指公司对恒生指数进行优化改革的决心,有助于增强指数对香港市场的代表能力,也使其在行业覆盖方面变得更加均衡。未来恒指或可参考标普500指数的选股区间,将总市值的覆盖率从目前的58%提升至75-80%,覆盖范围由前10%分位数市值的个股扩大到前20-25%。

2. 扩充行业代表性:恒指成份股将从七个行业组别之中选出,目标使每个行业组别的市值覆盖率不低于50%。

本项调整将资讯科技、医疗保健和大消费从原先的工商业分类中独立出来,分别建立行业指数。其中,医疗保健和大消费所面临的变化将最为显著——前者的成份股有望从目前的4只增至8-10只,流通市值覆盖率从26%提升至60-70%;后者的成份股则有望从11只增至20-25只,流通市值覆盖率从34%提升至65-75%。

3. 迅速纳入上市新股:上市历史要求从至少24个月缩短至3个月。

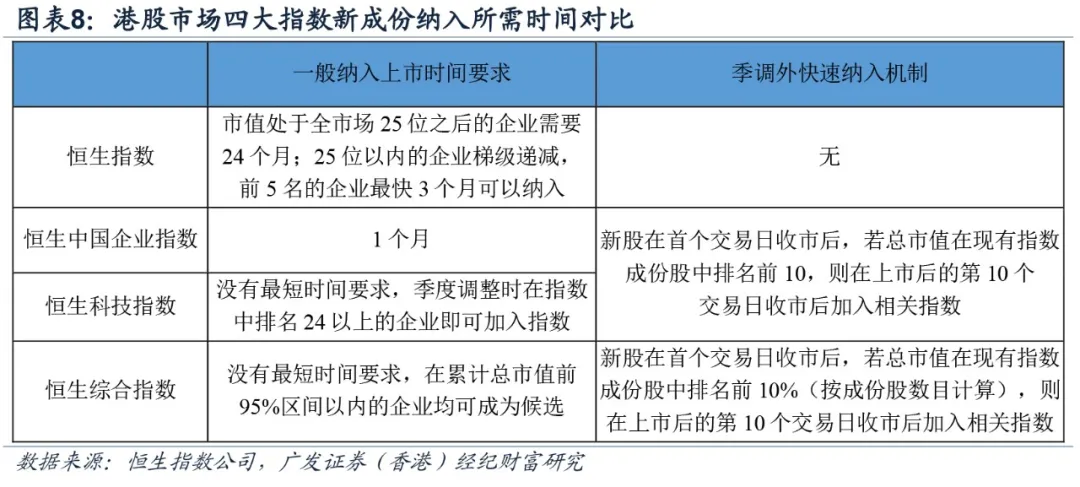

相比于恒生系列中的其他指数,恒指纳入机制对于上市时间的要求更加严格。由于新经济公司的发展迭代速度较传统公司显著加快,缩短对上市历史的要求也就成为了恒生指数响应新经济浪潮的应有之义。新规之下,诸如快手这类已经符合了纳入规则里面其他要求的新股,等待“染蓝”的时间将大大缩短。

4. 保持香港公司代表性:在恒指中维持20至25只的香港公司成份股。

此项举措将产生两方面的效果:香港本地公司对恒指的影响将被稀释——当调整全部完成后,港企的占比将从目前的45%降至20-25%、被动资金的配置规模也会相应减少;另一方面,香港公司在恒指中仍能维持一定的比重,也使恒指得以保持对于大中华地区的整体覆盖度。

5. 改善成份股的权重分布:所有的恒生指数成份股权重将统一到8%,包括同股不同权或第二上市成份股等(此前为5%)。

新规推行后,阿里巴巴与美团大概率都能达到8%的上限。现时被动追踪恒指的资金规模约为1700亿港元,因此预估将有50-55亿的资金分别流入这两家企业。权重下降的腾讯控股和友邦保险则可能录得约34亿港元被动配置资金的流出。

总的来看,虽然本次恒生指数的调整未必能直接成为短期内股指走势的催化剂,部分企业甚至还面临着配置资金流出所带来的负面影响,但“润物细无声”,一个更加多元开放、博采众长的恒生指数将有助于重塑投资者对整个港股市场的观感。当关注的程度提升、投资的信心增强、配置的规模增加之后,“水涨船高”的状态下所有的恒指成份股、甚至整个港股市场都能受益。

长期以来,恒生指数一直因金融地产股占比高、对新经济发展反应迟缓等特点而广受诟病。2020年9月,恒指开启改革步伐,下半年的两次季调之中开始纳入同股不同权的科技股、医药CRO龙头以及重磅消费股;12月,恒指公司启动了针对恒生指数优化的市场咨询。

今年3月1日,咨询的结果正式公布,共有五项建议,包括扩大市场覆盖率、扩充行业代表性、迅速纳入上市新股、保持香港公司代表性以及改善成份股的权重分布等。此次优化调整的力度空前,是自恒生指数发布的半个世纪以来最为重大的改革,其中扩大市场覆盖率和扩充行业代表性的两项调整影响尤为深远。

1. 扩大市场覆盖率:通过定期的指数季度检讨机制,在2022年中前将成份股数目增加至80只;最终数目将固定为100只。

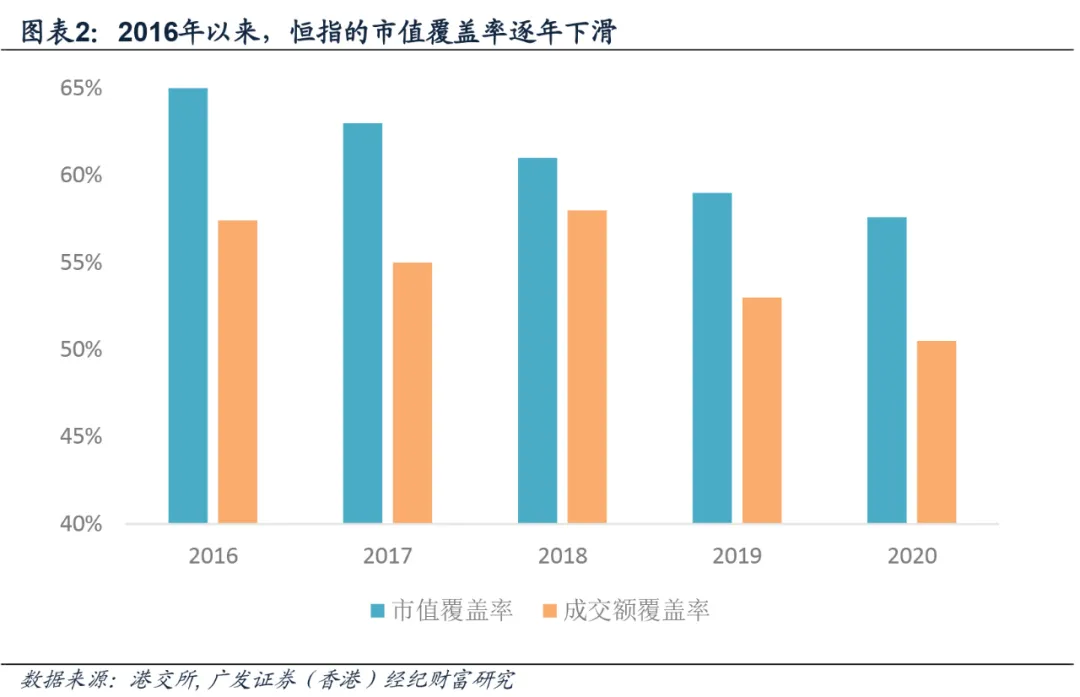

恒生指数是全面衡量香港市场的旗舰指数,也是反映港股生态变迁的“寒暑表”。然而,在2012年之后的八年时间内,恒指的调整却陷入了停滞状态——成份数量一直维持在50个未变,即使有新成份进入,也是奉行“一个萝卜一个坑”的原则。

与此同时,香港作为全世界最热门的集资地,一直有源源不断的优质新股供给,2018年港交所的上市制度改革更是为同股不同权、未盈利生物医药股和二次上市股的融资打开了便利之门。由于恒指成份总数上限迟迟未变,而新股的涌入又带动港股的整体市值不断迈上新台阶,因此恒指加总的市值覆盖率出现了持续下滑。

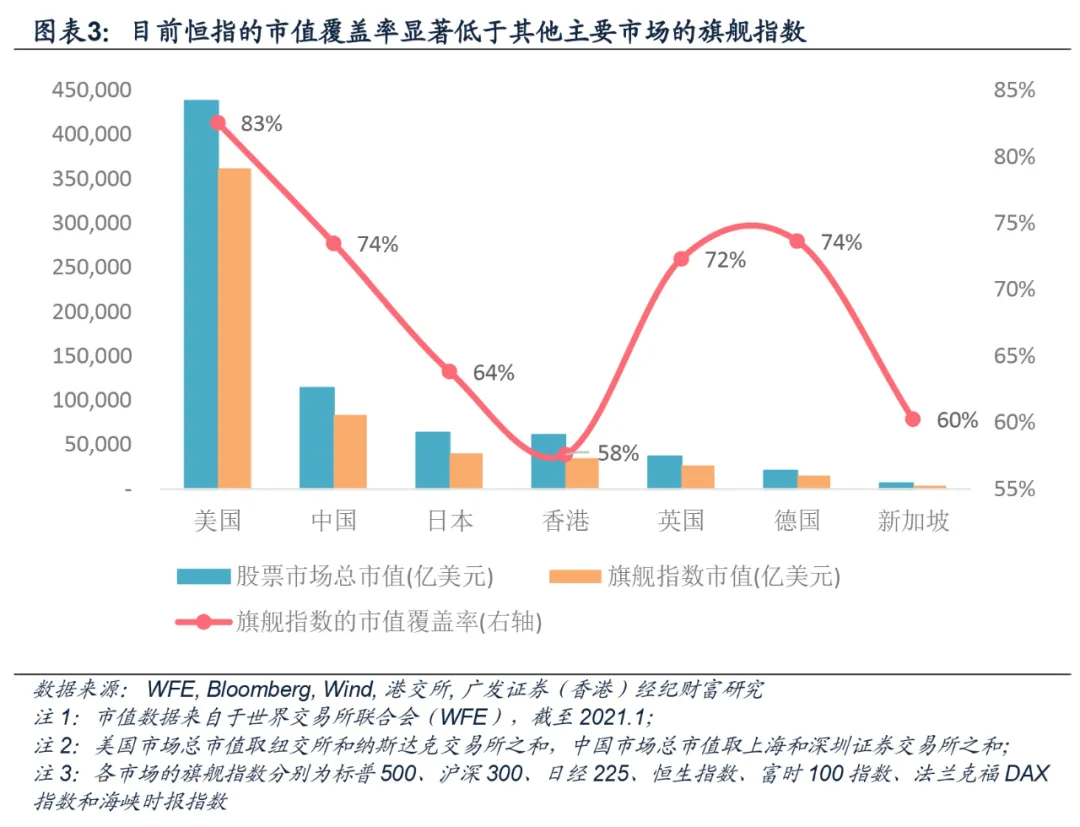

横向来看,恒指的市值覆盖程度在全球主要旗舰指数之中也处于较低的水平。以美股为例,三大股指中最全面的、涵盖大型上市公司的标普500指数选股范围囊括了全市场前20%分位市值的个股,加总的市值覆盖率达到83%;而定位同样是主要上市公司的恒指仅包括了前10%分位市值的企业,总覆盖率只有58%,两个层面的数据差距均比较大。值得关注的是,成份数量与标普500接近的恒生综合指数(市值覆盖率95%),对标的其实是美股的罗素3000指数(覆盖率97%)。

面对现行规则存在的不足,恒指公司最终采取了较为进取的优化调整建议,不仅将短期扩充规模定在了咨询文件中所提出的上限80只,还立下了将成份股增加至100只的长期目标——这略微超出了市场的预期,充分反映出恒指公司进行优化改革的决心,有助于增强指数对香港市场的代表能力,也使其在行业覆盖方面变得更加均衡。未来恒指或可参考运转畅顺的标普500指数的选股区间,将总市值的覆盖率从58%提升至75-80%,覆盖范围由前10%分位数市值的个股扩大到20-25%。

2. 扩充行业代表性:恒指成份股将从七个行业组别之中选出,目标使每个行业组别的市值覆盖率不低于50%。今年5月起生效。

在二十一世纪的头十年,当如今的TMT和医药龙头企业腾讯控股和中国生物制药市值刚过百亿之时,超千亿市值的金融地产企业确实宛如“庞然大物”一般。彼时恒指公司也根据各板块的影响力,建立了金融、地产、公用事业和工商业四个类别的分类指数,并将资讯科技、消费、医疗保健、通讯、能源等行业全部统一归入到工商业的范畴之中。

时至今日,这一对比已经发生了根本性的逆转:去年12月上市、主营远程医疗的京东健康在招股阶段便取得了超过三千亿的估值,超越大部分老牌传统股,上市后股价更一度翻倍——此等优异的表现离不开TMT和医疗属性的双重加持,更反映出低息环境下新经济公司的蓬勃发展浪潮和市场的追捧。

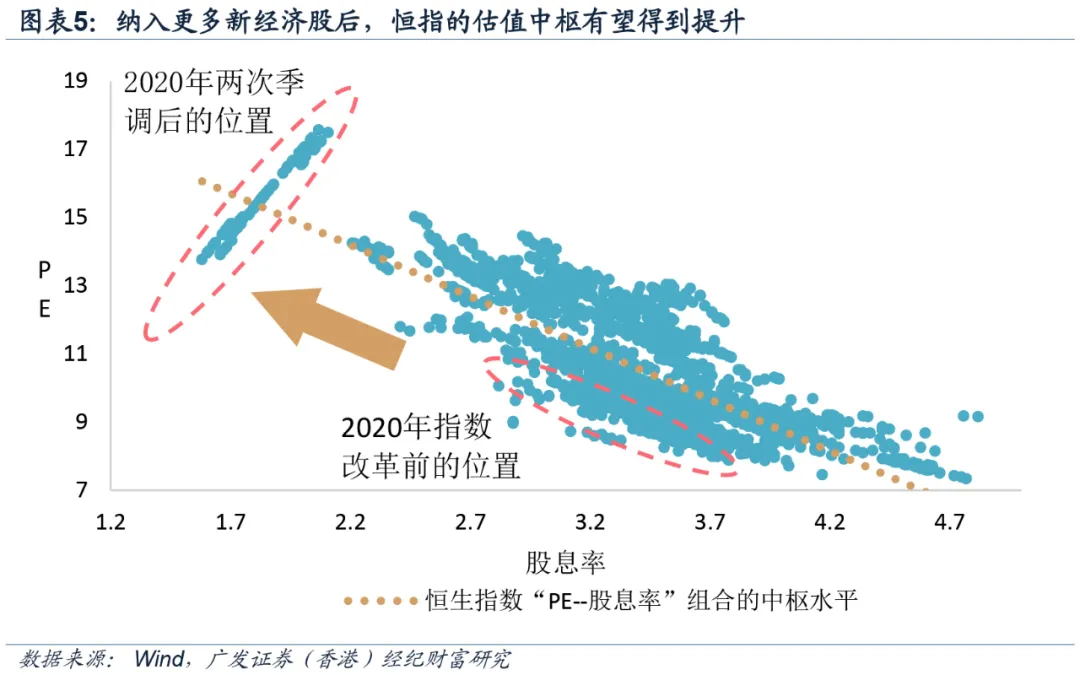

相比之下,由于2008年金融危机后全球经济进入下行周期,对经济增长比较敏感的价值股景气度也有所下移,其中金融和地产板块分别受到低息环境和调控政策制约,表现尤为疲软。由于恒指的行业分类长期未进行调整,具备新经济属性的成份长期不足,恒指的结构未能反映经济的转型,市盈率的提升速度也滞后于市场变化节奏,使得港股整体被冠上了“估值洼地”的称号。

本次调整进行之后,金融业和地产建筑业指数仍保留,资讯科技、必需/非必需性消费和医疗保健业从工商业指数中分离出来单独成团,电信服务并入公用事业之中,能源、工业、原材料和综合企业等则合并为一个新的行业组别。从调整的结果来看,三个新设立的行业指数将受益最大。

其中,由于资讯科技业总市值占比大(36%),行业中的头部企业市值占比大(ATMX),且已有恒生科技指数提供一个较好的衡量,因此指数优化给医疗保健(市值占比8%)和大消费(累计占比17%)所带来的提振效果将最为显著。

调整后,医疗保健行业的成份股数量有望从目前的4只增加至8-10只,行业流通市值覆盖率从26%提升至60-70%;必需&非必需消费行业的成份股则有望从11只增加至20-25只,流通市值覆盖率从34%提升至65-75%。这两个行业中部分市值并非最大,但却属于细分领域龙头,拥有较高竞争壁垒的企业,也有望跻身蓝筹股的行列。

3. 迅速纳入上市新股:上市历史要求从至少24个月缩短至3个月。今年5月起生效。

相比于国企指数、科技指数和综合指数,此前恒指纳入机制对于上市时间的要求更为严格。由于新经济公司的迭代速度、独角兽的成长速度较传统公司显著加快,企业的影响力亦不再严格地与经营时长划等号,因此缩短对上市历史的要求,也就成为了恒生指数响应新经济浪潮的应有之义。新规之下,诸如快手这类已经符合了纳入规则里面其他要求的新股,等待的时间将大大缩短,至多只需经历两次季度检讨便有望“染蓝”。

4. 保持香港公司代表性:在恒指之中,维持20至25只的香港公司成份股。

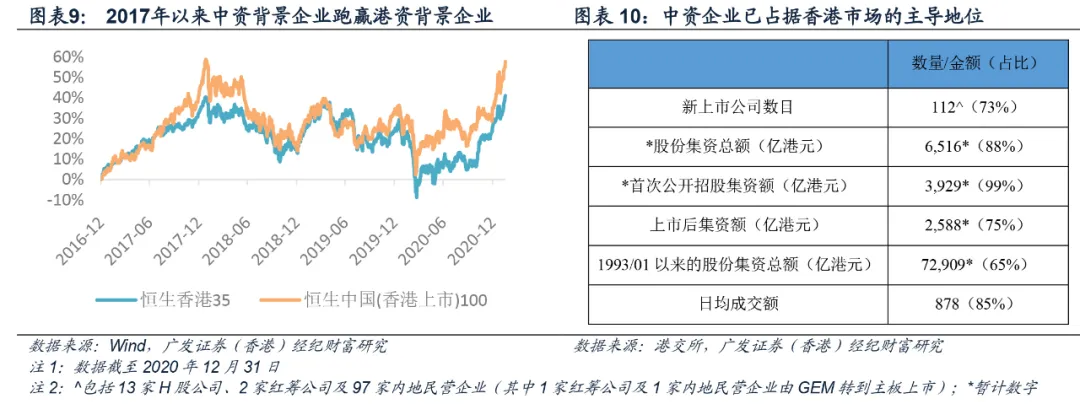

自2007年恒指开始纳入内地股票以来,香港本地企业的占比逐渐下滑,但2016年后基本企稳(45%左右),仍对市场具备相当的影响力。近年来,香港本地股受到疫情冲击、经济下行和社会政治事件等因素压制,整体表现低迷,也对恒指产生了较大的拖累。

现时本港的大型企业基本都已完成了上市进程,且多分布在金融、地产和公用事业等传统行业,新上市的公司规模小且缺乏新经济属性。可以预见,后续港股新成份的来源仍将集中于中国大陆:事实上,2020年中资企业IPO的融资规模已经占据了全市场总额的99%。

因此,将香港公司的成份股维持在一定数量的举措将会产生两方面的效果:一方面,本港企业对恒指的影响将被稀释——当调整全部完成后,港企的占比将从目前的45%降至20-25%、被动资金的配置规模也会相应减少;另一方面,香港公司在恒指中仍能维持一定的比重,也使恒指得以保持对于大中华地区的整体覆盖度。

5. 改善成份股的权重分布:所有的恒生指数成份股权重将统一到8%,包括同股不同权或第二上市成份股等(此前为5%)。今年6月开始实施。

在去年9月的恒指季度调整中,同股不同权和第二上市股份被纳入了选股范围,但规定权重的上限为5%,而普通股票的上限为10%。理论上来讲,权重上限的“双轨制”可能会造成指数失真、追踪资金误差等负面影响。

不过,由于当时首批符合条件的候选股皆为超大型新股(阿里和美团市值均排名市场前5),因此上限的设置可以起到一个缓冲的作用,既能保持指数编制的平稳性,又使新成份在纳入之时不至于对被动资金的配置产生太大的扰动。待市场完全消化纳入的影响后,恒指公司再择机调整权重的限制。此外,对二次上市股份权重上限的规定某种程度上也蕴含着防止美国市场波动过多地传导到港股的政策构思。不过,从各家二次上市公司的存托银行数据中可以发现,当完成香港挂牌之后,投资者都在逐步地将美股ADR转移回香港,且这一趋势在2020年中美局势升温之时显著加速。由于拜登在执政初期仍延续了部分特朗普时期强硬的对华金融政策(如中海油除牌程序照常进行),因此中概股将货源转回香港市场的进程预计仍会持续——当筹码主要集中在香港市场之时,对美股“掌控了二次上市公司定价权”的顾虑自然会被打消。

本次调整后,普通股票权重的上限将由10%降低到8%。这会削弱单一大公司对恒指的影响力,而根据恒指2月底公布的季度检讨结果,腾讯控股和友邦保险是现阶段仅有的两家占比达到10%的成份股。现时被动追踪恒指的资金规模约为1700亿港元,权重下调2%意味着每家都会录得约34亿港元的被动配置资金流出。

相比之下,此前权重为5%,且自由流通市值均高于友邦保险的阿里巴巴与美团在新规推行后大概率都能达到8%的权重上限。预计届时将分别有50-55亿的资金流入这两家新经济企业。

总的来看,虽然本次恒生指数的调整未必能直接成为短期内股指走势的催化剂,部分企业甚至还面临着配置资金流出所带来的负面影响,但“润物细无声”,一个更加多元开放、博采众长的恒生指数将有助于重塑投资者对整个港股市场的观感。当关注的程度提升、投资的信心增强、配置的规模增加之后,“水涨船高”的状态下所有的恒指成份股、甚至整个港股市场都能受益。

风险提示:疫苗效果不及预期、经济恢复速度慢于预期、恶性通货膨胀出现、外围市场剧烈波动。

(编辑:玉景)