著名管理学大师杰克·韦尔奇曾提出“增长才是王道”的论断。他认为增长是一种心态,只有公司增长,员工才会有安全感。商业事业中,很大的乐趣来自公司增长。将杰克·韦尔奇的理念延伸到资本市场,上市公司的业绩增长,方为安抚投资者的心态的“灵丹妙药”

以海底捞(06862)为例,2015年至2019年5年间,公司营收由57.57亿元人民币(单位下同)增长至265.56亿元,年均复合增速达到46.6%;税后净利润由4.11亿元增长至23.47,年均复合增速高达54.6%。

海底捞拥有如此业绩增长张力,资本们自然一路“开绿灯”,超4000亿港元市值,逾百倍的市盈率通通不在话下。“排号花钱”、“包间安装摄像头”这样的事件,只要不影响公司正常经营都可以当做花边新闻一阅了之。

“泡沫是用来吹的,也是用来破的”。海底捞的高估值逻辑一旦遭到破坏,那就是另一个故事了。

业绩重挫,遭大行下调目标价

据智通财经APP了解,海底捞近期发布2020年业绩预告,预期截至2020年12月31日止年度净利润相较截至2019年12月31日止年度的净利润约人民币23.47亿元下降约90%。

公告称,有关净利润预期下降主要归因于公共卫生事件爆发及其后疾病预防措施以及全球各地国家及地区对消费场所实施的限制对集团营运造成重大影响;及因美元兑人民币的汇率波动而出现净汇兑损失约人民币2.35亿元,其中的绝大多数为未实现的汇兑损失。

行情来源:智通财经APP

公告之后,海底捞股价进一步下挫,3月4日股价下跌8.05%,报收于61.65港元,较2月创下的85.8港元高点跌去近3成,市值蒸发逾千亿港元。

智通财经APP注意到,2020年上半年,海底捞的净利润为亏损9.65亿元,按照全年净利润下滑90%计算,全年净利润为盈利2.35亿元,这意味着下半年公司盈利达到12亿元。

然而,海底捞近期股价表现,较半年报发布前后大相径庭。个中缘由在于,2020年上半年公共卫生事件对餐饮业的打击沉重,市场对海底捞半年度业绩亏损市场早有预期。此外,显性的风险发生后,隐性的机会往往会萌芽。

2020年上半年,海底捞在不利的大环境下选择逆势大规模开店。据公司半年报,截至2020年6月末,公司全球海底捞门店数量达到935家,期内新开门店173家,增幅达到21.7%。结合公司2020年下半年股价表现来看,海底捞的开店动作无疑让市场看到,公司对海底捞餐饮品牌发展的底气,同时预期公共卫生事件影响过后公司业绩将重拾高增长。

然而现实却是,海底捞下半年盈利12亿元,较上年同期盈利14.34亿元下滑了16.3%。“理想”与“现实”之间的差距造成了海底捞近期股价颓势的结果。

值得注意的是,海底捞近期还遭大行下调目标价。中金在其研究报告中表示,将海底捞目标价相应下调3%至79.55港元,因考虑到公司正在利用其供应链及管理方面的优势寻找新的增长点,故维持“优于大市”评级。

中金称,海底捞预计去年净利润同比下滑约90%,表现逊于预期,因翻台率尚未复苏,而新店扩张速度超预期导致成本上升,下调公司2020-22年盈利预测分别74%、5%及3%,以反映客流量复苏仍需时日。

野村则将海底捞目标价由91.3港元下调2.4%至89.1港元,重申“买入”评级。

野村表示,海底捞2020年度净利润表现,弱于该行预期,所以将盈利预测削减66%,销售预测下调4.9%。

野村认为,随着公共卫生事件情况的持续改善,预期人流量将会有所改善,以及去年的积极开业,这可能会推动2021以后的销售,预计2021财年的恢复加快。

高估值逻辑已生变?

据智通财经APP了解,火锅已是中式餐饮第一大板块。弗若斯特沙利文数据显示,2019年2019年国内火锅市场规模估算达到5000亿元,且行业竞争格局十分分散。但需要注意的是,在这样的市场环境下,海底捞的成长空间巨大,但公司未来的成长速度和效率可能要区分来看。

众所周知,支撑海底捞业绩增长的“三驾马车”包括:门店数量、客单价以及翻台率。其中门店增长代表业务规模增速,客单价和翻台率则代表餐厅经营效率。

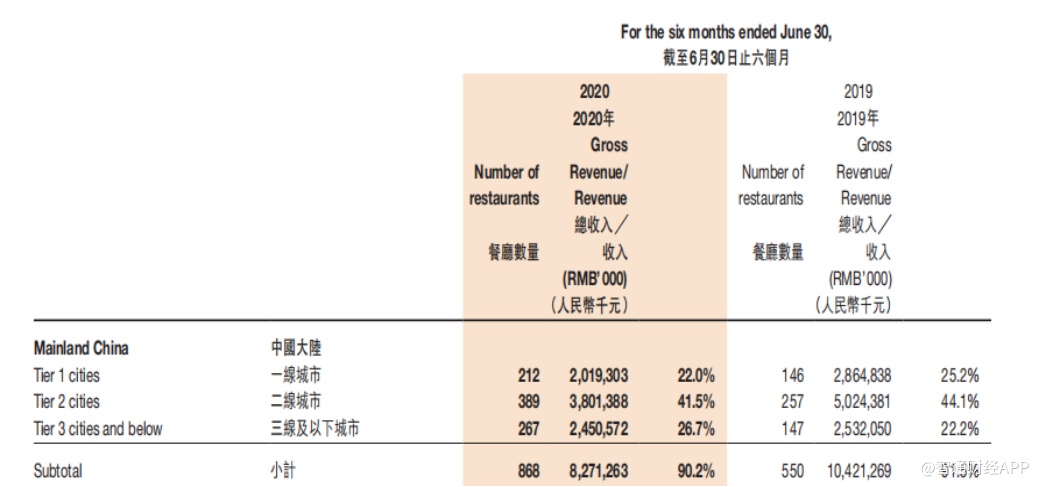

就门店层面而言,作为餐饮品牌要想在全国市场闯出名堂,首先要一二线城市打出名头。这也是海底捞将一二线城市门店越开越密的原因。据海底捞财报,2020年上半年公司在中国内地868家门店中,一二线城市门店数量达到601家,占比69.2%,期内公司在一二线城市门店数量较2019年同期分别增长66家和132家。

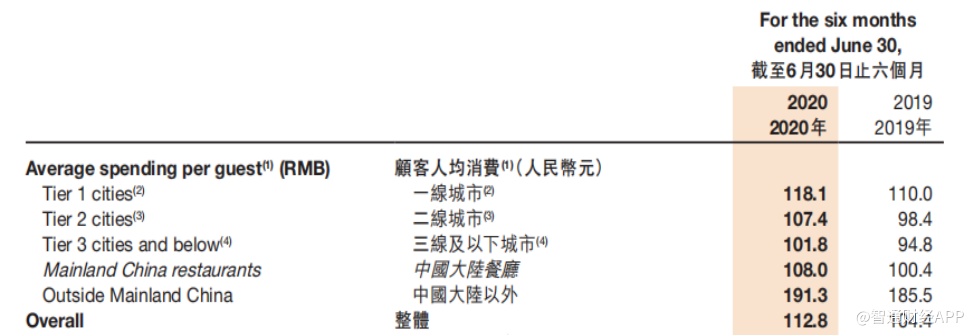

过去,海底捞通过开店及提升客单价带动业绩增长的逻辑已得到长时间验证。据智通财经APP了解,目前,海底捞拥有超过1200位后备店长,截至2020年底公司已签约门店数量超过800家门店,签约门店将在2021年至2023年营业。此外即便是在2020年上半年那样的特殊时期,公司总体客单价还达到了112.8元,同比增长8.4元。

问题在于,一二线城市数量毕竟有限,海底捞需要在更广阔的三线及以下城市开拓增量市场,2020年上半年,海底捞在三线及以下城市开店数量达到120家,增速为81.63%,增速远超一二线市场。

与此同时,进军低线市场要求海底捞接受更低的客单价和更低的翻台率。2020年上半年,海底捞在三线及以下城市的客单价为108元,为各市场最低,较一线城市客单价低了16.3元。

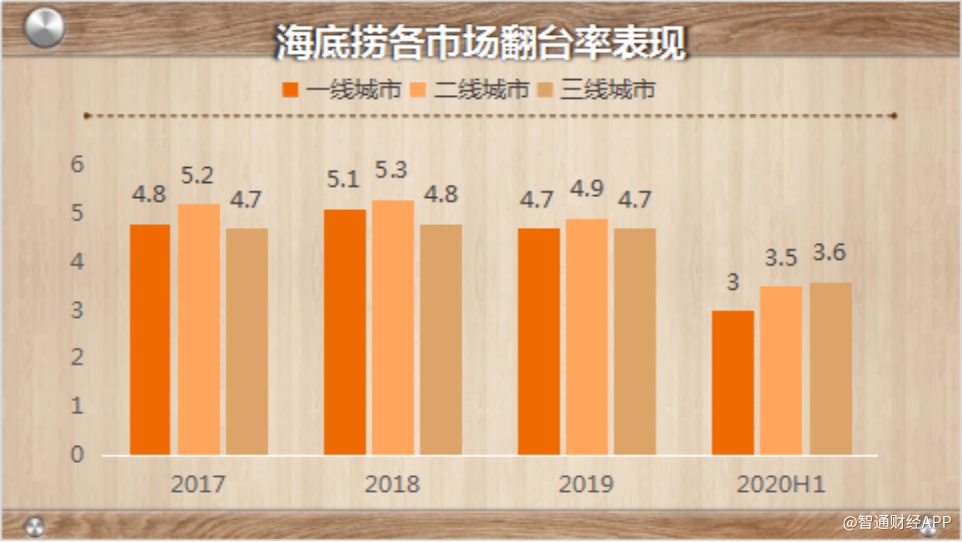

翻台率方面,从过往正常年份来看,海底捞在二线城市的翻台率表现最好,一线城市次之,三线及以下城市相对较弱。如果海底捞未来将更多的依靠低线市场,公司可能面临门店增长和总体经营效率出现背离的局面。

回顾过去6年,海底捞在2015年新开门店的翻台率甚至要高于整体翻台率。这种自2017年以来不复存在,新店翻台率由2017年的4.6次,下降到2019年的4次。

那么,海底捞未来如何保持高质量增长?可能是发力海外市场,可能是发展副品牌,也可能是利用供应链体系做文章。可以肯定的是,公司若缺失了高速及高质量的增长却有高估值,想必任谁的心态都会荡起涟漪罢。