本文来自“华尔街见闻”,作者许超。

花旗分析警告,目前市场上对于油价的预测过于乐观,石油“超级周期”可能不会出现。其认为中期角度,国际油价将维持40-55美元/桶左右。

原油在反弹,但不是超级周期

花旗表示,目前市场上对于大宗商品“超级周期”的言论甚嚣尘上,有卖方观点称目前的市场状况类似于上个世纪70年代及本世纪头10年。

其认为目前可以确定目前原油价格确实有所反弹,但在全球经济从深度衰退中反弹期间,大宗商品价格的短期反弹并不构成超级周期。

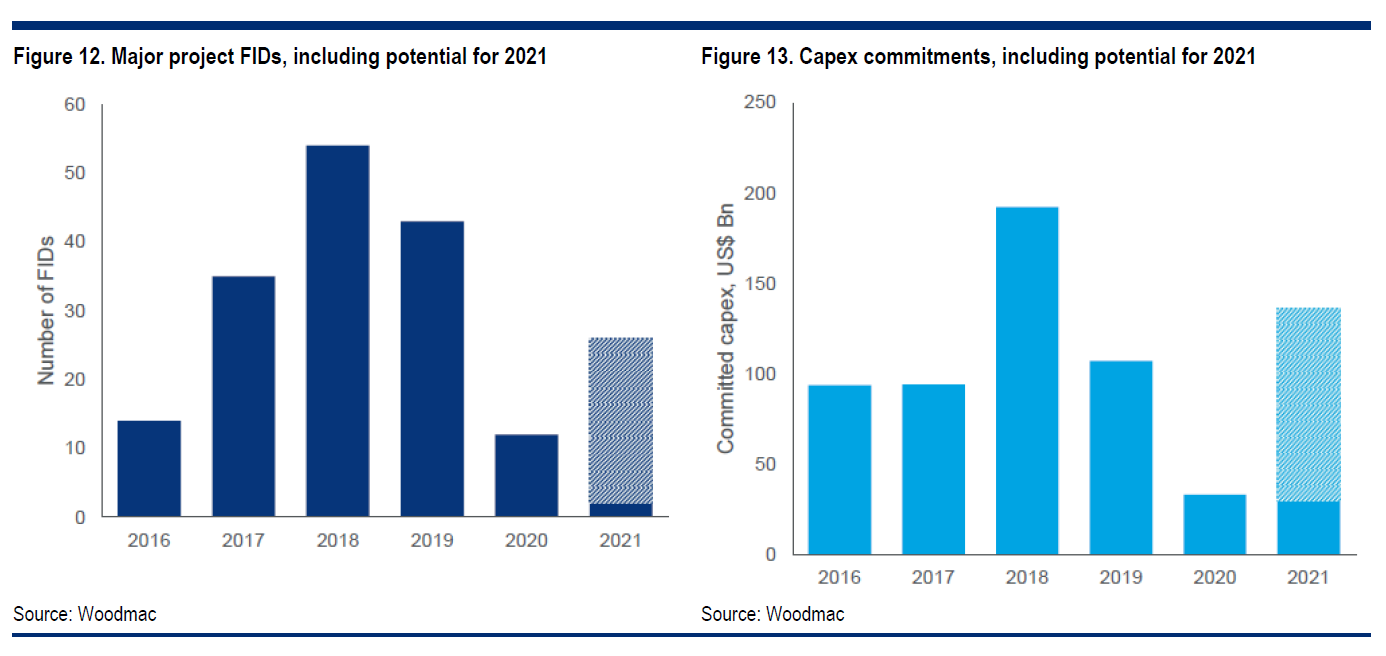

花旗表示,部分卖方及原油公司支持“超级周期”理论的重要论点在于“供应缺口”。这部分观点认为,受新冠疫情对需求的冲击及原油价格暴跌,目前原油上游资本支出过低,难以维持充足的供应增长。石油巨头道达尔此前预测,到2025年,原油供应缺口将达到每天1000万桶。

但历史统计显示自2008-09以来,包括IEA、主要产油国(尤其是沙特阿拉伯)和其他国家对于将出现的石油供应缺口的看法都是错误的。

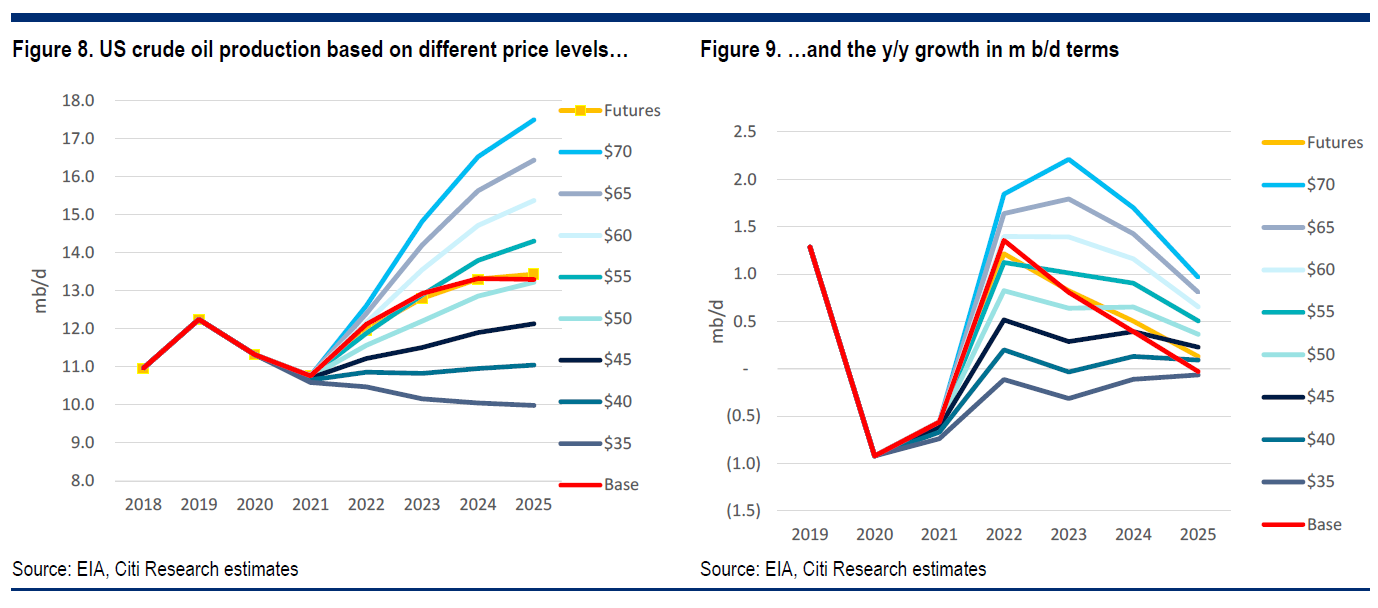

花旗表示,原油行业上游资本支出的减少在新冠疫情爆发之前就已经开始,但这并不一定会导致供应缺口。花旗认为影响原油价格的长期核心因素在于在公开市场上寻找和开发石油和天然气以及替代产品的成本。考虑到目前较高的油价,相关替代产物的开发已经变得有利可图,这足以激发新的投资。

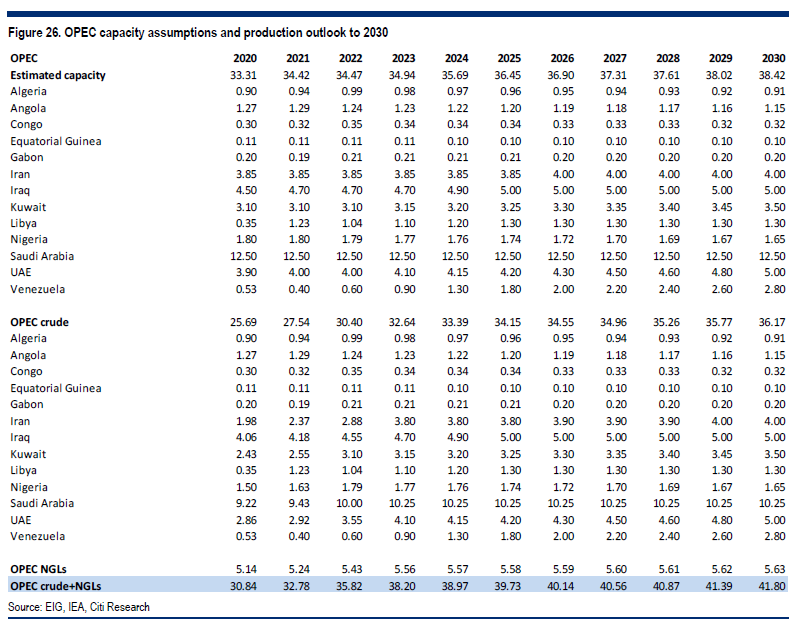

从投资角度,综合统计目前OPEC+国家的潜在上游投资计划,原油市场可能很快再度陷入供应过剩。

而参考OPEC+及目前主要原油生产国已探明石油储量,相关库存过剩足以抑制油价。

在碳中和方面,目前有市场观点认为全球政府对于清洁能源的支持将导致石油产品需求大幅下降,石油需求峰值加快到来。对于石油需求峰值来临日期,英国石油的预测相对极端,其认为相关峰值已经在2019年到来。与之相对,IEA的预测则相对温和,认为相关峰值将在2030年到来。

花旗承认,碳中和带来的潜在政策变化确实对行业产生供应中断影响。特别是如果全球各国加速制定旨在降低各行业碳排放强度的政策,这导致许多石油国家无力为其原油生产提供资金预算,再次推高油价。

但花旗警告,本世纪头10年的技术变革使页岩、油砂和深水项目与世界上传统的低成本地区的项目更具竞争力。页岩油生产周期较短且经常携带天然气,一旦相关油价攀升,行业复产几乎是板上钉钉。

OPEC增产在即 油价应声回落

本周四,以沙特和俄罗斯为首的OPEC+将召开部长级会议,市场已普遍预计,各大产油国届时将同意增产,在2月和3月自愿减产100万桶/日的沙特预计将不再单边减产。

在周二的OPEC+联合技术委员会会议上,委员会预测认为,即使在6月前恢复了240万桶/日的产量,今年全球原油库存仍有望保持逐月下降。

根据预测,OPEC产油量将从2月的2490万桶/日增加至6月的2680万桶/日,即便如此,经合组织国家(OECD)的石油库存也将在8月降至2015至2019年的平均水平以下。

受增产消息影响,国际油价周二应声下跌。WTI 4月原油期货收跌0.89美元,跌幅1.47%,报59.75美元/桶。 布伦特4月原油期货收跌0.99美元,跌幅1.55%,报62.70美元/桶。

目前OPEC+恢复产量处于非常微妙的状态,沙特、俄罗斯态度迥异。

OPEC事实上的领导人沙特阿拉伯此前公开表示石油生产国在生产政策上应保持“极其谨慎”的态度,警告该组织不要自满,因为需要寻求应对仍然在全球范围内蔓延的疫情危机。

俄罗斯则持较为乐观态度。俄罗斯副总理亚历山大 诺瓦克(Alexander Novak)暗示,莫斯科有意增加石油供应,称市场已达到平衡。

SEB首席大宗商品分析师Bjarne Schieldrop在一份研究报告中表示:“俄罗斯希望尽快恢复正常生产,而沙特希望在一段时间内享受高油价,并让市场保持紧张状态,而不是放松状态。我们认为两家公司都能得到自己想要的东西。”

他补充称,俄罗斯可能获准进一步增产,而沙特阿拉伯将“部分或可能全部”恢复每日100万桶的额外减产。

(编辑:林喵)