本文转自微信公众号“中信建投证券研究”。

简评

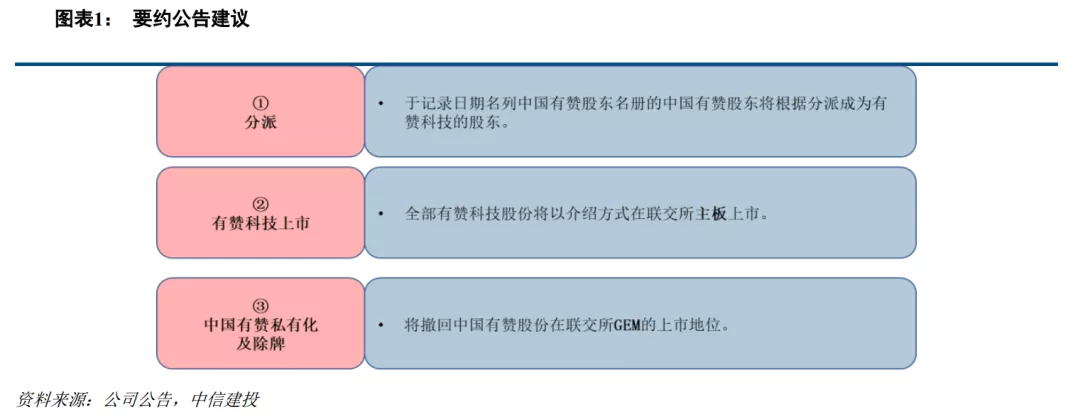

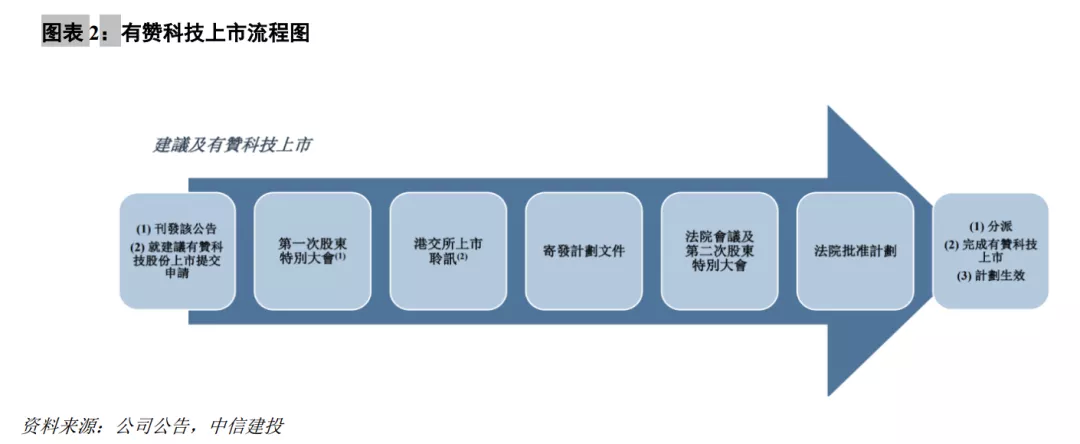

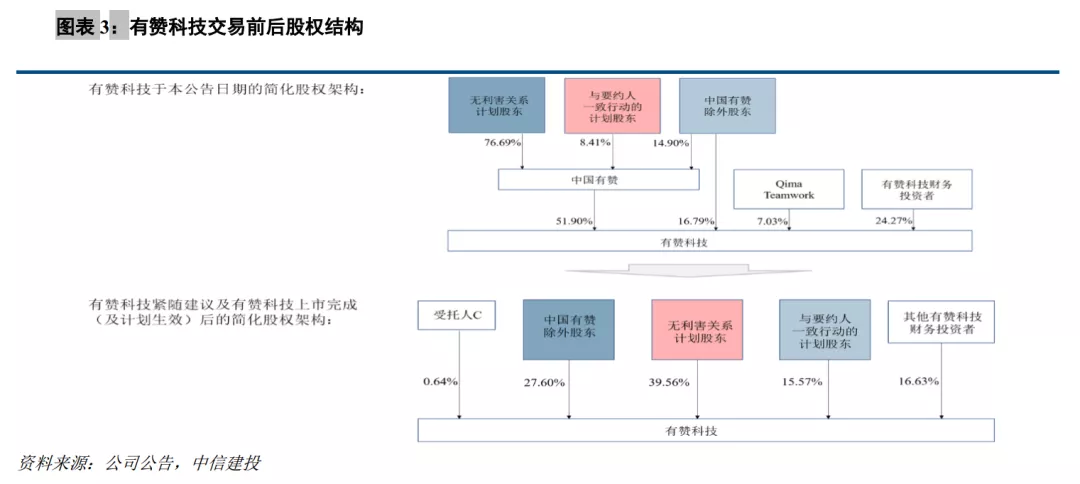

中国有赞(08083)申请有赞科技以介绍方式在联交所主板上市。2018年中国有赞在港股创业板借壳上市,中国有赞持有有赞科技(原QimaHoldings,持有SaaS业务资产)51.9%的股权以及支付业务(原中国创新支付资产)100%的股权。于2021年2月26日,要约人BetaCafe及中国有赞联合发布:

向全体中国有赞股东分派中国有赞持有的有赞科技股份,有赞科技以介绍方式在联交所主板上市;

完成分派后,中国有赞私有化,要约人以现金向计划股东支付每股0.1352港元,各中国有赞股东均有权根据分派就每股中国有赞股份收取0.05077265股有赞科技股份。

建议完成后,记录日期名列中国有赞股东名册的中国有赞股东将根据分派成为有赞科技的股东,并将连同有赞科技财务投资者拥有有赞科技股份。并将撤回中国有赞股份在联交所GEM的上市地位,私有化后中国有赞将朱宁先生及其他中国有赞除外股东持有100%权益。

中国有赞支付及其他业务估值23.34亿港元(19.48亿人民币)。建议的条款包括现金计划代价以及分派有赞科技股份两个方面,其中现金计划代价是针对支付及其他业务部分进行现金补偿。支付及其他业务的价值按照可比公司加权平均EV/S倍数5.09来估算约为2,334,288,400港元(约1,948,000,000元)。

中国有赞于记录日期已发行的股份总数为17,260,003,617股,对应每股注销计划股份收取现金0.1352港元。股份分派方面,中国有赞共持有876,336,232股有赞科技股份,对应每股中国有赞股分收取0.05077265股有赞科技股份(即中国有赞持有的有赞科技股份总数876,336,232除以中国有赞已发行股份总数17,260,003,617)。

有赞科技整体估值647.84亿港元(540.63亿人民币)。中国有赞于评估日(2020年11月30日)的市值为300.07亿人民币,扣除掉支付及其他业务19.48亿人民币市值,则51.9%有赞科技对应市值为280.59亿人民币,对应有赞科技整体估值约为540.63亿人民币(647.84亿港元),对应每股有赞科技估值为42.81港元(35.73元)。

有赞科技将以介绍方式在联交所主板上市,故不会公开发售股份,有赞科技目前42.81港元估值并非最终交易价格。

理论折价短期无太大参考意义。根据现金补偿以及按比例分配有赞科技的股份算出中国有赞每股价值为2.31港元,相较公告前一交易日收盘价折让约30.2%。但这个价格只是理论估值,中国有赞价值仍取决于有赞科技转板后的价格。

此次有赞科技通过介绍上市,将原有的SaaS业务与支付业务剥离,此举将对公司的定位进一步明确,随着去中心化电商的快速发展,云端商业服务行业必将继续增长,有赞科技作为行业龙头,未来空间仍然巨大。转板后有赞科技有望进入港股通,在获得南下资金流入后,公司的估值弹性将更加可观。

聚焦SaaS业务,释放增长潜力。有赞科技上市有利于:

1)透过释放有赞科技的增长潜力及进一步发展SaaS业务,为中国有赞的股东释放价格;

2)以SaaS业务总资产创造远多于支付及其他业务总资产所产生收益的能力;

3)主板上市后或带来进入港股通的可能性;

4)剥离支付业务后,有赞科技主营业务包括SaaS业务及延伸服务业务,其提供的有赞担保等延伸服务不会受到剥离上市的影响。此外,我们预计有赞科技上市前,中国有赞不会进行长期停牌处理,期间或有短暂停牌以处理股份分派事宜。

我们认为以微信为代表的私域流量仍处发展前期,持续看好中国有赞作为龙头SaaS服务商长期的增长空间及竞争力。

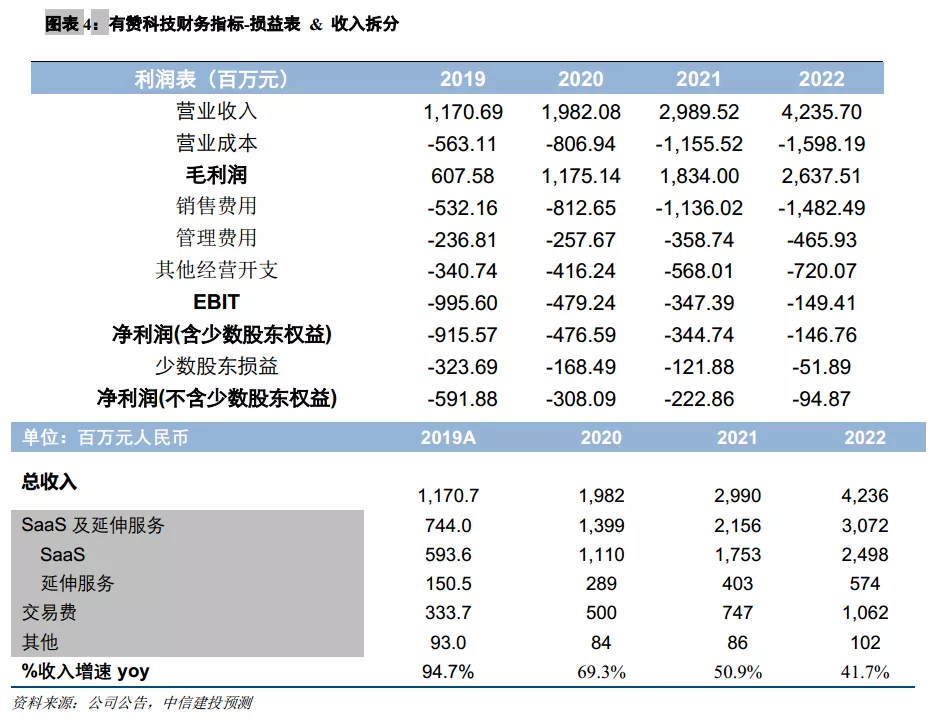

我们预测公司2020-2022年营收分别为19.8亿元、29.9亿元、42.4亿元,结合美股高增速SaaS公司目前的估值水平(40%以上增速SaaS公司PS TTM为40x以上)及考虑中国有赞的龙头地位,给予公司SaaS及延伸服务业务2022年30xPS,交易费及其他业务给予5x PS,对应3.6港元目标价,维持“买入”评级。

风险提示:SaaS业务发展不及预期、有赞科技主板上市进程不及预期、SaaS板块估值中枢回调。

(编辑:彭伟锋)