本文转自微信公众号“明晰笔谈 ”。

核心观点

在经历了1月底的大幅上行后,资金利率在2月趋稳,基本围绕政策利率波动。3月影响资金面的因素较多,既有普惠金融定向降准考核结果的发布,又有两会关于货币政策的定调和政府债额度的公布,此外还有MPA考核等多重因素的影响,那么3月资金面将如何演变,我们将在下文进行探讨。

如何看待央行货币政策操作:以稳为主。预计央行不会使得银行间资金价格大幅波动。近期央行转发文章称,当前已不应过度关注央行操作数量,否则可能对货币政策取向产生误解,重点关注的应当是央行公开市场操作利率、MLF利率等政策利率指标,以及市场基准利率在一段时间内的运行情况。

目前DR007基本降至央行合意的政策利率附近,同业存单利率也大体围绕MLF利率波动,因此短期内货币政策仍将稳字当头。预计通胀因素对货币政策制约有限。目前我国的通胀水平尚处于低位,货币政策也逐渐回归常态。因此整体而言,预计此次通胀预期发酵对国内货币政策的影响较小。

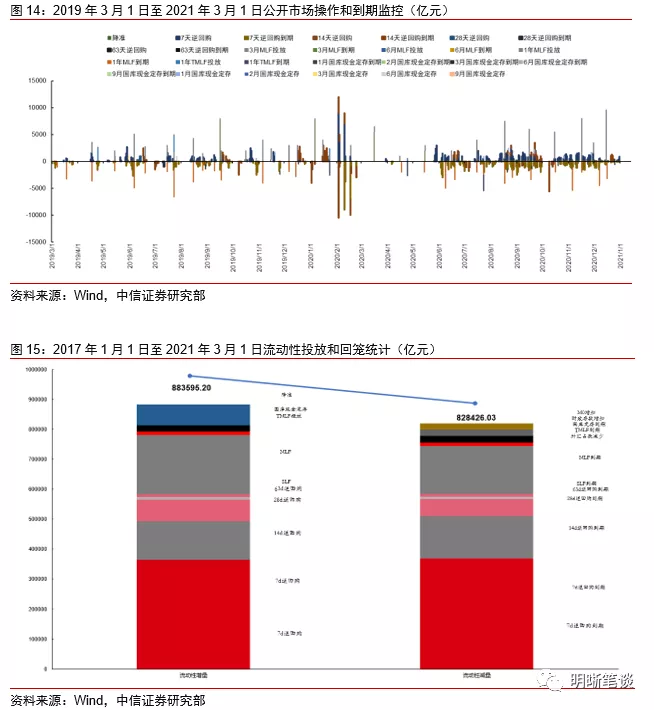

由于当前政府债券供给节奏相对温和、通胀因素暂不构成制约以及央行对银行间利率稳定的重视,同时由于3月公开市场到期量仅有1800亿元,对冲压力较小。预计央行操作仍将维持中性,节奏上以稳为主。

如何看待政府债供给:压力较小。预计国债供给总体适中,3月总发行量在5000亿元左右。但从本周的3年、7年期国债发行计划看,二者的续发额均上提至570亿元,若月内的1年、2年、5年以及10年期国债维持超过500亿元的发行量,长期限国债(30年、50年)发行量也有所上升的话,我们预计3月国债总发行额在5000亿元左右。

预计3月地方债总发行量约在3000-3500亿元左右,整体发行压力较小。今年年初地方债发行节奏同往年有所不同,专项债供给节奏提升可能要等到“两会”结束后;考虑到“两会”时点因素,预计3月专项债净融资在全年中的占比或将下探至较低水平,考虑到期量后发行总额约1000-1500亿元,整体的缴款压力不大。

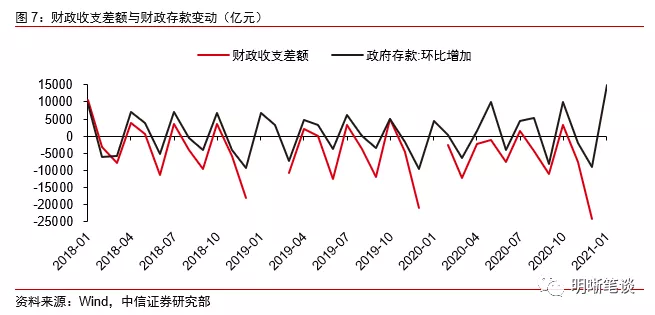

如何看待财政收支:利好资金面。从季节性规律看,3月属于财政“收少支多”的月份,财政存款通常都有大约6000亿元左右的减少。考虑到今年3月政府债供给的总水平相对不高,维持季末相对高的财政支出或将使得财政存款支出的更多一些。总体而言,3月财政因素对资金面较为友好。

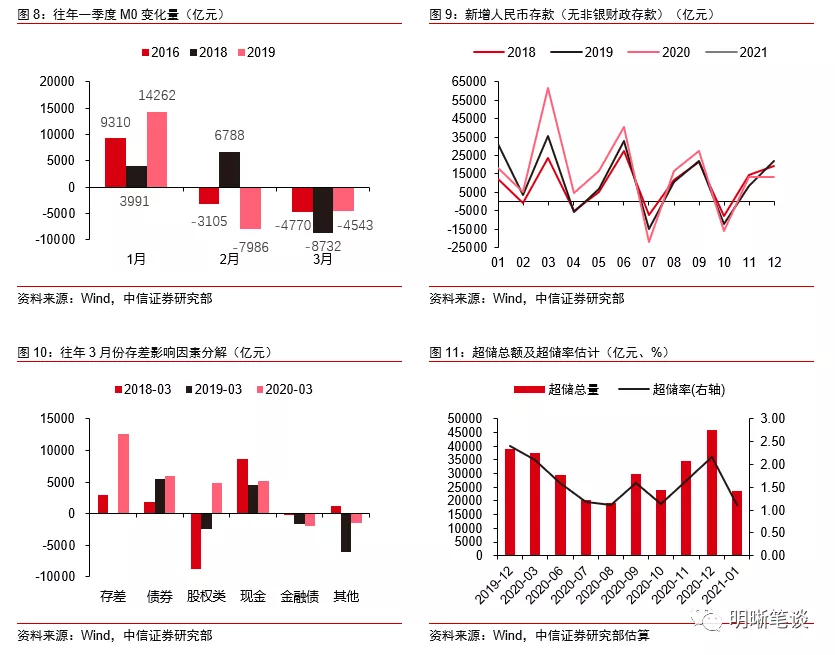

如何看待取现需求与缴准因素:整体中性。从春节时点规律上看,2019年同今年较为相似,现金回流节奏整体呈现先快后慢的特点。预计3月现金项目回流量大约在1500-2000亿元左右。考虑到宽信用政策的逐渐退出,预计3月法定准备金缴存压力大约在3000-3500亿元左右。从当前银行间流动性总量看,总体超储率已经从1月末1.1%的低位逐渐走升。

后市展望:预计3月流动性中性偏宽。从近期央行的货币政策工具操作态度看,央行意在维持银行间资金面的稳定,同时我们认为后续结构性的通胀脉冲也不会对货币政策产生制约,货币政策依旧会维持稳定的主基调。

而从影响银行间流动性的主要因素看,财政因素与现金的回流将对银行间流动性产生利好,预计3月资金面依旧呈现中性偏宽的整体态势。最后对于3月资金面,除了“两会”定调外依然需要注意定向降准、季末考核、存单价格以及再贷款续作情况的影响。

正文

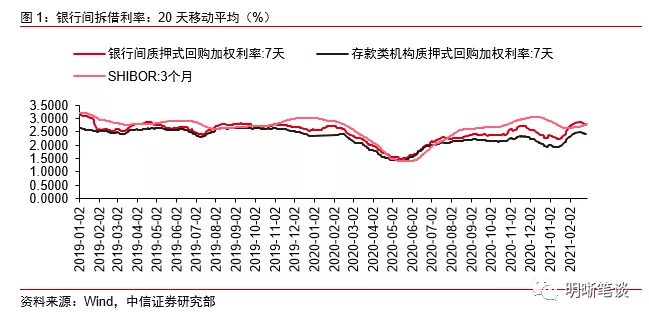

在经历了1月底的大幅上行后,资金利率在2月趋稳,基本围绕政策利率波动,截至月末最后一天,R007由月初的3.8%下降至2.4%左右,DR007由3.2%降至2.2%附近,下降100bps左右。

3月影响资金面的因素较多,既有普惠金融定向降准考核结果的发布,又有两会关于货币政策的定调和政府债额度的公布,此外还有MPA考核等多重因素的影响,那么3月资金面将如何演变,我们将在下文进行探讨。

如何看待央行货币政策操作:以稳为主

2月资金面为何宽松:“春节冲击”总体温和。为稳定春节前资金面,央行显示出较为温和的态度,节前资金面宽松市场利率围绕政策利率波动。春节后受税期影响资金面波动稍有提高,但二月并非缴税大月,且税期临近月末财政收支错位效应影响相对较小;此外春节过后,流通中的现金回流着银行体系对流动性有一定的补充;

另外从需求的角度而言经过此前资金利率大幅上行的冲击,债市杠杆整体下行;春节后通胀预期集中释放风险偏好回升商品大涨导致债券投资者相对谨慎加杠杆需求下降。基于以上因素即使在春节后央行回笼了流动性但资金面依然维持宽松。

预计央行不会使得银行间资金价格大幅波动。近期央行转发文章称,当前已不应过度关注央行操作数量,否则可能对货币政策取向产生误解,重点关注的应当是央行公开市场操作利率、MLF利率等政策利率指标,以及市场基准利率在一段时间内的运行情况。春节前,央行发布的2020年四季度货币政策执行报告中也曾提到“引导市场利率围绕公开市场操作利率和中期借贷便利利率波动”。

官方的表态进一步打消了市场对于货币政策转向的疑虑,目前DR007基本降至央行合意的政策利率附近,同业存单利率也大体围绕MLF利率波动,因此短期内货币政策仍将稳字当头。

预计通胀因素对货币政策制约有限。节后原油等大宗商品价格的大幅上升引发市场对于因全球通胀上升而导致货币政策收紧的担忧,而关于外部通胀是否会传导至国内从而引发货币政策收紧,市场也进行了广泛的讨论。我们认为,此次通胀预期因疫苗可能普及疫情即将被有效控制同时需求复苏供给不足而起。

大宗商品价格的上升的确推升了国内上游产业链成本的上升,后续存在推动通胀上行的可能,但目前我国的通胀水平尚处于低位,且相较海外我国对新冠疫情反映较迅速,疫情也较早被控制,经济生产恢复较早基本面于去年一季度末就触底反弹,货币政策也已于去年5月份就回归常态。

因此整体而言,此次通胀预期发酵对国内货币政策的影响较小。综上所述,由于当前政府债券供给节奏相对温和、通胀因素暂不构成制约以及央行对银行间利率稳定的重视,同时由于3月公开市场到期量仅有1800亿元,央行货币政策到期对冲的压力也比较小。因此我们认为3月央行操作仍将维持中性,节奏上以稳为主。

影响银行间流动性的几个因素

(一)如何看待政府债供给:压力较小

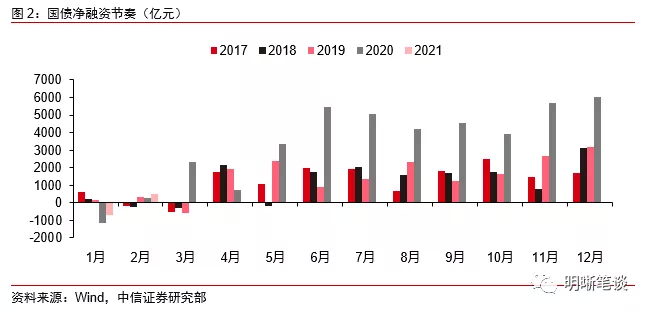

预计国债供给总体适中,3月总发行量在5000亿元左右。从历史经验来看,相对于地方政府债券发行节奏的较大波动性,国债的发行规律显示的更加稳定。目前2021年度“两会”还未召开,具体的年度赤字率仍需要观察。观察往年国债发行情况,3月通常也不是国债发行的大月,全月净融资额常常为负。

但从本周的3年、7年期国债发行计划看,二者的续发额均上提至570亿元,若月内的1年、2年、5年以及10年期国债维持超过500亿元的发行量,长期限国债(30年、50年)发行量也有所上升的话,我们预计3月国债总发行额在5000亿元左右。

当然,年内到期的贴现国债发行量也有上升的可能,但从当前的国债发行预告看,182天国债发行量仍维持在200亿元规模,大幅超预期的可能性不大。考虑到3714亿元的国债总偿还金额,大约1200-1300亿元的缴款压力总体是较为适中的。

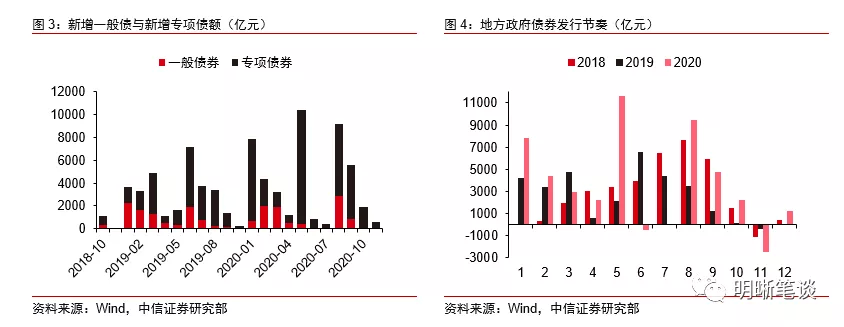

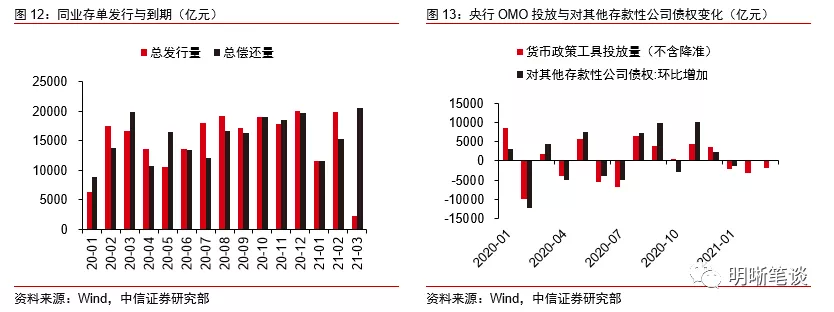

预计3月地方债总发行量约在3000-3500亿元左右,整体发行压力较小。今年年初地方债发行节奏偏慢,前两个月总融资额共计约3550亿元,从同比角度看明显减少;而且二月地方债净融资基本归零,呈现出节奏后移的特点。

今年“两会”尚未召开,总体的地方债新增额度仍待观察,考虑到相较去年财政融资额度更有可能有所收缩,初步估计今年新增专项债额度压缩至3万亿元,新增地方一般债额度约为1万亿元。

对于3月专项债发行:今年年初地方债发行节奏同往年有所不同,专项债供给节奏提升可能要等到“两会”结束后;若从历史经验看,3月专项债净融资额对全年占比通常在5-15%左右,考虑到“两会”时点因素,预计3月专项债净融资在全年中的占比或将下探至较低水平,考虑到期量后发行总额约1000-1500亿元。

对于3月地方一般债发行:从历史经验看,3月地方一般债净融资额对全年占比通常在7-15%左右,但预计今年节奏也将后移,考虑到期量后发行总额约2000亿元。因此我们预计3月地方政府债总发行量或在3000-3500亿元左右,整体的缴款压力很小。但值得注意的是,“两会”的相关定调将使得地方债的新增额度有较大的不确定性。

(二)如何看待财政收支:利好资金面

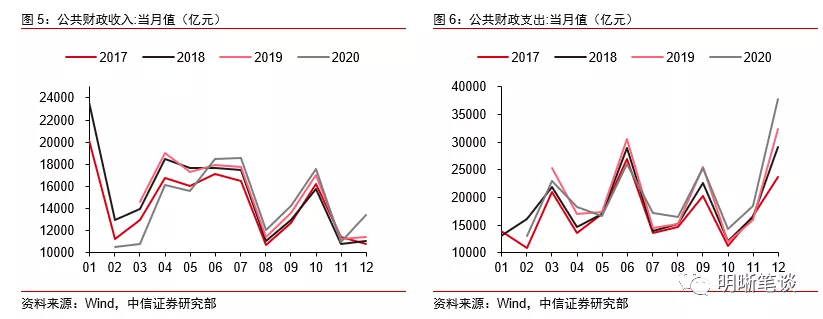

预计3月财政收入总量尚可,缴税压力相对温和。从近四年的季节性规律来看,公共财政收入的节奏性非常明显,季度首月通常是财政收入大月,季末月通常财政收入总量相对温和。

3月份通常是全年财税收入的相对低点。由于疫情对去年3月财政收入影响较大,我们借由2018年、2019年的数据进行推算:3月财政收入总量约为12000-14000亿元左右,假定财政收入每年增长5%,并按照季节性规律推测非税收入总量大约为2700-3000亿元,综上预计3月财政收入总量大约为18000亿元左右。

3月财政支出力度较强,预计利好银行间资金面。从历史经验来看,由于3月份是季末月,其财政支出总量是全年的一个高点。根据今年年底中央经济工作会议的表述,明年财政政策依旧维持积极,预计3月财政支出将利好银行间流动性。

从历史经验看,3月公共财政支出总额水平总体位于2-2.5万亿元水平,由于“就地过年”政策对财政的影响进一步减小,我们预计财政支出增速将达5%左右水平,3月全月公共财政支出或在24000亿元水平。

预计财政“收少支多”利好银行间流动性。从季节性规律看,3月属于财政“收少支多”的月份,财政存款通常都有大约6000亿元左右的减少。考虑到今年3月政府债供给的总水平相对不高,维持季末相对高的财政支出或将使得财政存款支出的更多一些。总体而言,3月财政因素对资金面较为友好。

(三)如何看待取现需求与缴准因素:整体中性

现金回流存在利好,缴准压力犹存。受春节影响,每年1月民众对流通现金的取现需求旺盛,从M0的变化规律看:每年春节前后M0剧烈波动,1月往往是M0大幅上升的月份,而现金也将在2、3月份逐渐回流。从春节时点规律上看,2019年同今年较为相似,现金回流节奏整体呈现先快后慢的特点。

今年1月M0增加5310亿元,如果参照2019年现金回流速度,预计3月现金项目回流量大约在1500-2000亿元左右。对于缴准压力,3月从季节性经验看是存款高增的月份,考虑到宽信用政策的逐渐退出,预计3月法定准备金缴存压力大约在3000-3500亿元左右。从当前银行间流动性总量看,总体超储率已经从1月末1.1%的低位逐渐走升,预计财政因素也将继续利好3月资金面。

后市展望

后续仍需关注哪些因素:定向降准、季末考核、存单价格以及再贷款续作情况。

对于3月资金面,除了“两会”定调外,我们认为依然存在几个需要注意的因素:

①从2020年经验看,3月中旬央行普惠金融定向降准即有下达,今年普惠金融定向降准也存在在3月落地的可能;

②3月是MPA季末考核月,月末时点银行往往倾向保留更多的高流动性资产,我们提示投资者注意时点冲击;

③由于前期央行MLF投放总量相对保守,近期存单价格中枢有一定上移,从3月发行到期量看,3月同业存单到期量是近年来最高的,较大的存单供给可能会对中长期资金价格产生冲击;

④去年3月央行开展了3000亿元抗疫再贷款再贴现政策,从央行OMO总量和央行资产负债表变化看,去年3月央行可能投放了超过2000亿元的再贷款;虽然央行并未明确说明这一政策的期限,但本月该再贷款是否会到期、到期是否会续作都值得关注。

后市展望:预计3月流动性中性偏宽。从近期央行的货币政策工具操作态度看,央行意在维持银行间资金面的稳定,同时我们认为后续结构性的通胀脉冲也不会对货币政策产生制约,货币政策依旧会维持稳定的主基调。

而从影响银行间流动性的主要因素看,财政因素与现金的回流将对银行间流动性产生利好,预计3月资金面依旧呈现中性偏宽的整体态势。最后对于3月资金面,除了“两会”定调外依然需要注意定向降准、季末考核、存单价格以及再贷款续作情况的影响。

市场回顾

利率债

资金面市场回顾

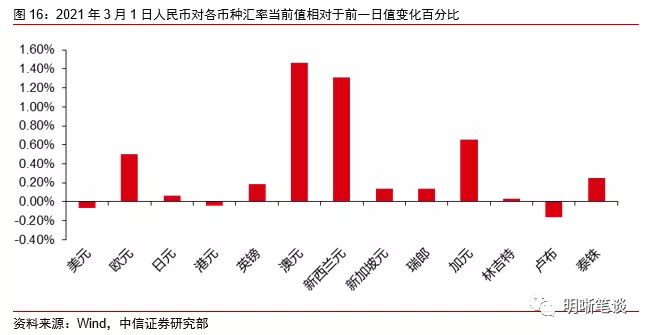

2021年3月1日,银存间质押式回购加权利率大体下行,隔夜、7天、14天、21天和1个月分别变动了0.74bp、-1.61bps、-20.93bps、-25.97bps和-9.44bps至2.12 %、2.20%、2.12%、2.19%和2.34%。国债到期收益率大体上行,1年、3年、5年、10年分别变动0.60bp、-0.43bp、-2.45bps、3.23bps至2.61%、2.90%、3.08%、3.25%。

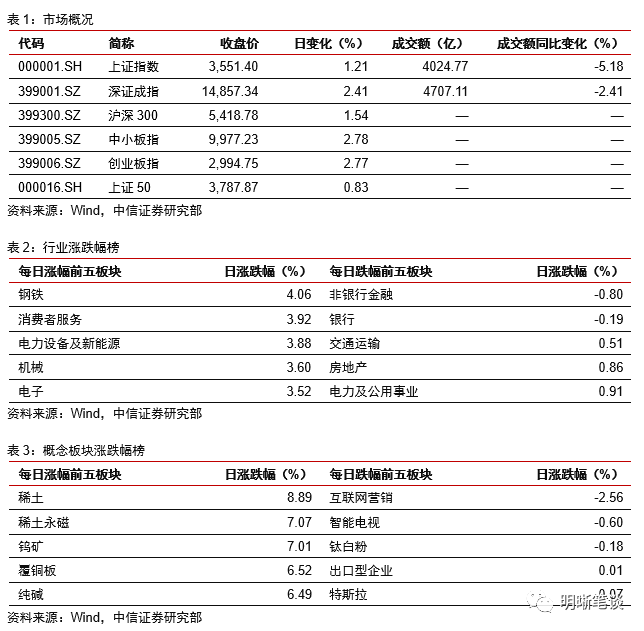

上证综指上涨1.21%至3551.40,深证成指上涨2.41%至14857.34,创业板指上涨2.77%至2994.75。

央行公告称,为维护银行体系流动性合理充裕,2021年3月1日人民银行以利率招标方式开展了100亿元逆回购操作。当日200亿元7天逆回购到期,实现流动性净回笼100亿元。

流动性动态监测

我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2021年1月对比2016年12月M0累计增加21321.37亿元,外汇占款累计下降8025.20亿元、财政存款累计增加21581.4亿元。

粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

可转债

可转债市场回顾

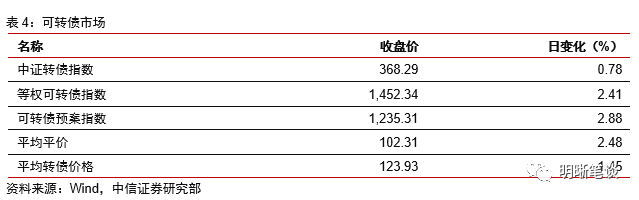

3月1日转债市场,中证转债指数收于368.29点,日上涨0.78%,等权可转债指数收于1,452.34点,日上涨2.41%,可转债预案指数收于1,235.31点,日上涨2.88%;平均平价为102.31元,日上涨2.48%,平均转债价格为123.93元,日上涨1.45%。343支上市交易可转债(辉丰转债除外),除湖盐转债停盘,恒逸转债、财通转债、开润转债和迪龙转债横盘外,293支上涨,45支下跌。

其中银河转债(14.09%)、广电转债(9.46%)和齐翔转2(9.35%)领涨,长海转债(-4.27%)、金陵转债(-4.19%)和新凤转债(-3.58%)领跌。

337支可转债正股(*ST辉丰除外),除雪天盐业停盘,欧派家居、海亮股份、孚日股份、苏农银行、铁汉生态、江阴银行、内蒙华电、宁波建工和紫金银行横盘外,299支上涨,28支下跌。其中金银河(20.01%)、赛意信息(12.83%)和金力永磁(10.19%)领涨,光华科技(-2.43%)、花王股份(-2.20%)和家家悦(-1.67%)领跌。

可转债市场周观点

上周转债市场出现较大的回撤,特别是前期强势标的首当其冲,和权益市场的分化较为一致。

历经了数月较为极端的分化行情后,市场短期进入了高波动的阶段。虽然我们持续在周报中对波动提升做了一些准备,但当波动来袭仍旧无法幸免,关注的标的也多数遭遇了较大的回撤。看起来市场进入了一个十字路口,是否应该大幅的调整持仓方向成为了最急迫的问题。

虽然高波动冲击了持仓体验,市场风格的均衡正在展开,随着市场的反弹建议投资者在顺周期方向持仓之余可以增加一定中市值标的的配置,实际上受制于转债市场标的覆盖范围的限制,诸多方向并没有合适标的进行布局,但宁缺毋滥。

我们认为有三大对策值得关注。

基于我们资产配置的框架,顺周期的超额收益并未完结,波动中坚守仍旧是较好的选择。相关标的愈发的集中和明确,顺周期的下半场我们重点关注的方向是有色、能化、农产品等。其中供给格局较差限制较多的方向更值得长期持有。此外碳中和这一主题也是当前持续发酵的方向。

正在逐步起势的复苏逻辑这一主线预计会在中期维度成为市场取得收益的重要方向。随着疫情顶部的临近,疫情退出的交易逻辑值得专注,建议重点关注交通运输、餐饮文娱、旅游酒店等板块。再次重申对于复苏主线我们定义为中期维度的逻辑。

随着市场极端行情的再均衡,我们从盈利弹性角度和产业政策、稳健性等视角去寻找潜在布局方向,我们重点关注成长逻辑的TMT、高端制造与稳健逻辑的环保方向下的高性价比标的。其中不少中盘标的对应的可转债值得重点关注。

高弹性组合建议重点关注紫金转债、韦尔(精测)转债、利尔转债、火炬转债、隆20转债、太阳(山鹰)转债、福20转债、星宇转债、盛屯(长海)转债、金禾转债。

稳健弹性组合建议关注无锡转债、彤程转债、南航转债、金能转债、恒逸转债、财通转债、旺能转债、双环转债、欧派转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场

中信证券明明研究团队

(编辑:彭伟锋)