本文源自 微信公众号“中金点睛”。

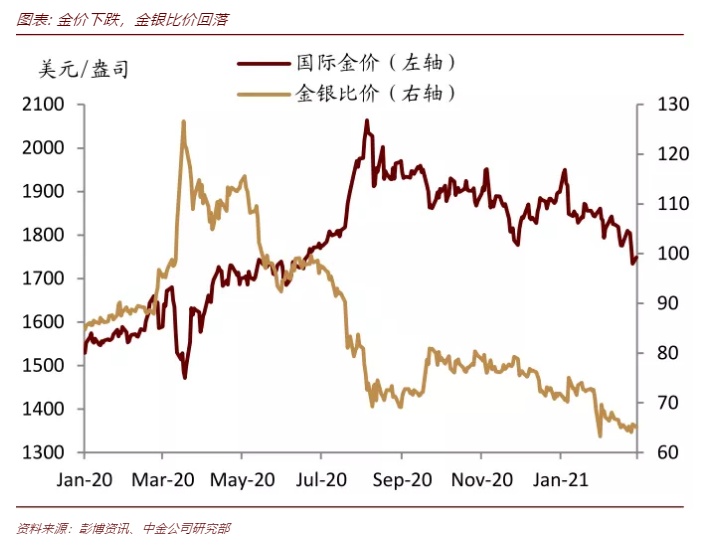

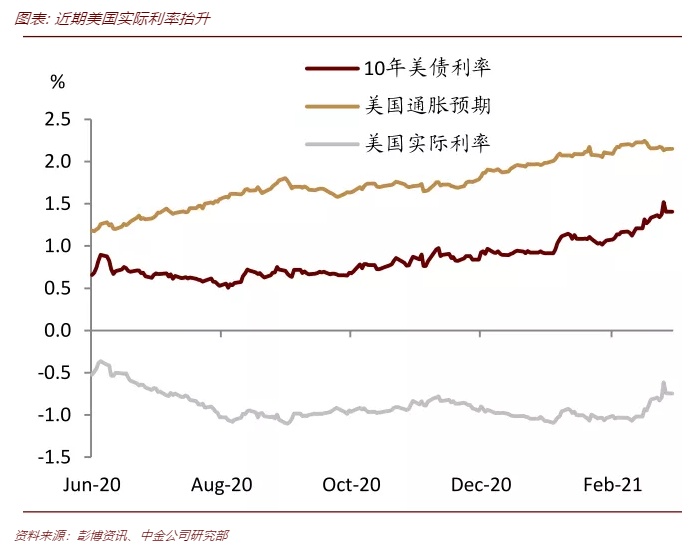

进入二月份后,大宗商品市场多数品种上涨,在经济增长预期继续改善背景下,供需复苏不同步导致阶段性的短缺。从资产价格表现看,大宗商品中的原油和有色金属领涨,而黄金大跌;尤其是近期十年美债利率快速上升,主要推动来自实际利率上升,而通胀预期基本持平。因此,我们认为,近期大宗商品价格变化和复苏有关,“再通胀”交易可能是反馈式投机行为。往前看,如果实际利率继续推动美债利率上行,我们预计负利率带来的溢价可能继续下降,并且维持黄金这一轮回调的目标价在1600美元/盎司的判断,黄金价格可能仍有下行空间。

黄金:大宗商品价格轮动的风险溢价标杆

进入二月份后,大宗商品市场多数品种上涨,在经济增长预期继续改善背景下,供需复苏不同步导致阶段性的短缺。从资产价格表现看,大宗商品中的原油和有色金属领涨,而黄金大跌;尤其是近期十年美债利率快速上升,主要推动来自实际利率上升,而通胀预期基本持平。因此,我们认为,近期大宗商品价格变化和复苏有关,“再通胀”交易可能是反馈式投机行为。

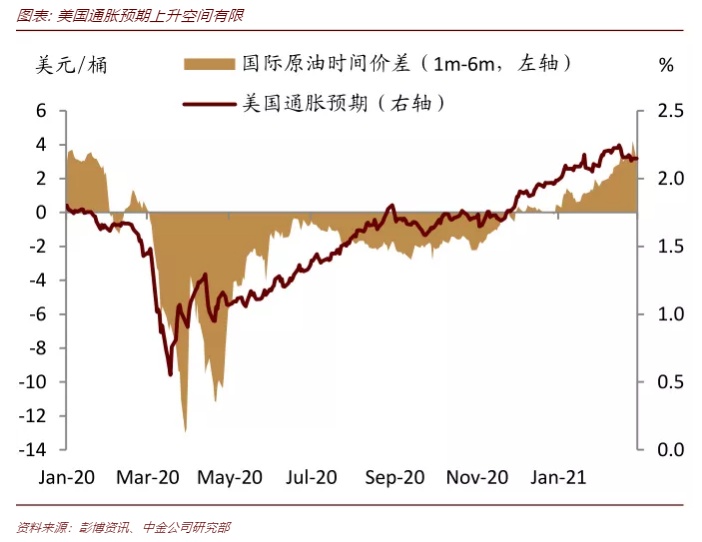

对黄金而言,价格可能要面临两方面的压力,即利率驱动的基准价格重估和风险偏好回升的溢价回落。我们在2021年2月24日《石油:结构性牛市还是供需错配?》中提出当前石油市场不具备结构性牛市特征,短期油价可能有下行风险。而且,进入1月后,美国2年-10年通胀预期已经倒挂,与此同时,供应溢价推升原油现货升水。从历史经验看,通胀预期进一步上升的空间可能有限。

在疫情后的大宗商品价格轮动中,黄金反映市场风险偏好变化,一定程度上可能成为大宗商品价格轮动中判断需求折价和供应溢价的标杆,我们在2021年2月7日《大宗商品:未来价格如何轮动?》有对黄金和石油在大宗商品价格变化的标杆作用的研究。

实际利率抬升,价格重估是边际影响

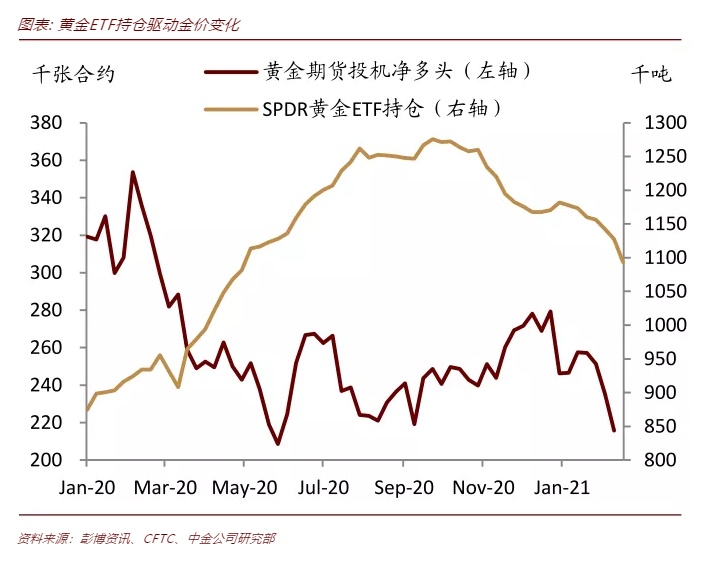

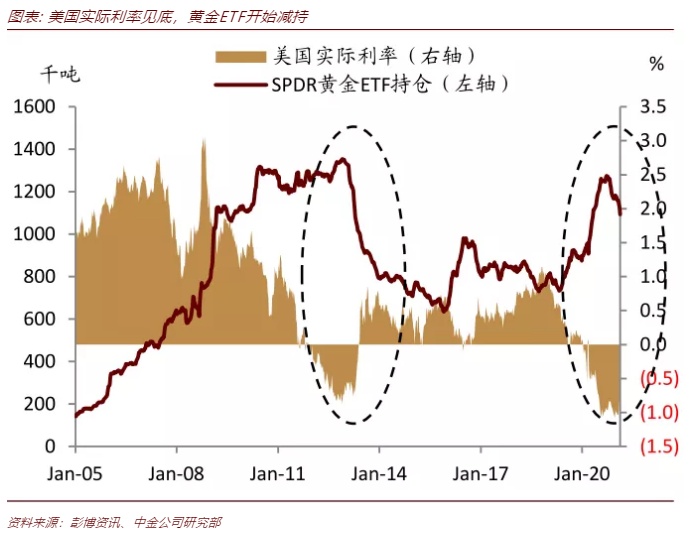

从黄金市场的当前持仓来看,去年金价大涨主要受益于ETF持仓的持续增加,而期货市场投机头寸几乎持平。从商品定价来看,我们发现利率对金价的预测模型存在突变现象,实际利率跌入负区间时,利率对基准价格的解释力会有下降。因此,就目前市场而言,实际利率仍在负区间,利率变动对黄金的价格重估可能是边际影响,正如我们近期看到实际利率上升后,黄金价格下跌幅度超过了基准价格。

溢价下降是驱动因素,和复苏有关

我们在2020年8月16日《近忧正在兑现,仍有下行风险》中提出负利率推动ETF买需,这部分溢价主要由疫情发生后的避险需求推动,而市场风险偏好回升也成为溢价回落的触发因素。我们仅凭实际利率的变化不能完全解释去年金价大涨,类似地,当前溢价下降也同样会扩大金价跌幅。我们认为,在欧美疫苗接种加快的背景下,市场风险偏好回升,黄金ETF持续减持,可能驱动金价继续回落。

往前看,金价仍有下行空间

中金海外策略认为,短期美债抛售可能告一段落,陡升的利率可能盘整,中期看,实际利率还会继续推升美债利率,一方面,拜登1.9万亿美元财政刺激的具体信息可能会在新财年预算案中有所表现,另一方面,疫苗积极进展的关键时点是实现群体免疫,我们预计今年夏天可能实现。往前看,如果实际利率继续推动美债利率上行,我们预计负利率带来的溢价可能继续下降,并且维持黄金这一轮回调的目标价在1600美元/盎司的判断,黄金价格可能仍有下行空间。

(编辑:赵锦彬)