去年的疫情以及寒冬的影响,使得不少纺织企业赚的盆满钵满,业绩也已陆续体现在企业的当期报表中。

智通财经APP了解到,近期江南布衣(03306)发布2021上半财年业绩报告。报告显示,2021上半财年公司营业收入23.15亿元,同比增长8.4%;纯利4.6亿元,同比增长7.8%,业绩超预期。

受此因素的影响,2月26日,江南布衣股价涨逾18%,股价创下近一年来的新高。

(行情来源:智通财经)

线上销售额大增,整体毛利率下行

资料显示,江南布衣是中国一家中国本土设计品牌时尚企业,产品一直沿袭简约设计、冷淡风以及棉麻材质,始终在小众市场里周旋。目前公司旗下共有五个品牌,包括JNBY、CROQUIS、inby by JNBY、less和Pomme de terre。

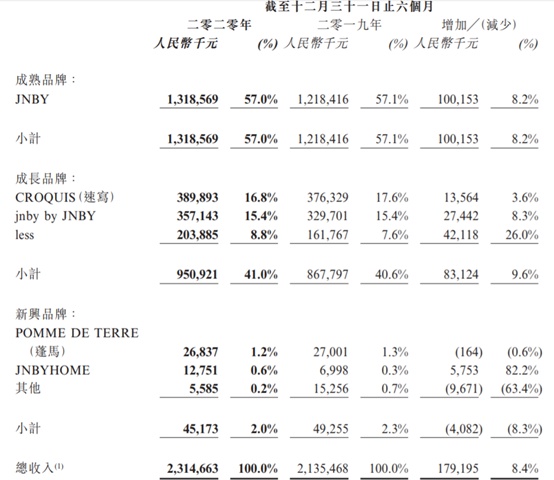

在上述5个品牌中,公司又将其分为成熟品牌、成长品牌及新兴品牌。根据2021上半财年显示,在各大品牌中,JNBY品牌合计收入13.19亿元,占全部营业收入比例的57%,较2020财年同期增长8.2%。毫无疑问,在诸多品牌中JNBY是公司当前的核心品牌。

另外几个成长品牌累计收入9.51亿元,占2021上半财年比例的41%,同比增长9.6%。其中,less品牌在增长最为迅猛,较2020财年同期增长26%,但目前该品牌基数较小,仅占公司总营收比例的8.8%。

与前两个品牌不同的是,公司的新兴品牌在2021财年收入出现下降的情况。资料显示,2021上半财年公司的新兴品牌合计收入4517.3万元,占总营收比例的2%,同比下降8.3%,主要是其他品牌拖累所致。

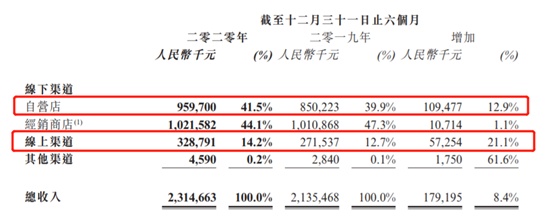

按渠道收入来看,公司的收入渠道包括线下渠道、线上渠道以及其他渠道,线下渠道是目前公司主要收入来源,按2021上半财年收入占比计算,线下渠道占公司比例的85.6%。线下渠道又可进一步细分为自营店和经销商店,按收入口径算,经销商店是公司最主要的收入来源,2021上半财年合计收入10.22亿元,占收入比例的44.1%。

由于疫情期间,消费者对线上购物的习惯性增加,因此公司的线上销售大幅增长。2021上半财年线上销售额为 3.3 亿元,同比增长21.1%,线上销售占比营收14.2%,较去年同期上升1.5ppt。

相比于2020上半财年,2021上半财年通过线下及在线渠道销售所得收入的绝对金额继续增加。

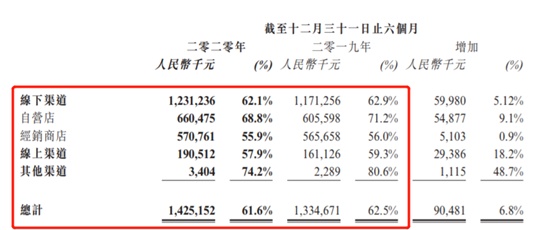

再看毛利率,公司的整体毛利率由2020上半财年的62.5%,下降至2021上半财年的61.6%,较去年同期下降 0.9ppt,主要是由于销售的产品结构占比变化所致。公司持续消化高折扣率的过季货品,拖累整体毛利率的下滑。细分来看,公司全渠道毛利率均出现不同程度的下滑,其中下降最为明显的是自营店。

由于公司持续消化高折扣的过季产品,因此2021上半财年公司的存货周转天数为 172 天,较2020财年同期下降29 天。存货净额为 7.7 亿元,2020上半财年存货金额为9.1亿元。

成本推动毛利率下降,公司处于两难境地

上文讲到,公司2021上半财年由于用较大折扣销售过季产品,毛利率有所下降。但是毛利率下降的趋势2021年下半年或许并不会好转。

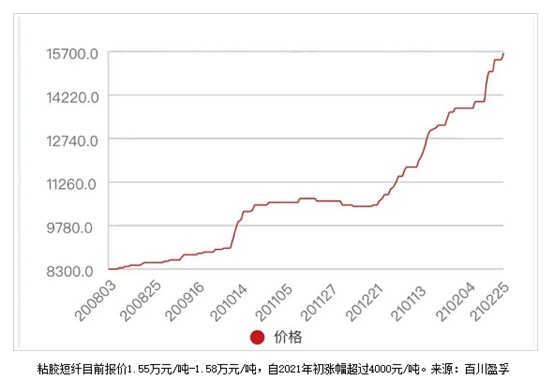

2020年下半年以及2021年开年,顺周期化工品出现了普涨行情。与服装纺织相关的原材料涨价幅度也十分明显。对于江南布衣来说,成本大幅增加势必造成毛利率下跌。

需求方面,由于海外疫情的影响,印度等东南亚国家开工率仍然处于低位,而国内疫情控制取得一定成效,制造业迅速恢复,纺织公司产能较强,导致部分海外订单由印度及东南亚转移至国内,国内纺织行业订单大量提升,导致纺织相关原材料需求大幅增长。

供给方面,根据百川资讯数据显示,截至2月20日,涤纶粗纤开工率79.89%,较上周下降0.94个百分点,行业库存也处于较低水平,厂家基本上没有多余库存,部分厂家因超买超卖,账面库存已经为负。

由于供给并没有明显变化,库存极低,需求大增,截至2月19日,涤纶粗纤报价7200元/吨,近一周涨幅5.2%,近一个月涨幅16.1%。与涤纶粗纤一样,粘胶短纤涨幅同样惊人,从去年8月的每吨8300元,到目前每吨接近1.58万元,粘胶短纤价格半年上涨了近90%。

对于江南布衣而言,公司服装定位偏小众,成本端的上行并不容易转移到下游客户。而也正是由于公司的客户群体相对小众,因此公司采用会员模式,让公司产品与会员产生粘性,会员群体逐渐成为公司收入的重要来源。

数据显示,2017财年至2020财年,会员群体贡献零售额分别占公司收入的62.6%、68.5%、70%和70%。

不过,会员数量的增速放缓,也是公司难以回避的现实。上述同期,公司会员数量分别为200万个、250万个、360万个和420万个。2020财年,会员数量同比增长16.67%,远低于2019财年同期44%的增速。截至2020年12月31日,公司共拥有会员账户数450万个,其中微信账户数410万个。

除了会员数量增速放缓外,活跃会员数量也在下降,2020年,公司的活跃会员账户数为41万个,2019年同期为47万个。因此,倘若公司在成本涨价的情况下传导给下游客户,活跃会员数或将进一步下降。倘若公司不提高价格,那么公司的盈利水平会受到影响,公司处于两难境地。

值得一提的是,去年9 月底开始的冷冬天气利好冬装销售,加之 2019 年暖冬低基数,因此品牌服饰企业有在2020年Q4业绩大增。此外,2021年春节时点相较 2020 年延后两周以上,春节前消费旺季天数增加,2021Q1服装企业业绩也会取得相对较好的业绩。

但不管是冷冬的影响,还是春节时点延后,上述两个事件属于偶然事件,并不可持续。倘若今年暖冬,那么纺织服饰企业今年Q4业绩会出现明显的下降。