本文转自微信公众号“梁中华宏观研究”。

近期美国国债利率大幅上行,美元指数也明显回升,对全球股债汇市产生较大影响。这背后主要是市场对美国经济、通胀复苏的预期在发生变化。后续美国经济会如何走?本轮美国经济复苏为何完全与众不同?

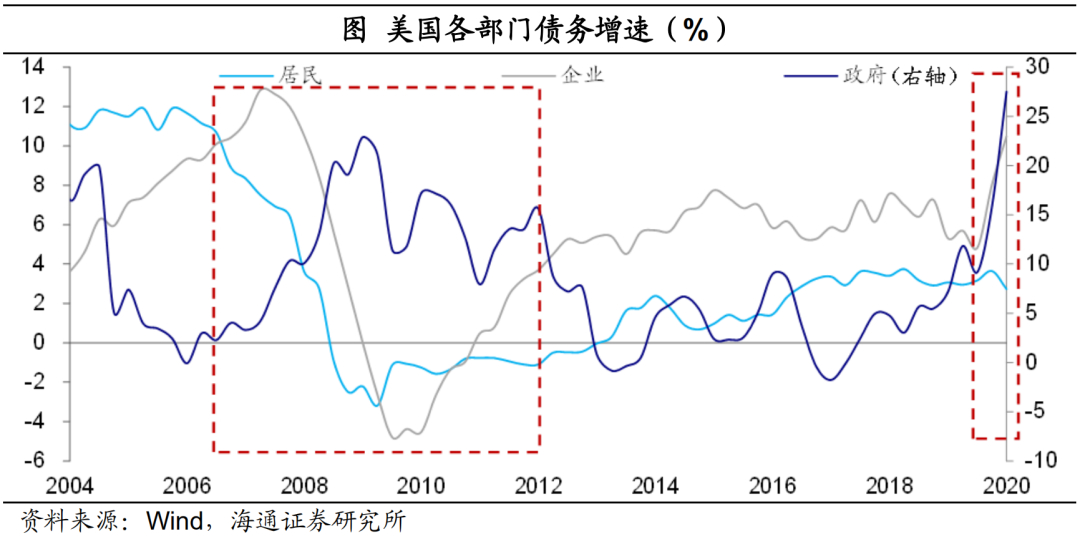

尽管去年美国新冠疫情较为严重,经济下行幅度也很大,但美国实体部门的资产负债表并没有受到明显损伤,居民部门的资产负债表反而还明显受益,美国没有陷入债务通缩的模式,反而将债务负担快速、大量的转移到政府部门。这是和以往的经济衰退周期最不一样的地方。

背后的原因是,去年美国宽松的力度和速度都是空前的,尤其是采取了给失业居民大量“发钱”的方式。这也决定了一旦疫情防控放开,美国经济、通胀、就业都会迎来历史上最快速度的复苏,美联储货币政策的变动也会明显快于金融危机时,对全球资产价格产生较大影响。

1. 居民资产负债表:未受损,反受益

新冠疫情带来的本轮美国经济衰退,和以往最不同的一点是,美国居民部门的资产负债表不仅没有受到任何损伤,反而还受益了。

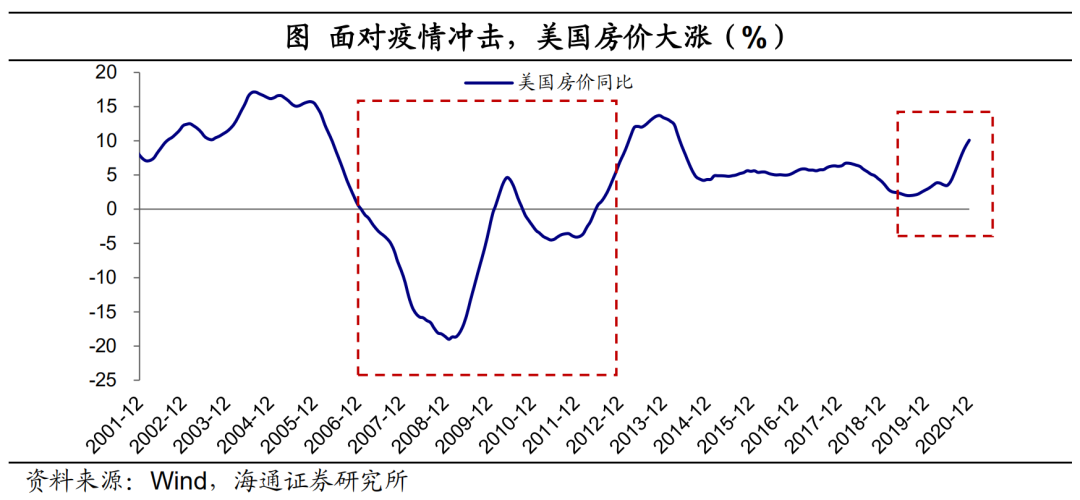

例如,虽然去年美国经济大幅下滑,但美国房价是大涨的。截至去年12月,美国20个大中城市的房价同比涨幅达到了10%,而在疫情之前房价涨幅还不到3%,所以尽管受到疫情的巨大冲击,但美国居民的房地产资产是大幅增值的。

这也是和07年次贷危机最不一样的地方,当时美国房地产价格大跌,居民财富大幅缩水,破产违约率明显提高。直到2012年以后,美国房地产市场才重新回到增长轨道上来。

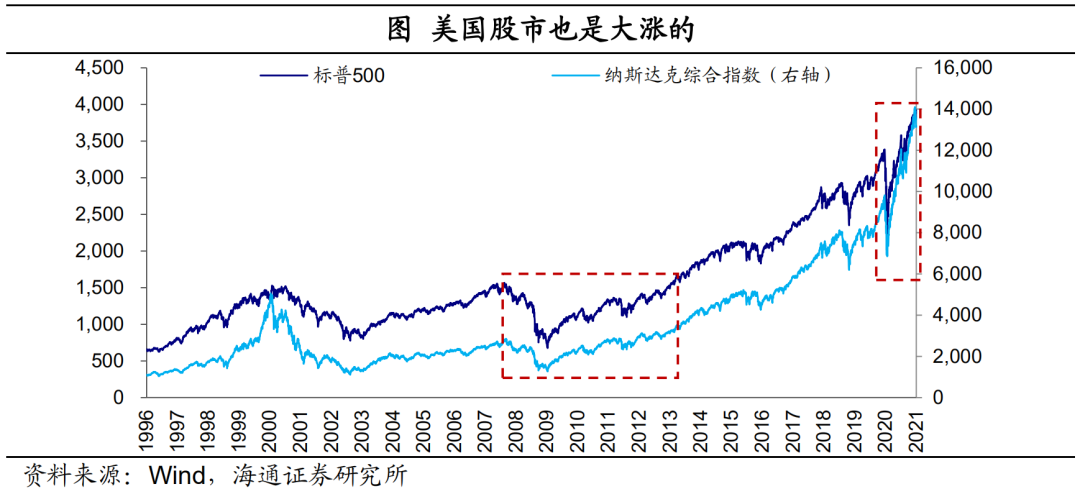

去年美国居民的金融资产也是大幅增值的。07年次贷危机引发了金融危机,美国股市大跌,之后尽管有宽松货币政策的刺激,但标普500指数大概花了5年多时间才回到金融危机前的水平,纳斯达克指数大概也用了4年时间收复跌幅。

去年美国新冠疫情爆发初期,美股也出现了短期大跌,但美联储宽松政策推出后,美股迅速反弹,不仅收复了跌幅,标普500去年还实现了16%的涨幅,纳指的涨幅更是高达44%。

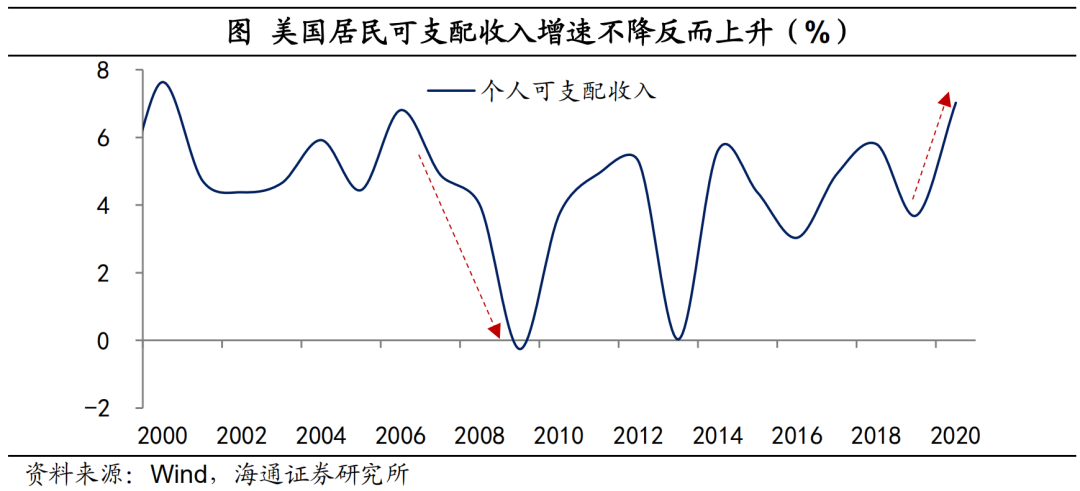

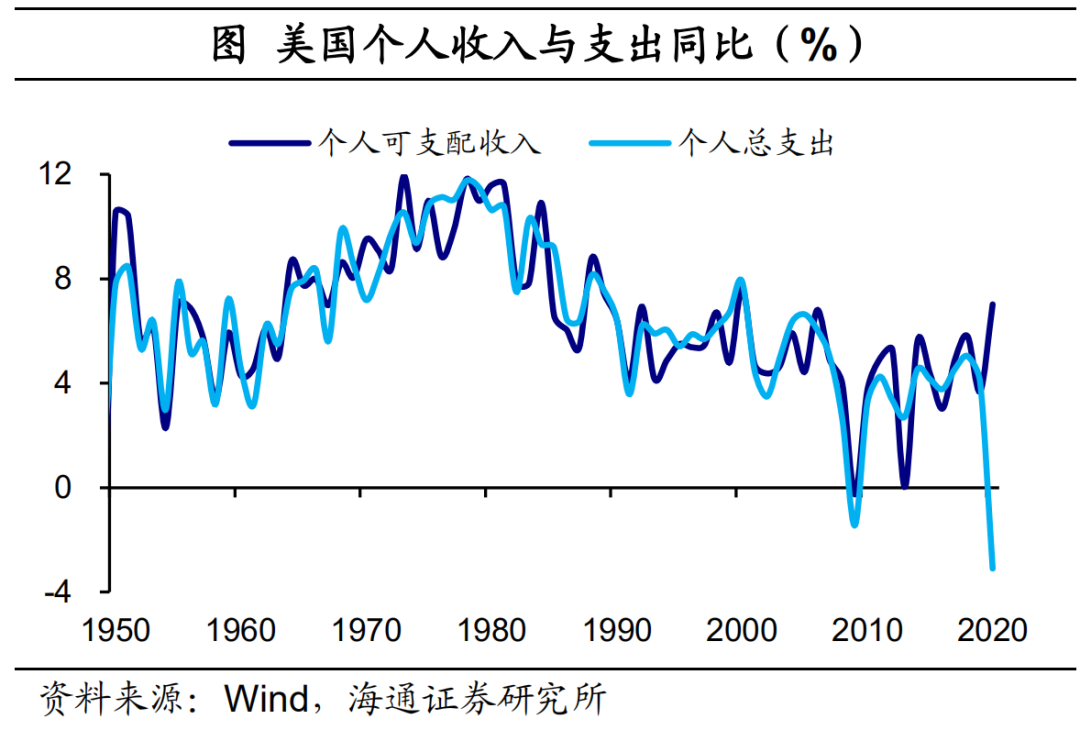

去年不仅美国居民的财富是大幅增值的,收入也是大幅提升的。以往经济衰退时,失业增加,美国居民可支配收入增速会明显下滑。例如07年次贷危机爆发后,美国居民收入增速大幅下降,直到2011-2012年增速才回到5%左右的增长。

但是去年新冠疫情冲击经济,美国居民收入增速不仅没有下降,反而从2019年的3.7%提高到了2020年的7.0%,是2007年之后的最高增速。

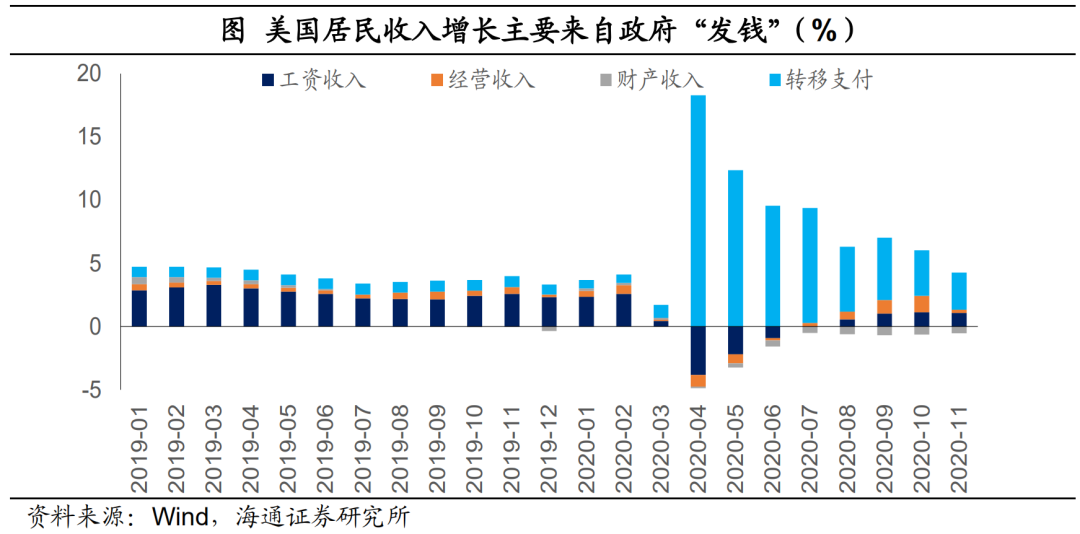

美国居民收入增速之所以不降反升,主要来自美联储“发钱”。这一轮美国货币刺激和之前最不一样的地方在于,美联储通过美国财政部直接给失业居民“发钱”。

芝加哥大学的一项研究显示,《CASE法案》颁布后,美国68%的失业人口得到的失业补助高于失业前的收入。

之所以美国居民资产负债表没有受到任何损伤、反而受益,主要是因为与金融危机时相比,美联储去年较快地悉数使用货币政策工具。08年金融危机爆发后,美联储的宽松措施是陆续推出的,QE也是一轮一轮做的,所以美国实体经济当时陷入了债务通缩的模式。之后在不断货币刺激下,政府部门加杠杆,推动居民、企业从去杠杆到加杠杆,实体经济才逐步复苏。

而这一轮不一样的地方是,在去年3月份,美联储就直接降息到零利率,并且宣布“无限量”QE,配合美国财政部大量花钱,避免了经济陷入债务通缩。

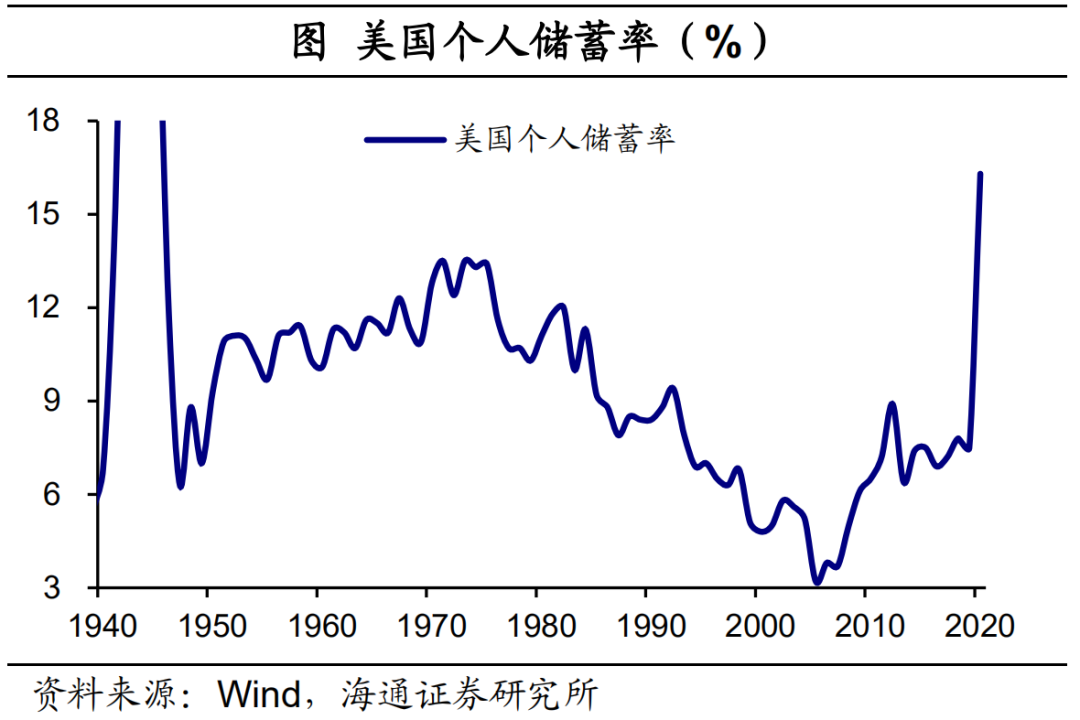

而且给失业居民发钱的模式也是和上一轮不一样的地方,直接保证了即使经济衰退带来失业,但居民收入并没有减少,保障了消费能力。所以从债务总量的角度来看,去年美国居民和企业也没有去杠杆,政府部门反而迅速加杠杆,承担了大部分的经济风险。

2. 消费能力大增:结构通胀早已飙升

从历史来看,美国个人收入和消费支出总体呈现较为一致的趋势,然而去年却出现了历史性的背离,缺口在10%以上。尽管居民财富增值、收入提高,消费能力是提升的,但去年全年美国居民消费依然负增长了3.1%。

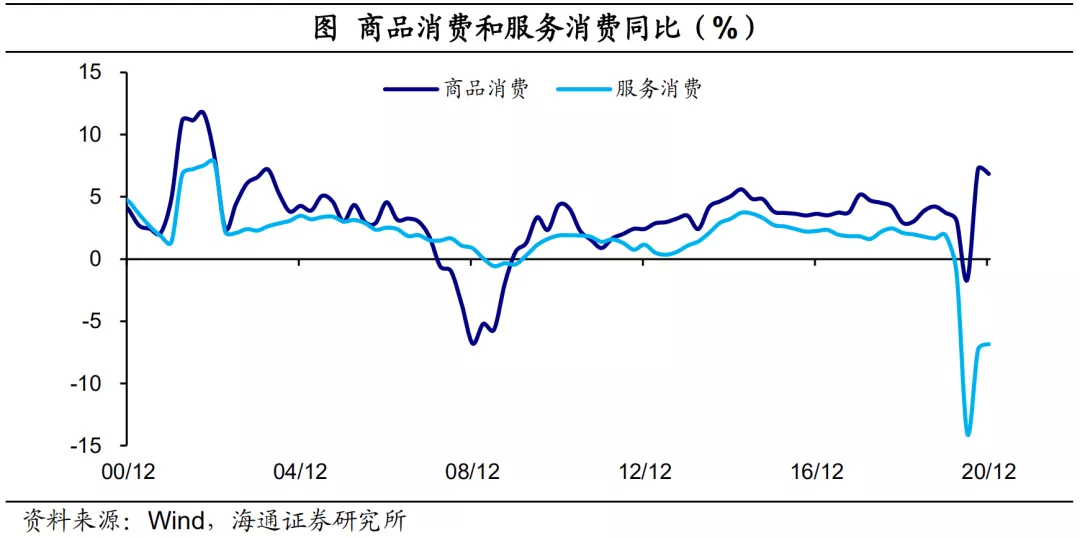

美国消费真的差吗?其实如果看下结构,去年美国消费一点儿也不差。去年4季度,美国实物商品类消费增速上升至6.8%,已经创下2004年底以来新高,尤其是耐用品消费在三季度和四季度均达到11%以上的增速。

整体消费看起来弱,主要是因为服务类消费比较弱,截至2020年12月,美国服务消费依然负增6.8%,与商品消费有约14个百分点的缺口。而服务类消费弱并不是因为居民没有消费能力,主要是因为疫情防控,人口的流动和聚集还受到限制。

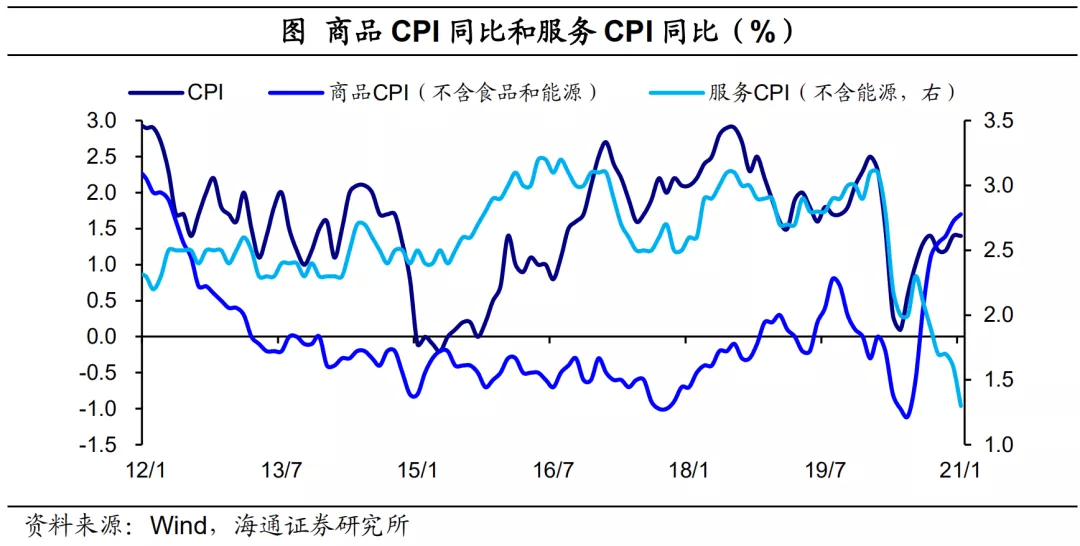

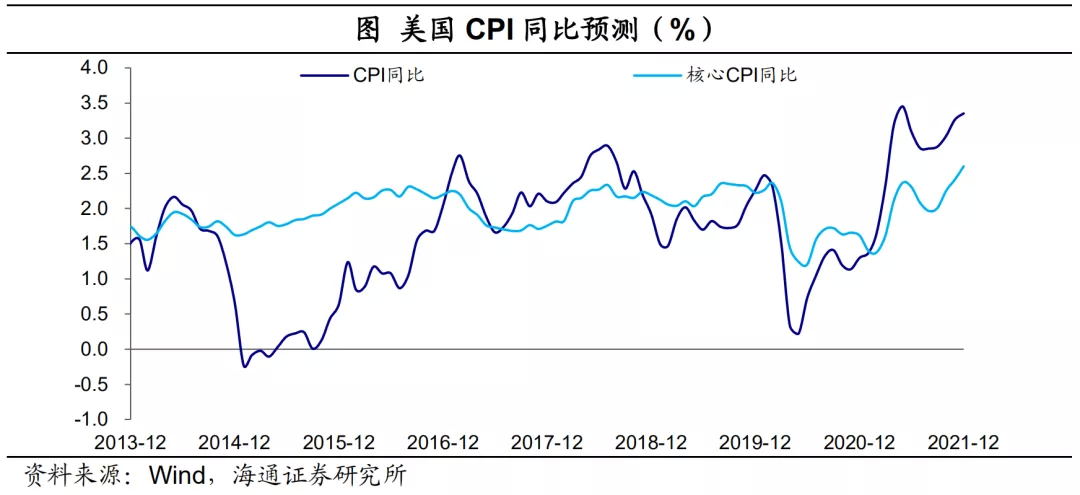

美国通胀的表现也与消费数量的变化是类似的。尽管美国现在整体通胀并不高,截止今年1月,CPI和核心CPI仅1.4%;PCE和核心PCE也仅达到1.5%的水平。但从结构来看,实物商品消费类的通胀水平已经上升至1.7%,创下了2012年4月以来新高;尤其是耐用品通胀水平已经创下了上世纪90年代以来的最高点。

而美国服务消费通胀水平仍在下行,截止1月下行至1.3%,创下了2010年12月以来新低。此外,能源消费通胀水平虽然在不断上升,但截止1月仍负增3.6%。可见,拖累CPI的关键变量是服务类消费和能源类消费,其实这两个变量是同一个原因在主导,因为航空、交通出行也会影响能源需求,所以归根到底还是服务类消费比较弱。

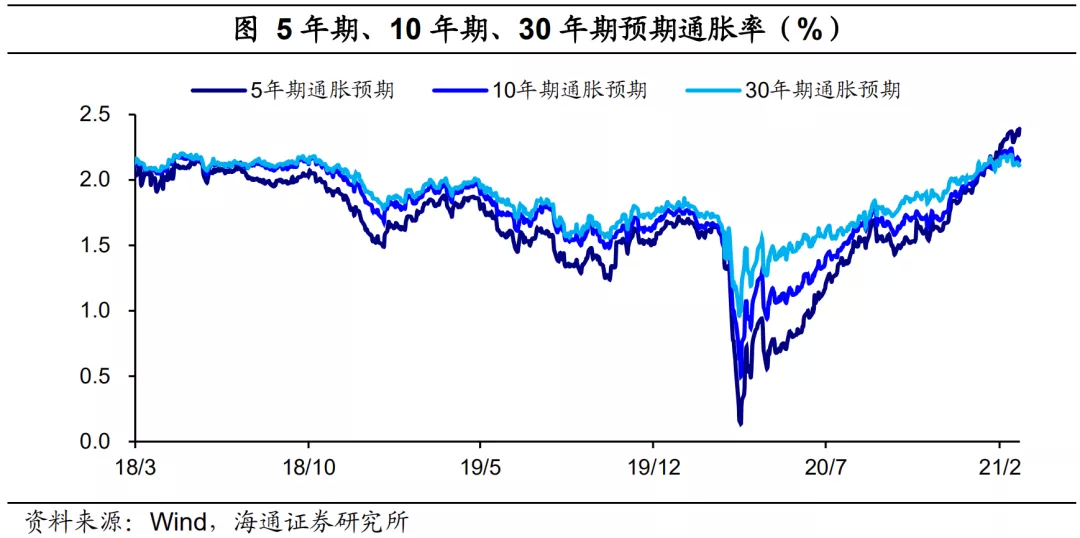

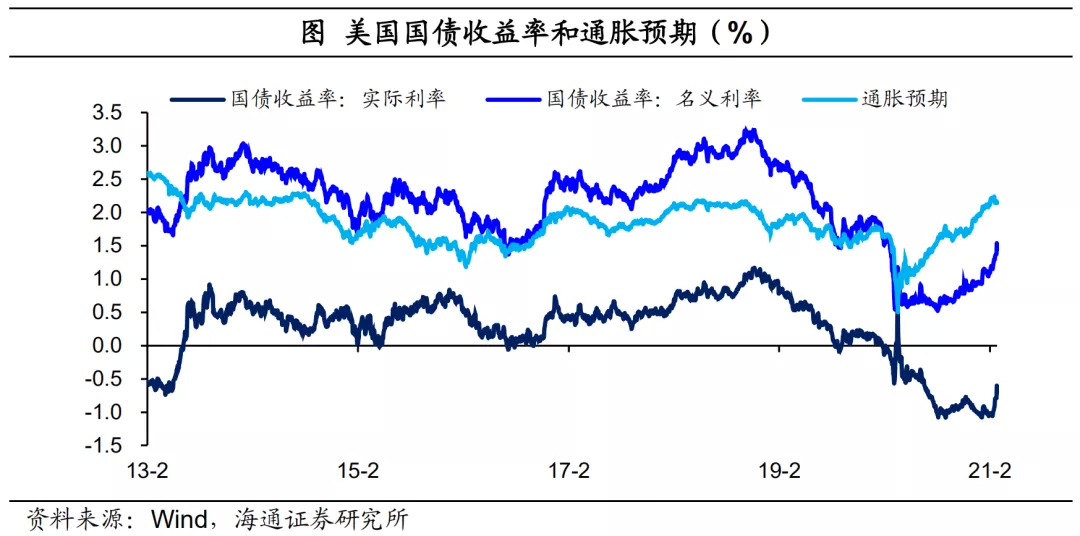

而随着美国疫苗接种加速,疫情逐步得到控制的背景下,居民消费能力又有提升,未来服务消费需求也很快会回到正常,从而带动美国整体消费、通胀中枢的上移。当前美国的通胀预期已经大幅提升。截止2月底,美国5年期通胀预期升至2.34%,创11年5月以来新高;10年期通胀预期升至2.14%,也创14年8月以来新高。

由于美联储刺激的力度、速度、方式和历史上都不同,居民消费能力不降反升,经济没有陷入债务通缩模式,部分经济的停摆只是因为疫情防控的短期因素影响,所以一旦疫情防控好转,美国这一轮的经济、通胀修复都会远远快于以往任何一轮经济周期。

3. 就业的修复:也会是历史最快

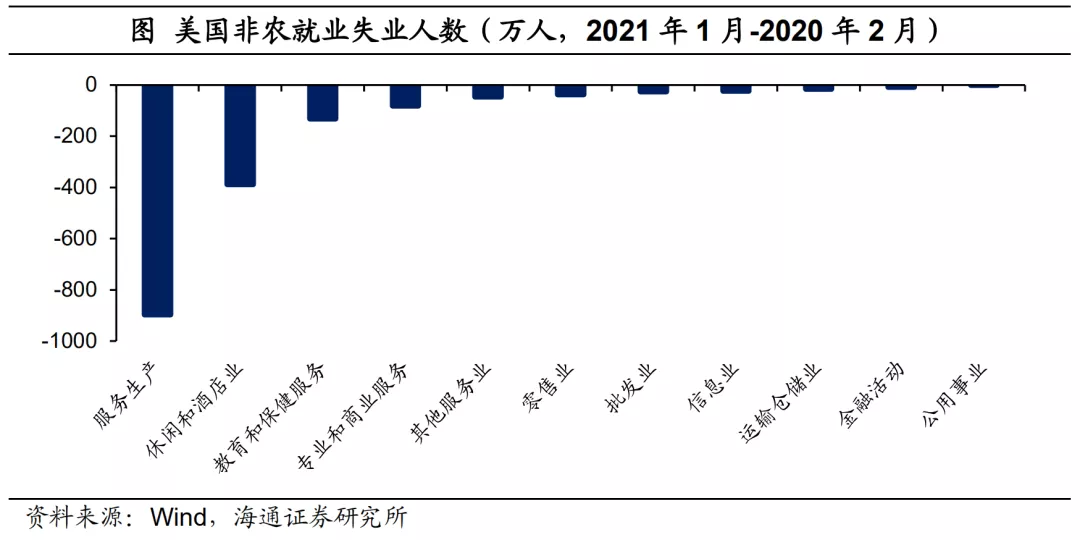

从美国的就业指标来看,服务业也是当前的主要拖累。截至今年1月份,美国商品生产领域的就业人数较去年2月只减少了90多万人,而服务生产领域的就业则减少了约900万人,占全部失业的91%。服务业中受损最严重的是休闲酒店业和教育保健服务,分别失业388万人和133万人。

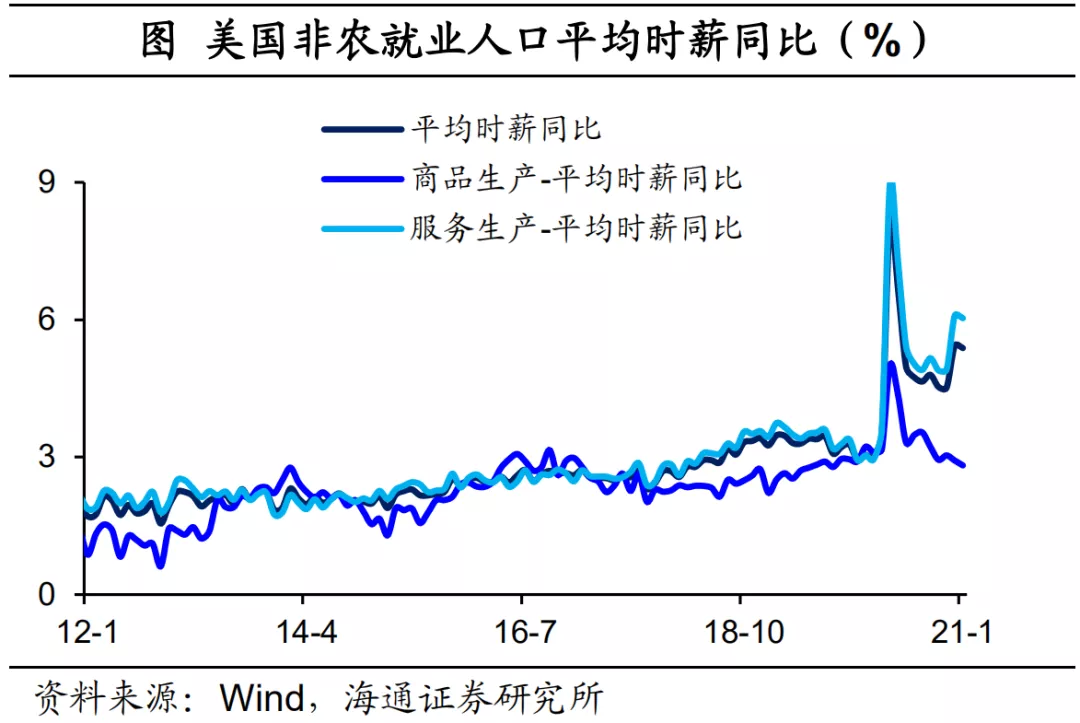

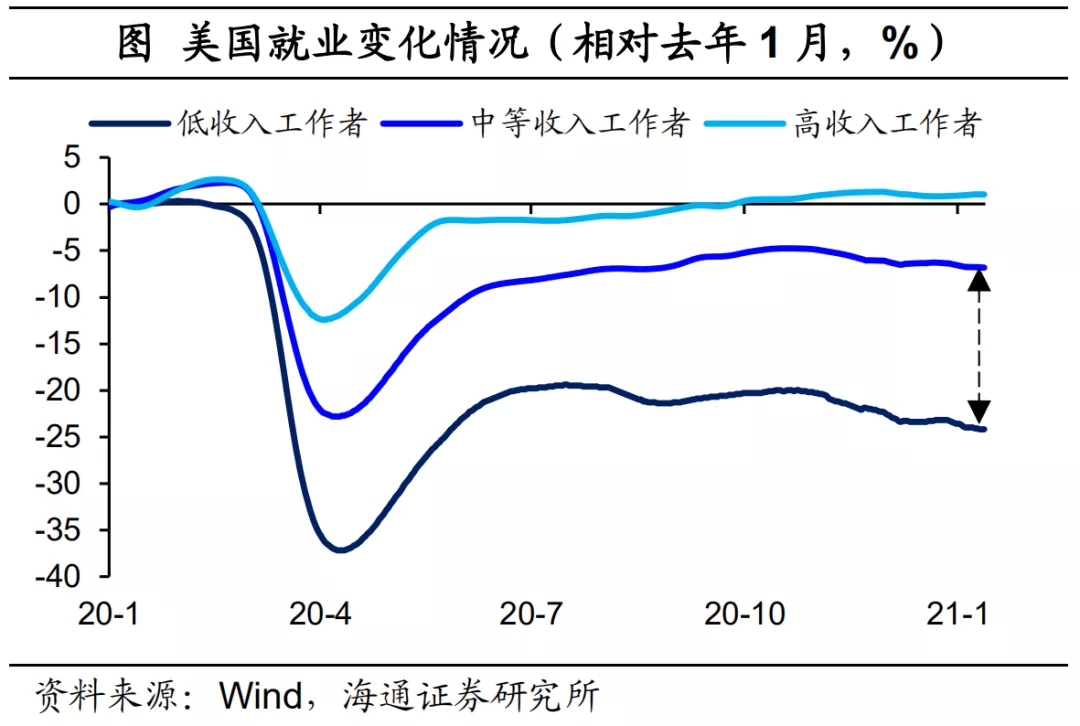

失业人口主要为低薪人员。去年美国非农就业人员平均时薪同比为4.8%,创历史新高,尤其是服务业平均时薪同比上升为5.2%,且在去年4月一度高达9.0%的增速。

之所以就业人员的工资也大幅提高,主要是因为多数失业者为低收入从业人员,这些人员退出劳动力市场后,留下来的从业人员的平均工资提高了。美国就业跟踪数据显示,截止今年1月底,低收入工作者就业状况相比去年1月仍旧下滑24.2%,而高收入工作者早在去年10月就已经转正。

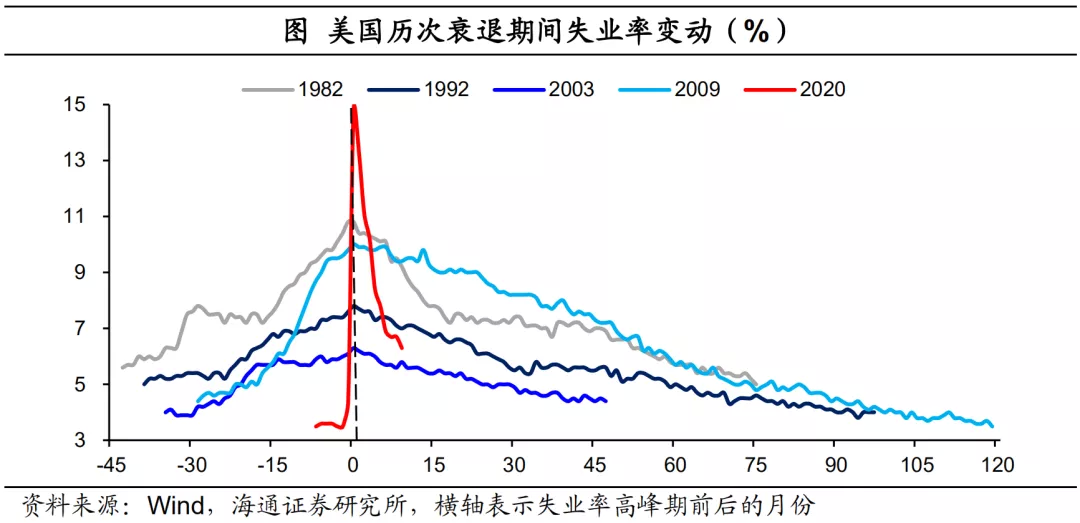

但是本轮美国失业率的修复速度也会明显快于其它周期。按照NBER划分的经济周期,美国1948年以来的11轮周期中,失业率平均在11个月内快速达到顶峰,而再回到低点则平均花费58个月,最长的一次在1991年3月失业率达到峰值后,用时120个月才完全恢复。

但本轮却有所不同,由于疫情冲击,失业率在短短2个月就达到峰值;不过,由于失业者多为临时性失业,在经济封锁逐步放开后,失业人员重回岗位,失业率开始快速下行。

短短9个月,美国失业率就从高点的14.8%回落到6.3%,下滑速度之快,也是历次经济周期内罕见的。而且美国这一轮失业主要是服务业贡献的,而服务业萧条不是因为居民没有消费能力,而是因为疫情防控的短期影响,如果疫情防控一旦放开,美国服务业的消费、通胀都会回升,会直接拉动服务业就业的快速回升。

更何况现在美国直接给失业居民发钱的模式,本身在短期内就抬高了美国的失业率。以失业较为严重的休闲和酒店行业为例,该行业就业人员在疫情之前的正常平均周薪大概只有430美元,而失业后领取到的州政府和联邦政府的失业补助可以达到800美元甚至更多。

所以失业状态时居民收入比就业时还高,那居民自然也没有找工作的动机。而一旦美国疫情防控好转,通胀抬升,给失业居民的补贴也会下降,就业的动机会明显增强,我们认为,失业率会出现历史上最快速度的下降。

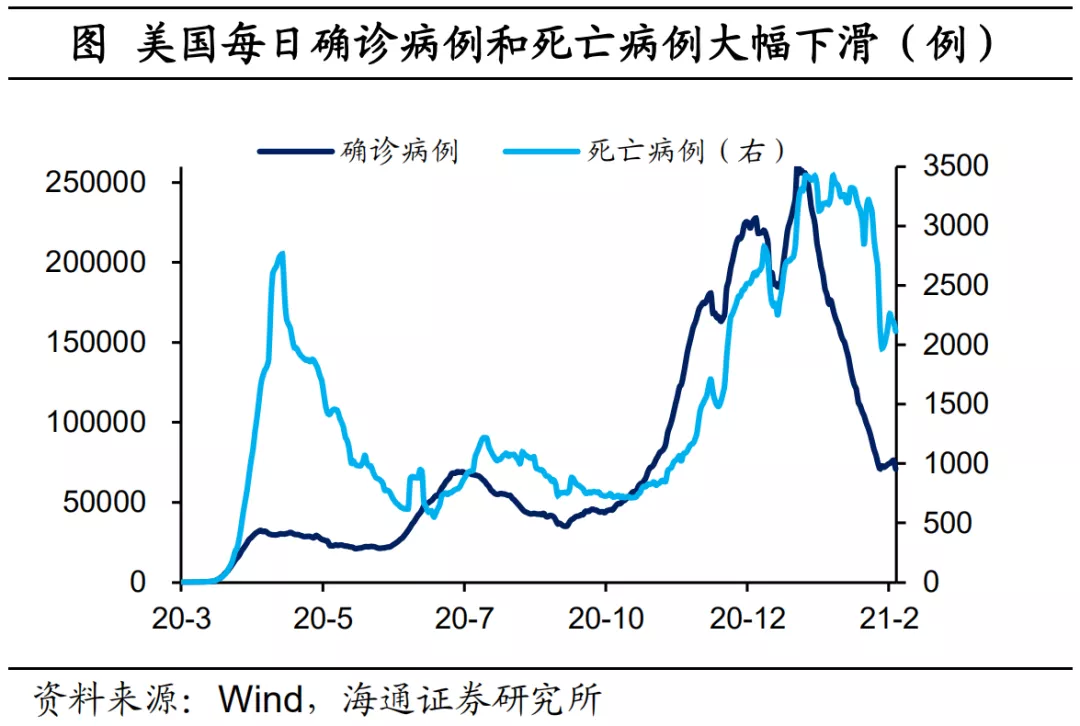

美国当前疫情已经大幅改善,每日新增病例不到8万人(七天移动平均),每日死亡病例也大幅下滑。

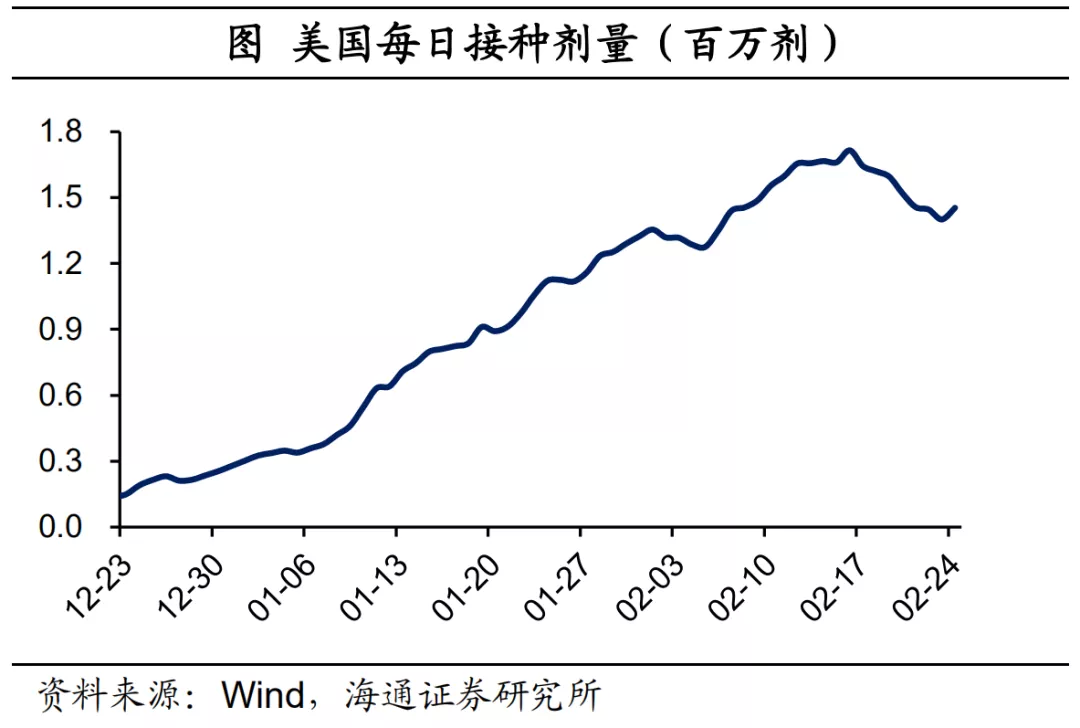

同时,美国每日接种仍较快,截止2月24日,近一周每日接种剂量平均在150万,已经完成接种人群占比高达6.5%,领先其他主要发达经济体,仅次于以色列和塞尔维亚。往前看,随着疫情的改善,美国的经济、通胀、就业都会出现历史上最快速度的修复。

4. 通胀会有多高?政策退出也会很快

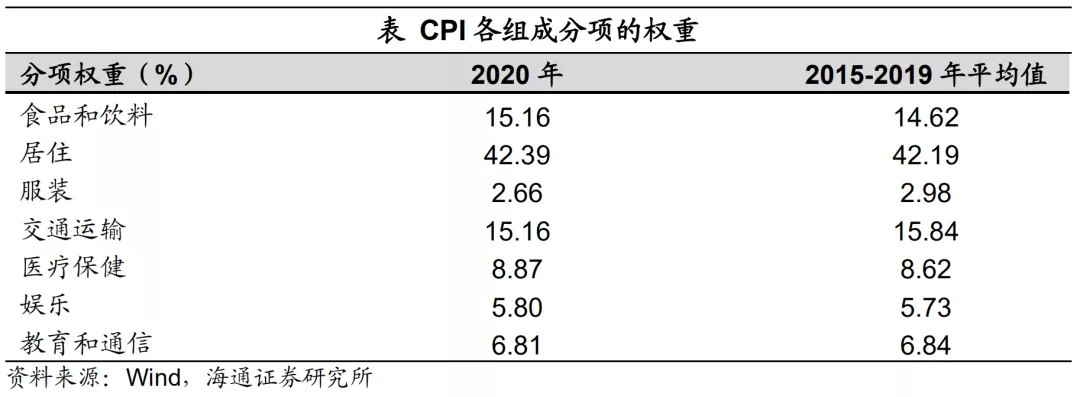

美国通胀结构中,服务类的权重非常高。根据美国劳工部公布数据显示,美国CPI构成中居住权重最高超过4成,其次为食品饮料以及交通运输,权重均在15%左右。重新归纳来看,2020年商品类权重和服务类权重分别为37%和63%,其中,能源权重为6%左右,核心商品和核心服务的权重分别为20%和27%。

尽管能源权重相对较低,但由于原油波动较大,美国能源CPI同比与整体CPI同比趋势较为一致。

从二季度起,我们认为美国通胀水平或升至3%以上,之后在高位徘徊。考虑到去年2季度基数较低,今年2季度美国CPI和核心CPI同比都会大幅上行。

之后随着美国疫苗接种推进,部分防控措施会有所放开,租金、交通等服务业价格会有比较明显的修复,维持美国通胀在高位徘徊,易上难下。可以说,这一轮美国的通胀压力可能是08年以后最大的一次。

一旦疫情缓解,本轮美国通胀上行速度和幅度可能会非常快。尽管美联储提高了对于通胀的容忍度,但整体3%以上的通胀水平或许仍会形成很大的影响。而且这一轮通胀上行本身就会带动更快的就业修复,改变美联储对于经济前景的预判。

从历史上来看,美联储不会等到失业率降到最低才会去紧缩。所以这一轮美联储宽松政策的退出时间也会比金融危机时快很多。尽管今年内美联储采取行动的可能性很小,但影响市场并不需要采取实际行动。

例如2013年美联储Taper是发生在12月的议息会议上,但其实之前对经济的前瞻就发生了转变,开始讨论Taper的问题,所以黄金、白银2013年出现了大跌。

今年3-4季度,可能是美联储对经济前瞻指引发生转变的关键时点,需要重点关注。所以我们认为,美债利率或保持上行方向,美元指数也有反弹的动力,对全球金融市场产生较大的影响。

(编辑:李均柃)