本文来自微信公众号“CS宏观研究”。

核心观点

美国通胀预期上升引发市场担忧。原油价格是对通胀影响最大的因子,基准情形下预计整体抬升通胀中枢0.5-1个百分点,如果剔除原油,核心通胀大概率低于2%,因此美国今年不会有太大的通胀压力。暂时性通胀冲高也不会影响到美联储宽松的货币政策取向。短期来看,今年二季度美国通胀可能冲破5%,再通胀预期仍将主导市场。

摘要

▌ 美国通胀预期上升引发市场担忧。近期美国的通胀预期有所上升,我们跟踪的通胀预期指标反映出来的通胀预期已经超过2%。从美债实际利率的走势来看,市场对于美联储货币政策转向的担忧有所升温,从而导致了美债收益率的上行和市场高估值板块的调整。因此我们有必要重新审视当前的通胀预期以及相应的政策取向变化。对此,我们针对今年的美国实际通胀水平进行了预测。

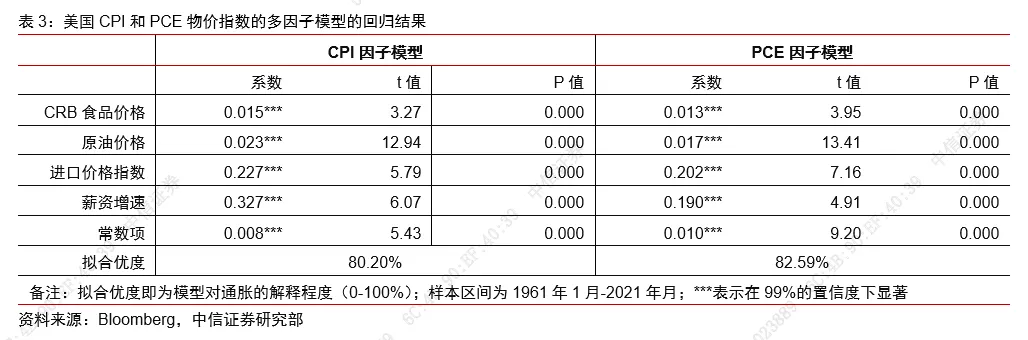

▌ 构建美国通胀预测模型:以CPI和PCE物价指数作为分析对象,根据食品、能源、核心商品和核心服务对应的分项领先指标构建了预测CPI和PCE物价指数的多因子模型。模型结果显示,因子模型对CPI和PCE的解释程度分别为80%和82%,其中决定通胀走势最关键的因素是原油价格和薪资增速。短期看好原油,但预计全年中枢不会太高。基准情形下,我们预计短期布伦特原油价格可能冲高至65美元/桶以上,下半年会有所回落,全年布油中枢在60美元/桶左右。美国薪资增速延续下行趋势,预计今年美国随着临时性失业的缓和,美国薪资增速也将继续下行,从而对核心服务通胀水平形成拖累。

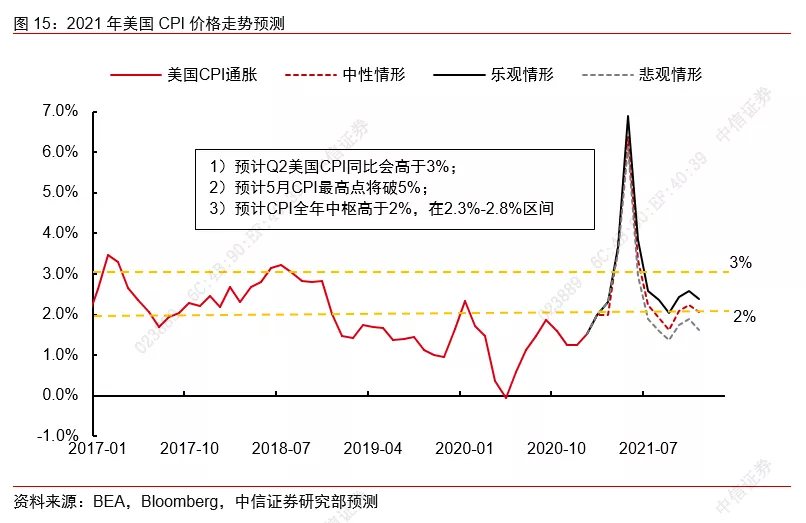

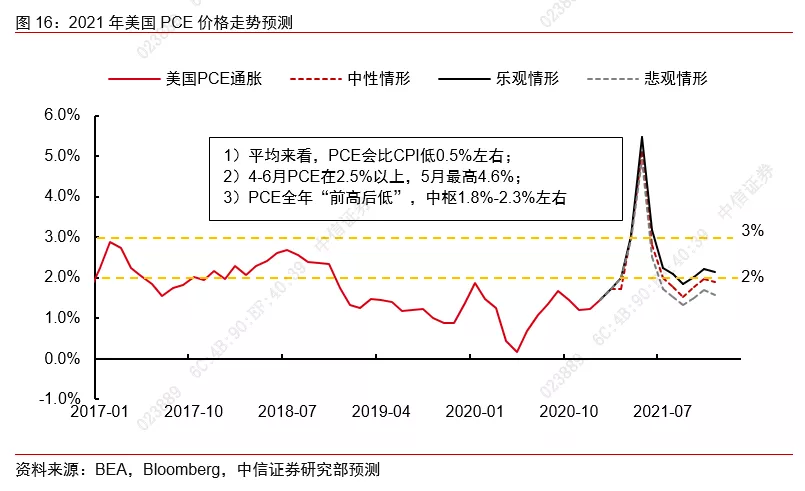

▌ 预测结果:按照原油和薪资增速的假设,我们分别给出了乐观、中性、悲观的通胀走势预测。中性情形下(布油价格中枢为60美元/桶左右,薪资增速快速回落至低于疫前水平),预计美国通胀在今年Q2“冲高回落”,对应全年CPI和PCE物价指数同比增速中枢分别为2.5%和2.1%。

▌ 总的来看,我们认为今年美国整体通胀压力不大。原油价格是对通胀影响最大的因子,基准情形下预计整体抬升通胀中枢0.5-1个百分点,油价55-65美元/桶分别对应全年CPI通胀中枢在2.3-2.8%,PCE通胀中枢在1.8%-2.3%。如果剔除原油,核心通胀大概率低于2%,因此美国不会有太大的通胀压力。

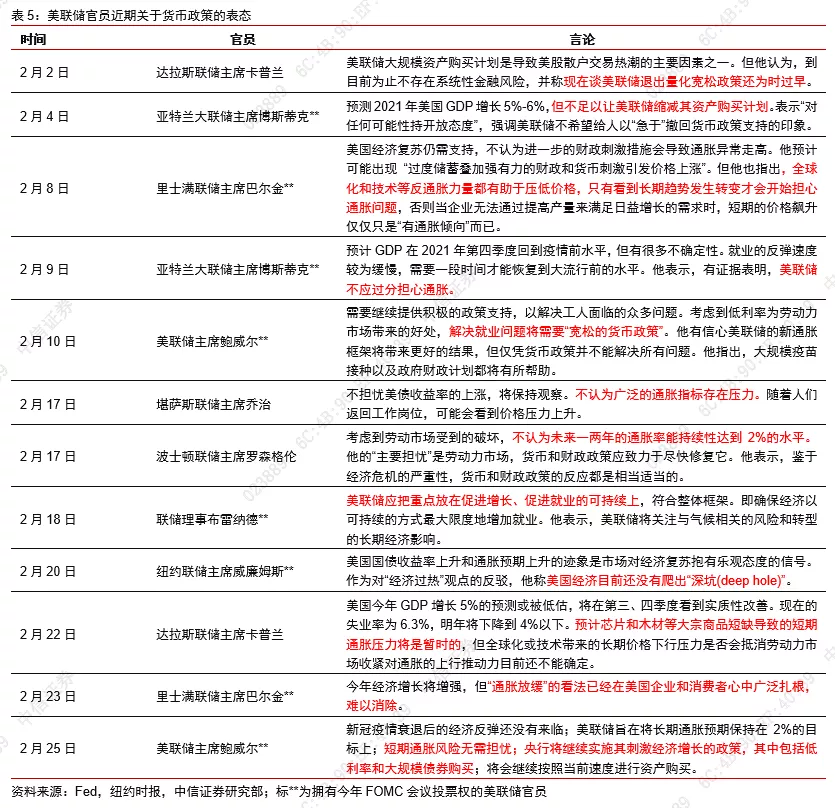

▌ 美联储全年大概率维持宽松的政策取向。短期通胀预期的上升更多源于疫情改善和疫苗接种加快带来的经济复苏预期,结合近期美联储官员的表态,我们认为宽松货币取向并未发生任何变化。往后看,虽然预计美国通胀在今年Q2将显著高于2%,但通胀的回升更多受到基数效应和供需错配的影响,目前尚不具备持续大幅抬升的基础,同时美联储对于通胀的容忍度也明显提升,预计暂时性的通胀冲高不会影响到美联储宽松的货币政策取向。

▌ 短期来看,今年二季度美国通胀可能冲破5%,再通胀预期仍将主导市场。预计美国今年通胀高点将出现在二季度,对应CPI和PCE同比增速可能突破5%,在此期间再通胀预期将继续主导海外市场走势。大类资产中,短期通胀冲高相对利好大宗商品,尤其会强化工业金属和原油的涨价预期。但再通胀带来的利率上行会明显压制高估值板块表现,美股料将迎来成长向价值的风格切换。

▌ 风险因素:1)疫情和疫苗接种的不确定性;2)美国财政政策和货币政策持续超预期;3)原油和食品的供给端出现意外变化导致价格大幅波动。

正文

▌ 美国通胀预期上升引发市场担忧

近期美国的通胀预期有所上升,我们跟踪的通胀预期指标反映出来的美国通胀预期已经超过2%。从美债实际利率的走势来看,市场对于美联储货币政策转向的担忧有所升温,从而导致了美债收益率的上行和市场高估值板块的调整。

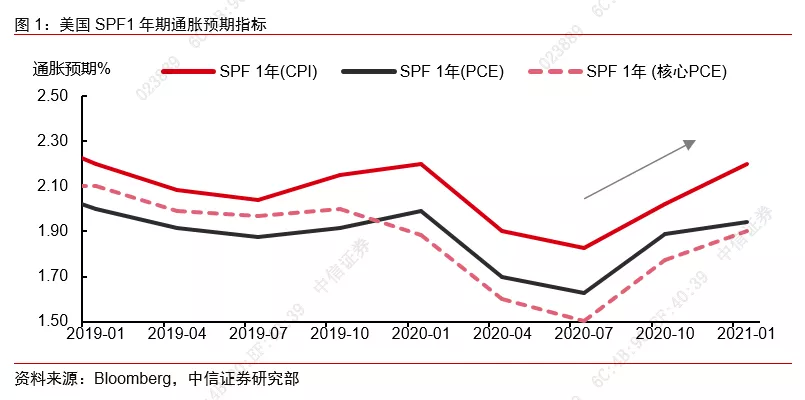

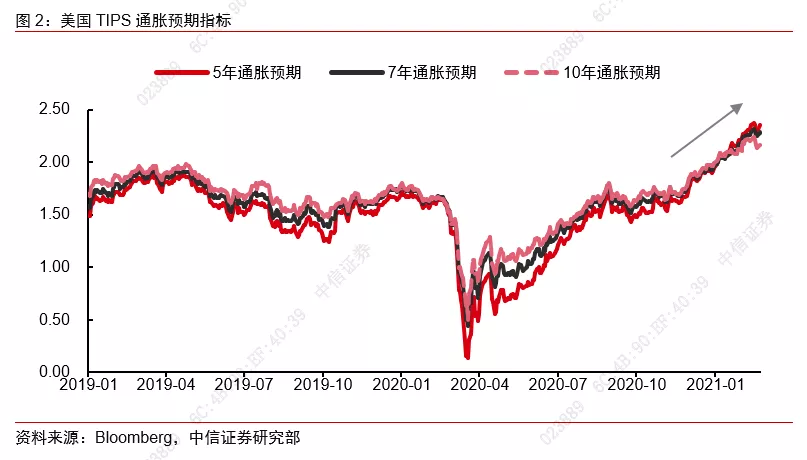

我们跟踪的美国通胀预期指标显示:以美国CPI为跟踪目标的1年期通胀预期均已超过2%,其中Michigan 12个月通胀预期已经达到2.5%;以PCE为跟踪目标的通胀预期也已超过1.9%,SPF1年期通胀预期为1.94%,核心通胀预期为1.9%。从历史时间序列来看,SPF和TIPS反映出来的通胀预期近期都出现了明显上行,且均高于疫情前的水平;对于通胀更加敏感的TIPS Breakevens(盈亏平衡通胀率)5年期通胀预期已经达到2.35%,创2014年(美联储结束QE)以来的新高。综合各项指标(取均值),当前市场对于2021年美国的通胀预期已经达到了2.13%,显著高于美联储2%的平均通胀目标,因此也引发了市场对于美联储货币政策收紧的担忧。

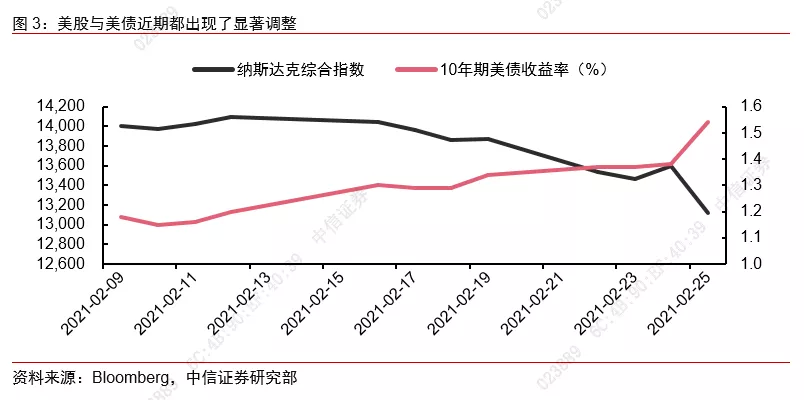

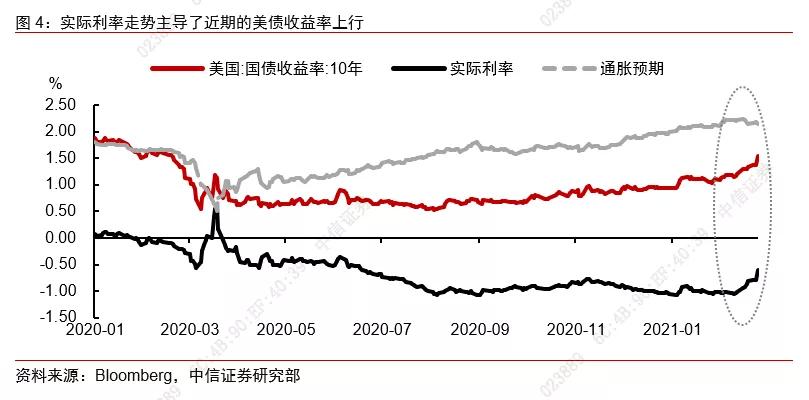

近期海外市场的表现也进一步反映了这一预期。自2月9日以来,短短两周10年期美债收益率上行36bp,最新10年期美债收益率已经向上突破1.5%,调整幅度十分明显。美股中对利率相对敏感的纳斯达克综合指数近期也出现了快速调整,近半月累计跌幅达6%。与此同时,自2月9日以来,美债实际利率触底上行,累计上行幅度超40bp,与美股美债的调整时点基本吻合。我们认为这背后主要反映了市场对于美联储货币政策收紧的担忧有所升温,带动实际利率上行,从而促成了美债短时间内的快速上行和美股高估值板块的剧烈调整。

因此我们有必要重新审视当前的通胀预期以及相应的政策取向变化。对此,我们针对对今年的美国通胀水平进行了预测。

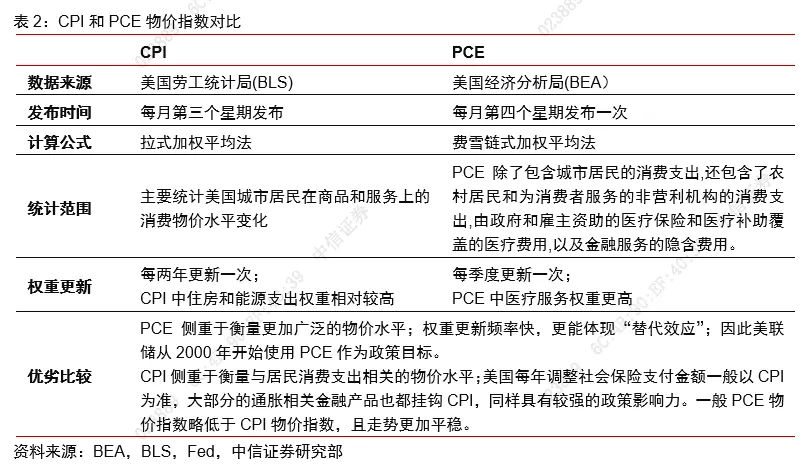

▌ 通胀的衡量与指标的选取

CPI和PCE都是衡量美国通胀的重要指标。PCE侧重于衡量更加广泛的物价水平;权重更新频率快,更能体现“替代效应”;因此美联储从2000年开始使用PCE作为政策目标。而CPI侧重于衡量与居民消费支出相关的物价水平;美国每年调整社会保险支付金额一般以CPI为准,大部分的通胀相关金融产品也都挂钩CPI,同样具有较强的政策影响力。两者各有兼顾,对于实际通胀水平的衡量也各有优势。因此本篇报告我们同时以CPI和PCE物价指数作为分析对象,以更好地评估实际通胀水平的趋势。

▌ 美国短期通胀的分析框架

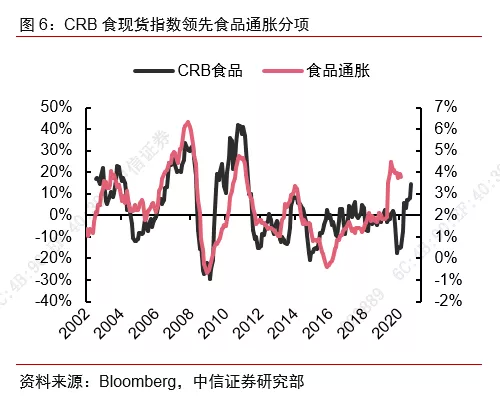

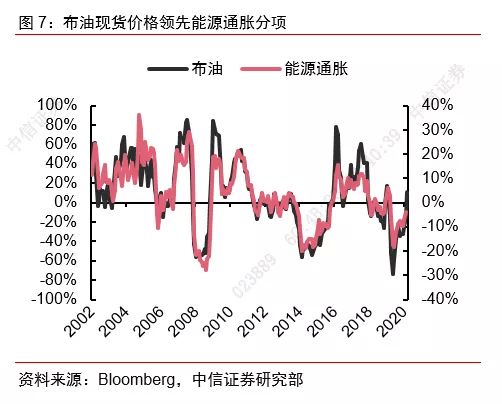

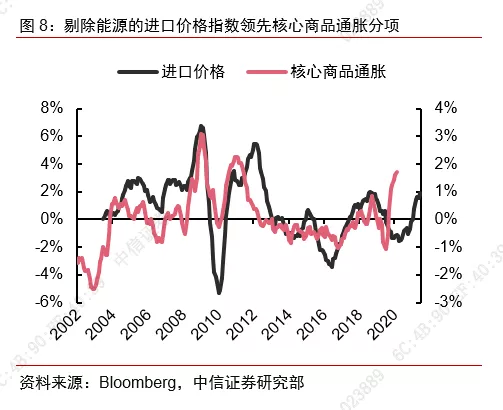

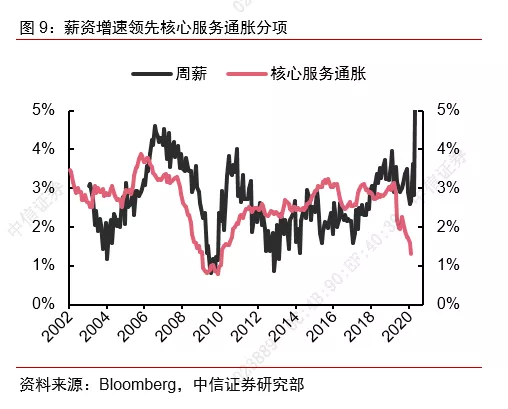

CPI和PCE物价指数均可以拆分为四大分项,分别是食品、能源、核心商品和核心服务。通过历史对比和统计方法筛选可以发现,这四大因素分别对应的领先指标分别是CRB食品、原油价格、剔除能源的进口价格指数、薪资增速。

我们根据对应的分项领先指标构建了预测CPI和PCE物价指数的多因子模型,利用指标之间的历史相关性动态调整领先/滞后阶数。模型结果显示,因子模型对CPI和PCE的解释程度分别为80%和82%,其中解释能力最强的因子分别是原油价格和薪资增速,这主要与能源波动较大以及核心服务价格指数占比较高(超60%)有关。因此短期决定通胀走势最关键的因素是原油价格和薪资增速。

▌ 原油价格和薪资增速是关键

为了便于预测,我们需要着重分析原油价格和薪资增速,并结合各变量的领先性对接下来一年多的CPI和PCE物价指数进行预测。

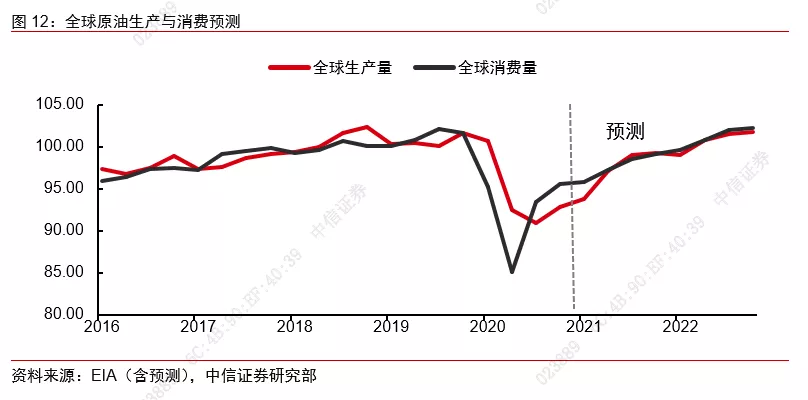

原油短期看好,但预计全年中枢不会太高。短期原油价格快速上涨主要与海外经济复苏预期和再通胀预期有关,得益于欧美国家疫情改善、疫苗接种进度加快以及拜登财政刺激方案顺利落地的预期。预计短期海外疫情、疫苗和政策都将继续推动全球经济复苏和再通胀预期,也将支撑短期原油的强势表现。

但全年来看,随着需求和原油价格的预期好转,供应端的压力也会逐渐增加。根据EIA的预测,原油供需基本面有望在今年下半年回归均衡状态,因此原油价格中枢难以继续大幅抬升。同时当前的布油价格已经在美国页岩油的短期盈亏平衡线(45-55美元)以上,页岩油如果增产则会对油价造成较大冲击。因此我们对全年的油价中枢依然维持谨慎乐观的态度。基准情形下,我们预计短期布伦特油价可能冲高至65美元/桶以上,下半年可能会有所回落,全年布油中枢可能在60美元/桶左右。

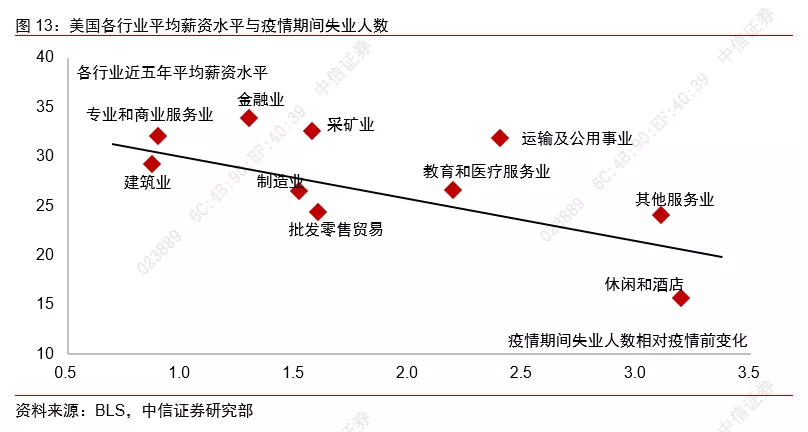

美国薪资增速延续下行趋势。疫情以来美国劳动力的薪资增速出现了明显的上行,主要原因在于低收入的劳动力退出了就业市场。从疫情期间各行业的失业情况来看,平均薪资水平越低的行业,疫情期间失业人数相对于其疫情前的比例越高。而近期薪资增速有所回落,也一定程度反映了低收入行业(休闲酒店、批发零售、其他服务业等)就业的改善。

从目前的就业情况来看,美国整体就业缺口高达800多万,预计今年美国就业仍将缓慢恢复,这也意味着薪资增速将延续下行趋势。从2008年金融危机的经验来看,危机爆发后伴随着低收入人群的退出,薪资增速出现半年左右的短暂回升后便持续下行,直到2015年薪资增速才从低位开始回升。因此我们预计至少在2021年之前美国薪资增速都将延续下行趋势,从而对核心服务通胀水平形成拖累。

▌ 2021年美国通胀走势预测

总的来看,结合原油、薪资增速的分析,以及我们的通胀预测多因子模型,我们能大致推算出未来一年美国的通胀走势。按照原油和薪资增速的假设,我们分别给出了乐观、中性、悲观的通胀走势预测如下:

乐观情形下(2021年布油价格中枢为65美元/桶,薪资增速企稳回升至高于疫前水平),对应的美国全年CPI和PCE物价指数同比增速中枢分别为2.8%和2.3%;

悲观情形下(布油价格中枢为55美元/桶左右,薪资增速快速回落至低于疫前水平),对应的美国全年CPI和PCE物价指数同比增速中枢分别为2.3%和1.8%;

中性情形下(布油价格中枢为60美元/桶左右,薪资增速快速回落至低于疫前水平),对应的美国全年CPI和PCE物价指数同比增速中枢分别为2.5%和2.1%。

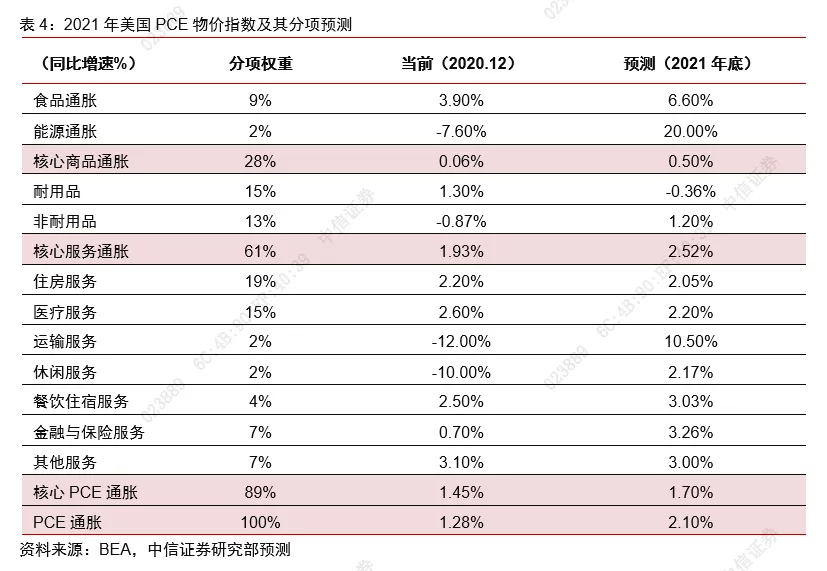

此外,我们也对核心通胀及其分项进行了预测。从各项权重来看,除了食品能源以外,核心通胀主要由核心商品(28%)和核心服务(60%)通胀组成。在中性假设下,我们认为今年美国的核心通胀不会有明显的上升,预计2021年年底在1.7%左右。

我们预计今年美国核心服务通胀相对去年底有小幅下滑,主要受到薪资增速的拖累,其中影响最大的是住房服务和医疗服务。疫情期间,美国低收入人群租金负担能力下降,租房需求减少,美国国内的租金价格持续下行,预计今年美国的住房服务仍将继续受到租金下滑的拖累,相对去年底整体小幅下滑;医疗服务价格受美国疫情影响短期推高,今年在高基数的影响下料也将出现较为明显的回落。

但与此同时,随着美国疫情影响的逐渐消散,包括餐饮、住宿、运输、休闲等行业的物价有望企稳回升,对核心服务通胀的影响形成一定支撑。核心商品通胀中非耐用品通胀的表现将好于耐用品,包括服装鞋袜、其他耐用品等价格都有望出现回升,而耐用品价格在高基数作用下预计会小幅下滑。

总的来看,我们认为今年美国整体通胀压力不大。原油价格是对通胀影响最大的因子,基准情形下预计整体抬升通胀中枢0.5-1个百分点,油价55-65美元/桶分别对应全年CPI通胀中枢在2.3-2.8%,PCE通胀中枢在1.8%-2.3%。如果剔除原油,核心通胀大概率低于2%,因此美国不会有太大的通胀压力。

美联储全年大概率维持宽松的政策取向。短期通胀预期的上升更多源于疫情改善和疫苗接种加快带来的经济复苏预期,结合美联储近期官员的表态,我们认为宽松货币取向并未发生任何变化。往后看,虽然预计美国通胀在今年Q2将显著高于2%,但通胀的回升更多受到基数效应和供需错配的影响,目前尚不具备持续大幅抬升的基础,同时美联储对于通胀的容忍度也明显提升,预计暂时性的通胀冲高不会影响到美联储宽松的货币政策取向。

短期来看,今年二季度美国通胀可能冲破5%,再通胀预期仍将主导市场。预计美国今年通胀高点将出现在二季度,对应CPI和PCE同比增速可能突破5%,在此期间再通胀预期将继续主导海外市场走势。大类资产中,短期通胀冲高相对利好大宗商品,尤其会强化工业金属和原油的涨价预期。但再通胀带来的利率上行会明显压制高估值板块表现,美股料将迎来成长向价值的风格切换。

▌ 风险因素

1)疫情和疫苗接种的不确定性;

2)美国财政政策和货币政策持续超预期;

3)原油和食品的供给端出现意外变化导致价格大幅波动。

(编辑:肖顺兰)