本文来源微信公众号“华尔街情报圈”

——连续写了几天关于美债收益率的文章,相信我们的读者相关水平,甚至超越了一些分析师的水平。鉴于这个话题仍旧在影响市场,今天我们再发表一篇具有前瞻性的文章,让大家更清楚的了解市场动荡的本质。

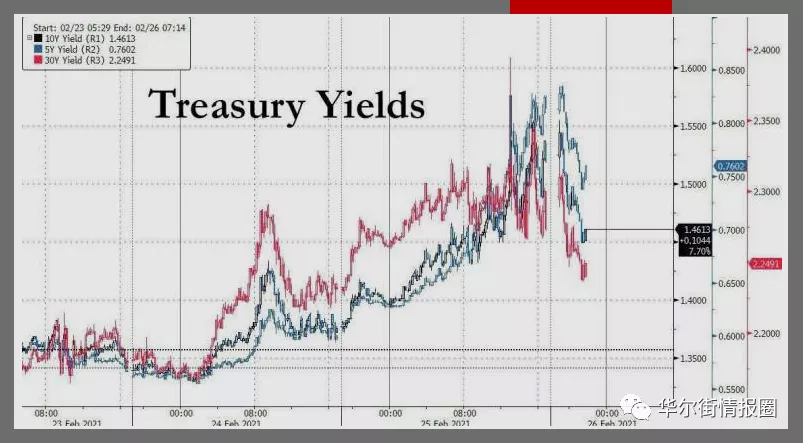

昨晚,全球市场的抛盘继续,全球股市的跌势又蔓延至美国股市、黄金、比特币等市场。好在,10年期美债收益率收盘跌回了1.5%水平下方。

*金价暴跌3%,有重新试探1700美元的倾向

*美元绝地反击

*美债收益率一度上探至令分析师惊愕的水平(1.6%),好在收盘跌回了关键的1.5%水平下方。美债收益率扶摇直上,到了一个过头的点位。投资者在周四跳涨后变得谨慎,重新调整仓位。

美债收益率突如其来急速攀高,带来了股市的动荡。10年期美债是“全球资产定价之锚”,如果继续这样快速上行,那么就会导致所有资产都下滑,在终局到来时会是狂风暴雨。

那么,接下来会崩盘吗?

在这轮市场动荡背后,很多投资者都是被新闻牵着鼻子走,很少有人探究美债大跌(收益率飙升)是技术原因还是基本面因素?

如果是技术面因素,那么美债的抛售将只是短期现象;

如果是基本面因素,那么更猛烈的抛售还没到来。

我们总结了一下,近期美债的抛售主要是因为四点原因共同作用:

* 市场重新消化美联储加息前景(旧的交易主题);

* 新债供给消化不良(传统买家的罢工);

* 潜在的头寸平仓(技术因素掺杂);

* 流动性消亡。

但周四是非常有代表性的一天,因为还掺杂了一些其他异动因素:

这次华尔街关注的主角是5年期国债收益率,周四突破了关键的0.75%(重要转折点),这是跌势可能恶化的信号。5年期国债通常与美联储长期利率预期相关。

但5年期国债收益率飙升,更多的是技术因素触发的。一方面,多期限美国国债期货未平仓合约在周四大幅减少,相当于500亿美元的合约平仓;刚巧,美国财政部当天发行620亿美元7年期国债,结果显示需求惨淡,直接加剧了抛售。

这并非是有序的抛售,不像是受到任何明显的基本面因素持续或通货再膨胀主题蔓延的驱动,市场动能看似受技术因素推动。

所以总结下来,美债的抛售还只是短期现象,有很大的可能翻盘。

说到底,这次市场动荡的根源在于美联储的无能——美联储主席鲍威尔缺乏个人魅力,导致金融市场与美联储的分歧越来越大。

本周鲍威尔在连续两天的听证会上发表了如出一辙的讲话,主要有三个要点:

1)将继续维持宽松政策;

2)收益率上升是经济好转的表现;

3)收紧政策前,会提前打招呼,别担心。

这些都是表面上的说辞(都听腻了),哄哄普通的投资者还是可以的,但对于嗅觉灵敏先知先觉的交易员来说,这显然是不够的(他们早在今年前被伯南克耍够了,什么阵势没见过)。交易员和美联储都心知肚明,美国经济照现在的情况发展下去,收紧政策(加息)是必然的,只不过美联储现在还没到收紧政策的时候,还是要提前安抚一下市场。对交易员来说,趁着发现了机会炒作一波,等越来越多的人知道变成共识后获利离场。

举一个不太恰当的例子:

就像是一个刚怀了孕的孕妇,告诉人们现在说“预产期”还有点遥远,到我生的时候会提前告诉你。对于有过经验的人来说,大致能够推理出孕妇的预产期大致在什么时候,几月份会生孩子。这个“预产期”就跟我们所说的“加息预期”如出一辙。

有经验的人就是“交易员”,他们会提前判断出“预产期”,加以准备。美联储就是这个孕妇。

但美联储与交易员有本质上的不同,美联储所做的一切是为了让金融市场保持平稳,避免意外发生。而交易员就是要提前嗅到投资机会,提前布局。

所以我们一再看到非常别扭的一幕——美联储一遍一遍承诺会维持低利率,但交易员已经迫不及待把美联储加息预期提前了。

市场将美联储加息的预期大幅提前

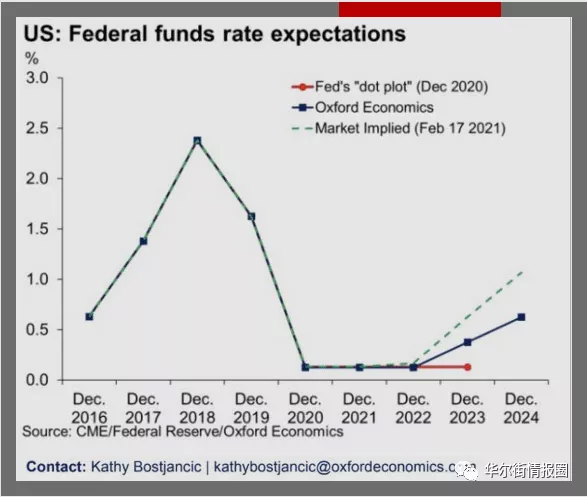

通过交易员的不断炒作,已经成功把美联储的加息预期提前了。市场已将美联储首次加息的时间预测从2024年初提前至2023年初(鉴于美联储对于加息有更高的门槛,这种预期似乎过早)。

美联储的本意是不想市场多虑,但事态的发展已经超乎了美联储的预期(完全被市场绑架了)。鲍威尔是真的无能,只会照本宣科,他可能是一个好的研究型学者,但算不上一个好的领导者。

美联储被市场牵着鼻子走的情况不是第一次,2018年底股市的下跌引发了美联储令人难忘的政策转向(还记不记得当年特朗普天天骂鲍威尔),2019年1月将进一步收紧政策撤下了议程。到2019年年底,美联储已三次降息。

时间推进到现在,一旦股市大幅下跌,信用息差大幅扩大,那么美联储不得不做出反应。

美联储会怎么救市?

毫无疑问,美联储已经开始慌了,不断有官员出来灭火。

我们反推一下美联储想要什么:

* 制止股市下跌势头* 平息人们对债券收益率持续上行的看法

想要达到上述目的,美联储可能先让事态平息下来,之后再判断是否真的存在问题。

1)首先,美联储会改变“语调”,口头干预市场(这是随时可能发生的)。想要市场变得稳定,美联储必须明确市场前景,能够让市场相信,它将不会比预期的更快加息,甚至可能暗示它可能会考虑对收益率曲线进行控制,否则焦虑将持续存在。

2)将每月800亿美元的美国国债规模可以瞄准更长期债券,将大幅上涨的国债收益率回推。

3)如果判断真的存在问题,甚至考虑倾向收紧政策(逐步缩减QE)

目前阶段我们还不适宜谈现在的收益率水平合适还是不合适。

因为,截止目前,你看到的一切都是炒作。

其实很多人心里清楚,即便美联储是对的,硬生生的说美联储错了,然后找出一大堆证据让越来越多的人认为美联储错了,这个过程产生的趋势会赚一大笔钱。等到多数人反应过来的时候,交易已经结束了。

错误定价

在市场的乱象下,一些投行嗅到了机会。

摩根大通认为,市场对美联储加息做出了错误的定价。市场预期美国在2023年3月才会首次升息,说明现在的美债收益率有些错误定价,市场表现与基本面不符,造成债券价格现在远低于公允价值。

摩根大通在最新报告中指出,它的股票衍生品团队看到有买家在买入利率产品,押注美债收益率已经涨得过高。这是可增加债券存续期间的短期机会,基于到2024年初,才可能升息超过50基点,建议在收益率达到0.796%时,策略上做多5年期美债。

提出逢低买进看法的,还包括三菱日联国际资产管理公司。

如果10年期美债升过1.5%的关键点位,将考虑买进美债。从目前的水准来看,投资者将很难保持看空,将开始考虑逢低买入的机会。

(编辑:陈秋达)