本文源自 微信公众号“李迅雷金融与投资”。

今年以来,以能源品和工业品为代表的大宗商品价格明显上行。涨价原因为何?又会给经济带来怎样的影响?本报告对此进行展开分析。年初以来部分大宗商品价格出现显著上涨,特别是在我国春节期间,海外市场“涨”声一片。截止2月中下旬,2021年以来LME锡价上涨幅度已超过35%,布伦特原油价格上涨28%,WTI油价上涨25%,LME铜价上涨11%,涨幅均超过了两位数。那么,为何以能源品和工业品为代表的大宗品近期价格明显上行?这又会给经济带来怎样的影响呢?

概要

充裕货币环境,上涨必要条件。首先,商品价格上涨离不开货币环境支持。为了应对疫情给经济增长带来的冲击,主要发达国家纷纷“开闸放水”,而最先推涨的是金融类资产和实物资产中金融属性较强的品种,可见货币环境的支持只是大宗品领涨必要而非充分的条件。货币环境决定着商品价格上涨的潜在空间,在这轮涨价之中,货币环境的改变需要关注美联储的政策调整。相比于通胀水平,美联储当前更为关心就业,目前美国失业率仍远高于疫情前,就业距完全恢复仍需时间,短期充裕货币环境有望保持,大宗商品价格上涨空间仍存。

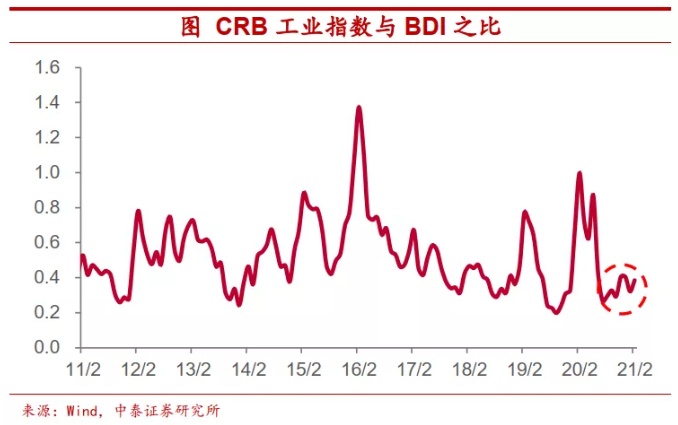

需求决定趋势,复苏仍在路上。其次,商品属性较强的这类大宗商品,涨价也离不开需求的拉动。今年以来海外经济恢复逐渐加快,以CRB指数和BDI指数之比所反映的量价指标背离度收敛,商品属性相对强化。而归根结底,需求状况决定着大宗商品价格变化的方向,疫情对欧美国家经济压制缓解,疫苗推进加速,大宗商品需求预计继续向好。特别值得注意的是,一方面,发达国家拥有比新兴市场国家更高的疫苗覆盖率,另一方面,2009年以来新兴市场经济体增长速度相对于发达经济体之差也持续收敛。这意味着发达国家在这轮经济复苏中的表现,或将好于除中国外的新兴市场国家,发达国家消费占比更高的品种在这轮涨价中具有优势。

供给冲击催化,影响上涨幅度。最后,供给冲击在这轮涨价中也发挥了催化作用。特别是在原油价格上,由寒潮天气带来的供给收缩影响更为明显。供给冲击具有一定的随机性和偶然性,相对而言更难预测。但供给状况影响价格上涨的幅度,在需求向好加之货币充裕的宏观环境下,一旦供给端受某些事件影响难以扩张,价格的波动就会变得尤为剧烈。尤其是去年需求偏弱导致的低价格,使得不少企业产能扩张放缓,从而在一定程度上阻碍今年供给随需求的恢复。

通胀渐行渐近,政策调整或偏晚。虽然部分大宗商品价格已处于较高水平,但需求向好叠加货币充裕,使得商品属性较强的品种价格仍具备上涨空间,这轮涨价的真正结束可能需要等待美联储货币政策的转向。而大宗品涨价使得美国通胀预期上升,美债长端利率随之走高,这将带来权益市场高估值板块调整以及资金回流美国市场的风险。全球大宗商品价格的上涨也给我国带来通胀输入的压力,1月PPI同比增速超过CPI增速,这种现象上一次出现还是在2016年底。当时我国央行政策调整很快,但这一次,我们预计,政策的变化或许比上次要来得晚一些。一方面,上次美国处于加息周期,而这次美联储短期政策取向不变;另一方面,与2016年带动涨价品种不同,这轮涨价的品种更多地和海外需求恢复有关,国内货币政策调整对其上涨抑制作用有限。

充裕货币环境,上涨必要条件

首先,充裕的货币环境是必要条件之一。为了应对疫情给经济增长带来的冲击,主要发达国家纷纷“开闸放水”。一方面,美欧日等国家和地区将利率水平降至零利率乃至负利率;另一方面,央行通过资产负债表扩张的方式向经济体输送货币,2021年1月美国M2同比增速超过25%,再度创下历史记录。充裕的货币环境成为悬在价格之上的“达摩克利斯之剑”。

金融资产率先走高。但事实上,发达国家货币增速在去年的一季度末二季度初就已开始逐步攀高,而最先推涨的却是金融类资产和实物资产中金融属性较强的品种。比如2020年中美两国房价双双上行,股票也变得越来越贵,特别是以美国的纳斯达克和我国的创业板为代表的成长股板块,PE估值水平较18-19年上了一个台阶,以黄金为代表的贵金属价格在放水之初也有较大幅度的涨幅。因此,货币环境的支持只是大宗品领涨必要而非充分的条件。

货币环境决定着价格上涨的潜在空间。就大宗商品而言,充裕的货币流动性环境决定着价格存在上涨的潜在空间。而在这轮涨价之中,货币环境的改变需要关注美联储的政策调整。相比于通胀水平,美联储当前更为关心就业,2021年1月美国失业率虽已降至6.3%,但仍远高于疫情前,劳动力参与率也处于低位,2月以来美国初请失业金人数持续上升,均指向美国就业完全恢复仍需一定时间。这意味着短期充裕的货币环境有望保持,美联储资产负债表也的确在延续扩张,大宗商品价格上涨的空间仍存。

需求决定趋势,复苏仍在路上

其次,大宗商品涨价离不开需求的拉动。之所以货币放水之初,大宗商品价格涨幅相对落后,根本原因在于商品属性较强的这类大宗品,其涨价还要有实体经济需求的拉动。而今年以来海外疫情严峻程度有所缓解

人口流动所反映的经济活跃程度趋于稳定,经济恢复也逐渐加快。以美国为例,2021年1月美国零售额季调环比增速由20年12月的-1%大幅反弹至5.3%。

量价指标收敛,商品属性强化。大宗商品兼具金融属性和商品属性,我们可以通过表征价的指标CRB指数和表征量的指标BDI指数之比来反映这两种属性当前的相对强弱。在20年的上半年,两者之比一度冲高,而今年以来,这一比值一直在0.3-0.4之间的低位徘徊,量价指标之间的背离明显收敛。指向商品属性的相对强化。

归根结底,需求状况决定着大宗商品价格变化的方向。虽然大宗商品价格的影响因素较为复杂,但从根本上说,其变化方向是由需求强弱来决定的。以原油为例,其价格经常随着地缘政治冲突、气候变化等供给因素波动,但如果将1980年以来的布伦特油价格增速和全球GDP实际增速相对比,会发现两者走势高度一致。LME铜价和OECD综合领先指标之间也有较强的相关性,两者都说明了需求状况是大宗商品价格趋势的主导。

疫情压制缓解,需求继续向好。之前以美国为首的发达国家,受制于新冠疫情的蔓延,经济恢复速度偏慢,而美国和欧洲这一轮的疫情高峰目前均已过去,美国新增新冠确诊病例(7天移动平均)已从高峰期的超过25万人/天降至不足8万人/天,新增死亡人数也已出现拐点。更值得一提的是,当前美国每天的疫苗接种量已超过150万剂次,英国也接近每天40万剂次,疫苗的加速推进使得欧美疫情高峰再度出现的概率显著下降。伴随着疫情对经济压制的解除,欧美发达国家经济恢复的速度有望加快,对于大宗商品的需求预计将继续向好。

特别值得注意的是,整体而言,发达国家在这轮经济复苏中的表现,或将优于除中国外的新兴市场国家。

一方面,由于疫苗产能依然有限,各国确认订购的疫苗覆盖率并不均衡,相对而言,发达国家要明显高于新兴市场国家。如加拿大当前确认订购的新冠疫苗覆盖率已达500%,欧盟和美国也都超过200%,而像墨西哥和巴西还只有55%左右,印度更是只有4%。而疫情时期疫苗的覆盖情况或许决定着经济恢复所能达到的上限。

另一方面,从2009年以来,全球经济增长状况也显示出,新兴市场国家追赶发达国家的脚步有所放缓,新兴市场经济体增长速度相对于发达经济体之差也持续收敛。根据IMF的最新预测,2021年新兴市场经济体GDP实际增速与发达经济体增速之差将进一步回落至不足2个百分点,这还是将中国考虑在内的结果,否则这一差距将会更小。

发达国家消费越多,价格上涨更为突出。由于发达国家复苏或将好于新兴市场国家,这对于大宗商品而言,意味着发达国家需求占比较高的品种,在这轮价格上涨中将有更好表现。其中原油首当其冲,美国、英国、欧元区和日本四大经济体在原油消费上占比高达37%,远高于其它品类。

供给冲击催化,影响上涨幅度

最后,供给冲击在这轮涨价中也发挥了催化作用。特别是在原油价格上,供给收缩的影响更为明显。一方面,今年年初OPEC+会议决定2月不进行增产,且沙特表示自愿单方面减产,而另一方面,美国主要产油区遭遇寒潮冲击,也影响了原油生产。今年以来美国原油库存和供应天数持续走低。

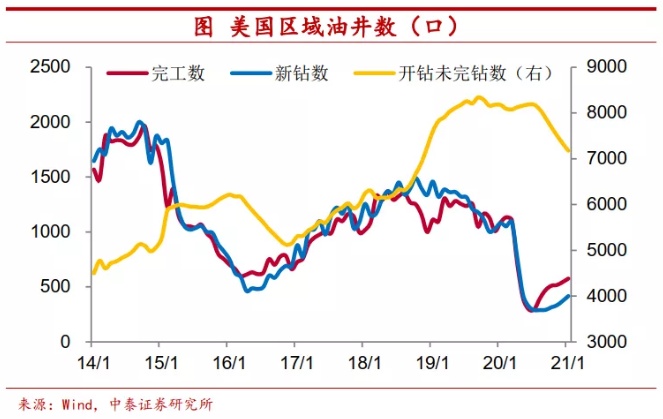

供给状况影响价格上涨的幅度。供给冲击具有一定的随机性和偶然性,相对而言更难预测,但在需求向好加之货币充裕的宏观环境下,一旦供给端受某些事件影响难以扩张,价格的波动就会变得尤为剧烈。特别值得注意的是,去年需求偏弱导致的低价格,使得不少企业产能扩张放缓,从而在一定程度上阻碍今年供给随需求的恢复。例如去年的低油价使得油气公司纷纷削减资本开支,尤其是减少了钻井和完井活动,助推了这次原油价格的上涨。

通胀渐行渐近,政策调整或偏晚

总结来看,虽然部分大宗商品价格已处于较高水平,但需求向好叠加货币充裕,使得商品属性较强的部分能源品和工业品价格仍具备上涨空间,其中或以发达国家消费占比高的品种表现更为突出,这轮涨价的真正结束可能需要等待美联储货币政策的转向。

那么,大宗商品价格的上涨对于经济和资本市场又会产生怎样的影响?

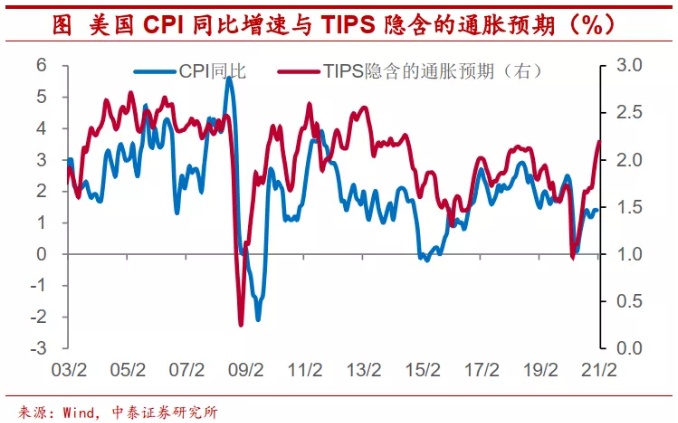

美国通胀预期上升。对于美国而言,以能源和工业品为代表的大宗商品价格上涨,引发了人们对于通胀上行的担忧,美国通胀预期开始出现加速上升。2月以来美国10年期TIPS隐含的通胀预期已经超过了2.1%。一般来说,TIPS所反映的通胀预期会逐渐反映到实际的物价水平上来。

美债利率走高,风险仍需警惕。美联储维持当前宽松货币政策的立场并未改变,短端利率低位稳定,而通胀预期上行推动长端利率走高,美债期限利差有所走扩。虽然目前以10年期美债收益率为代表的无风险利率回升其信号意义更强,但由此可能带来的风险也需警惕:一方面,股市的估值或将承压,估值提升对股价贡献较多的板块存在调整风险;另一方面,这也可能引发资金向美国市场的回流。

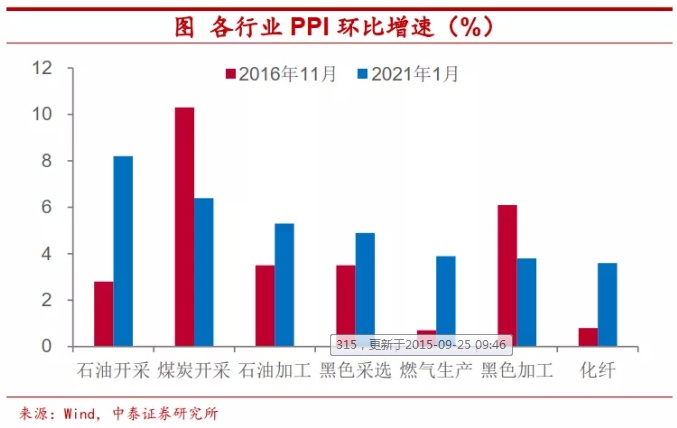

我国存在输入通胀压力。而事实上,全球大宗商品价格的上涨也使得我国存在输入型通胀的压力。2021年1月我国PPI同比增速由负转正,创2019年6月以来增速新高,而1月1%的PPI环比增速也是2016年以来的同期新高。更值得关注的是,1月PPI同比增速已经超过同期CPI的同比增速,这种现象上一次出现还是在2016年11月份。

货币政策调整时间或晚于2016年。2016年底那一轮工业品涨价,我国央行政策调整很快,在17年春节前就上调了逆回购利率。但是这一次,我们预计,政策的变化或许比上次要来得晚一些。一方面,2016年底恰逢美国货币政策转向,美联储重启加息,而这次美联储短期政策取向不变;另一方面,与2016年带动PPI增速上行的钢、煤不同,这轮涨价的品种以原油等为代表,更多地和海外需求恢复有关,引发价格上涨的根源并不在国内,因此国内货币政策调整对其价格上涨的抑制作用有限。

对于资产配置而言,货币政策回归常态化,使得盈利改善代替估值提升成为今年权益市场配置主线。而PPI增速受输入因素的影响加速上行,将有利于上游行业的利润扩张,特别是原油相关产业链迎来利好。

风险提示:政策变动,经济恢复不及预期。

(编辑:赵锦彬)