本文来源于“铑财”,作者何乐怡。

回望2020,应是家电制造史的一个分水岭。

一方面,存量之争、利润摊薄、夕阳感凸显;一方面,智能化转型、产业链拓展、多元破圈。

海水火焰交织,产业剧烈变革重塑,头部阵营波及尤甚。

比如美的集团、格力电器、海尔智家,持续数年的龙头之争似乎迎来赛点。

美的居上

格力何以逆行、掉队?

2019年12月31日收盘,三者市值分别为4061.13亿元、3945.12亿元、1230.17亿元。

2020年12月31日收盘,三者市值分别为6916.28亿元、3726.14亿元、2421.75亿元。

海尔翻了近一倍,美的涨近70%,唯有格力逆势下行,与老对手美的的差距达到3000多亿之巨。

进入2021年,形势没有好转。美的集团市值一度突破7000亿,头部效应强烈。截至1月29日收盘,其市值6779亿元、格力电器3387亿元、海尔智家A股2875亿元、H股市值2898亿港元。

上挤下压中,格力何以逆行、掉队,到底怎么了?

看预期下菜单,是资本常态。细观三者具体表现,或可见端倪。

疫情突袭,百业承压,家电三巨头也受到波及。

美的集团2020年前三季营收2167.6亿元,同比下滑1.88%,归母净利220.18亿元,同比微增3.29%;

海尔智家营收1544.12亿元,同比增长2.78%,归母净利润63.01亿元,同比下滑17.23%;

格力电器营收1258.89亿元,同比下滑18.80%,归母净利润136.99亿元,同比下滑38.06%。

可以看出,三者均已无2019年的高增之态。

美的营收微跌、净利微涨;海尔营收微增,净利下降明显;但格力稳健性最差,营收垫底、净利降幅近4成,刺眼数据拷问其抗风险力、成长性,股价不振有就在情理中。

拉长维度,其实早有征兆。

Wind数据显示,2019年,格力电器营收2005.08亿元,同比增长0.24%;归母净利246.97亿元,下滑-5.75%。

美的集团,营收2793.81亿元,同比增长6.71%;归母净利242.11亿元,同比增长19.68%。海尔智家营收2007.62亿元,同比增速9.05%,其归母净利82.06亿元,同比增速9.66%。

格力何以成长乏力?

从行业看:

奥维云网数据显示,2020年中国空调市场零售量规模5134万台,同比下降14.8%,零售额规模1545亿元,同比下降21.9%;中国彩电市场零售量规模4450万台,同比下降9.1%,零售额规模1209亿元,同比下降11.7%;冰箱市场零售量3256万台,同比下降0.7%,零售额900亿元,同比下降1.4%;厨房小家电零售额566.3亿元,同比下降11.3%;电储水热水器零售额261亿元,同比下降13.7%。

连串的飘绿数据,意味着家电业已有满满夕阳之态。而存量血拼,最考验竞争力,实力不济者变脸也是常态。

从竞品看:

美的集团2020年的强力“翻身”,与其空调业务的彪悍攻势关系密切。

奥维罗盘数据显示,2020年空调线上市场份额,美的占据34.26%位居榜首,格力、海尔分别为28.99%、10.66%;线下市场,美的占有率为34.71%,与格力35.08%的份额差距明显缩小。

要知道,空调业务一直是格力的传统强项。

2019年,空调业务贡献了格力七成左右收入。而2020年上半年,格力电器营收695.02亿元,占主营收6成左右的空调业务营收413亿元,同比下滑48%。

产业在线数据显示,2020年上半年,美的空调出口出货量1304万台,同比增长14.2%,而格力同比下滑19%。

此消彼长,值得格力电器反思。

从自身看:

格力主营业务向来倚重线下,自然疫情对其业绩影响较大。同时,经济下行,用户消费变得谨慎,这对高端化的格力也不是好消息。

长期以来,家电业的竞争无非是规模战、价格战、渠道战,而疫情及市场饱和度催化了这一趋势。奥维云网数据显示,2020年上半年空调、冰箱、洗衣机、冷柜的均价同比分别下降14.7%,5.3%,6.7%和11.0%。

全行业以价换量,如何平衡产品“性能”与“价格”,成为企业重要课题。

而聚焦空调业,格力依然“高高在上”保持自身定位,美的则更加灵活,通过华凌等多元化的子品牌,呈现更多元姿态。

以大1匹挂机为例,格力天猫官方旗舰店产品折后的最低价为2299元,美的旗下华凌品牌为1599元,海尔统帅折后为1699元。

“不务正业”VS“减法”聚焦

当然,产品价格只是表象,背后更深折射出企业战略差异。

一句“好空调,格力造”,长久占据消费者心智,塑造了格力的空调专家形象,但也使其多元化受限。

2016年7月,董明珠宣布:“格力电器从专业化的空调企业进入一个多元化的时代。”

如今,格力产品线已扩展到小家电、净水器、热水器、冰箱、洗衣机等领域。虽然品类繁多,成绩却难言有主支撑力。

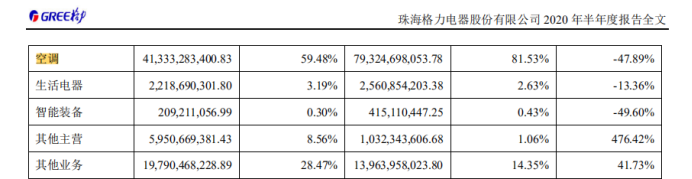

2020半年报显示,其生活电器、智能装备和其他主营业务的收入在总收入中占比分别为3.19%、0.30%和8.56%。

换言之,兜兜转转4年,格力电器依然摆脱不了对空调业务的主营依赖。

更受质疑的,是其“不务正业”。近年来,格力先后布局新能源汽车、芯片、机器人、手机、口罩等新兴业务,但战果善陈可乏。以格力汽车为例,两年负债百亿,至今没有实现量产,还一度陷入与银隆、供应商货款等负面纠纷中。

问题在于,企业和个人一样,精力注意力都是有限的。上述问题点,牵扯了格力多少资金、时间、战略机遇及相应资源匹配。竞争力是否被摊薄、核心优势还有多少?

等待时间作答。但从上述空调业务的此消彼长看,疫情导火索加剧了短板暴露,隐患不可不察。

“格力是一艘航空母舰,而美的是一支舰队。”奥维云网副总裁郭梅德曾如此评价。

然回首过往,美的也曾受困于品类杂乱繁多,精力资源过度分散,导致大而不精、大而不强之痛,一度让企业陷入亏损窘境。

2012年,在“再造美的”的目标指引下,方洪波决心“做减法”。半年时间里,他砍掉了非家电业务的产品型号7000个,诸如电熨斗、剃须刀等全部退出和关闭,停止了30余个产品平台的运行,改为深度聚焦白电板块。同时,加强技术研发、聚焦强势主业,将重心向毛利更高的暖通空调类产品转移。

2020年上半年,美的暖通空调类产品贡献了约4成收入,其他包括消费电器、机器人等业务则贡献了5成收入,成为疫情下分散风险、稳固业绩的关键。

同时,成立了新 IoT 事业部,主要承接集团全面智能化战略,为开启全屋智能解决方案创造条件。这意味着,美的集团再次加码技术创新,持续发力产业链的生态化、智能化,通过技术迭代,来夯实主业、多元品类扩张,覆盖更多应用场景。

从此看,两者是否有彼此轮回之感?面对上述减法、聚焦与创新的贴身肉搏,格力电器是否该有战略、战术的深刻反思呢?

再看海尔智家,2019年,其营收主要由空调、电冰箱、厨电、洗衣机、水家电等业务组成,收入占比依次为14.51%、29.11%、14.70%、22.27%和4.79%,业务结构较为均衡。

实际上,从昔日“家电一哥”到“行业老三”,业务纠葛是一个重要考量。

海尔集团旗下拥有A股、H股两个上市平台。A股海尔智家1993年上市,主要生产销售电冰箱、空调、洗衣机、热水器等。同样1993年登陆港交所的海尔电器,主要业务为洗衣机、热水器及渠道服务等。

2020年12月23日,海尔智家H股在港交所主板上市。截至2021年1月29日收盘,股价32.1港元,市值2897.94亿港元。

私有化完成,意味着海尔家电业务有望理顺错综复杂的股权、财权、管理权等关键问题,有利管理成本降低、决策效率提升。这从其发布的2021-2023年逐步提高现金分红比例至40%的协议文件中可见端倪。

简言之,结束了“左右手打架”尴尬,海尔智家未来不乏“重构业绩、重构市值、重构竞争力”看点。这也是其市值大幅上涨的重要原因。

2020年巨头关键词

美的隐忧

可以说,重构重生是海尔智家2020年的关键词。当然,这对格力而言也意味着追赶压力加大。

再看美的集团。

2020年3月26日,收购合康新能18.73%的股份,后者业务为工业自动化、新能源汽车等领域;12月11日,收购菱王电梯,瞄准智能楼宇市场;12月24日,收购泰国日立压缩机。

回顾过往,美的集团一路成长,离不开规模化增长、全球化经营下的全产业链驱动,背后“并购”是关键词。如2002年入局华凌,2008年完成收购小天鹅,2016年收购日本东芝的白电业务等。

行业分析师于盛梅表示,并购是企业快速做大做强的一条参考路径,但也极度考验企业战略眼光及后续综合运管能力,与之相伴的相应隐患也不可不察,比如高商誉。

截至2020年前三季度,美的的商誉高达289.4亿元,高于同期格力、海尔的3.29亿元、233.4亿元。

还有“特色”之问。

格力绑定了空调联想,海尔绑定了冰箱联想,而提起美的似乎并无关联性强产品。

家电专家刘步尘认为,美的产品仍未走出追随期,以及微创新期,其直言“美的没有明显的短板,也没有明显的优势,没有特点可能是它最大的特点。”

言语犀利,却也值得反思。背负近7000亿市值,美的集团可谓大象起舞,期许无数。要想坐稳龙头、彰显领军者形象,需要更多稳健发展力、特色竞争力。

2020年8月20日,消费者赵占领投诉称,其美的钢化玻璃燃气灶使用中爆炸,该灶刚安装不到一周。

消息一出,引发多方舆论关注,最终以美的道歉结束。

品质力是否过关?品类、体量扩张与自身实力想匹配?别忘了之前的“瘦身”之鉴。

显然,光有性价比是不够的,强如美的也不乏隐忧。值得注意的是,对比2020年半年报,格力空调毛利率仍高出美的8%,这意味着后者还有不少降价空间。一旦后续价格战加剧,美的空调能否保持目前战绩是个未知数。

再看格力,2020年疫情加速了消费从线下向线上迁移。用户群代际更替、品牌溢价被稀释,传统渠道效率降低、产品创新瓶颈,都对其带来不小冲击。

对此,格力电器也进行了诸多努力。

截至2020年12月底,“董明珠直播”累计金额达到了476.2亿元。当家人亲自上阵,可见其革新、求变之心,但光有这些还远远不够。

聚焦竞品美的,T+3的低库存优势和线上强势,全产业链的数字化转型及智能化升级,是其挑战“空调一哥”格力的关键。

吃肉与挨饿

如何理性扩张?

三巨头的上述关键词,也是整体家电业的变迁缩影。

传统业务红海竞争,智能化、多元化正在成为行业新趋势。

无论方洪波、董明珠还是张瑞敏,似乎也渴望撕掉各自的“家电标签”,向科技企业转型。

比如美的加码工业互联网、计划分拆子公司美智光电至创业板上市;格力推出首款5G手机、公开仿真处理方法及装置等多条机器人相关专利信息;海尔推出场景品牌“三翼鸟”,海尔智家体验中心国内建成千余家等等。

换言之,新一轮的智能化升级、多元化扩张、跨界大潮已经在路上。

不变是不行的。

互联网巨头如华为、小米的入局,有可能利用新技术、新模式、新业态、新产品彻底改变家电业的竞争格局,为行业走向“AI+5G+IOT”时代打开想象空间。

可以预见,未来龙头之争,不只在美的、格力、海尔之间,也可能在“跨界”巨头或新生力量中。

已有苗头。《IDC中国智能家居设备市场季度跟踪报告》显示,2020年前三季度,从厂商份额看,小米智能家居出货量位居第一,美的、海尔分列第二、三位。

形势足够严峻,但关键还要把控好战略定力、战略眼光。往期看,美的有瘦身之痛、格力有多元不利诟病,海尔也有左右手之尬,高效整合之急。

如何理性扩张、真正差异化布局,而不是盲目追热、陷入又一个规模陷阱、多元陷阱是三巨头需要深思的问题。

换言之,展望2021,美的、格力、海尔的龙头之战,不是眼下的最大、最强,而是未来的可持续、成长性、稳健力。

谁能卡位于此,谁就掌握了终局的决胜权。 谁吃肉、谁喝汤、谁挨饿,2021等待答案。