本文来自万得资讯。

股票市场的价格已经基本消化了从疫情衰退中复苏,标准普尔500指数已经从2020年3月的低点上涨约接近50%,摩根士丹利的2021年基本价格目标是3900美元。

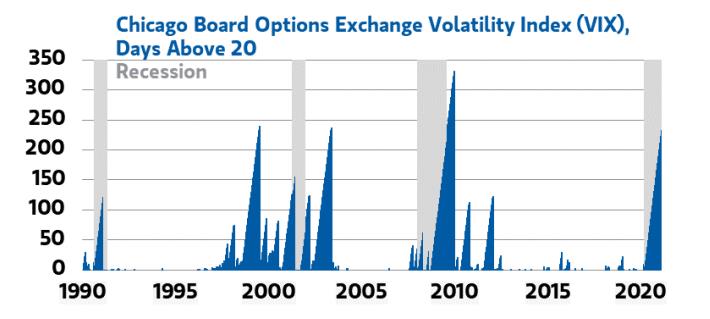

以VIX指标来衡量,市场的波动尤其剧烈。在大约240个交易日内,该指数一直维持在20上方,一些分析人士认为这是由一些不确定性或者一些散户交易数量增加所导致,但是摩根士丹利不这么认为,在他们看来,最近的波动是按照过去四次衰退的剧本。

来源:摩根士丹利

投资者可能会发现当前波动率在高位持续存在,这是可以理解的。在过去的十年里,波动率非常低,这段时期VIX指数平均为14,并在2017年达到9.5的历史低点。此外, 上个月交易量的爆炸性增长主要来自于散户,而最近一次出现这种情况是在1999-2000年的互联网时代,因此这引发了更多的担忧。

上一次衡量标准普尔500指数波动性的VIX指数,跌至20以下是2020年2月21日。目前标普500指数从去年3月熊市低谷上涨了近74%, 因此投资者也没有理由抱怨市场波动。然而,当这个重要的波动率指标已经在高位徘徊了这么长时间,在大约240个交易日内,投资者都在问这意味着什么,或担心市场即将迎来修正。

摩根士丹利谈到尽管这一次大量低成本的流动性助长了波动,但是支撑通货再膨胀的基本面是完整的,而2年/10年期国债收益率曲线也没有说谎。下一个商业新周期会诞生一些新的受宠股票,投资者可以考虑用波动率来选择优质股票,如估值合理和带有一些周期性。摩根士丹利偏向于金融、工业、非必需消费品和能源类股。

来源:摩根士丹利

过去一年,股市的波动一直高于平均水平。市场波动的延长是一个问题,虽然不常见,但它们已经出现在经济衰退后的剧本中,成为了一种机制改变的信号,如从一个商业周期到下一个商业周期的转变,这些转变会促使投资者的资金从一个行业到另外一个,以及资产类别的转变。

情绪也会影响市场,投资者的情绪会在对经济复苏的乐观态度和担心衰退迟迟不去之间摇摆。这次经济衰退,由于美联储大规模刺激,市场流动性变得更加强劲。除了波动性,还有通货再膨胀在住房,资本支出,制造业和一些通胀指标中均有体现。

上一个经济周期,从2009年末到2020年2月,是有记录以来最长的时间之一。这段时期里股票市场的波动性也非常温和。这也让投资者对近期VIX指数在高位徘徊产生了一些顾虑,他们担心VIX指数升高意味着一些结构性的东西正在变化之中。而摩根士丹利认为长期的市场波动是经济衰退后的象征,因为这段时期板块轮转加剧、市场情绪不稳定。

那么,投资者该如何渡过这段漫长的波动?摩根士丹利建议注重基本面。尽管1月份疫情依然较为严重,但Markit综合PMI升至58.7,汽车销售强劲,抵押贷款申请量8%的涨幅出乎意料。也许更引人注目的是劳动力市场指标比预期的要好,这些经济数据都持续支持通胀上涨的观点。

来源:摩根士丹利

除了市场波动的周期性驱动因素,美联储也无可争议的扮演了重要角色。显然, 美联储的流动性支撑了市场反弹,前所未有的刺激已经扩大了他们的资产负债表接近至8万亿美元。

摩根士丹利的金融状况指数达到了自1998年来最宽松。这一次,美联储的“零利率”政策这是一种动态将实际利率推至历史低点,最终跌至负值。

(编辑:张金亮)