本文转自微信公众号“招银国际”。

中国宏桥(01378)是全球最大的电解铝生产商,公司建立了成本领先的产能,并形成了上下游一体化的全球供应链,覆盖铝矾土,氧化铝,电解铝,以及铝挤压产品。中国宏桥在2017年受做空报告及政府主导的产能压减,发展历经了一些阻碍。公司通过合理恰当的回应已重振市场信心。

展望2021年,在经济恢复及铝价强劲的表现之下,我们认为中国宏桥将拥抱价值重估的机遇。首次覆盖中国宏桥,我们给予买入评级,目标价每股11.37港元。

电解铝供需环境正持续改善。我们对电解铝供需环境展望乐观,基于:

1)全球经济正在从疫情影响中复苏;

2)中国房地产将加速竣工;

3)汽车轻量化需求将随新能源汽车渗透率增加而快速提升;

4)我们认为新建产能将有序释放。我们预料中国电解铝年均现货价格将较2020年同比增长6.5%至人民币15,138/吨,并在2022年维持高位。我们的价格判断体现电解铝行业正处于上行周期。

成本领先。在公司低成本的自备电站以及全球上下游一体化供应链的支持下,公司具备了非常显著的电解铝生产成本优势。我们测算公司的电解铝综合成本较全国按产能加权平均的成本水平低,人民币1,500-1,600元/吨。

摆脱历史泥沼。中国宏桥在2017年遭遇了做空报告以及政府供给侧改革带来的去产能的连续影响。我们认为公司已对上述的因素进行了合理恰当的回应,并已经重新获得市场的认可。展望2021年,我们认为市场短期关注将会是公司将如何应对偿债高峰。我们相信公司拥有充沛的财务资源来过渡财务集中偿还的高峰年份,公司已经完全摆脱过去几年的阴霾。

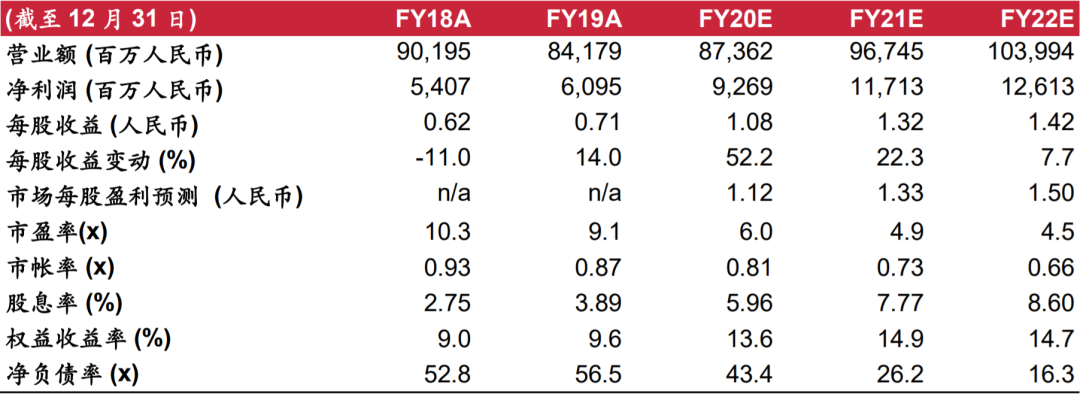

2020-22年盈利复合增速可达16.7%。我们预测中国宏桥2020-22年的年均收入增长率为7%。受强劲的铝价支持,我们测算2020-22年铝产品的毛利率分别为23.2/24.8/24.3%。根据公司对2020年全年业绩的盈喜指引,我们预测2020年业绩为人民币92.69亿元。我们预测2021/22年净利润分别为人民币117.13/126.13亿元,对应2020-22年盈利年均增速为16.9%。

首次覆盖给与买入评级,目标价11.37港元。基于公司过去5年平均PE为7.15倍, 我们推导目标价为每股11.37港元。伴随强劲的电解铝价格,我们认为公司将拥抱价值重估机遇。

主要风险:铝价下跌;政府推进自备电交叉补贴及政府性基金征收;以及潜在的碳排放成本。

财务资料

资料来源:公司、彭博及招银国际证券预测

(编辑:彭伟锋)