本文来自“财联社”。

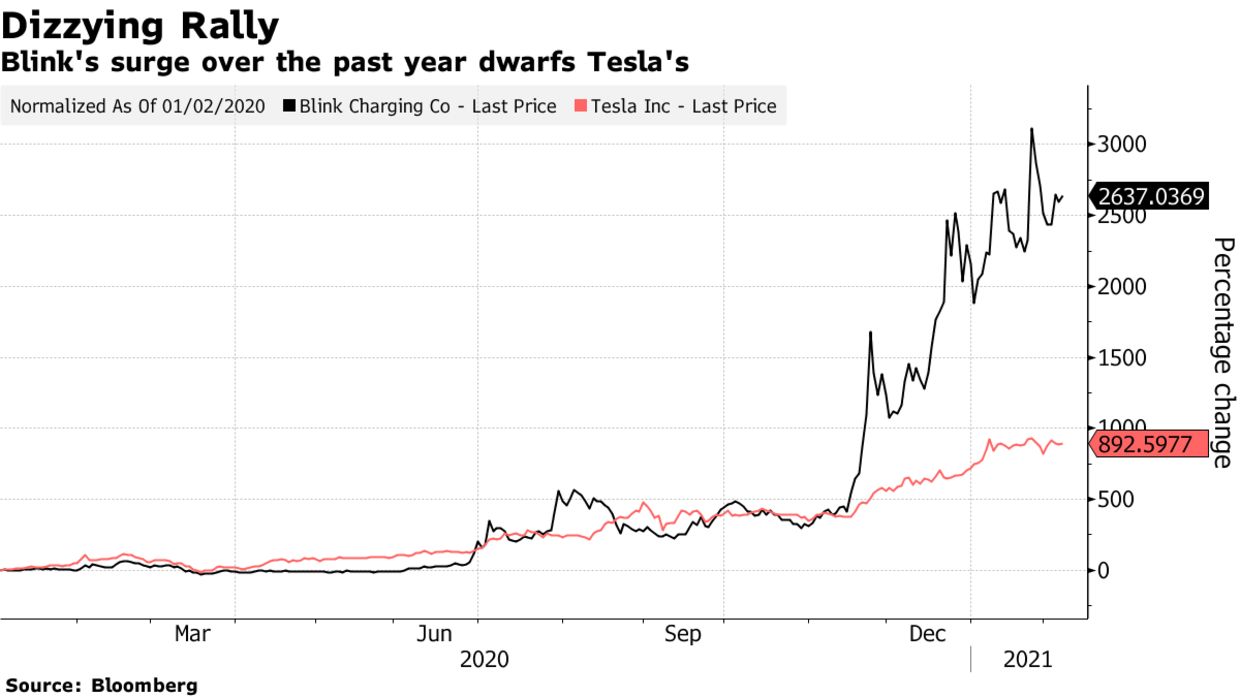

美股市场的传奇故事正在不断上演,除了最近赚尽眼球的Gamestop,清洁能源类股也在狂欢,其中美国最大电动汽车充电服务运营商Blink Charging Co.(BLNK.US)的股价在8个月内翻了30倍,涨幅甚至令电动汽车龙头特斯拉亦相形见绌。

在过去八个月里,投资者将Blink的股价推高了3000%。在大约2700只市值逾10亿美元的股票中,只有七只股票同期涨幅超过了Blink。

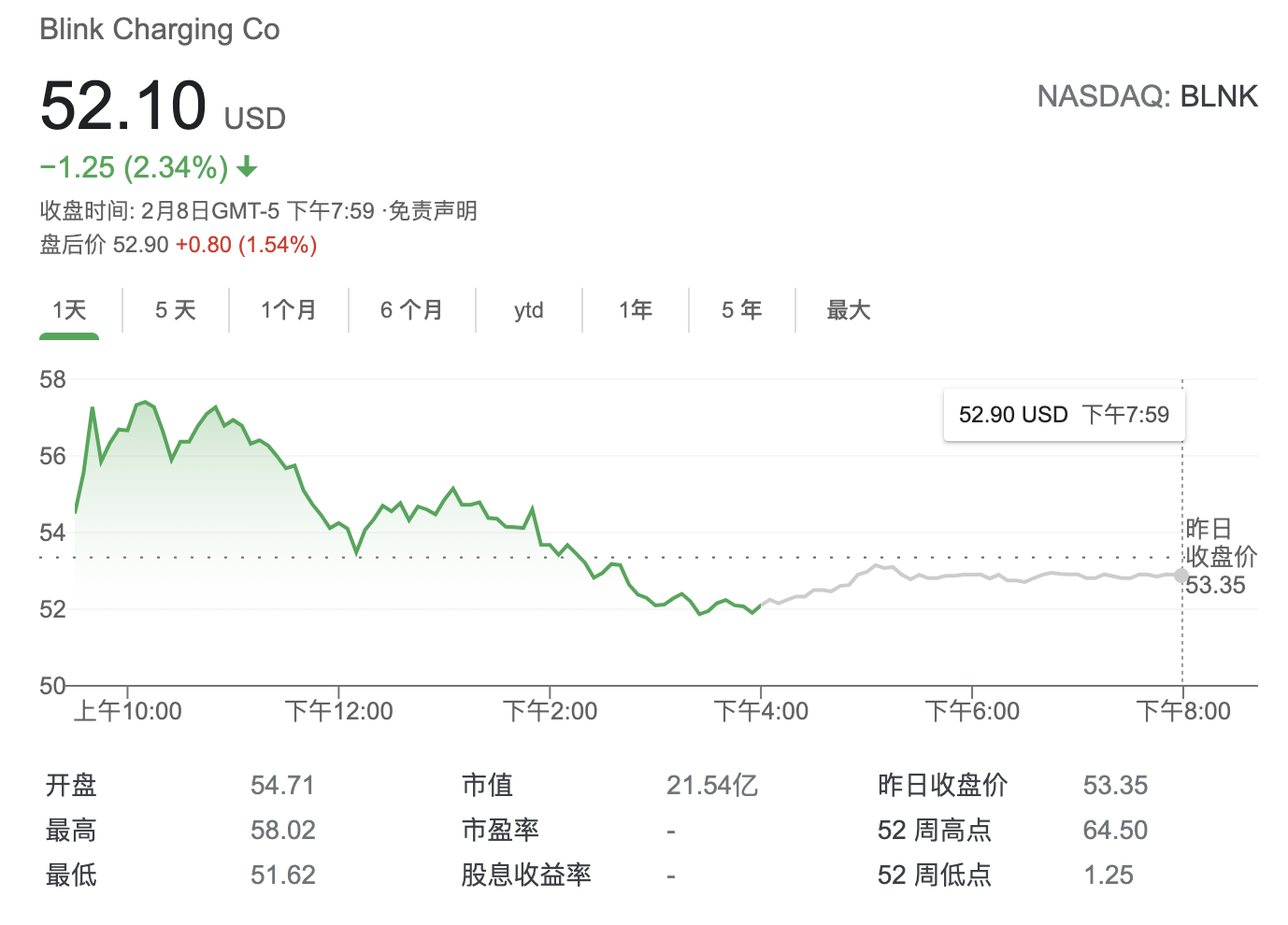

最近的市场热潮也为Blink注入了新的活力,该公司1月份通过发行股票筹集了2.321亿美元。私人投行Roth Capital Partners上周五建议买入该股,将其目标价定为67美元,较目前的水平高出29%。该公司股价周一下跌2.3%,报52.10美元。

截至目前,这家公司市值已超21亿美元,其市销率(企业价值与销售额比率,一个衡量股票是否被高估的常用指标)高达481。相比之下,被广泛视为高估的特斯拉公司,市销率指标仅为26。

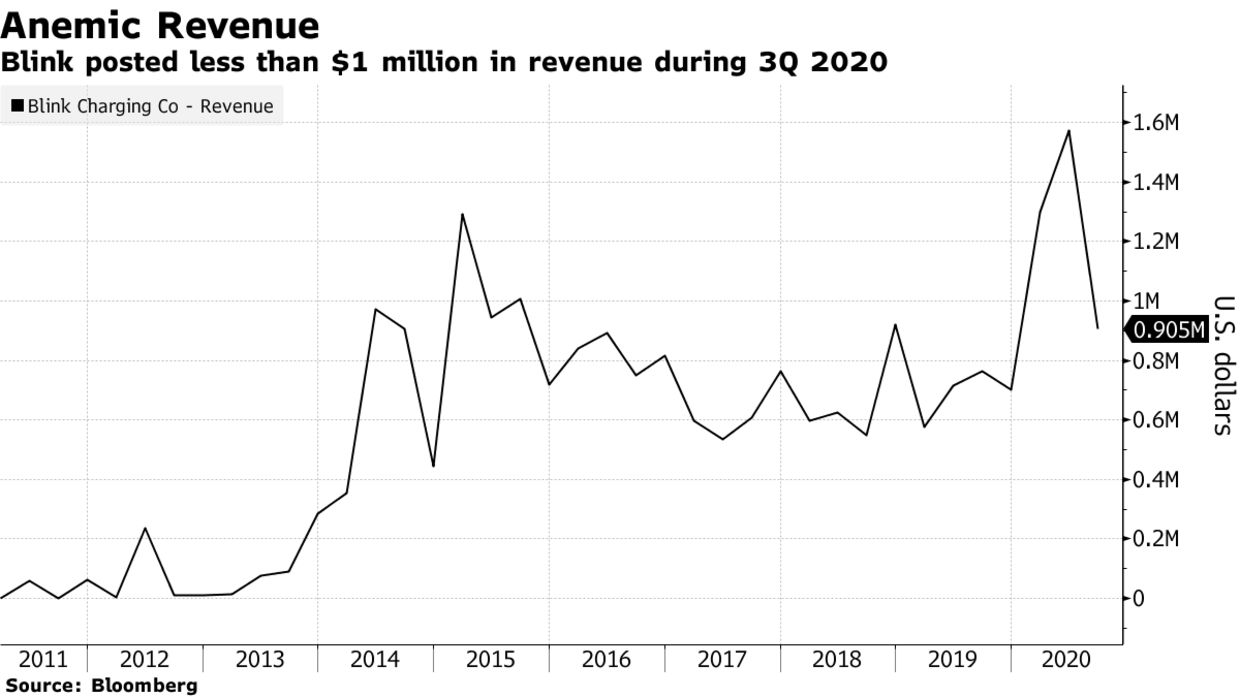

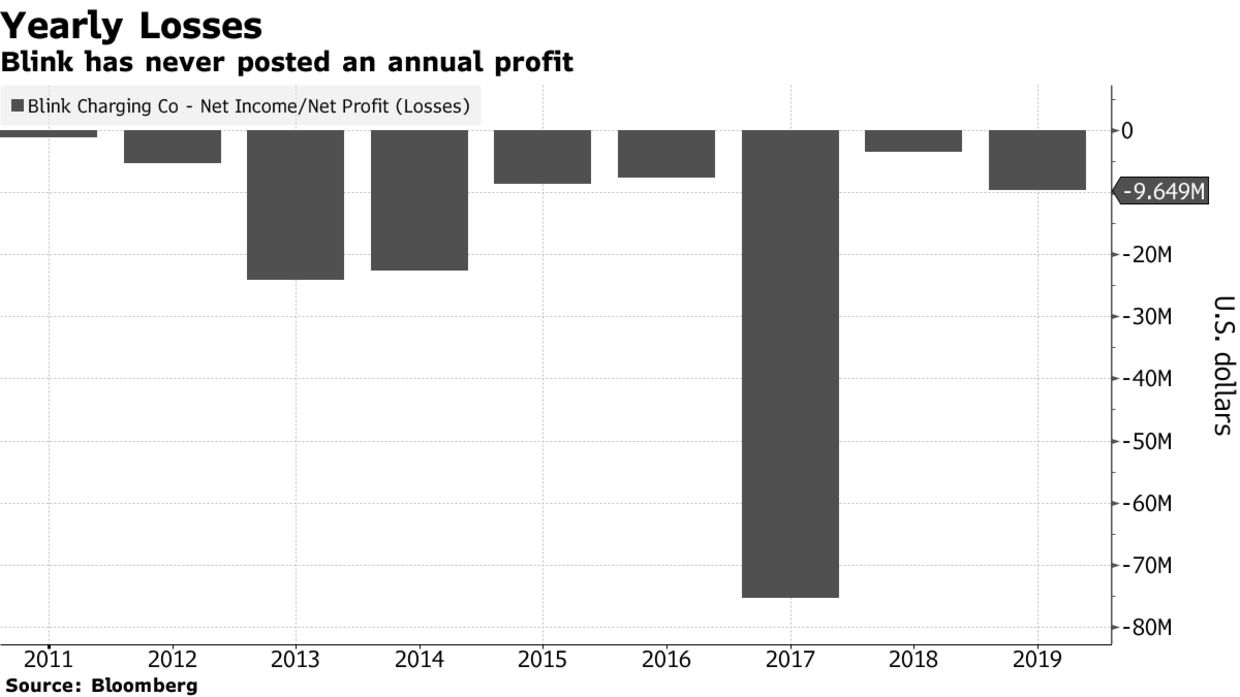

然而最让外界大跌眼镜的不是Blink Charging Co.的高倍涨幅,而是这家公司的财务状况没有显示出任何支持其成为美国最热门股票的迹象。比如,在11年的历史中,这家公司从未公布过年度利润;去年曾发警告称公司可能会破产;市场份额正在下降,收入增长微不足道,近年来管理层也动荡不断。

即使以行业内相当宽容的标准来看,Blink的收入也很微薄,2020年三季度收入不足100万美元,去年总收入预计为550万美元。该公司自成立以来从未实现过盈利。

相比之下,同行ChargePoint去年宣布计划通过特殊目的收购公司(SPAC)上市,根据1月份的一份文件,该公司2020年的收入为1.445亿美元。另一同行EVgo

Services的充电网络规模比Blink小,但销售额却是Blink的两倍多,预计2020年达1400万美元。不过,尽管营收数据相差甚远,但三家公司的企业价值都在21亿美元至24亿美元之间。

Blink在去年5月份的一份文件曾警告称,其财务状况“让人们对公司在一年内继续运营下去的能力产生了重大怀疑”。

当一家公司手头没有足够的现金来支付18个月的开支时,按现有规定这是一项必要的披露。

无疑,这样的公司很容易成为空头狙击的目标。知名做空机构香橼去年做空了Blink Charging Co.,但最终损失惨重。香橼的另一做空对象GameStop飙涨也令其亏惨了。一系列失败迫使香橼1月29日宣布放弃对卖空目标的研究。

对于做空者来说,引起他们警觉的一件事是,包括Blink Charging Co.首席执行官迈克尔·法卡斯(Michael Farkas)在内的几位公司相关高层,均与多年前触犯证券法规的公司存在联系。

Blink的总体空头头寸占流通股的比例已从去年12月底的逾40%降至25%以下。

公司前景依赖电动汽车市场增长

对于股价暴涨和财务状况堪忧之间的巨大落差,唯一可以解释的原因可能是,Blink是一家绿色能源公司,拥有并运营电动汽车充电站网络。如果说投资者在席卷股市的狂热中有一件事是肯定的,那就是绿色企业是一件不容错过的、必须拥有的未来投资。

Blink公司的前景依赖于电动汽车的指数级增长。今年1月,法卡斯讨论了在“未来几年内”部署约25万台充电桩的计划,并吹嘘该公司有能力从其网络中产生经常性收入。目前,公司称其网络中有6944个充电站。

在充电公司中,Blink是早期的市场领导者,但现在已经丧失了领先地位,目前在二级公共充电领域控制着约4%的市场份额。

法卡斯在11月的财报电话会议上表示,与一些竞争对手不同,Blink的营收模式在一定程度上取决于提高利用率。目前,Blink的利用率仍处于“较低的个位数”,不足以产生可观的营收。他表示,随着电动汽车越来越受欢迎,使用量将会增加。

对于大多数正在运营的充电服务运营商来说,利用率可能必须达到10%-15%才能实现盈亏平衡,但盈利能力还取决于许多其他因素,比如公司的商业模式、电价和资金成本。

从历史上看,靠充电赚钱是一个亏损的命题。理论上,随着政府的支持加速电动汽车的应用,像Blink这样既涉及设备销售又收取使用费的模式可以持续盈利。但目前还没有公司做到这一点。

“这个市场还太小,处于早期阶段,”Raymond James & Associates的分析师帕维尔·莫尔恰诺夫(Pavel Molchanov)称,“规模经济的实现还需要时间。”

(编辑:玉景)