本文转自“美股研究社”

在2017年于纽交所上市,上市的当年snapchat亏损了34个亿。在之后的几年里,Snap(SNAP.US)一直努力收窄自己的亏损。

北京时间2月4日,Snap披露了2020财年第四季度财报以及全年业绩,财报显示第四季度营收达到9.11亿美元,日活2.65亿,年度亏损9.45亿。

根据近几年的财报可以了解到Snap自上市以来始终没有实现盈利。作为一个拥有948亿美元市值的社交媒体公司,想要长久地受到资本市场的狂热追捧,还需要继续提升自身的变现能力。

那么从这份财报中能看到Snap存在的那些问题呢,下面我们来结合数据探究分析一下。

用户日活“疫”外恢复增长,但成本支出过高成亏损主要原因

Snap的营收全部来源于广告,保持高用户活跃对Snap来说十分关键。较高的用户活跃度能吸引更多的广告商来平台投放广告,公司管理层曾表示高用户活跃度是Snap保持增长的重要因素。

从用户指标来看,Snap在Q4季度APRU(平均用户收入)达到3.44亿美元,同比增长33%。DAU(日活用户)也恢复了增长,Q4的DAU为2.65亿,同比增长22%,但是仍然和Facebook存在不小的差距。

相比于前几个季度,snap在这一季度里恢复了关键的DAU的增长。据财报显示,这一季度里用户平均每天开放Snapchat 30次,超过90%的美国Z世代观众观看了节目和发行商内容。

更多的用户使用app变得更加频繁,导致平台的变现能力也有所增强。

受2020年疫情影响,尤其是北美地区疫情很严重,用户居家时间更多,导致了用户使用社交平台的娱乐时间大幅度增加,带动了本季度DAU的增长。

DAU的增长也和Snap拓展的新内容和新功能有关。在第四季度Snap推出了新的内容,由之前的AR、stories、discover等内容新增了类似tiktok的spotlight,但是没有公开评论机制,这一块内容提高了用户粘性。Snap还增加了用户使用Scan的功能,由此引进了新的广告商入驻app。

Snap的核心内容AR也保持了用户活跃度的增长,相比于Q3增加了2000万,有超过2亿用户每天都在使用AR特效,为营收的增长贡献相当大的一部分。在用户增长背后,Snap成本投入也是水涨船高。

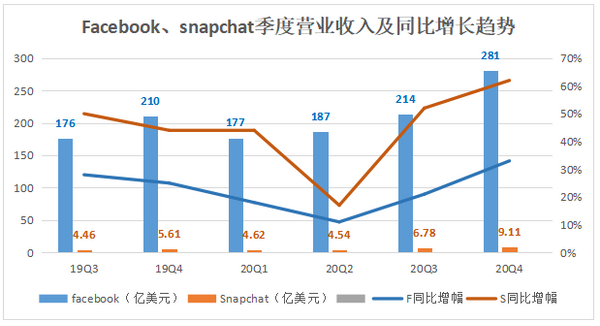

财报显示,Snap在Q4成本总支出达10亿,同比增长24%。从全年来看,Snap营收25亿,成本支出34亿,同比增加20%,无法控制成本支出是Snap不能盈利的主要原因,Snap急需寻找控制成本的办法。

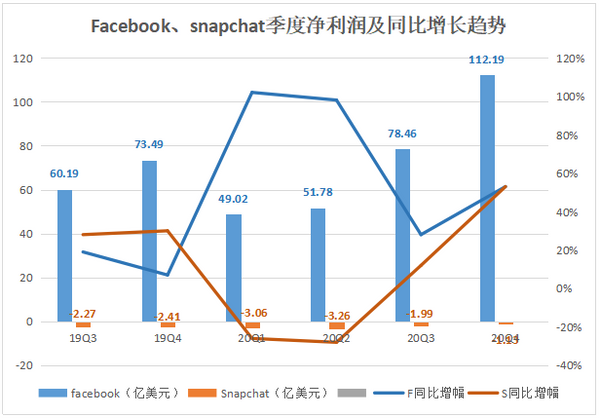

由于成本支出在扩大,Snap在Q4净亏损1.13,同比收窄53%,和行业巨头Facebook的净利润增速达成了一致,从几个季度情况来看,净亏损在不断收窄,如果成本可以降低一些,有助于进一步降低亏损实现盈利。

与巨头竞争市场份额占有过低,Tiktok后起之秀崛起

除了成本控制不足,Snap还面临着一个很重要的问题,公司99%的业务营收依赖于广告,但在美国广告市场份额占有却太低了。

从美国整个互联网广告行业市场来看,从2010年到2019年,美国互联网广告规模呈现出上升的趋势,2019年,美国互联网广告市场规模为1246亿美元,同比增长15.91%,2010-2019年年均复合增长率达19.02%,预计2020年会保持增长趋势。

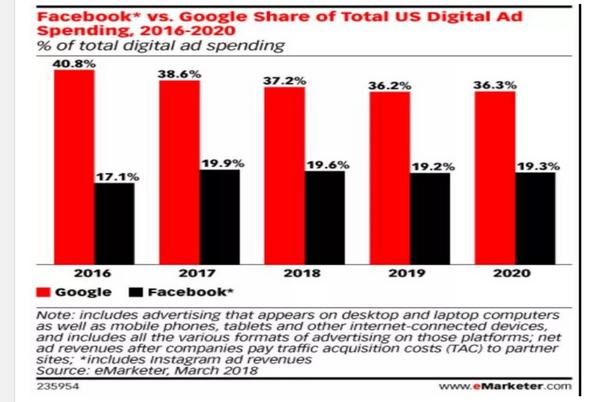

整个互联网广告行业发展前景目前乐观,但是大部分的互联网广告市场份额却被Google(GOOG.US)和Facebook(FB.US)两家公司瓜分了一半多,截至2020年底,亚马逊(AMZN.US)的互联网广告市场份额占比21%,仅次于Google,但是Scap仅占1%。

和同样是社交媒体平台的Facebook相比,Snap所占的市场份额实在太低了。对广告商来说市场份额越高的公司拥有越高的用户活跃度,广告投放的效益越高,Snap与Facebook相比还是存在较大差距。

对比来看,Facebook Q4营收281亿美金,同比增长33%,并且在过去的两年里,Snap的营收增速一直保持领先势态。从营收规模来看,两者的差距相当大,这说明FB更受广告主的偏爱。

除了与社交巨头Facebook、推特抢夺市场之外,亚马逊、谷歌同样是数字广告领域的重要竞争对手。

以数字广告来看,在广告业(因疫情)黯淡的一年里,数字广告成为一大亮点。据GroupM全球CEO Christian Juhl对媒体表示:“最大的受益者是谷歌、脸书和亚马逊。这些平台展现了极佳的广告投放效果,吸引了营销人员的预算。”

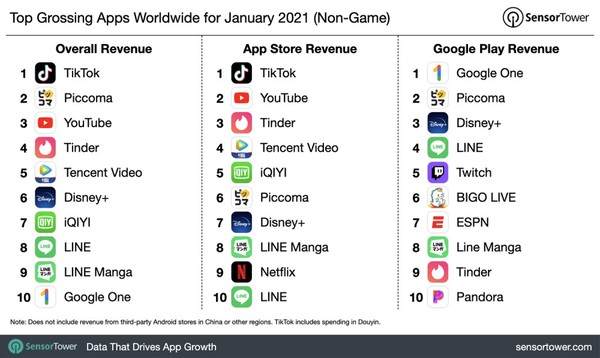

同时以Tiktok为代表的后起之秀的崛起,短视频对社交广告平台的营收也带来较大冲击。根据SensorTower公布的数据,2021年1月,全球收入最高的非游戏应用程序仍由TikTok夺下,总收入接近1.28亿美元,是去年同期收入的3.8倍。

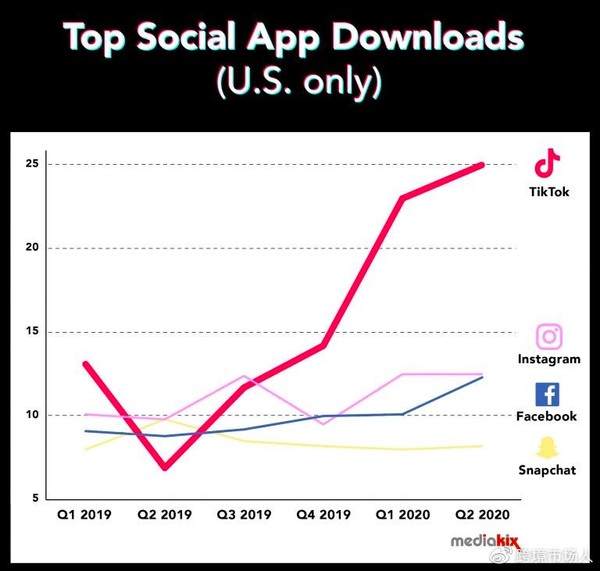

在吸金能力强劲背后,主要还是在于TikTok用户规模增长迅猛。据跨境市场人报道:TikTok在美国的每月下载量已迅速攀升,超过了Facebook,Instagram和Snapchat(Twitter上每个季度接收的新下载量不到800万,未显示在图表上)。

从2019年第一季度到2020年第二季度,TikTok在美国的下载量增加了62%。截至2020年6月,TikTok打破了纪录,并以2500万次的美国下载量创下季度新高。

虽说Snapchat的“阅后即焚”社交模式减少了用户对内容会被永久记录产生的压力和紧张感,为更愿意分享私密信息的年轻用户提供了隐私保护, Snap的用户群体年龄集中在18到26岁。

但眼下不少平台对于年轻用户的竞争更加激烈。年轻群体的消费力量不可小觑,年轻人的市场是Snap创收的关键。Snap进一步扩大市场份额,提升用户增长的能力还是颇为关键。

苹果进行用户隐私改革,Snap恐将面临广告业务“缩水”?

但是,外部的一些原因也有可能加大Snap未来获取广告商的难度。

苹果(AAPL.US)即将掀起一场用户隐私的改革,在IOS14中,苹果改变了"广告商身份识别器"(IDFA)的用户追踪功能,该功能要求苹果iOS用户选择加入收集其数据,广告投放公司需要整的用户许可才能跟踪用户,此政策预计将于2021年正式开始实行。

开发者预测,只有大约10-30%的用户会真正选择让他们的数据被收集,这使得广告商在无法获得那么多苹果潜在客户数据情况下,更难锁定他们。

这项新的功能一旦开始实行,意味着广告商无法监控到每一次广告投放的效果,广告投放效果也会大程度降低,广告商们自然会降低一定的平台广告投放来节约不必要的成本,选择其他的方式来进行营销。

对Scnap完全依赖于广告营收这样的公司来说,无疑会对营收造成重创。Snap首席财务官表示,苹果 iOS 14的隐私变化将“带来需求中断的另一个风险”,不过他也指出,长期影响尚不明朗。这样看起来,长期与苹果公司合作的Snap似乎也并不太担心这一点。

总体来看,整个2020年snap在第四季度用户指标表现强劲,但成本支出过高需要控制,还需要进一步扩大广告市场份额,提升行业竞争力。投资者最期待看到的盈利一直得不到实现,Snap还需要一些时间。

(编辑:赵芝钰)