本文来自公众号“全球半导体观察”

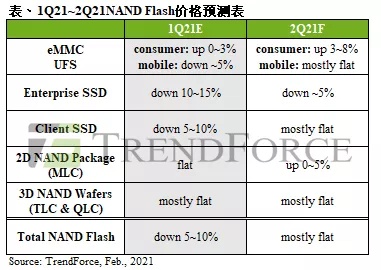

TrendForce集邦咨询表示,近两周以来,主要由于笔电需求仍持续增加,PC OEM对供应商进一步积极要求加单client SSD,造成NAND Flash需求同步增温。除此之外,上游供应商的库存水位先前已因智能型手机增加备货而下降,且在资料中心客户将自第二季起恢复采购的预期下,减少供给毛利较低的NAND Flash wafer市场,使得NAND Flash wafer合约价已连续两个月(含去年12月与今年1月)跌幅表现收敛。

TrendForce集邦咨询表示,原先预计在第一季起积极转进NAND Flash 1XX层世代的笔电SSD产品,由于OEM目前的验证时程不如预期,导致产品无法转进,因此目前仍须以92/96层为主要供应。使得市场需求主要均集中在92/96层或64层等世代,进而产生供给吃紧。该现象让市场中优先级最低的NAND Flash wafer首当其冲,部分供应商甚至已在二月份调涨价格,故TrendForce集邦咨询第一季的价格跌幅预测已从原先10~15%转为大致持平。

展望第二季NAND Flash wafer市场,由于供应商将全力专注在enterprise SSD为主的需求动能上,因而对NAND Flash wafer需求的供给减少。模组厂需求则受到控制器IC缺货及涨价的影响,导致订单受到压抑,因此在供给与需求均弱的情况下,预估wafer价格大致持平。

然而,上游IC缺货情形严重,纵使NAND Flash供应商近期全力满足其client SSD需求,仍须留意未来出现原物料供货不均,进而导致实际出货量不如预期的风险。除此之外,若下半年疫情逐渐缓解,笔电需求则有可能往疫情前的水平靠拢,意即目前PC OEM所设定的全年度出货目标也可能面临修正,故TrendForce集邦咨询认为下半年NAND Flash市况仍存在不确定性。

而针对NAND Flash wafer市场来看,目前供给紧缺归因于主要需求集中在部分产品世代,进而支撑今年上半年的跌价空间,后续则有server为主的需求支撑。然而,美光(MU.US)将于今年第三季开始放量其176层的产品,由于其成本大幅改善,加上主要应用届时已转进更高层数,因此对下半年NAND Flash wafer的价格影响有待进一步观察。

编辑:(庄东骐)