本文来自微信公众号“ 英为财情Investing”,作者:莫宁。

在散户抱团反抗华尔街的大戏中,游戏驿站(GME.US)等小盘股成为绝对的主角,而科技巨头似乎被遗忘了。这不仅仅体现在财经新闻头条上,市场的资金动向也表现得十分一致。

最新的数据显示,数十亿美元的资金逃离了优质、低波动的成长股,而流入了价值股。这个趋势与近期活跃在Reddit上的散户所掀起的市场剧烈波动存在着一定的关联。

逃出科技股,涌入价值股

根据相关数据,最受欢迎的科技股ETF——Invesco QQQ Trust(QQQ.US)在上月有超过40亿美元的资金流出,这是2014年以来最大的月度资金流出。

相比之下,iShares MSCI EAFE Value ETF(EFV.US)在1月份吸引了33亿美元资金,创下新纪录,Financial Select Sector SPDR Fund(XLF.US)则流入了42亿美元,为2016年以来的最大月度资金流入。

当然,资金的轮动可能是因为投资者对今年的宏观经济持乐观情绪。截至2月1日,已有2650万美国人接种了新冠疫苗,首次超过了病例数。近期的经济数据亦表现强劲,美国1月份ADP就业人数意外大增,ISM非制造业PMI加速回升。这种时候,投资者更愿意将投资组合向小盘股和价值股倾斜。

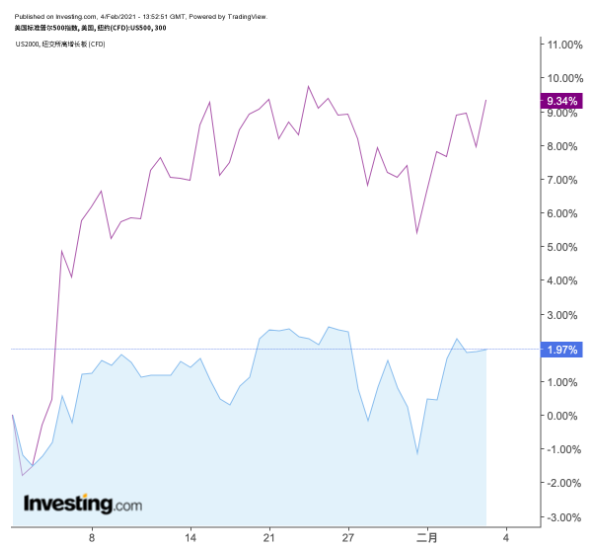

年初迄今,标普500指数上涨了近2%,而罗素2000小盘股则大涨逾9%。

但除却基本面因素,Reddit散户的轧空狂潮可能也有“推波助澜”的成分。富国银行投资研究所的全球高级市场策略师萨默·萨马纳(Sameer Samana)称,散户感兴趣的股票主要集中在那些落后的领域,这些个股往往便宜,而且成交量低。

标普500指数与罗素2000小盘股年内走势对比,来源:英为财情Investing.com

散户不会就此退场

虽然市场目前已经看淡了散户的逼空事件,但鉴于零佣金交易平台、疫情封锁、政府的纾困支票等因素,散户作为美股市场现在一股不容忽视的力量料将持续存在。

RBC首席美国股票策略师洛里·卡尔瓦西纳(Lori Calvasina)在一份报告中指出:“我们认为美股市场的结构性变化可能即将到来,散户投资者可能会继续扮演更重要的角色。”

瑞银的数据显示,2020年,流入美国股市的所有资金中,有19.5%来自于散户投资者,高于前一年的14.9%。尤为明显的是在去年5月,Reddit上WallStreetBets版块上的帖子数量突然增加,并在今年1月份联邦政府发放了新的纾困支票后,帖子数量飙升了约9倍。

储蓄数据也支持这个观点。去年4月份,美国的个人储蓄率飙升至可支配收入的34%,虽然到12月份回落至13%至14%左右,但仍高于7.5%的长期平均水平。若拜登政府和民主党控制下的国会通过更多的刺激计划,则有望进一步提振个人储蓄。

虽然这些资金不会全部流入股市,但只要利率保持在创纪录的低点附近,预计会有更多的现金进入股市。Wolfe Research首席投资策略师克里斯·森耶克(Chris Senyek)估计,如果国会再批准2万亿美元的刺激计划,散户可能会再向股市注资3000至5000亿美元。

美股的轮动预计将继续

过去一年中,散户在交易上表现出的一个明显特征是偏爱“深度价值股”。在游戏驿站、AMC院线公司(AMC.US)等被对冲基金扎堆做空的个股爆发之前,散户曾大举买入航空股、邮轮股等更受益于经济复苏的股票。

因此,可以预期散户的部分资金还将重新流入小盘股。从估值来看,小盘股也比大公司更为合理:标普500指数的交易价格是2021年预期收益的22.5倍,相比之下罗素2000小盘股仅为14倍。

此外,分析师认为,流入小盘股的资金还可能来自防御性板块和大型科技股。机构Raymond James指出,虽然科技公司的利润仍然坚挺,但随着投资者买入与商业周期上升密切相关的股票,科技行业容易受到价格相对于盈利下降的影响。

正如摩根大通(JPM.US)在亚马逊(AMZN.US)和谷歌(GOOG.US)宣布了强劲的季度财报之后在报告中写道:“在亚马逊、谷歌披露了业绩之后,至此FAAMNG的收入和利润均已超过预期。然而,现在所有的利好都已经出尽,这些股票接下来会怎么样?在可预见的未来,它们没有重大的催化剂,且面临着Reddit用户举动所带来的下行风险。”

(编辑:彭伟锋)