本文转自 微信公众号“文娱透光镜”。

核心观点

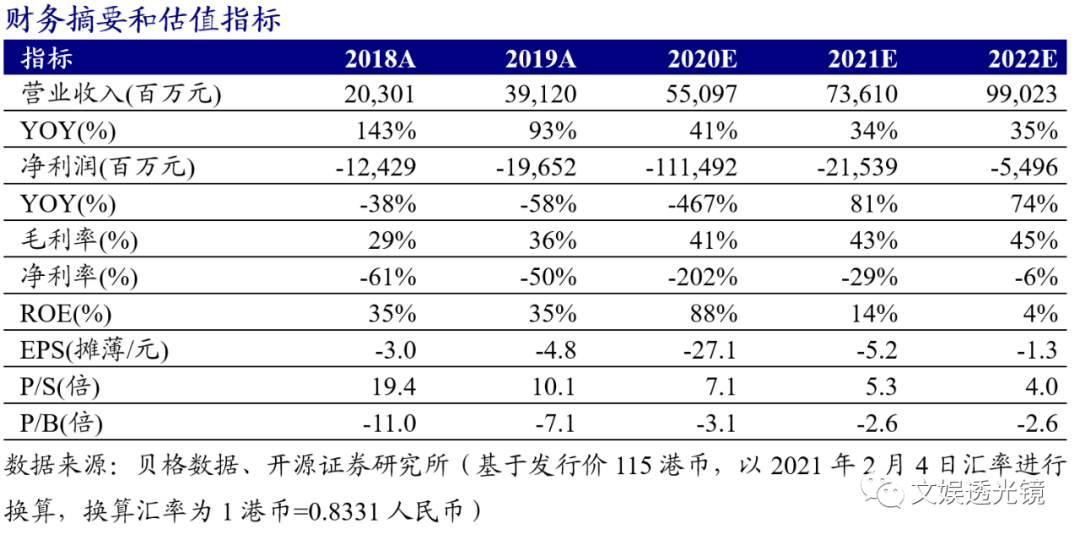

头部短视频社交平台商业化加速在即,首次覆盖,给予“买入”评级

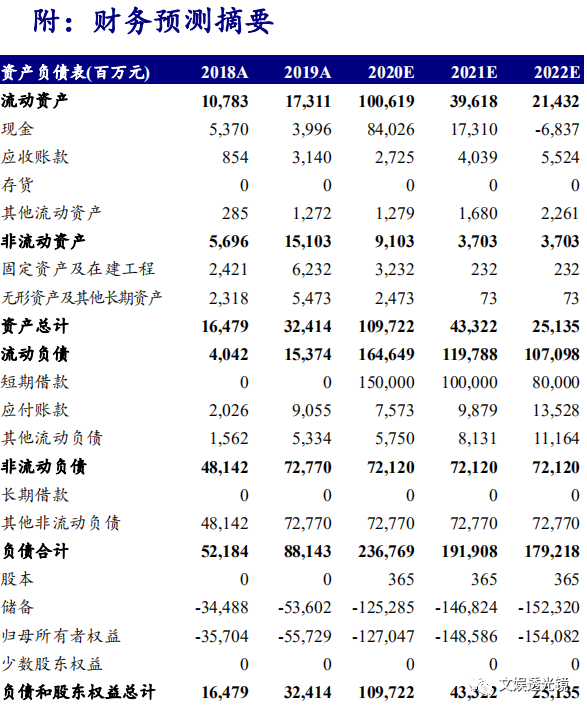

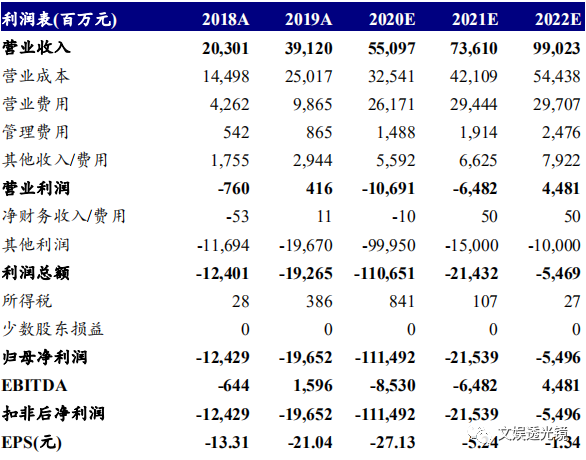

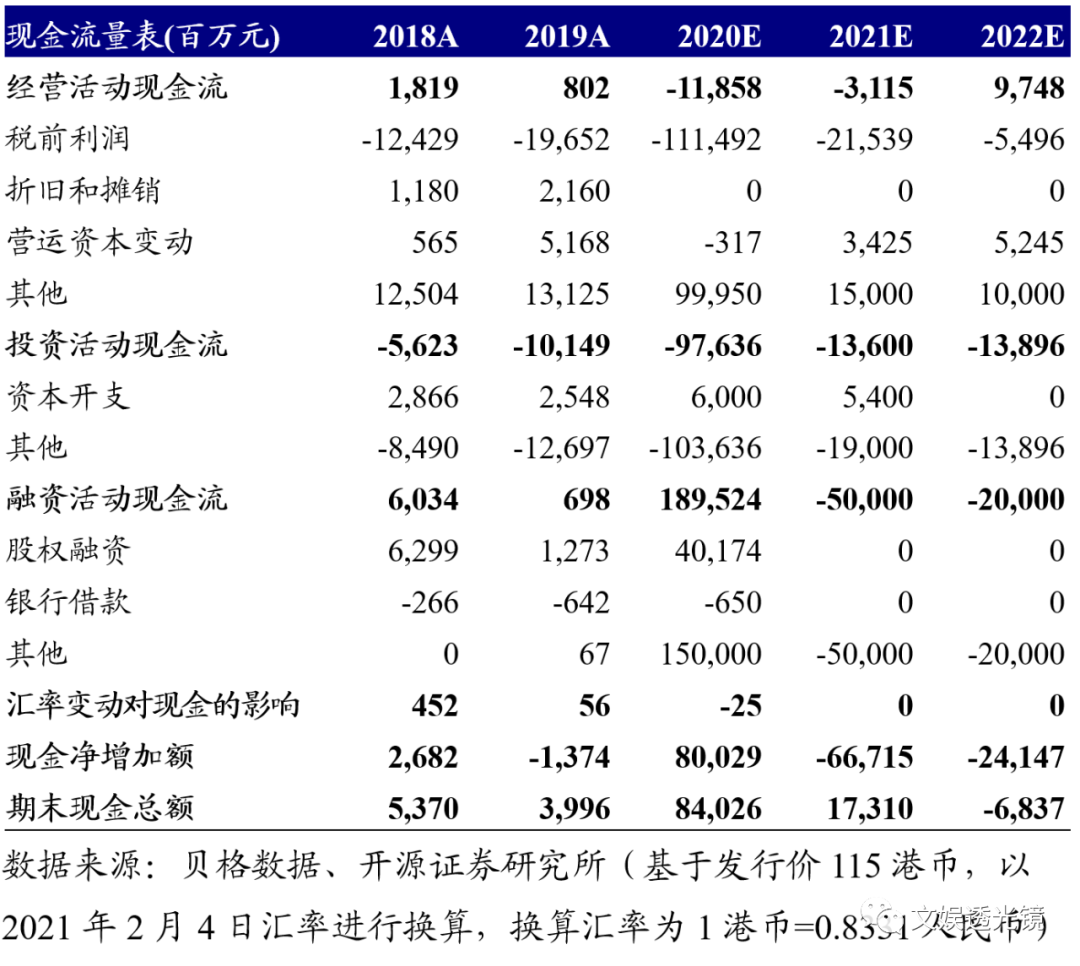

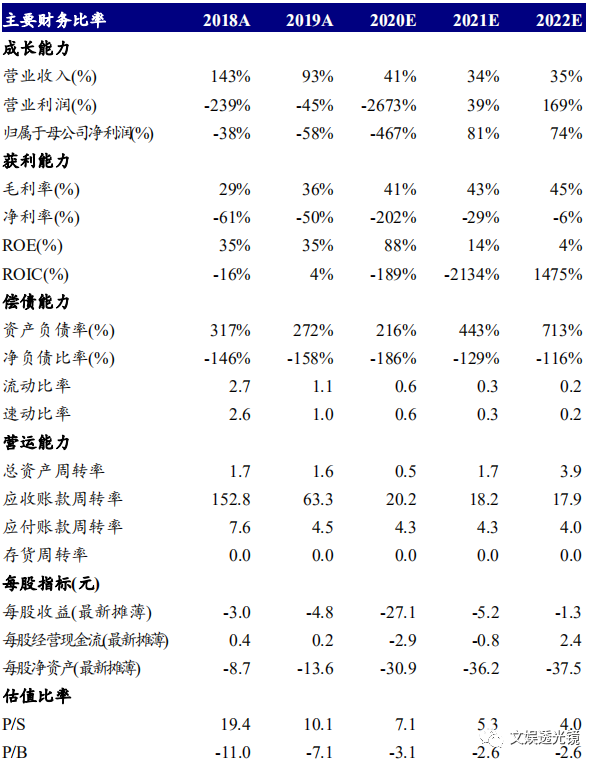

公司是国内头部短视频内容社区和社交平台,一方面加快公域及一二线城市用户拓展,用户规模仍有增长空间;另一方面,依托“线上营销服务+电商+直播”的完善商业化变现体系,上市后变现有望加快。我们预测公司2020-2022年的营业收入分别为550.97/736.10/990.23亿元,归母净利润分别为-1114.92/-215.39/-54.96亿元,对应EPS分别为-27.13/-5.24/-1.34元,按照发行价对应的PS分别为7.1/5.3/4.0倍。首次覆盖,给予“买入”评级。

向高处立:老铁社区-私域流量-公域流量,用户规模增长或与结构优化并行

快手-W(01024)发展初期主攻下沉市场,注重积累私域流量,形成强社交属性的短视频社区。2019年以来,通过积极开展营销活动、拓展公域,与央视春晚两度合作拉新效果显著,App8.0版推出后成功提升用户时长并改善用户结构,同时快手极速版用户快速增长,亦成为重要补充;与头部互联网平台相比,快手MAU仍有提升空间,用户结构亦有望持续优化。

向宽处行:线上营销及电商等商业化变现有望加速,打开成长空间

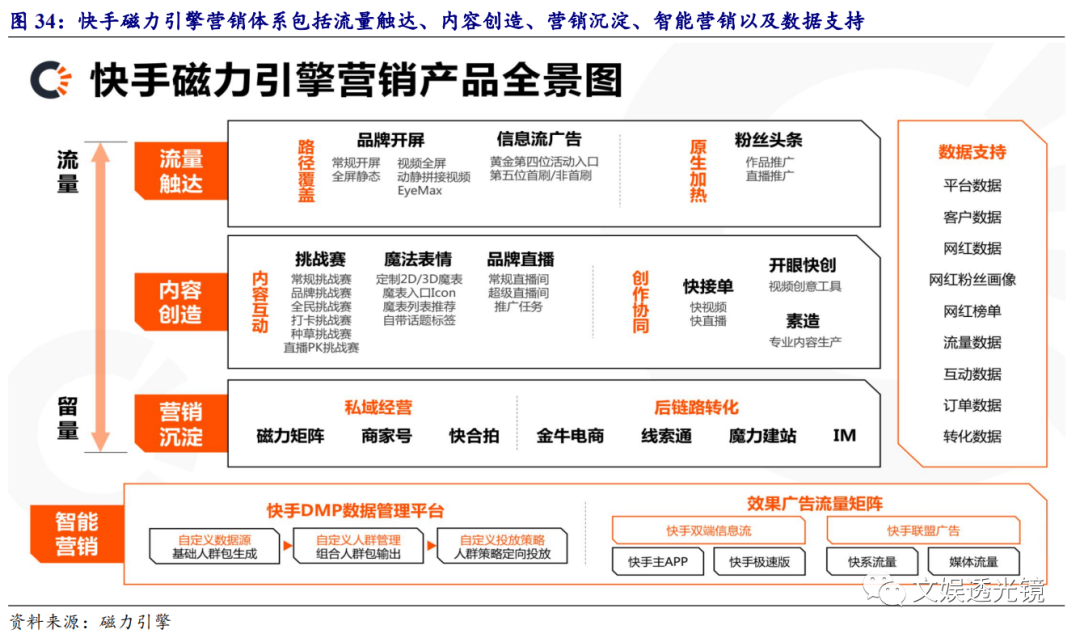

我们看好公司上市后加快商业化变现。(1)线上营销服务:已搭建完善的磁力引擎营销体系,且随着平台品牌效应增强、主站改版后新增单列瀑布流形式,或吸引更多优质广告主;目前相对较低的Ad load有望提升,带动收入高增长。(2)电商:未来随着低线城市消费升级及公司不断拓展一二线城市用户、品牌商品更多进入平台,电商客单价有较大提升空间,或驱动GMV较快增长;通过扶持中尾部主播、降低对头部主播的依赖并进一步完善好物联盟、加快闭环建设,未来随着GMV提升亦有望逐步提高技术服务费率或采取多元化收费模式,从而提升货币化率。(3)直播:凭借先发优势和用户强互动意愿,用户规模和付费率领先同业,未来以打赏为主的直播收入或稳定增长。(4)短剧:长期来看,短剧等孵化的新业务有望带来新的变现模式。

风险提示:用户增长不及预期、行业竞争加剧、内容创作作者流失等。

报告正文

01 国内头部短视频内容社区,逐步形成高粘性的社交生态

1.1、打造去中心化的头部短视频社交平台,持续挖掘多元化变现方式

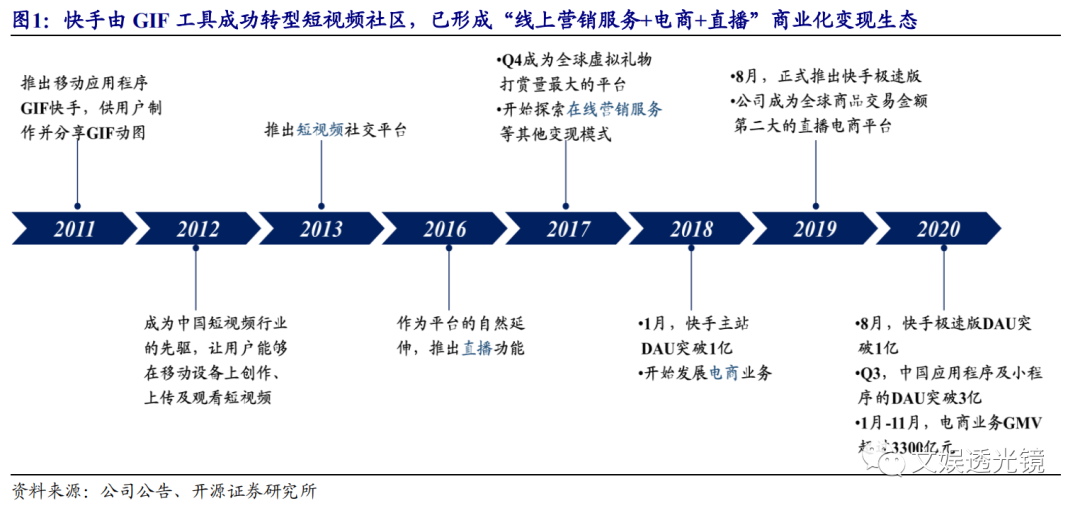

从GIF工具起家,成功建立公平普惠的全国短视频内容社区。公司是国内短视频行业的开创者,2011年推出移动应用程序GIF快手,随后成功转型为短视频社区。公司坚持公平普惠的价值观,以品牌Slogan“拥抱每一种生活”为内核,旨在让每个普通人的生活都值得被记录。2016年,作为平台功能的自然延伸,上线直播服务,目前已成为重要的业绩支柱。2017年起,公司开拓线上营销服务、电商等新变现方式,2019年成为全球商品交易金额第二大的直播电商平台。作为中国使用最为广泛的社交平台之一,公司目前已建立“线上营销服务+电商+直播”商业化变现生态。

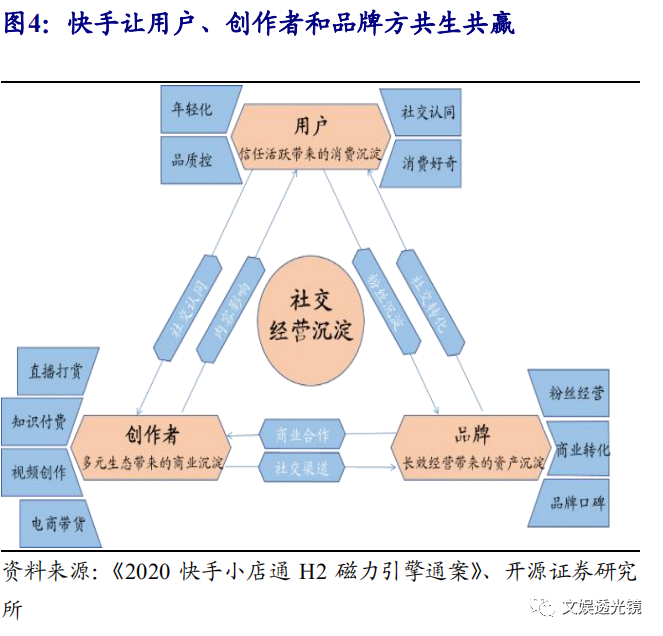

公司产品以快手App和快手极速版App为核心。快手App为公司的最主要产品,历经8年的迭代发展,已成为全国用户规模第二大的短视频平台。根据公司招股说明书的数据,截至2020年11月,快手App平均月活跃用户(MAU)达4.81亿人,平均日活跃用户(DAU)达2.64亿人;2019年8月,公司推出快手极速版App,提供全沉浸式单列短视频瀑布流体验,用户数量迅猛增长,截至2020年11月DAU已超1亿人。此外,公司亦收购AcFun、一起写等视频或工具类App,自主研发电喵直播等游戏类App,完善产品矩阵。根据公司招股说明书的数据,截至2020年第三季度,公司在中国的应用程序和小程序的MAU达7.69亿人,DAU达3.05亿人,每位日活跃用户日均使用超86分钟。用户、创作者和品牌方通过内容影响、粉丝沉淀、商业合作等方式连接在一起,在快手平台实现社交经营沉淀。

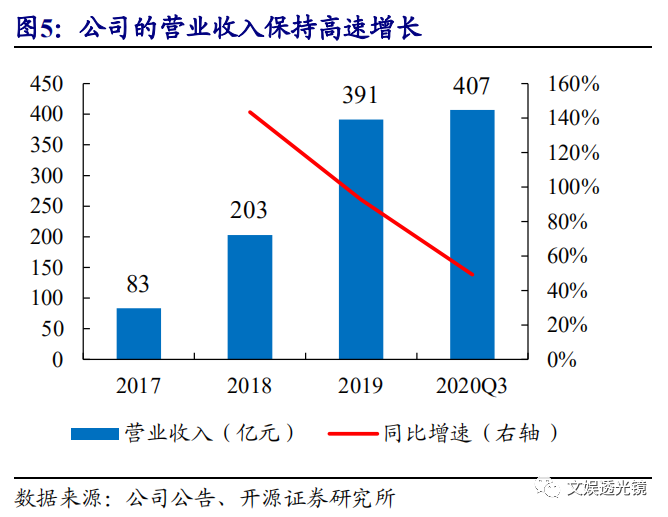

1.2、 财务分析:营业收入持续增长,加大拉新营销力度暂时影响调整后净利润

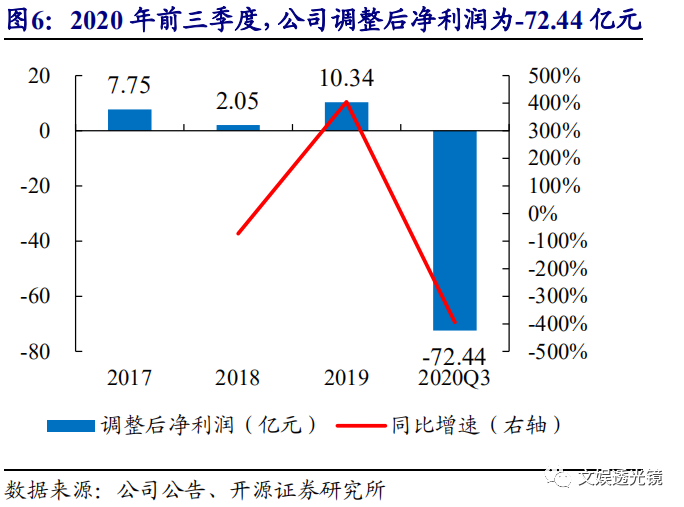

营业收入表现亮眼,2020年调整后净利润转负。近年来公司致力于开拓新的流量变现渠道,不断加码多元化服务布局,营业收入持续攀升。2020年前三季度,公司营业收入达407亿元,同比增长49.18%。由于2020年公司大力推广快手极速版App,开展更多营销活动拓展公域流量,并在央视春晚期间发放10亿现金红包,且2020年前三季度非经常项目亏损884亿元,因此2020年前三季度,公司调整后净利润为-72.44亿元,同比下降394.34%。

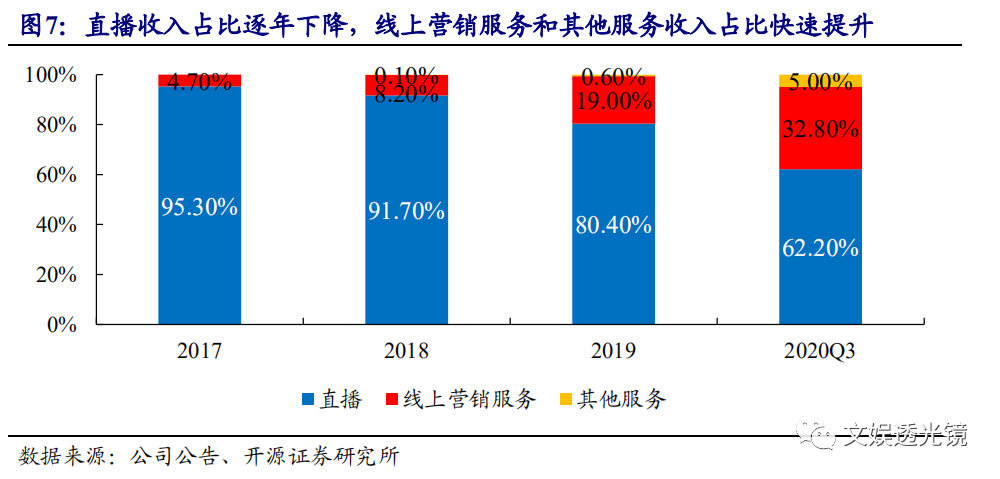

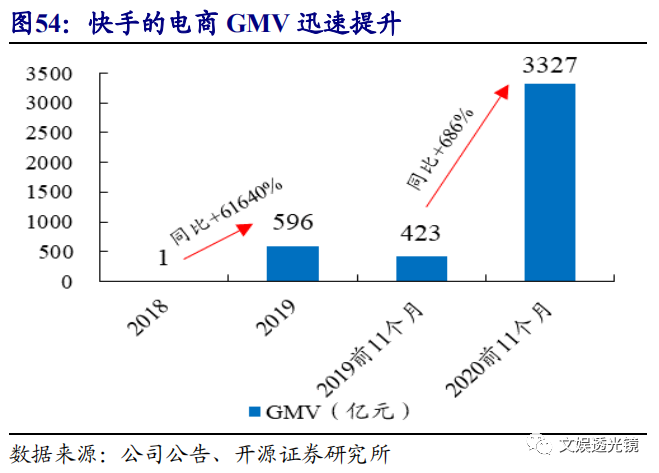

目前直播收入仍为第一大收入来源,线上营销服务和其他服务(主要为电商)收入占比逐渐提升。(1)公司已构建磁力引擎营销体系,陆续推出粉丝头条、小店通等产品,逐步完善广告生态,线上营销服务快速崛起。2020年前三季度,线上营销服务的营业收入占比已达32.80%。(2)其他服务包括电商、网络游戏和其他增值服务,其中主要为电商,截至2020年11月,电商GMV已达3327亿元。

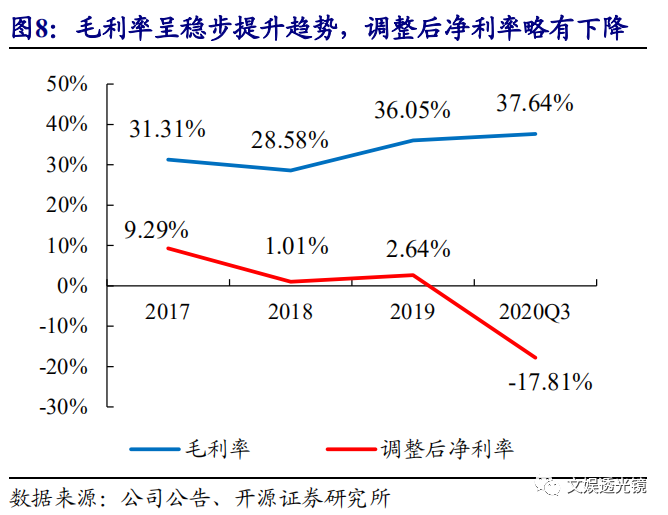

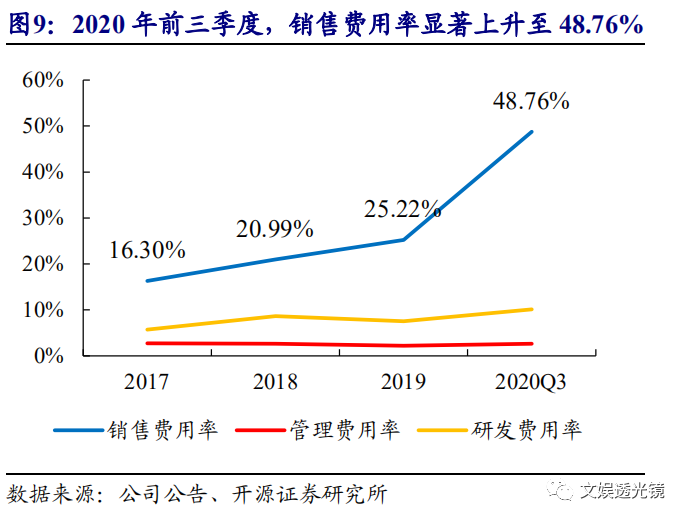

毛利率稳步提升,2020年销售费用率显著上升。近年来由于高毛利率的业务占比逐年提升,公司毛利率整体呈上升趋势。2020年前三季度,公司毛利率为37.64%,调整后净利率为-17.81%。因2020年开展众多营销活动拓展新用户,销售费用中的推广及广告开支大幅上升。2020年前三季度,销售费用同比增长255.49%,销售费用率达48.76%。管理费用率和研发费用率保持相对稳定,2020年前三季度分别为2.66%和10.12%。

02 向高处立:用户规模增长或与结构优化并行

2.1、 用户增长路径:老铁社区-私域流量-公域流量

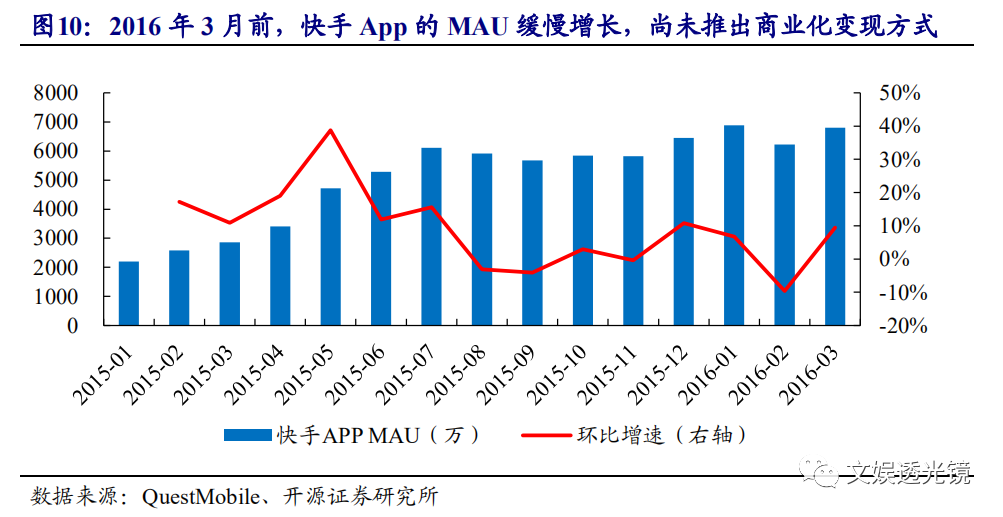

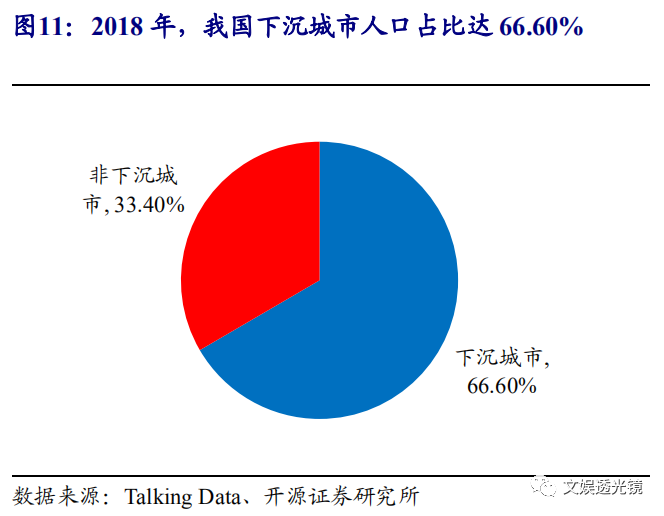

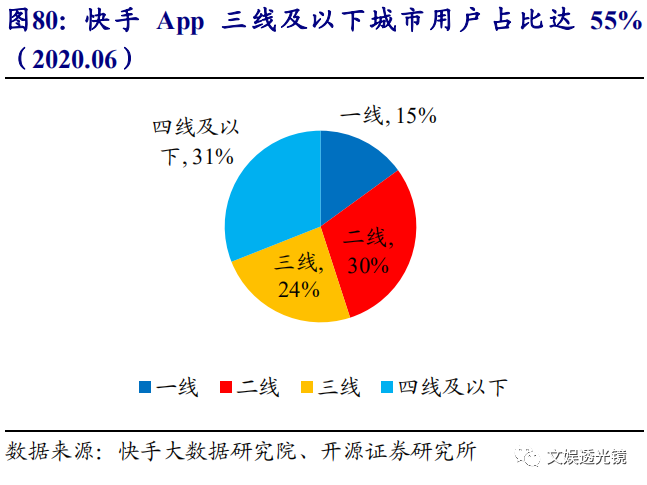

第一阶段:主攻下沉市场、运营“老铁社区”,依托大基数目标用户自然成长。快手生长于下沉市场,其庞大的人口基数为快手用户增长提供了广阔空间。根据Talking Data的数据,2018年下沉城市(三线及以下城市)人口占比达66.60%,且总人口规模超9亿。快手通过接地气的视频内容和特有的“老铁文化”,持续渗透下沉城市,同时利用基尼系数来平衡社区内容,给予内容创作者足够的流量并引导平台内容向多元化发展。该阶段用户增长更多依靠自然发展,商业化程度较低。

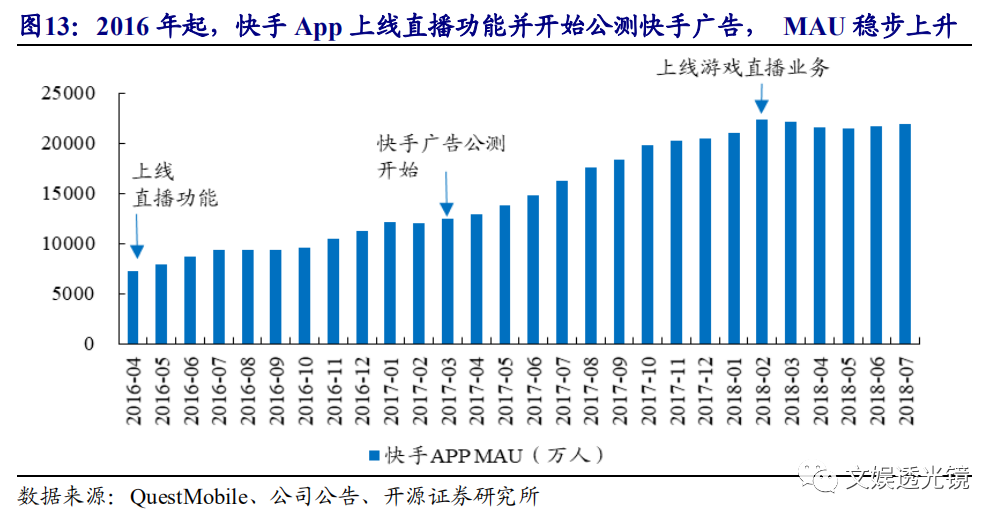

第二阶段:注重维护私域流量,六大自然头部家族崛起,带来较多高粘性粉丝。2016年,快手App上线直播功能,利用平台的强社交属性,带动直播业务发展。平台积极引导粉丝与主播进行互动,在快手App8.0改版之前,在视频页面下拉不会出现下一个视频,而是出现评论区,意在鼓励用户留言形成互动,从而产生粘性。根据卡思数据,截至2019年10月31日,抖音的KOL平均赞评比为42:1,而快手仅为13:1,说明13个赞即可带来1个评论,体现出快手用户的强互动属性。此外,在去中心化的流量普惠机制下,快手形成了六大头部家族,具备“家族属性”的主播之间能够互相连接、带来更多的高频次互动和高粘性用户。截至2021年2月3日,快手六大家族主要成员的粉丝共有5.85亿人。随着直播的蓬勃发展,快手App的MAU也实现稳步增长。

第三阶段:逐步拓展公域流量,一二线城市年轻用户为MAU重要增量。2019年起,公司频繁开展营销活动,扩大品牌曝光率,持续挖掘更多拉新渠道。面对行业内的竞争对手强势来袭,根据36氪2019年6月18日的报道,快手于2019年6月在内部信中定下“2020年前DAU达3亿”的目标,同时进一步加快商业化进程。2020年,新冠疫情为短视频行业带来红利,快手的用户量级再上一层楼。根据快手大数据研究院的数据,快手DAU于2020年初已突破3亿,阶段性目标顺利完成。由于快手平台以私域流量为主,目前公司更注重于拓展公域流量,通过邀请明星入驻、冠名各大综艺和晚会等方式来吸引更多一二线城市的年轻用户群体,助力MAU继续攀升。

2.2、 公域流量拓展初显成效,高城市用户占比提升

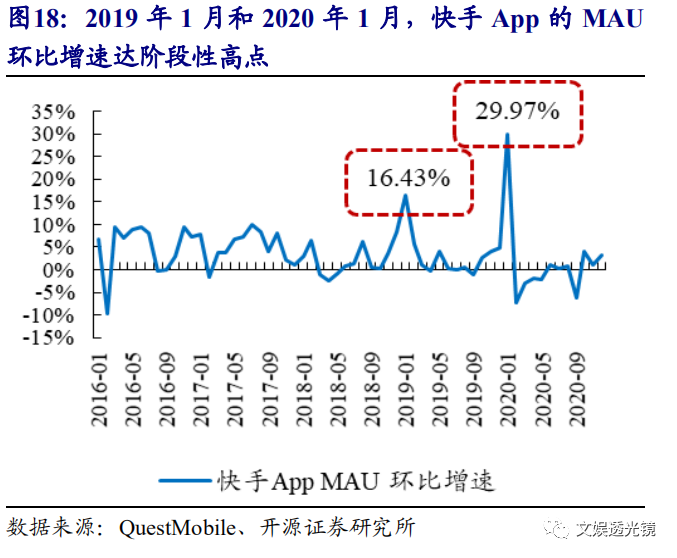

连续两年与央视《春节联欢晚会》合作,当月MAU均大幅增长。2019年,快手App成为中央电视台《春节联欢晚会》的内容分发平台,也是央视首次将全球网络直播版权授予一家短视频平台。2020年,公司亦成为央视春晚的独家互动合作伙伴,以“点赞中国年”为主题发放了5轮共计10亿元的现金红包,充分激发群众的参与热情。根据快手官方公众号发布的数据,2020年快手春晚直播间累计观看人次7.8亿,最高同时在线人数达2524万,红包互动量达639亿次。根据QuestMobile的数据,2019年1月和2020年1月,快手App的MAU分别环比增长16.43%和29.97%,达到阶段性高点。我们认为,依托于央视《春节联欢晚会》的人群广覆盖和品牌强曝光,快手拉新用户成效显著,成为用户增长的短期催化剂。

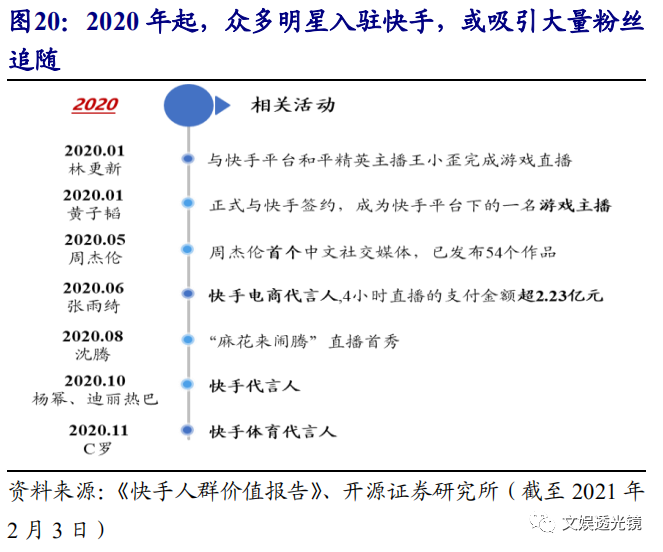

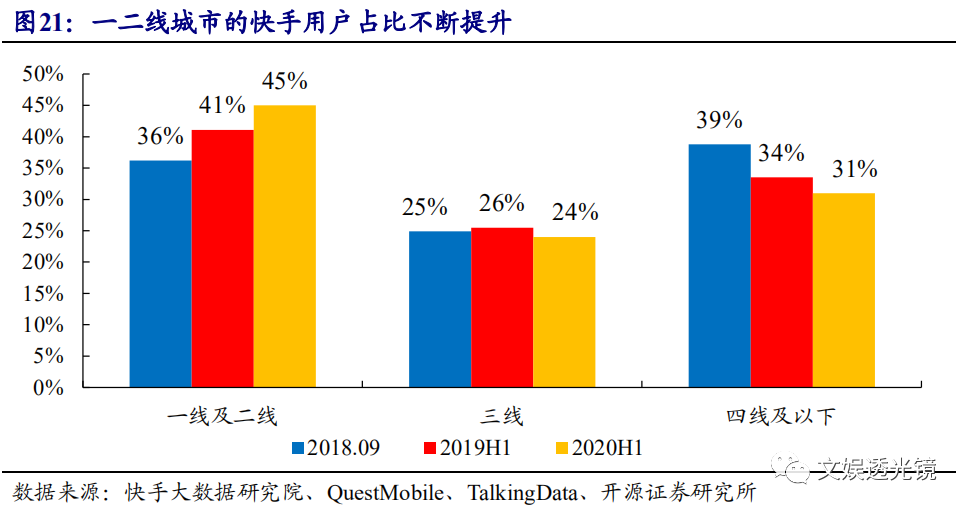

积极赞助、冠名各大晚会及综艺节目,邀请众多流量明星入驻,吸引一二线年轻用户群体。公司陆续冠名《声临其境》、赞助《奔跑吧》等多档综艺节目,2020年独家冠名周杰伦真人秀综艺《周游记》,加大在高线城市年轻群体中的品牌宣传力度。2020年10月,公司与江苏卫视共同打造《一千零一夜》晚会,根据快手官方公众号发布的数据,快手官方直播间观看总人数达9008万,实现1.34亿次互动。通过与一线卫视平台的独家合作覆盖亿万受众,公司或进一步提升品牌效应。此外,2020年起,众多明星陆续入驻快手平台。2020年5月,周杰伦开通快手账号,为首个中文社交媒体,截至2021年2月3日,该账号已拥有3082万粉丝。同时,快手也官宣多位顶级流量明星为代言人,利用粉丝经济招揽更多一二线城市的年轻用户。根据快手大数据研究院的数据,截至2020年上半年,一二线城市用户已成为快手的最主要用户群体,占比达45%,远高于四线及以下城市的快手用户占比(31%)。

推出“光合计划”不断丰富PGC内容,九周年品牌宣传片《看见》成功破圈。为了增加平台内的PGC内容、进行内容生态引导,2019年公司发布“光合计划”,宣布一年内投放100亿元流量扶持10万优质创作者,重点布局20个垂直领域。2020年6月,公司推出“快UP”融媒计划2.0版,宣布未来一年将引入至少100个媒体MCN,不断丰富PGC内容。与此同时,公司亦积极输出快手真实、温暖、多元的价值主张,增强各圈层用户对于快手的认同感。2020年6月6日,公司推出九周年品牌宣传片《看见》,由“冬泳怪鸽”黄春生(奥利给大叔)朗诵。根据2020年12月17日快手商业化营销负责人的演讲,《看见》上线当天“快手”词条的微信指数达到90天内的峰值。截至2021年2月3日,快手影视官方微博《看见》宣传片的转发量达18.4万。“奥利给”一词也成功破圈,在青年人群中成为“给力、加油”的代名词,其所代表的快手文化也再次渗透至更广阔的空间。

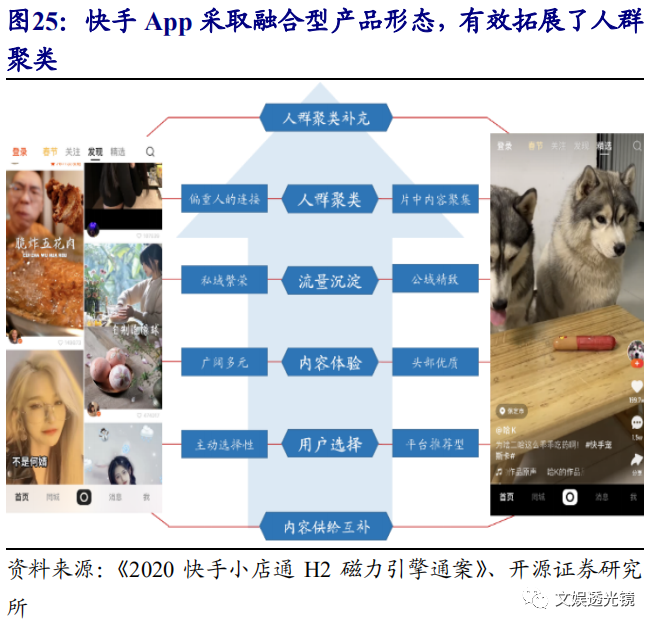

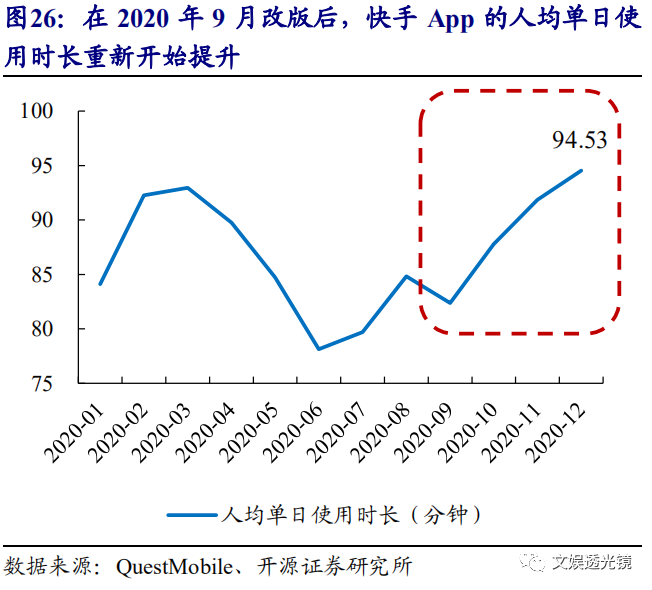

改版新增单列瀑布流,成功提升用户时长。2020年9月,快手App进行8.0改版,三大tab改为“关注-发现-精选”且“同城”移至底部。新增的“精选”栏为单列短视频瀑布流,单列交互形式更为简单、更适应高线城市用户的使用习惯。根据QuestMobile的数据,2020年9月起,快手App的人均单日使用时长重新开始提升,截至2020年12月已达94.53分钟,体现出改版对于单用户使用时长的拉动作用显著。同时,快手也为忠实用户保留了隐藏设计,用户可自行选择是否开启大屏模式。在非大屏模式下,发现页面仍为双列模式,而大屏模式下发现页面为全屏单瀑布流形式。改版后快手App的融合型产品形态,既能实现用户主动式获取内容,又能为其提供沉浸式体验,有利于覆盖更多目标人群。

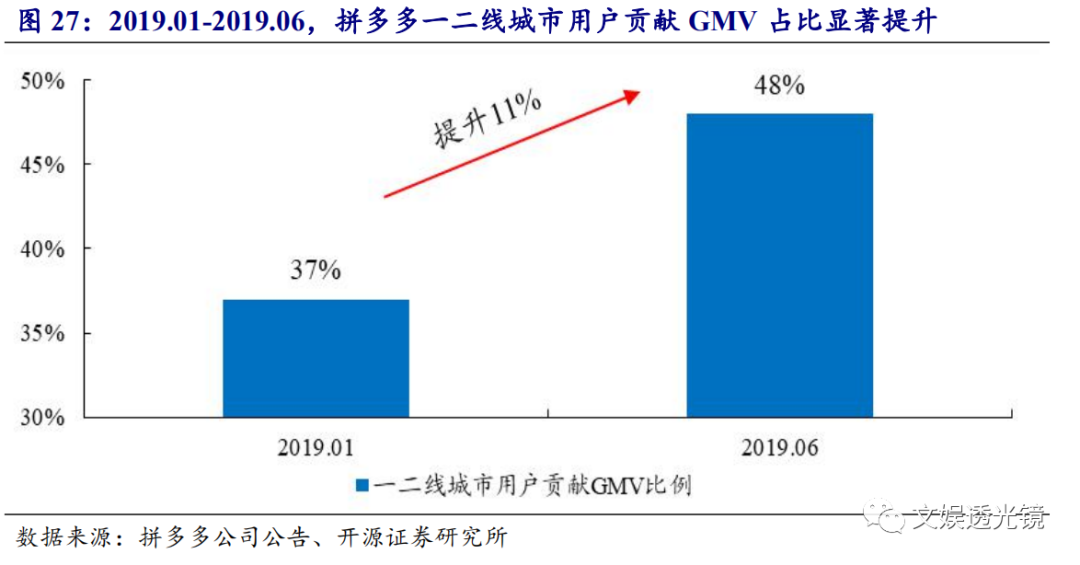

对标拼多多(PDD.US)的成长路径,快手有望加速向一二线城市渗透。我们对标同样在发展初期主攻下沉市场的社交电商平台拼多多,在成功占领下沉市场用户心智后,开展“农村包围城市”策略,逐步向一二线城市渗透。根据拼多多公司公告,2019年1月,其一二线城市用户贡献GMV比例仅为37%,而2019年6月已达48%。快手同样从下沉市场起家、目前根基深厚,未来重心或更多转向进攻一二线城市。高线城市的短视频用户多数已经过抖音培育,对于单列瀑布流形式接受程度更高,在快手App8.0改版后,或将吸引更多高线城市的用户,推动用户数量进一步增长。

2.3、 快手极速版或成为重要补充

快手极速版App采用全沉浸式单列短视频瀑布流模式,提供更为便捷的操作体验。2019年8月,公司正式推出快手极速版App,发现页采用全沉浸式单列瀑布流形式,关注和同城页则保持此前的双列形式。虽然交互形式发生改变,但快手极速版App仍采取相同的内容分发策略,保持了平台内容多元化和与抖音的差异化。相比快手App而言,快手极速版App减少不常用的功能,且安装包体积更小,对于小内存的低端智能机更加友好。同时,快手极速版App在同城页内新增“视频交友”、“附近游戏”和“直播广场”三个选项标签,为用户直接提供细分领域入口和更便捷的操作体验。

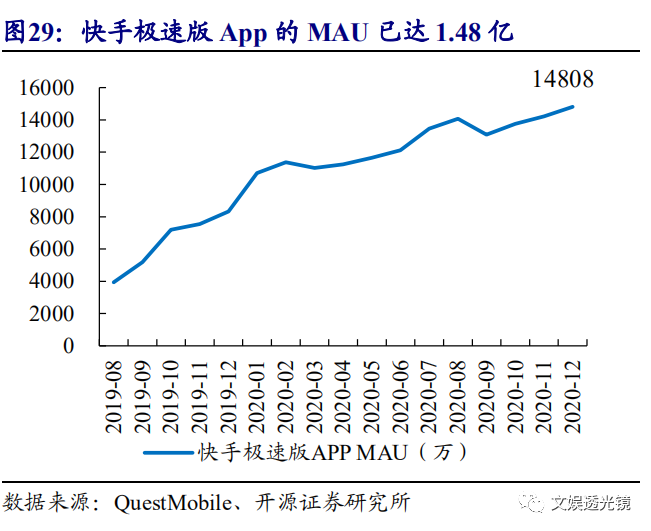

赚金币策略成功吸引大量用户,快手极速版或为未来重要补充。类比今日头条的初期发展模式,快手极速版App可通过看视频、签到、邀请好友等方式赚取金币随后提现,成功吸引了大量有充裕闲暇时间的用户。根据QuestMobile的数据,截至2020年12月,快手极速版App的MAU已迅速攀升至1.48亿。此外,根据Mob Tech的数据,2020年5月,快手极速版App的下沉市场用户占比达66.9%,位列短视频App第一。我们认为,快手极速版有望争抢下沉市场中喜爱单列瀑布流模式的用户,且平台内多元化的内容能够覆盖更多用户的观看偏好,未来或覆盖快手主App难以触达的新人群,成为快手生态的重要补充。

2.4、 用户粘性持续增长,MAU提升空间仍较大

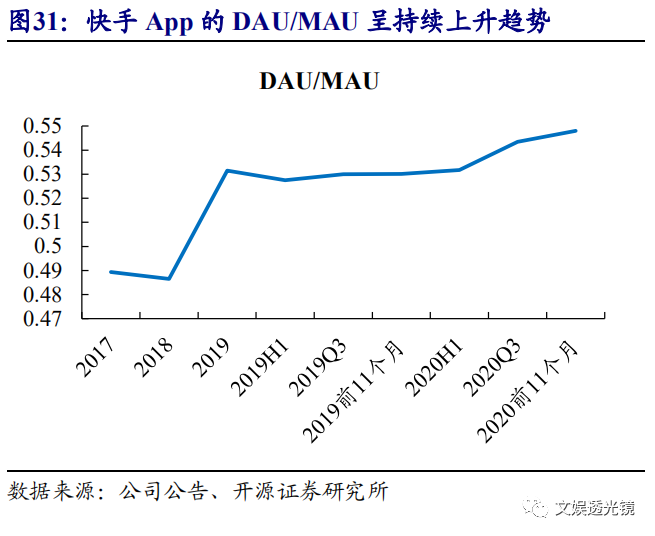

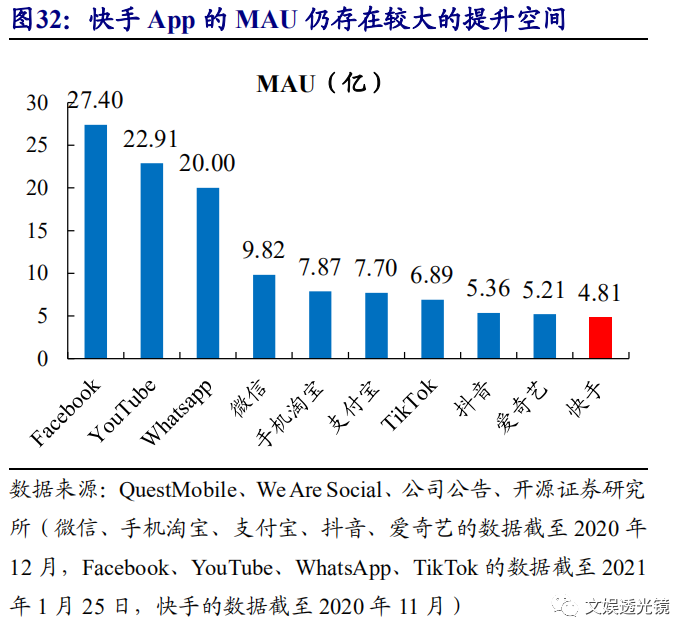

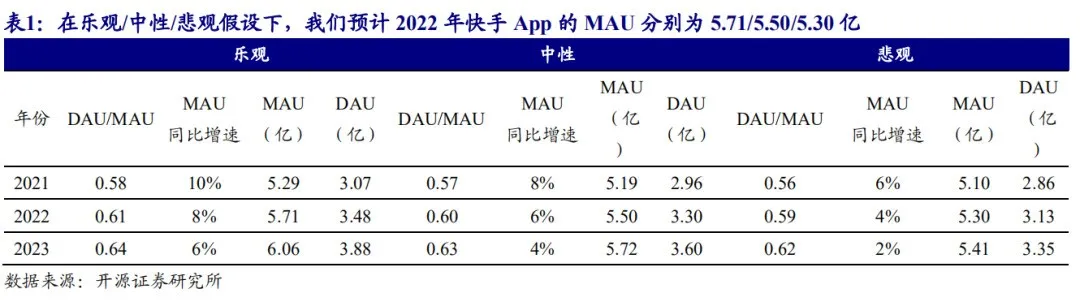

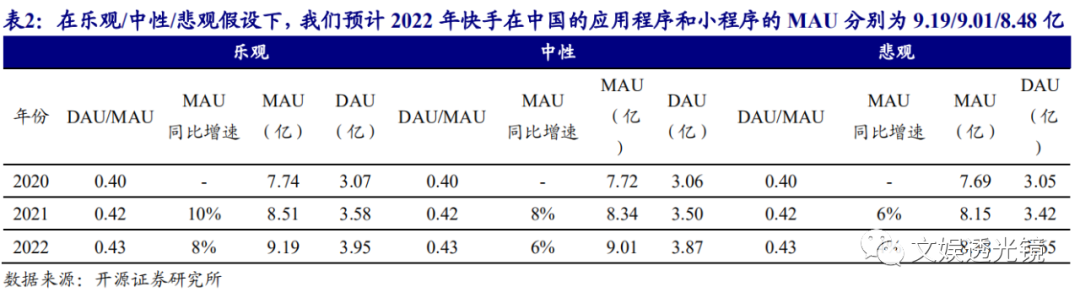

2017年起,快手App的DAU/MAU呈上升趋势,体现出频繁使用快手App的用户增长更快、用户粘性正不断增强。MAU方面,截至2020年11月,快手App的MAU为4.81亿,对比业内竞争对手抖音App(5.36亿)仍有一定差距;同时,对比微信(9.82亿)、手机淘宝(7.87亿)、支付宝(7.70亿)等国民级App,以及全球头部视频/社交平台YouTube(22.91亿)、Facebook(27.40亿),快手APP则存在较大差距。随着快手仍在加大拉新营销力度,不断拓展公域并通过App8.0版新增单列瀑布流形式,有望获取更多一二线城市用户,我们认为快手App的MAU仍有提升空间。根据我们的预测,在乐观的假设下,2021/2022/2023年快手App的DAU/MAU分别为0.58/0.61/0.64,MAU分别为5.29/5.71/6.06亿;在中性假设下,2021/2022/2023年快手App的DAU/MAU分别为0.57/0.60/0.63,MAU分别为5.19/5.50/5.72亿;在悲观假设下,2021/2022/2023年快手App的DAU/MAU分别为0.56/0.59/0.62,MAU分别为5.10/5.30/5.41亿。同时,我们预测,在乐观/中性/悲观的假设下,2022年快手在中国的应用程序与小程序的MAU分别为9.19/9.01/8.48亿元。

03 向宽处行:线上营销及电商等商业化变现有望加速,打开成长空间

3.1、 线上营销服务打开上升通道,空间广阔

3.1.1、 匠心打造磁力引擎营销体系,完善的营销生态或吸引更多广告主

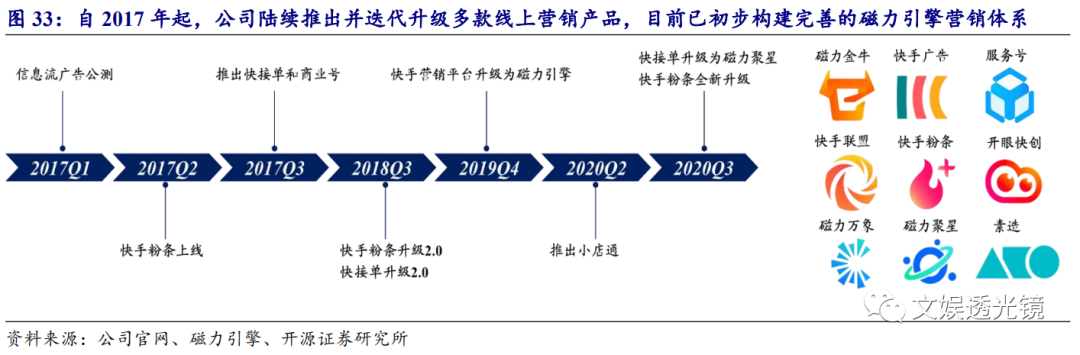

营销产品陆续推出,磁力引擎营销体系初步完善。2017年一季度,公司新增流量变现方式,开启信息流广告公测。同年,公司陆续推出快手粉条、快接单和商业号等相关营销产品。2018年,公司针对各项产品进行迭代升级。2019年,快手营销平台全面升级为磁力引擎,实现公域和私域全面打通的全新生态。2020年,公司推出电商推广工具小店通,且快接单升级为磁力聚星,进一步打通公域流量。目前公司从流量触达、内容创造、营销沉淀、智能营销和数据支持多方面为广告主和内容创作者提供良好体验,已初步构建完善的磁力引擎营销体系。

线上营销产品主要分为快手广告和原生广告两大类型。

快手广告主要包括开屏广告和信息流广告等。(1)开屏广告是在App启动时展示的广告,点击后直接进入落地页,以品牌广告投放为主,付费方式主要为CPM、CPT。(2)信息流广告以效果广告为主,付费方式主要为oCPC、CPC和CPM。在四大广告形式中,双列信息流为快手广告的传统模式,曝光不收取费用,用户点击后才实现计费;单列信息流仅出现在快手App的精选页,无需点击直接播放视频。

原生广告主要包括快手粉条、小店通等。

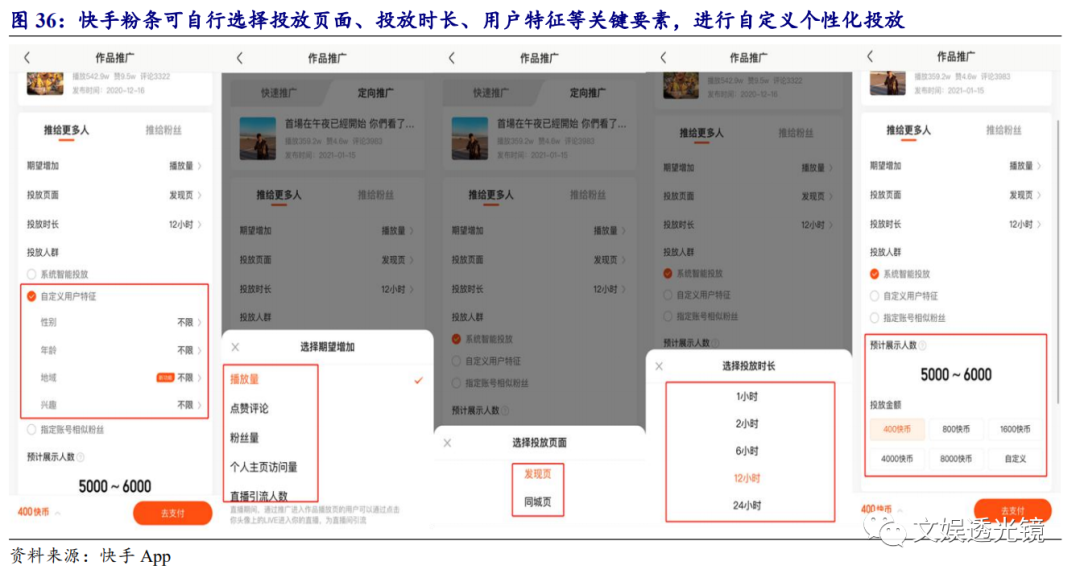

快手粉条:主要用于推广短视频、直播和快手小店,致力于打造“链接、共生、共赢”新内容生态。快手粉条共有推广给粉丝、直播推广、小店推广和帮他推广四大功能,用户可以根据希望达到的效果等指标进行个性化购买,将广告投放至发现页或同城页,帮助用户实现涨粉、为直播间引流等目的。根据2020年快手磁力引擎“焕启•商业内容新生命”双产品升级发布会上公布的数据,截至2020年9月,快手粉条在电商用户中的渗透率已达70%,商业曝光日均超30亿次,日均连结粉丝关系超700万次,直播间日均引流超3亿人次。同时,快手粉条也对“智能推广”进行全面升级,通过开辟极速版专项位置、优化后台算法策略配置等手段持续优化用户体验,内容生态进一步完善。

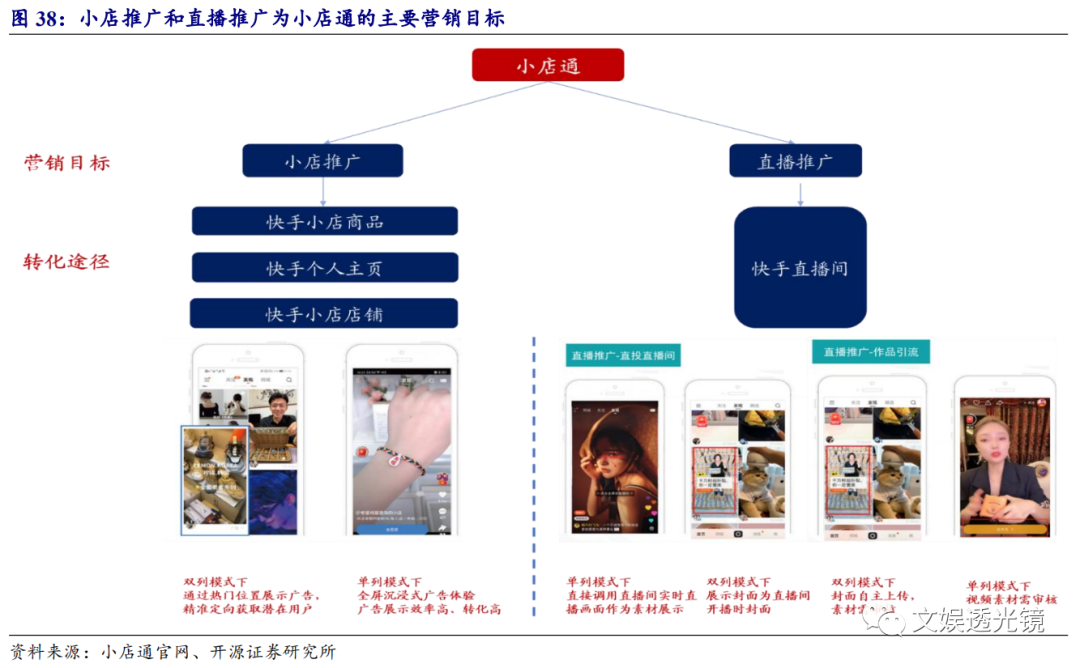

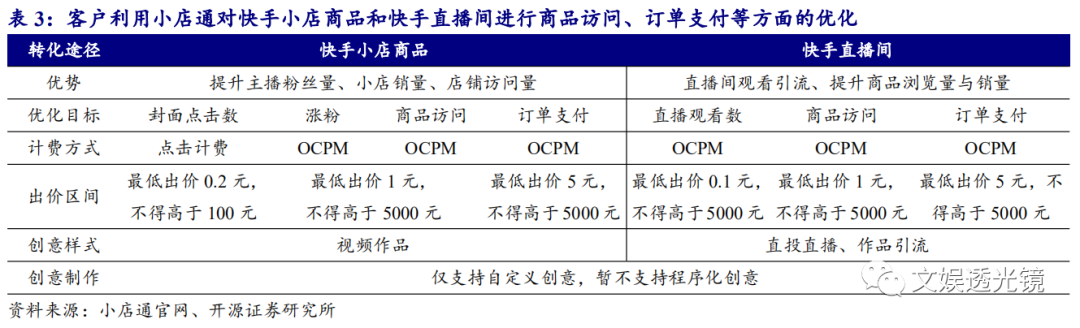

小店通:助力电商商家在公域流量获取粉丝、提高商品访问量和订单。小店通于2020年6月推出,专门为电商商家服务,支持短视频推广和直播推广两种模式,可自主定向人群标签并过滤非目标客户,实现快速、定向、可控涨粉。小店通可以将快手小店/直播间直接推送至公域流量,对于商家/达人而言,直接省去运营内容或积攒自然流量的步骤,在短时间内实现商品访问、订单支付等方面的优化。根据磁力引擎平台广告投放助手的数据,截至2020年11月7日,小店通已服务小店商家1500个,累计涨粉量达7000万,直播间人气累计提升超过10万,ROI达1.5-5。

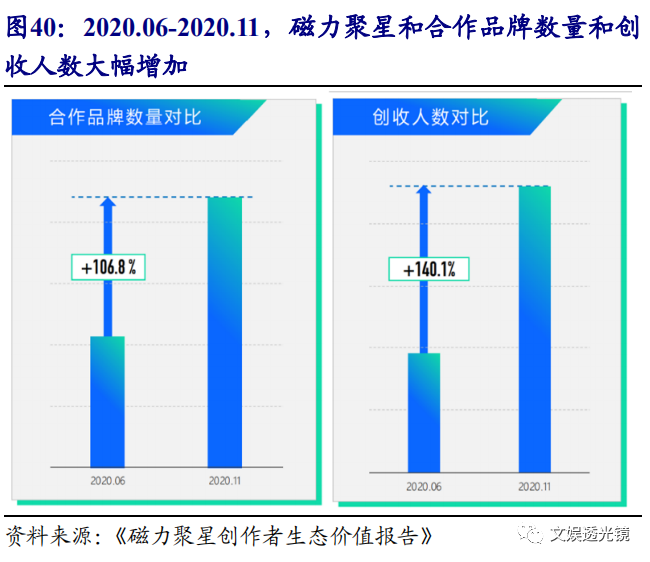

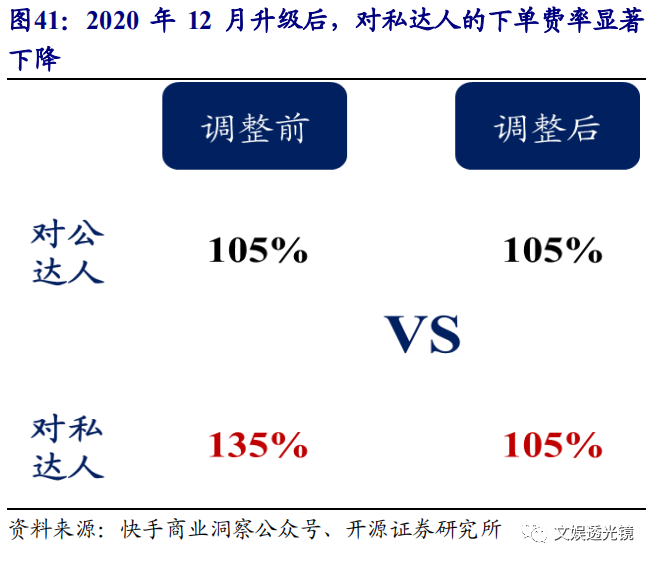

磁力聚星:作为生态营销平台,架起达人和广告主之间的桥梁。磁力聚星原为快接单,2020年实现全新升级,主要分为直播推广和视频推广两部分,通过收取一定的佣金计入线上营销服务收入。作为广告主和达人的供需对接平台,磁力聚星聚集海量优质的达人,支持多种推广应用场景,提供权威的实时投后数据,满足广告主的个性化营销诉求。根据2020年快手磁力引擎“焕启•商业内容新生命”双产品升级发布会上公布的数据,截至2020年9月23日,磁力聚星可合作的达人数量突破10万,达人覆盖用户数超3亿。此外,根据磁力数观的数据,2020年6月至2020年11月,磁力聚星合作的品牌数量增长了106.8%,创收达人人数增长了140.1%。2020年12月,为优化合作成本和效率,磁力聚星平台将对私达人的下单费率下调为105%(此前为135%),大大降低了广告主与对私达人合作的成本,或吸引更多广告主。

3.1.2、 线上营销服务收入正处于高速发展期,提升空间仍较大

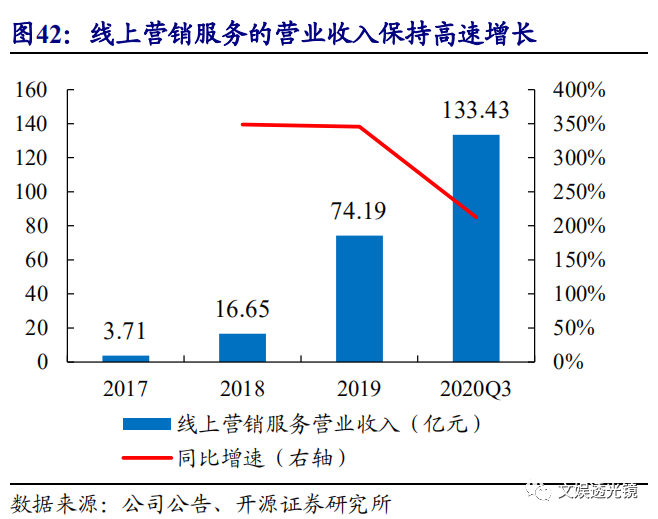

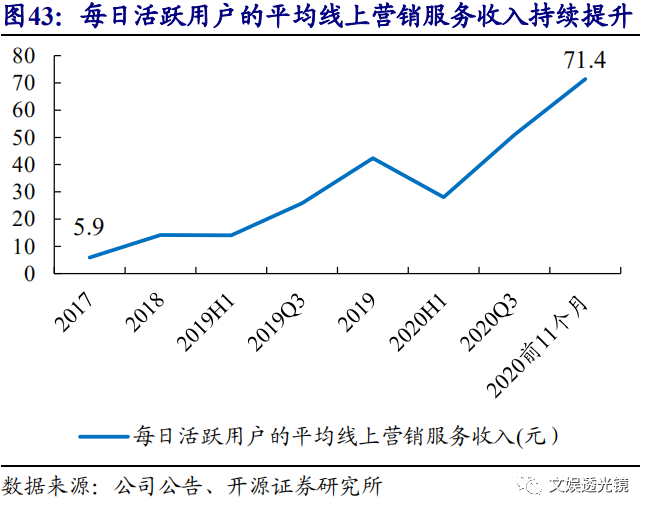

线上营销服务业绩表现亮眼,每日活跃用户的平均线上营销服务收入迅速增长。公司通过推出多款产品、不断完善营销生态,驱动线上营销服务收入高速增长。自2018年以来,线上营销服务的营业收入保持超200%的同比增速,2020年前三季度,其营业收入达133.43亿元,同比增长212.63%。同时,每日活跃用户的平均线上营销服务的收入也在持续提升,至2020年11月,已达71.4元。

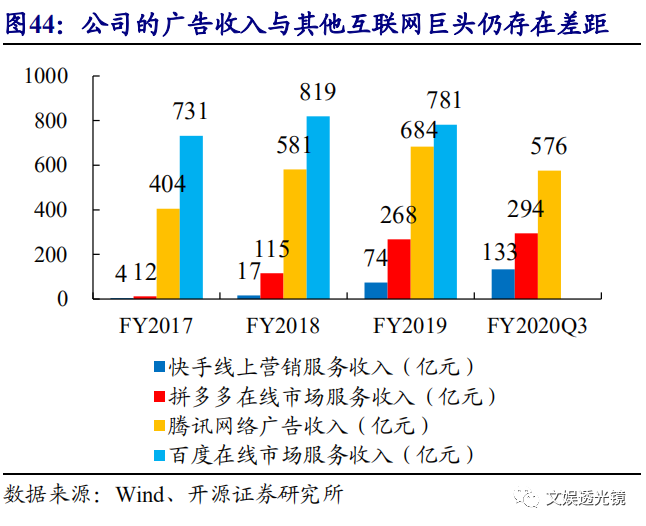

公司的线上营销收入与同业相比仍有一定差距,快手平台亦尚未成为多数行业广告主的重点投放平台。公司于2017年开始广告公测,虽持续高速发展,但仍仅处于起步阶段,与互联网巨头存在一定的差距。2020财年前三季度,腾讯和拼多多的广告收入分别为576和294亿元,均显著高于公司。此外,根据App Growing的数据,在2020年游戏、教育培训、金融等五大行业的重点流量平台排名中,快手的排名相对靠后,尚未成为多数行业广告主的重点投放平台,未来仍存在较大的提升空间。

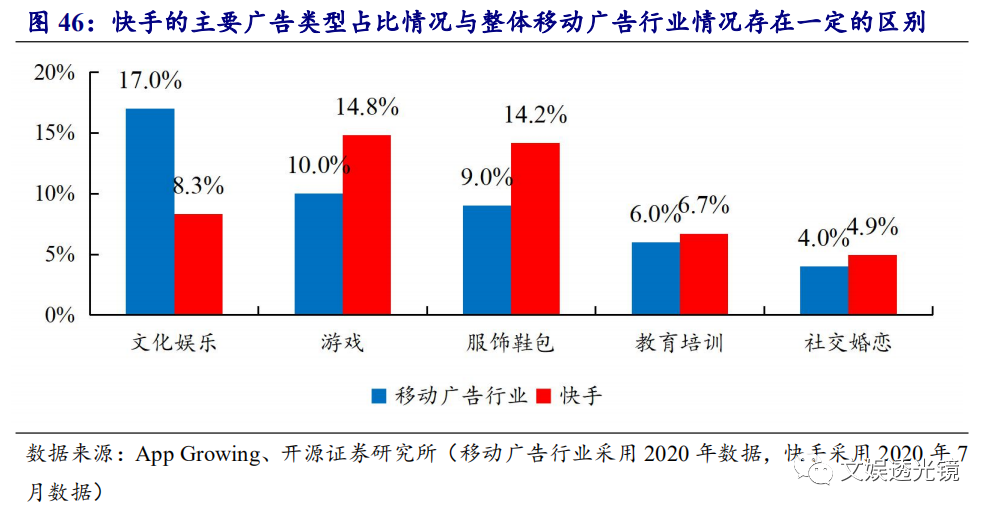

3.1.3、 “品牌调性提升+单列信息流模式”或驱动变现效率提升

品牌调性逐渐提升,或吸引更多优质品牌主,广告主结构有望进一步优化。公司在紧握下沉市场基本盘的同时,加快进军一二线城市的步伐,近年来一二线城市用户的占比显著提升,根据快手大数据研究院的数据,2020上半年已达45%。平台调性也随着上升,进一步增强快手的品牌效应,或吸引更多优质广告主。根据App Growing的数据,游戏、服饰鞋包和文化娱乐均是快手平台和整体移动广告行业内投放广告最多的三大行业。但快手平台上服饰鞋包和游戏类广告占比显著高于行业整体水平,而文化娱乐类广告却远低于行业整体水平。我们认为,随着快手平台内更多品牌方/明星等进行直播且高线城市人群增加,流量价值逐步提升,平台内广告类别占比或将与行业趋同,文化娱乐行业的广告投放占比提升,结构亦有望进一步优化。

单列模式的广告变现效率更高,8.0版推出后更适合投放商业化广告。单列瀑布流模式下直接从滑动观看视频到点击链接产生行为,省去了双列模式下从浏览视频封面到点击观看视频的环节,能够有效提升广告转化率。同时,用户对双列模式下的广告存在期待,且对于是否观看广告具备主动选择权,而单列模式下用户存在使用惯性,且被动接收广告,更容易完成三秒完播指标。因此,在快手App8.0版推出之后,新增的单列瀑布流模式更适合投放信息流广告。

Ad load提升空间大,线上营销服务收入有望高增长。我们在2021年2月2日22:00随机抽样100个短视频,在快手App大屏模式下,100个短视频中有7个广告内容,Ad load为7%;在非大屏模式下,单列内100个短视频有5个广告内容,双列内100个短视频有7个广告内容,我们预测Ad load约为6.3%。而在抖音App内,100个短视频中有13个广告内容,Ad load达13%。因此,根据我们的抽样调查,快手平台的Ad load或低于抖音,且存在一定的差距。此外,根据快手营销平台的数据,CPC安卓端价格0.1元起,苹果端0.2元起;CPM安卓端价格15元起,苹果端20元起。根据信息流广告的收入为DAU* Ad load*CPM/CPC*人均VV *365,假设双列信息流的广告点击率为20%,竞价成功价格为起拍价格的1.5-2倍,根据我们的预测,2022年信息流广告的流水为457亿元。

3.2、 “信任优势+多元化生态”,即将迎接直播电商的星辰大海

3.2.1、 快手社区紧握信任优势,现已成为全球第二大直播电商平台

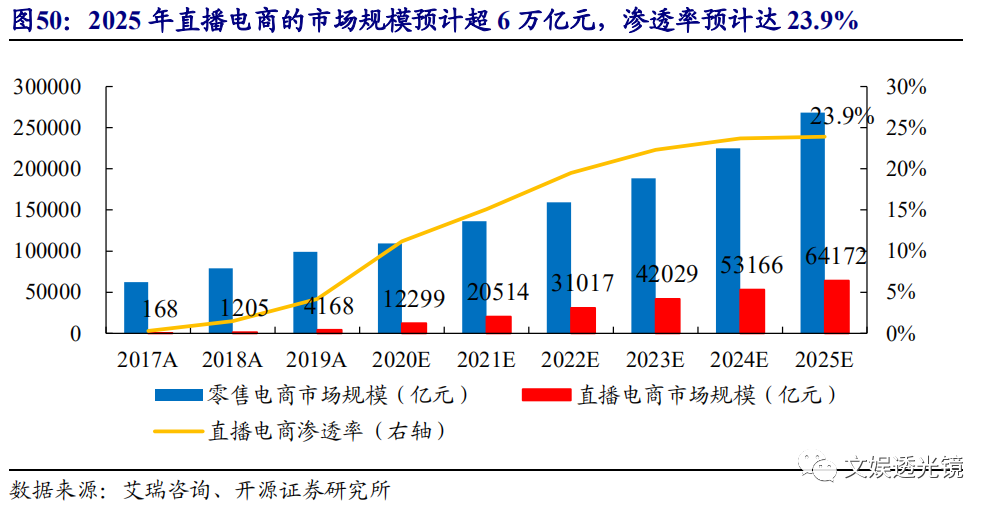

直播电商渗透率逐步上升,2025年6万亿大市场可期。受社交互动和信任因素的驱动,且“货找人”模式精准挖掘潜在购物需求,直播电商正逐步成为主流购物形式。根据艾瑞咨询的数据,2019年直播电商渗透率(直播电商GMV/零售电商GMV)为4.2%,预计2025年将达到23.9%;同时,中国直播电商GMV预计将从2019的4168亿元增长至2025年的64172亿元,年复合增长率高达57.7%。

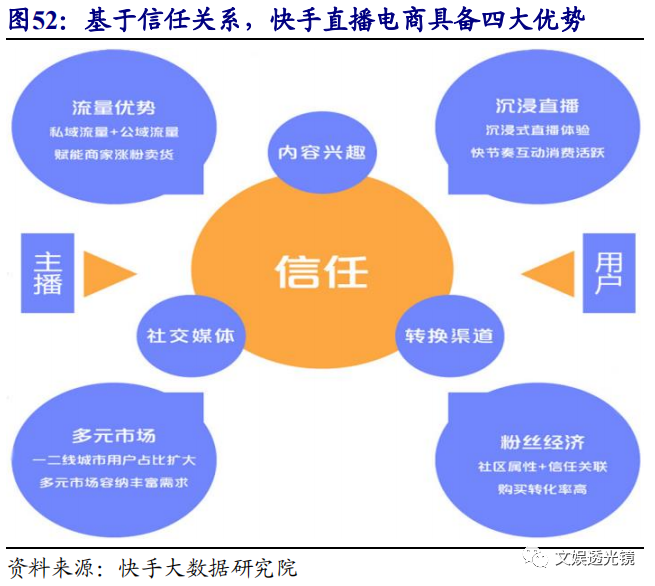

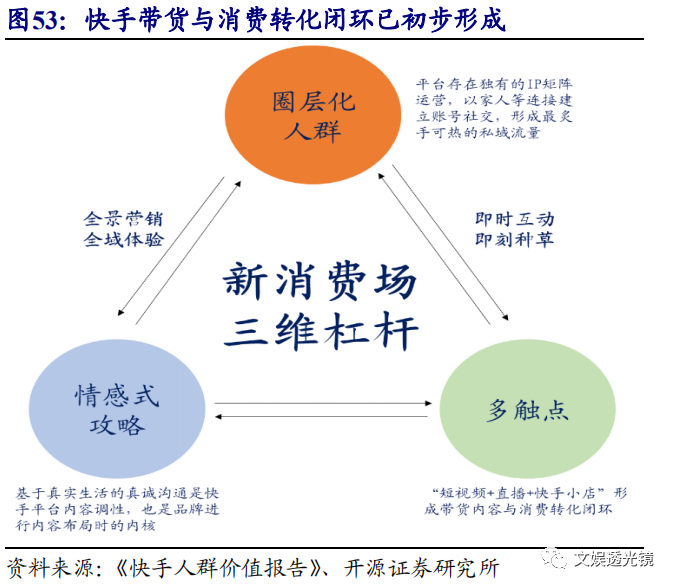

依托私域流量独占信任优势,“圈层化人群+情感式攻略+多触点”三维杠杆撬动快手新消费场。自2016年3月淘宝直播上线以来,各平台持续加码直播电商。2018年快手上线直播电商服务,根据快手大数据研究院的数据,截至2020年6月末,电商DAU已超1亿。相较于抖音的公域流量和淘宝的电商平台属性,快手的强社交链条在直播电商平台中具有独特优势,即用户与主播之间的信任度更高。基于私域流量中主播和用户之间的真诚沟通,快手更能实现高效带货、形成消费闭环。根据《快手人群价值报告》的数据,在快手平台上被种草或购买商品的人数比例达76%,其中分别有40%/33%的用户是因为信赖/喜爱主播。同时,基于“社区属性+信任关联”,快手呈现出高用户粘性,根据公司招股说明书的数据,截至2020年第三季度,快手买家的平均重复购买率超65%。

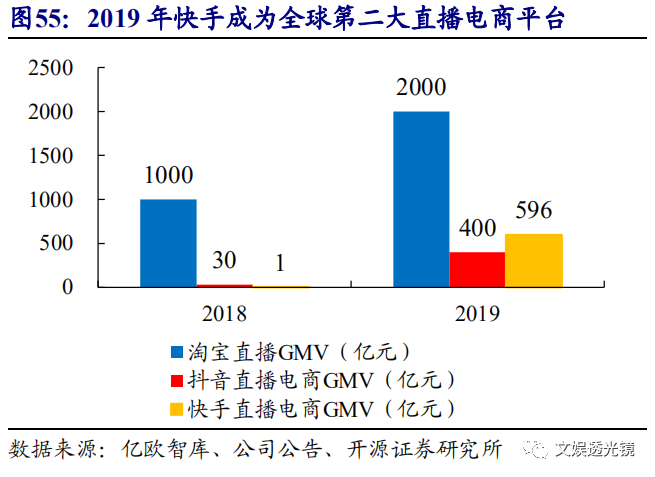

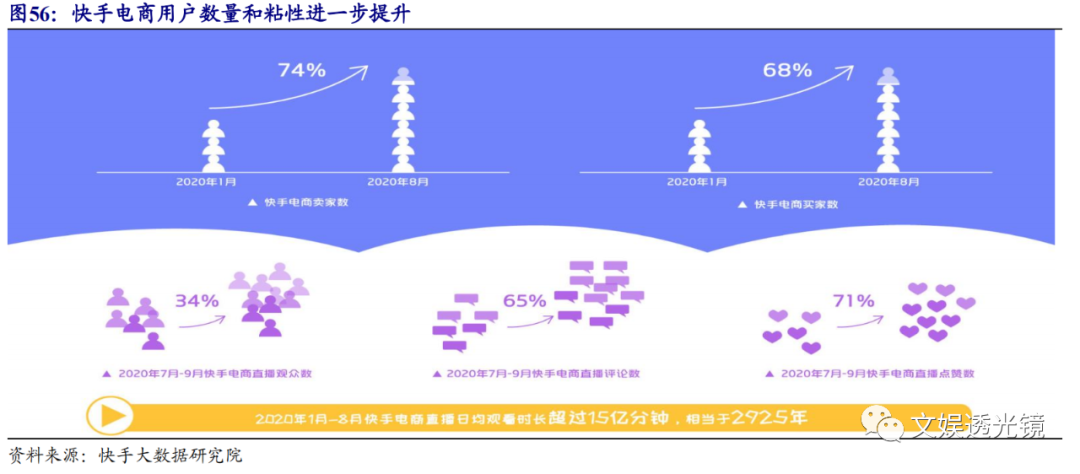

近年来快手电商GMV高速增长,已成为全球第二大直播电商平台。根据公司招股说明书的数据,公司的电商GMV从2018年的0.97亿元上升至2019年的596亿元,同比增长超600倍,成为仅次于淘宝直播的全球第二大直播电商平台(按GMV口径计算);截至2020年11月30日,快手电商GMV达到3327亿元,其中2020年第三季度GMV高达945亿元。根据快手大数据研究院数据,2020年1-8月快手平台上卖家数、买家数分别提升74%、68%,2020年上半年电商DAU已超1亿。2020年8月,快手电商宣布订单量超5亿,过去一年累计订单总量仅次于淘宝、京东(JD.US)和拼多多,正式成为电商行业第四极。

3.2.2、 加快完善电商生态,“好物联盟+直播基地”有望补齐供应链短板

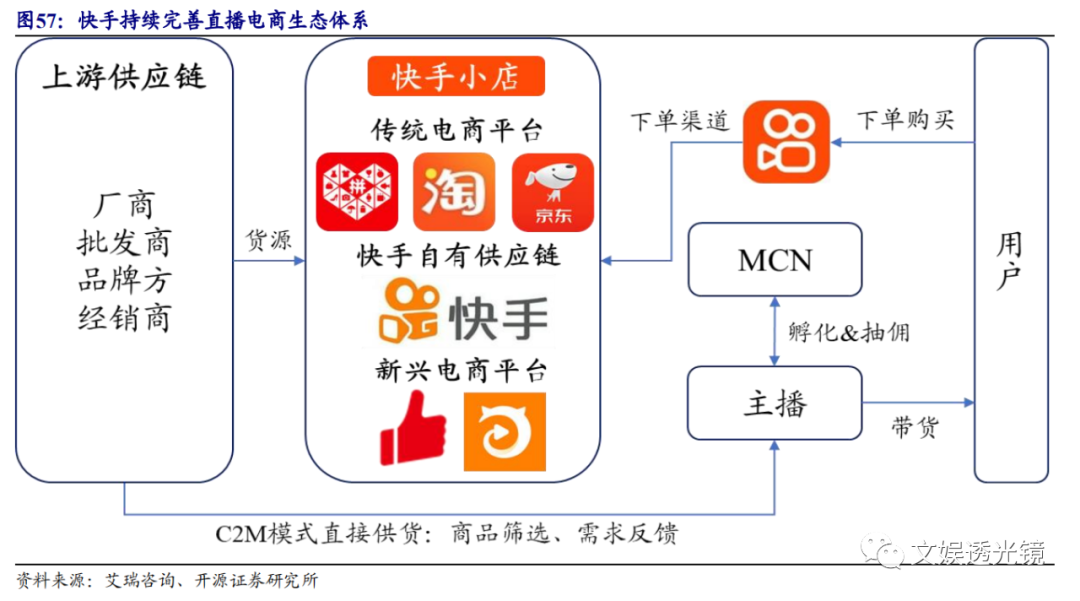

通过优化服务商体系和产品,赋能商家和直播达人,电商生态日益完善。2020年公司陆续推出“破晓计划”、商家“双百”扶持计划和服务商“合伙人计划”等,将电商服务商划分为培训、MCN、产业带和供应链四类角色,并设立了各类服务商的评价体系,重点发力服务商及新商家培养。在产品端,公司推出直播电商专用买量工具“小店通”以及品牌商品供应链联盟“好物联盟”。小店通能够实现直播间在公域流量内的精准投放,好物联盟则为直播达人提供了更多优质的商品供给,降低了达人电商化门槛。

源头好货是快手电商基本盘,通过直播基地加快整合供应链。2019年10月,公司推出主打货源地批发价的“源头好货”模式,完美契合了快手电商以下沉市场为主的属性,构成了其供应链的基本盘。公司通过第三方服务公司与当地政府部门、电商协会签约,整合当地供应链,打造直播基地,给予流量扶持和商家培训。根据快手大数据研究院数据,2019年快手电商直播产业带累计产值超过10亿。截至2021年2月3日,公司已在全国多个玉石和服装产业带建立直播基地。

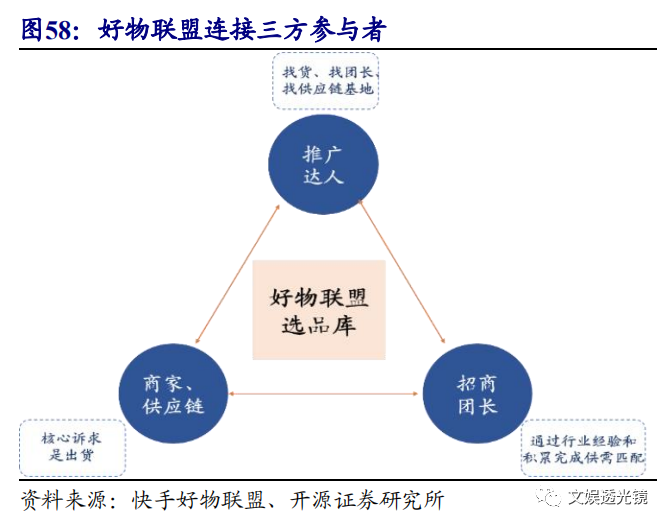

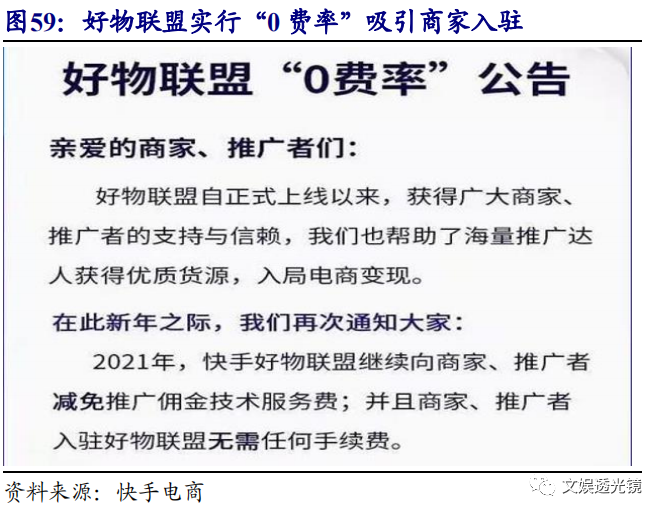

好物联盟完善电商闭环,或助力中小主播开展电商业务。2020年9月,快手正式推出好物联盟,由推广达人、商家/供应链和招商团长共同组成。对于达人而言,好物联盟能够进行团长推荐、直接上架快手小店其他商户的商品,且直播带货的所有销量和评价都会收集到原商品链接,便于达人选择优质的推广商品;对于商家而言,可以在好物联盟上设置不同的分销计划,招募达人带货;招商团长则需要具有品牌招商能力并能完成供需匹配。好物联盟的上线为达人和商家提供了对接平台,亦有利于扶持缺乏商品资源和运营能力的中小主播开展直播电商业务;此外,2021年,快手好物联盟继续实行“0费率”政策,或持续提升商户和达人的入驻意愿。

品牌战略促进品质升级,联手京东实现优势互补。公司积极引入优质品牌和成熟供应链体系,为用户提供靠谱商品库。2020年3月,公司推出“品牌C位计划”,将为入驻的行业头部品牌提供大量广告、达人资源支持并减免佣金。快手直播带货品牌专场也取得亮眼的销售战绩,根据新快的数据,2020年3月7日瑜大公子的阿迪达斯专卖店直播8小时总销售额达1100万元,销售效果远超线下专柜。此外,2020年5月,快手与京东正式签署战略合作协议,双方将在快手小店的供应链能力打造、品牌营销和数据能力共建等方面展开深入合作。京东零售将优势品类商品提供给快手小店,双方共建优质商品池,由快手主播选品销售;快手用户可以在快手小店直接购买京东自营商品,并享受京东优质的配送、售后等服务。

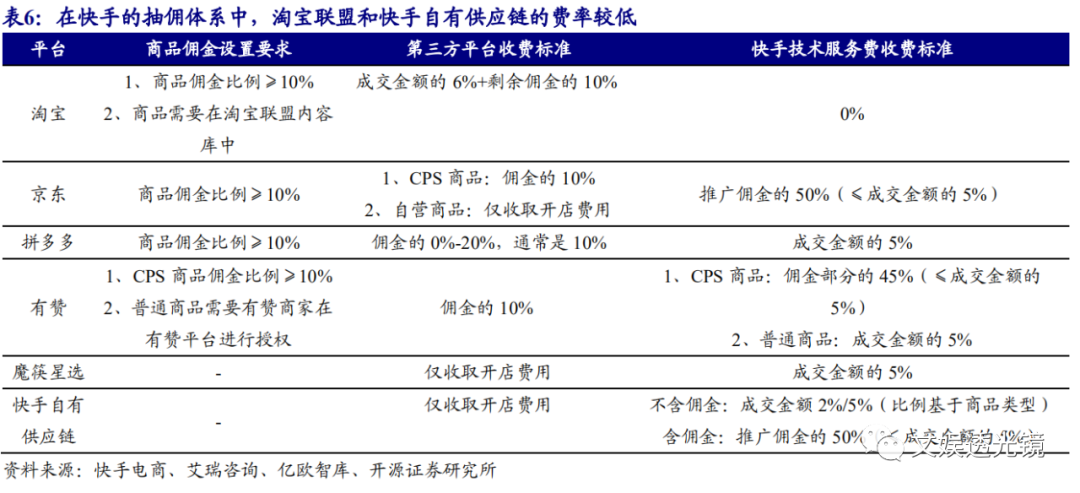

电商收入主要来自于佣金分成,淘宝和快手自有供应链的费率相对较低。快手电商的购买渠道主要包括从快手自有供应链直接购买和跳转第三方平台购买,不同渠道所收取的佣金费率及返点不同。2019年7月20日起,快手针对所有电商订单抽取技术服务费,并设置返佣政策。根据2020年5月快手小店新增的《快手小店结算规则》,跳转淘宝联盟的技术服务费率降为0%,跳转有赞的CPS商品收取佣金的45%,跳转拼多多和魔筷收取实际成交金额的5%,跳转京东收取推广佣金的50%,快手自有供应链的商品收取实际订单成交金额的2%/5%。同时,快手收取的佣金将用于设立“商户成长奖励金”,根据商户的服务能力、消费者满意度等重要指标,以快币形式返还至商户的快手账户。整体来看,在快手的抽佣体系中,淘宝联盟和快手自有供应链的费率较低。

3.2.3、 带货主播结构已开始多元化,下沉市场仍为电商基本盘

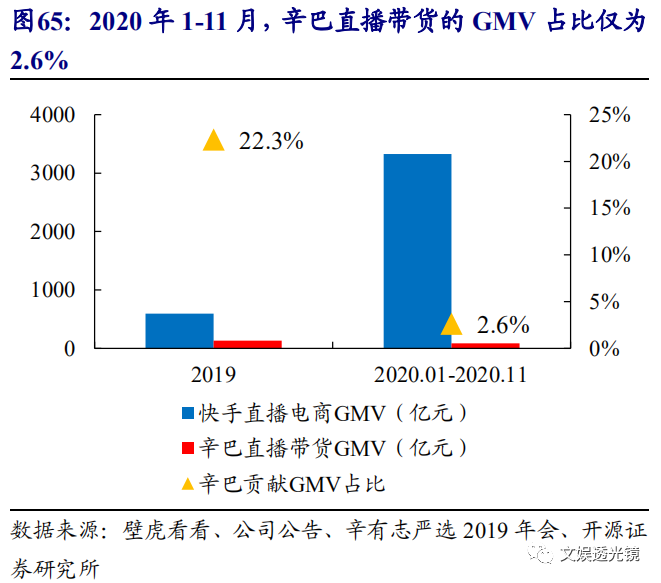

平台主播带货能力强,六大家族影响力逐渐下降。依托私域流量赋能转化,高社交粘性的快手社区主播带货能力强劲。2020年6月,直播电商主播GMV前10名中,来自快手的主播占据5名。根据辛有志严选2019年会公布的数据,2019年辛巴贡献133亿GMV,占快手平台GMV的22.3%。然而,2020年快手电商高速发展且平台更为注重扶持中小主播,第一大主播辛巴两次被停播,其家族的影响力有所减弱。根据壁虎看看的数据,2020年1-11月,辛巴直播带货GMV总计约为87亿(期间停播了51天),约占平台GMV的2.6%;2020年10月,除辛巴家族外的五大家族直播带货GMV占比低至1%。

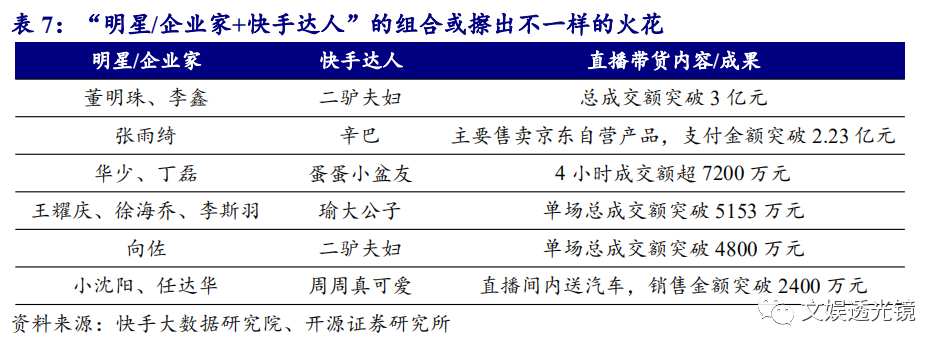

积极邀请明星、知名企业家等进行直播带货,平台的带货生态更加多元化。2020年起,快手多数采取“明星/企业家+快手达人”的直播带货组合,既吸引广大粉丝群体,又解决大部分明星不擅长带货的问题。相比曾经的六大家族出圈,如今被大众所熟知的更多是“格力电器董事长董明珠亲自带货”、“辛巴哭诉控制不住张雨绮”等热点。与此同时,各大品牌方也纷纷布局快手直播电商。例如,伊利依托“人民日报文创×国货发光×快手”,在快手平台上发起相关挑战赛及活动,经由社交裂变、官方IP背书、白小白直播间私域变现的链路,最终将各触点的转化汇总至直播间。根据《快手人群价值报告》的数据,该场直播实现GMV超530万元的战绩。

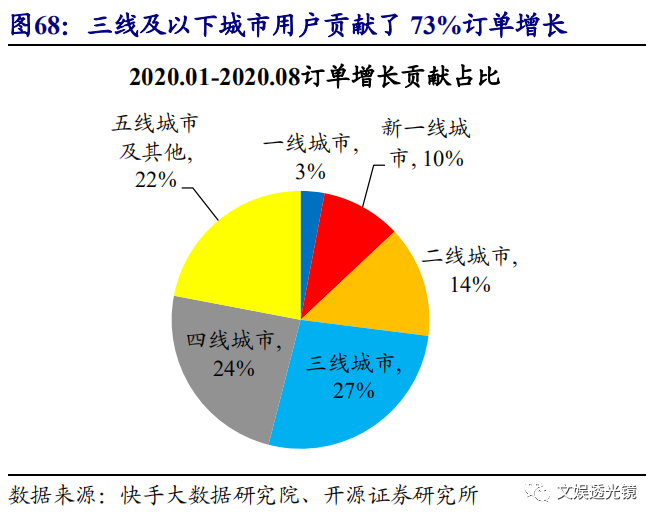

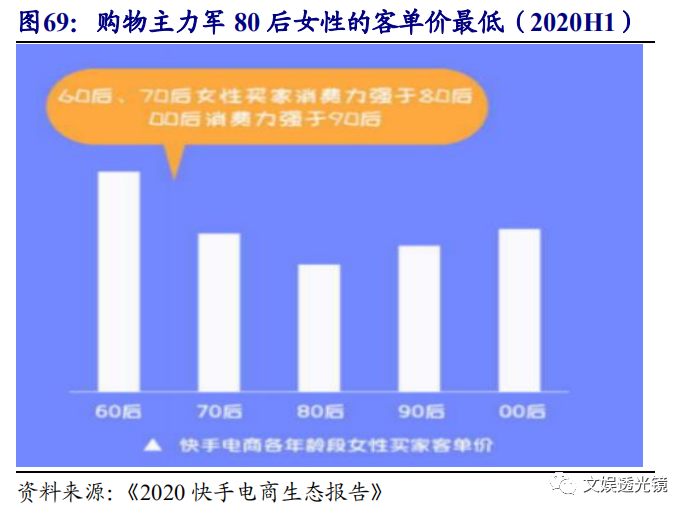

下沉市场为电商主战场,80后女性买家贡献超40%的电商GMV。根据快手大数据研究院的数据,2020年1-8月,三线及以下城市的用户贡献了73%的订单增长(截至2020年上半年,快手三线及以下城市用户占比55%),其中三线城市用户贡献了最多的订单增长,客单价也最高,下沉市场仍为目前的电商主战场。此外,2019年7月至2020年6月,在快手平台分布作品的用户中52%是男性用户,然而2020年上半年72%的电商GMV和83%的电商订单均由女性用户贡献,其中,43%为客单价最低的80后女性买家,而60后女性买家的客单价最高。由此可见,快手电商的核心用户为下沉市场中购买力相对较弱的30-40岁女性。

3.2.4、 未来:客单价和货币化率提升或打开电商变现空间

我们认为,快手电商变现空间将打开,驱动因素主要来自于两个方面:(1)GMV的提升:或通过提高客单价的方式;(2)货币化率的提升:或通过加强自有供应链体系建设提升佣金费率及多元化收费模式。

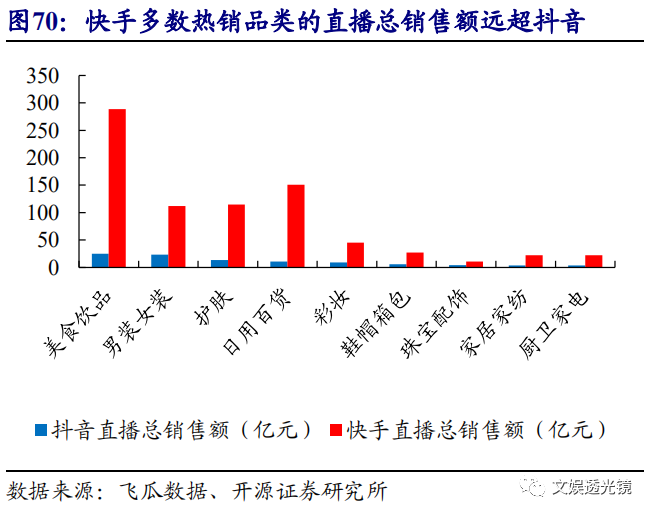

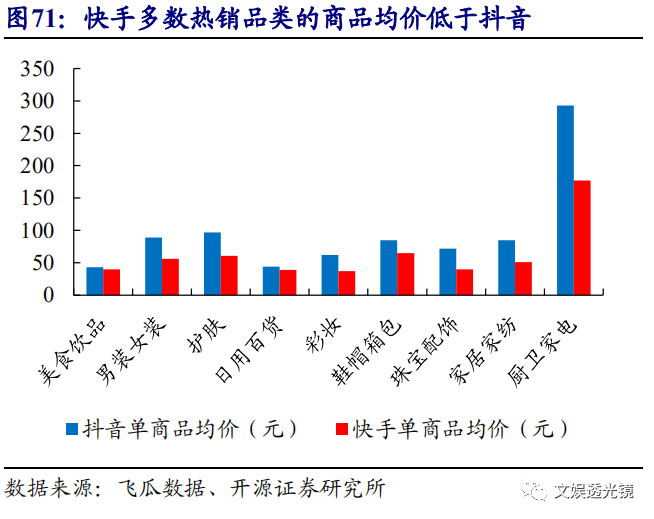

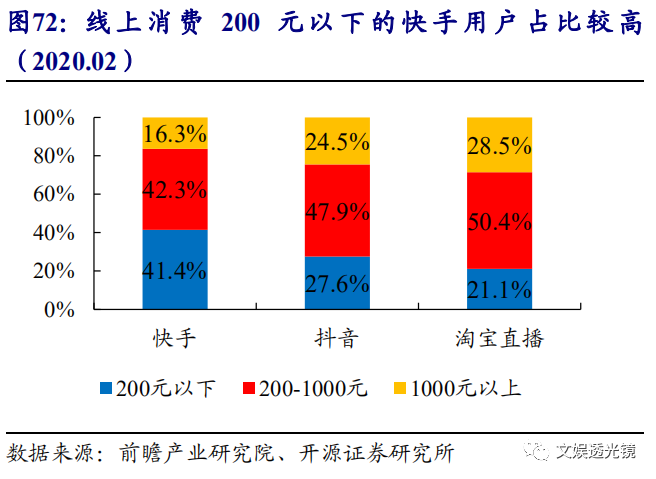

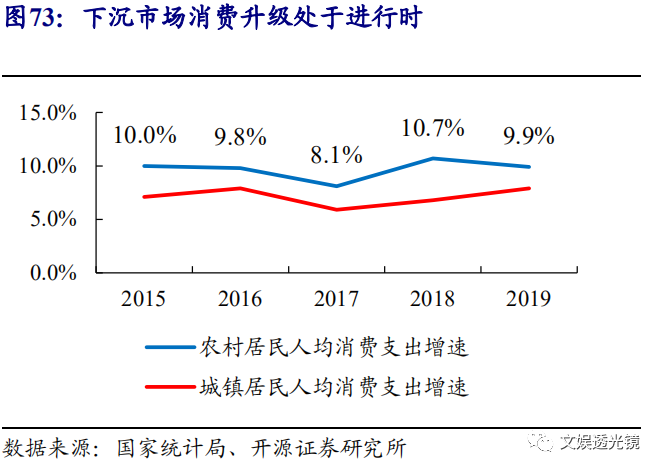

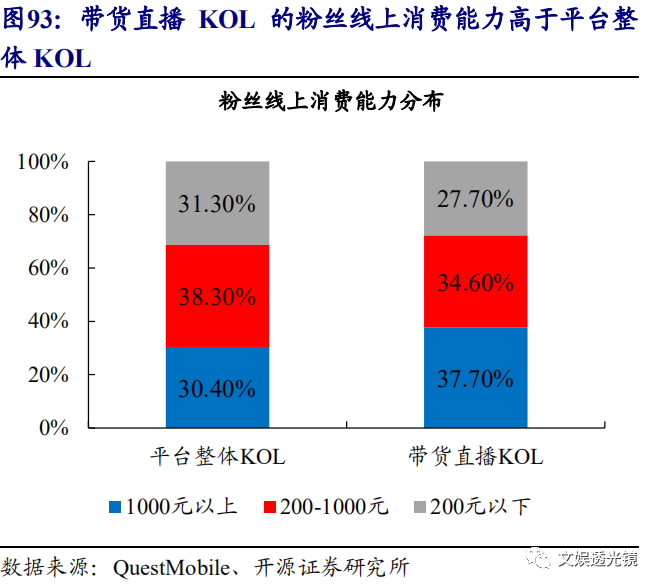

随着低线城市消费升级、品牌商品更多进入平台,快手电商客单价有较大提升空间。根据飞瓜数据,2019年12月-2020年5月,快手在多数热销品类的直播总销售额大幅领先抖音,然而其商品均价却低于抖音。主要因为快手电商更多售卖相对低价的白牌商品,且下沉市场为快手电商基本盘,其用户消费能力相对较弱。根据前瞻产业研究院的数据,2020年2月,快手平台上线上消费200元以下的用户占比达41.4%,远高于抖音(27.6%)和淘宝直播(21.1%),可见用户的消费结构还有待优化。同时,根据国家统计局的数据,农村居民的人均消费支出增速均高于城镇,下沉市场用户的消费能力也在逐步提升,叠加高线城市用户的逐步增加及平台积极引入品牌商家入驻,有望驱动客单价提升。

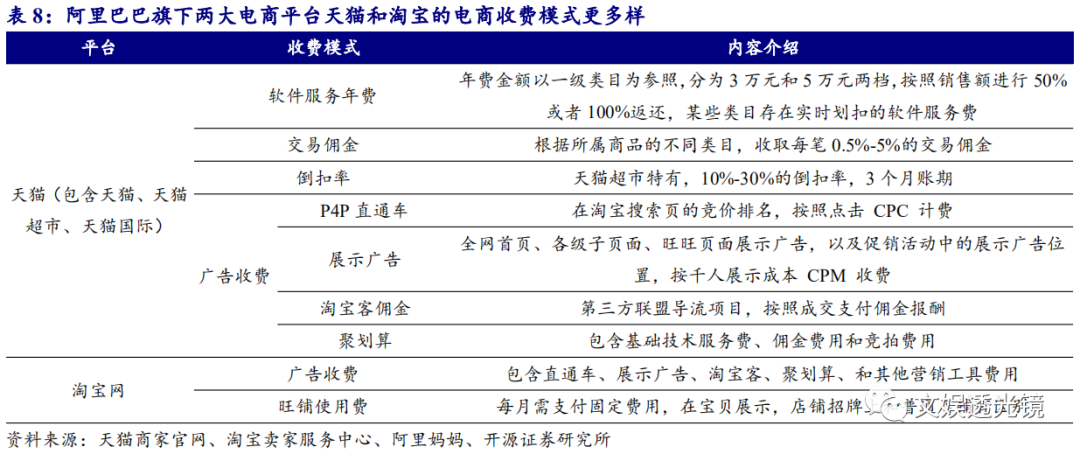

未来电商收费模式或多元化,好物联盟或提升技术服务费率。我们对标阿里巴巴旗下成熟的电商平台天猫和淘宝,其收费模式主要分为广告、交易佣金和技术服务费等。快手电商目前处于扩张阶段,未来或增加搜索竞价广告、店铺佣金等多种收费模式。另外,好物联盟目前尚处于起步推广期,为吸引达人和商户实行“0费率”政策,而淘宝联盟的技术服务费率达10%。在此之前,随着抖音、快手直播占淘宝GMV比例持续提升,淘宝在2020年7月推出新政:在费率10%的技术服务费(阿里妈妈)前征收费率6%的内容场景专项服务费(针对于抖音、快手、微博、头条、UC等平台)。我们认为,未来随着好物联盟入驻的商家和达人数量增加,形成一定的规模,公司或取消“0费率”政策并逐步提高对商户的技术服务费率。

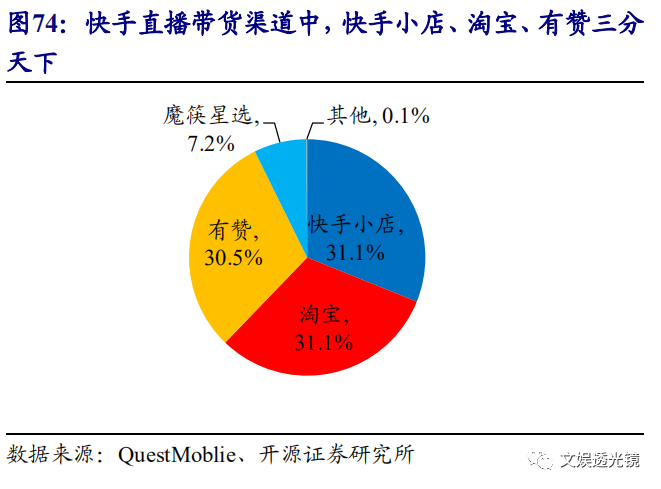

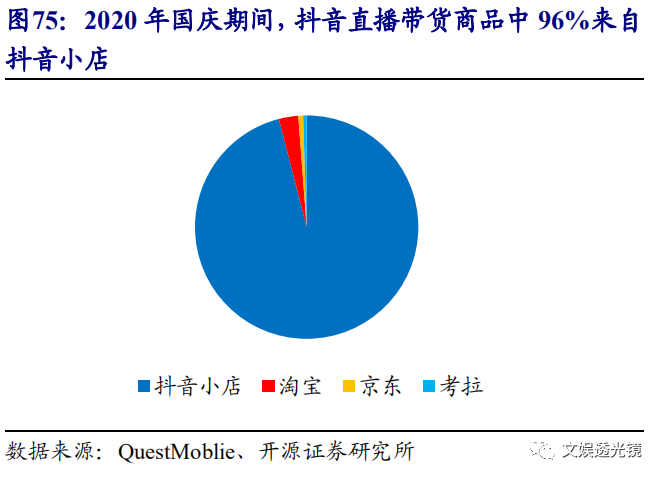

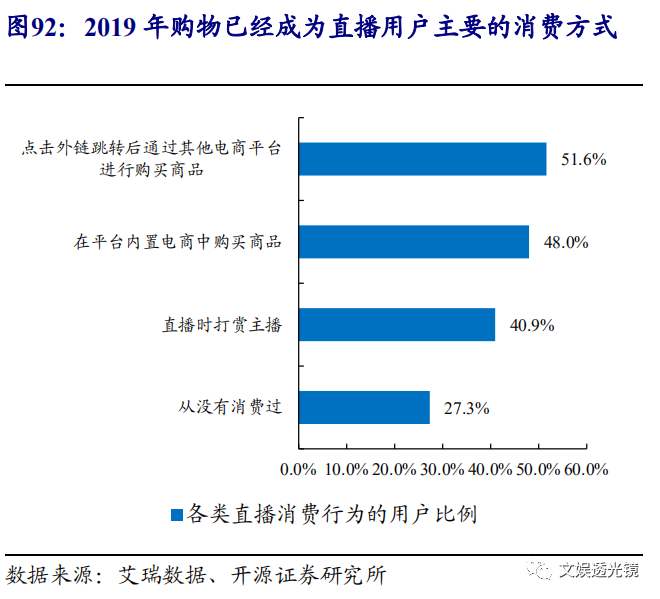

快手电商有望加速闭环建设,降低低费率第三方平台的成交占比。2020年10月9日起,根据抖音公告,抖音所有直播间仅支持售卖抖音小店商品,正式切断第三方平台购买链接。根据QuestMobile数据,2020年国庆期间,抖音直播带货通过抖音小店下单的比例已高达96%,已经基本完成闭环;相比之下,同期快手直播带货中导流到第三方平台完成购物占比较高,仅31%通过快手小店渠道下单,与淘宝(31.1%)、有赞(30.5%)三分天下,尚未实现闭环。我们认为,抖音已经尝试直播断外链,快手未来也有望逐步降低第三方电商平台(尤其是低费率的淘宝联盟)的成交比例、加快自身闭环建设,有利于货币化率提升。

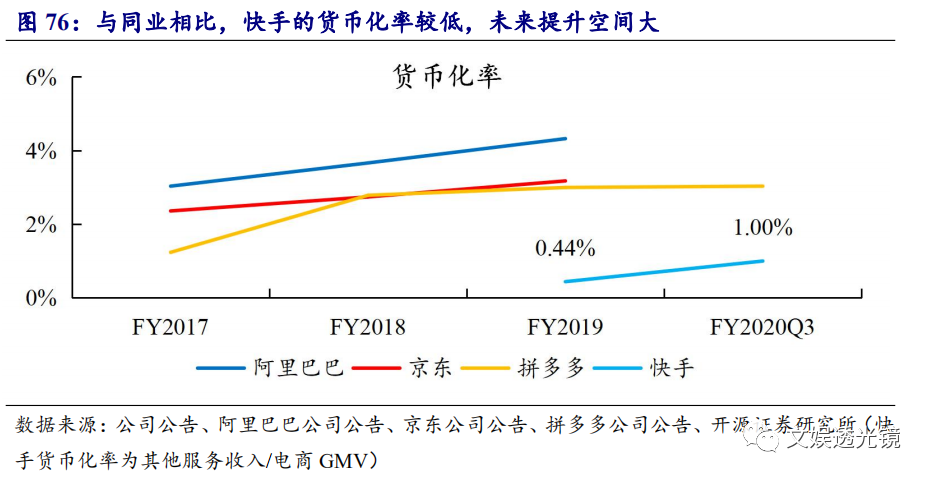

根据我们的测算,快手电商2019年、2020年前三季度货币化率(其他业务收入/商品成交总额)最高仅为0.44%、1.00%。基于客单价提升驱动GMV快速增长以及货币化率提升的判断,我们预测,在乐观/中性/悲观的情况下,2022年电商GMV分别为12150/9408/7098亿元,对应电商收入分别为231/169/121亿元。

3.3、 虚拟礼物打赏模式成熟,直播收入或稳定增长

3.3.1、 直播用户规模领先,小镇青年互动意愿强

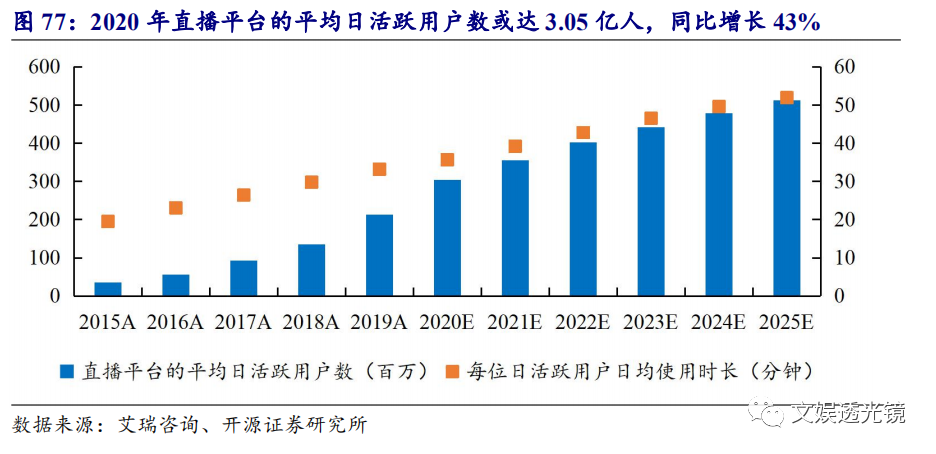

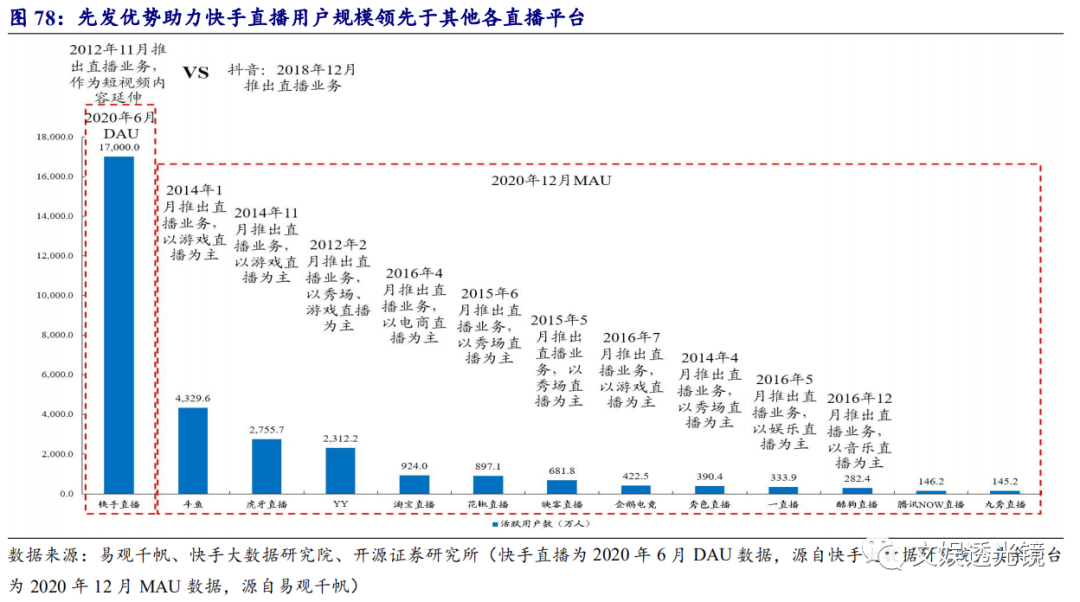

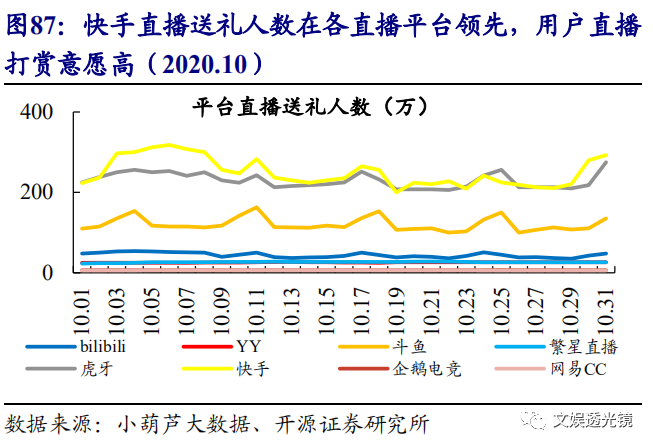

在线直播用户规模持续增长,先发优势及平台用户属性助力快手直播领先。由于直播具有高度的社交属性、互动性和沉浸式体验,深受用户青睐,根据艾瑞数据,2020年直播平台的平均日活跃用户数或达3.05亿人,同比增长43%。快手App于2016年率先在平台上推出直播功能,作为短视频的自然延伸,提供一对多、PK及多人直播等形式,覆盖才艺、游戏、科普、闲聊等内容,丰富用户体验。作为率先推出直播业务的短视频平台,快手App受益于主站庞大的用户基数为直播业务引流,直播活跃用户数在各直播平台中遥遥领先。根据快手研究院数据,2020年上半年快手直播日活达1.7亿,较2019年增长近0.7亿。

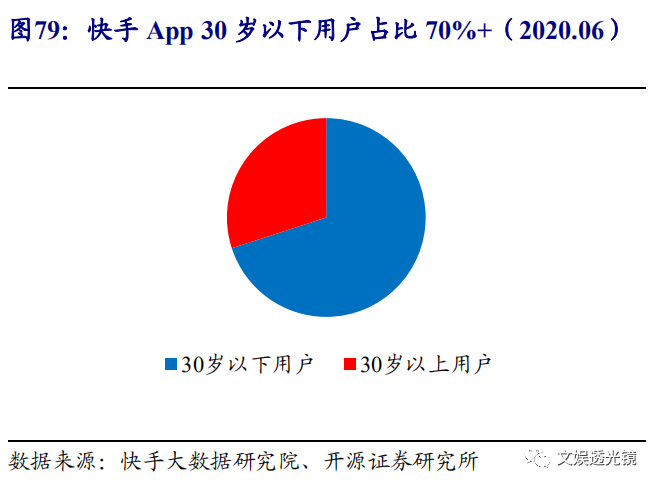

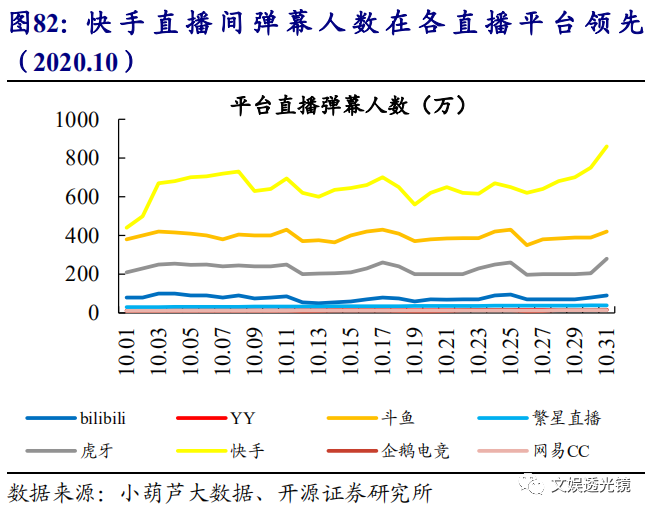

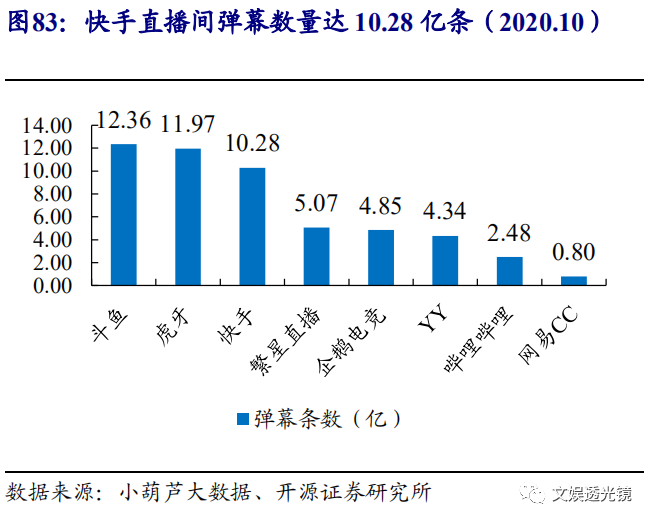

快手用户以小镇青年为主,弹幕互动表现优异。根据快手大数据研究院,快手App 30岁以下用户占比70%+,三线及以下城市用户占比达55%,我们认为,快手直播用户画像与快手整体用户画像基本一致,以30岁以下、三线及以下城市的小镇青年用户为主,他们的娱乐方式较少,且时间充裕,愿意在虚拟世界中通过点赞、评论、弹幕、打赏等形式与主播构建亲密关系,对于泛娱乐直播参与互动性较高。根据小葫芦大数据,2020年10月快手直播间弹幕人数在各直播平台领先,弹幕数量达10.28亿条。

3.3.2、 主播高频率直播驱动付费,随用户规模扩大付费率或下降

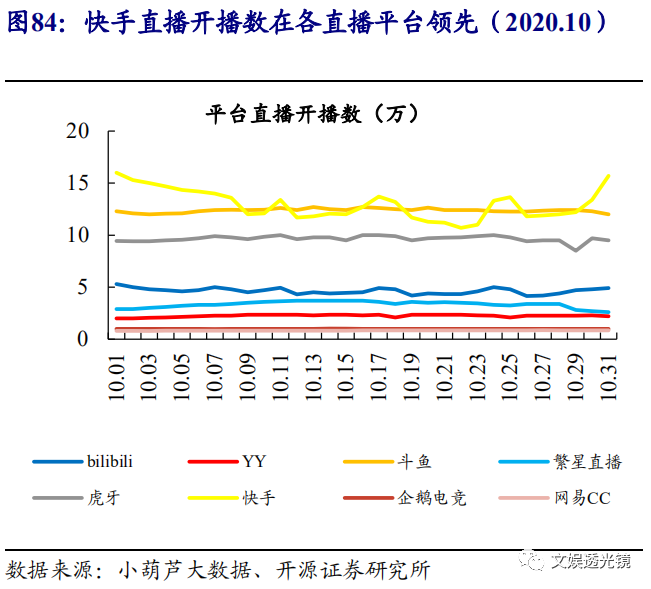

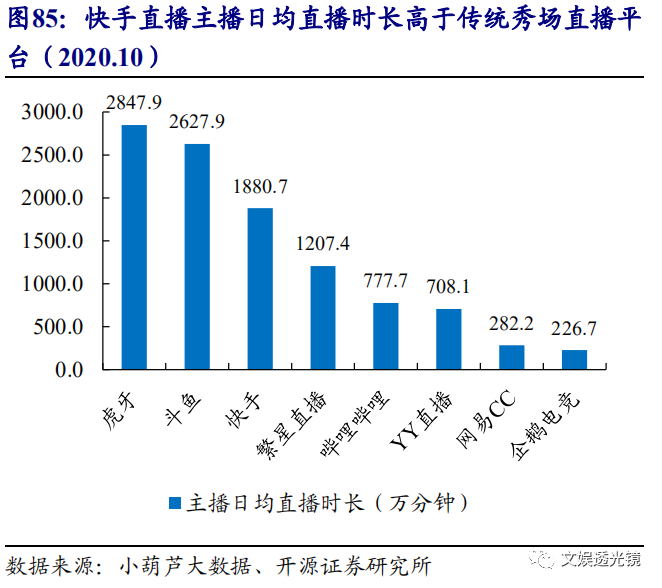

主播与用户双向努力打造老铁文化,强关系构建付费基石。主播方面,快手直播开播数及直播时长领先,主播通过高频率及高时长的直播来建立与粉丝的亲密感、依赖感,提高对新粉丝的曝光率和老粉丝的粘性。根据公司公告,截至2020年9月30日止九个月,快手App开展了近14亿场直播活动。用户方面,快手的主要用户小镇青年由于生活成本低,其线上消费能力、消费意愿都不断增强,舍得为娱乐消费付费,并将虚拟礼物打赏作为拉近与主播关系的方式。

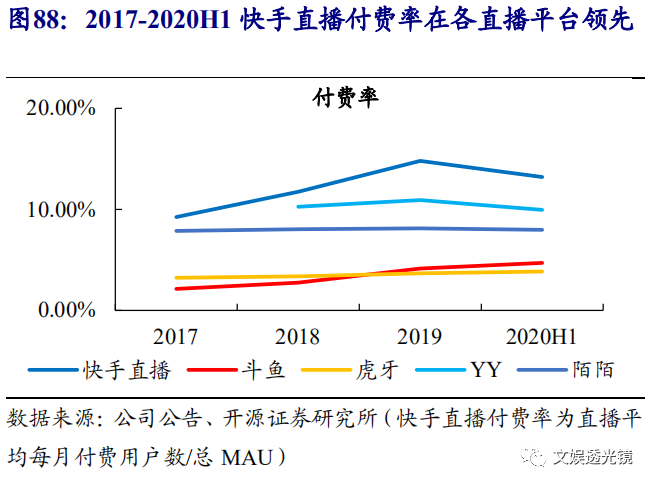

快手直播付费率市场领先,但随着用户规模扩大或有所下降。根据公司公告,2020H1快手直播付费率为13.21%,在各直播平台中领先,用户直播打赏意愿较高。我们认为,高付费率主要受益于平台核心老铁文化氛围下主播与用户之间建立的高信任感与群体认同感,但随着平台扩圈、用户规模扩大,平台氛围或有所稀释,且新增用户与主播需要较长时间建立关系,付费率或有所下滑。

3.3.3、 打赏金额或受用户收入限制,直播电商或有替代效应

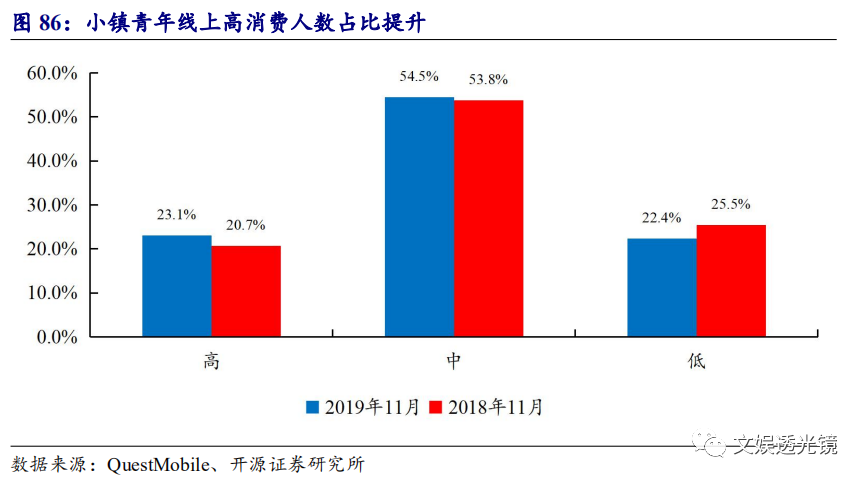

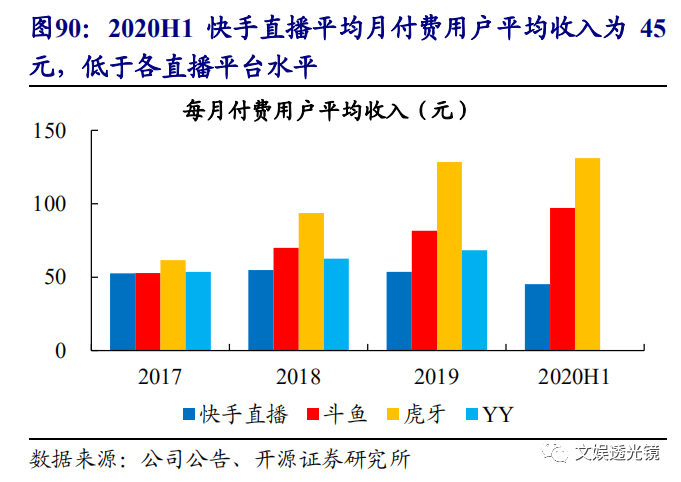

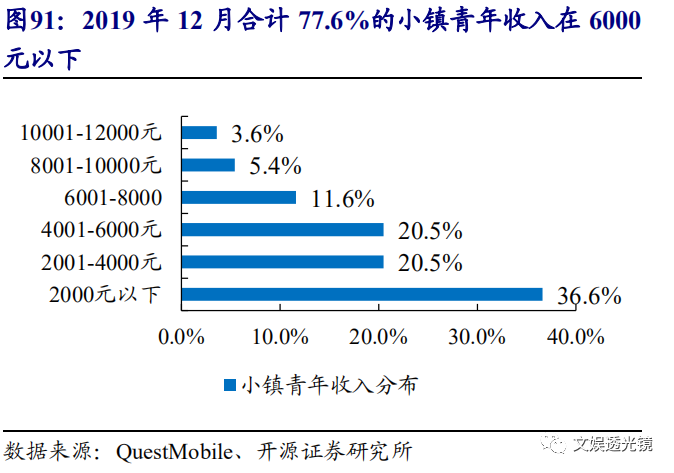

ARPPU低于同类平台,主要系用户收入水平较低所致。根据公司公告,2020H1快手直播平均月付费用户平均收入为45元,低于各直播平台水平。我们认为,快手直播的主要用户小镇青年的收入水平普遍较低,即使直播打赏意愿较高,但受限于收入水平,平均打赏金额较低。根据QuestMobile数据, 2019年12月合计77.6%的小镇青年收入在6000元以下。

直播电商对直播打赏存在替代性,或导致ARPPU有所下降。用户赠送主播虚拟礼物和购买主播推荐商品,都是直观表达对主播支持和认可的方式,都可以为主播贡献收入,直播电商或使得用户打赏主播的消费习惯发生转移。而当秀场主播转型带货主播,也会花更多的时间在销售商品上,减少与用户互动聊天、展示才艺等时间,从而或降低用户打赏意愿和打赏金额。

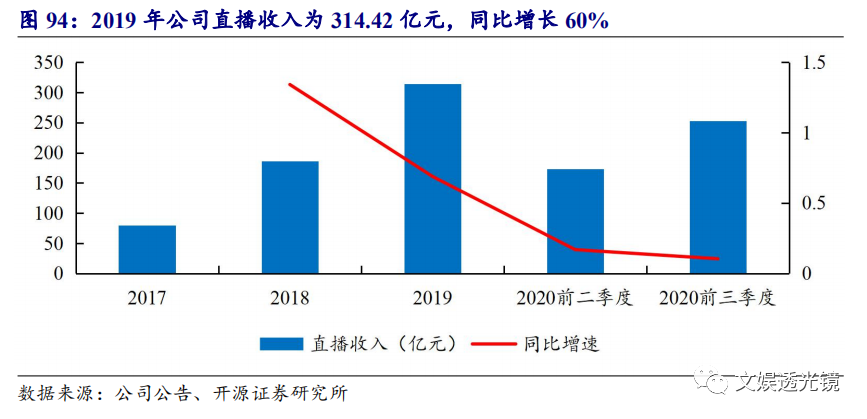

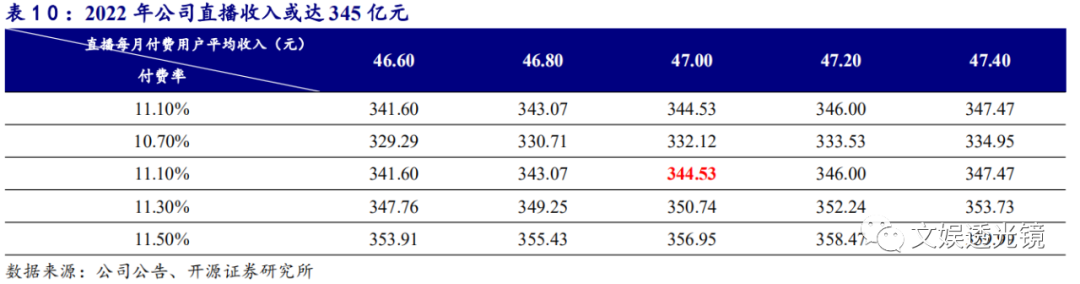

根据公司公告,2019年公司直播收入为314.42亿元,同比增长60%;其中,直播平均月付费用户数为0.49亿人,同比增长73%;每月直播付费用户平均收入为53.6元,同比下降2%。我们根据公式“直播收入=MAU*付费率*ARPPU”对公司2022年直播收入进行测算,假设2022年快手MAU增长至5.50亿,直播付费用户占MAU比例为11.10%,ARPPU为47.00元,根据测算结果,2022年公司直播收入或达345亿元。

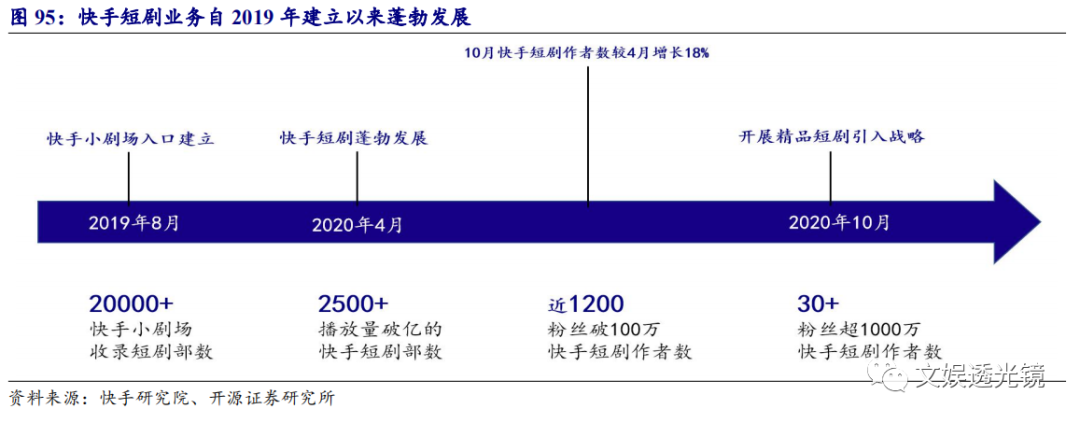

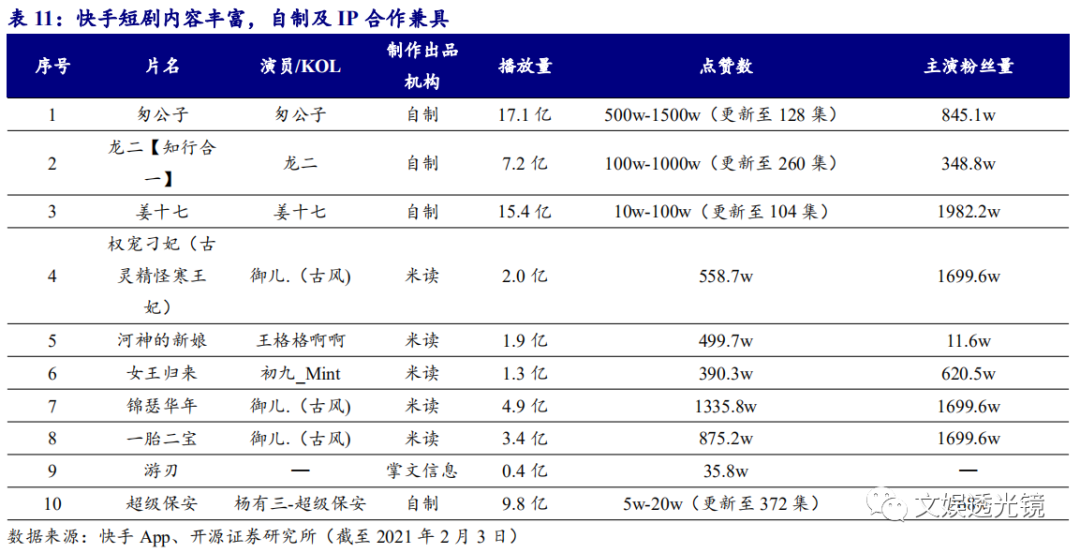

3.4、 新业务:快手短剧蓬勃发展,或丰富变现模式

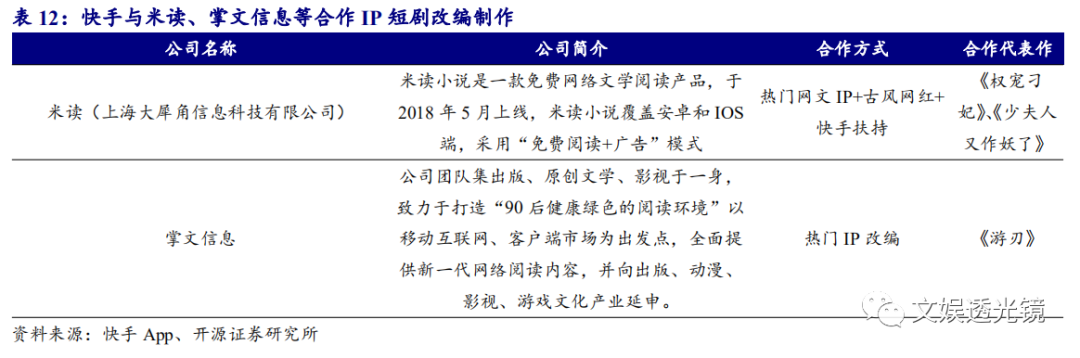

布局短剧赛道,丰富内容生态。在快节奏生活方式下,信息量更为密集、节奏更快的短剧更能迎合用户碎片化时间的娱乐需求。2019年8月快手建立小剧场入口,快手短剧蓬勃发展,截至2020年12月,快手小剧场收录短剧超20000部,播放量破亿的剧集超2500部;近1200位短剧作者粉丝数超100万,超30位短剧作者粉丝数突破1000万。快手短剧已与中文在线达成“网文连载+IP轻衍生同步开发”合作;与开心麻花、哇唧唧哇、引力传媒等专业影视制作团队合作,短剧作品题材多元化、制作精品化;开启“星芒计划”,百亿流量扶持联合顶级IP为创作加码。

短剧等新业务或打开广告、打赏、电商之外的变现空间。变现方式上,创作者一方面通过流量和点播情况进行分账,一方面采用“短剧+直播+快手小店”、“短剧付费超前点播”、“品牌广告植入”等多元化变现方式。如短剧《这个王爷我想退货》的作者御儿,在快手平台上的粉丝量已经超过千万,并且开设了自己的快手小店,主要销售美妆护肤类商品。

04 盈利预测与投资建议

4.1、 关键假设

4.1.1、 营业收入及毛利

(1)线上营销服务:2021年公司开始对原生广告产品进行迭代升级,同时快手品牌效应逐渐增强,获得更多广告品牌主认同,广告主行业分布结构有望进一步优化。此外,2020年快手App8.0改版新增单列信息流模式,且快手极速版App表现亮眼,未来广告的变现效率亦有望持续提升。同时,根据我们的测算,目前快手的Ad load 和收费价格相对较低,假设未来将逐步提升至行业平均水平,毛利率或保持稳中有升态势。因此我们预测,2020-2022年线上营销服务营业收入的同比增速分别为136.57%、78.23%和52.17%,毛利率分别41.00%、42.00%、43.00%

(2)其他服务(主要为电商):包括电商、网络游戏和其他增值服务,其中电商为公司目前的开拓重点及后续主要增长点。假设未来低线城市消费升级及公司不断拓展一二线城市用户、品牌商品更多进入平台,电商客单价有较大提升空间,驱动GMV较快增长。同时,公司开始扶持中尾部主播,并进一步完善好物联盟、加快闭环建设,减少对于头部大主播和第三方电商平台的依赖,未来随着GMV的提升,或逐步提升技术服务费率,从而提升货币化率。此外,未来公司发展供应链或导致成本端投入增加,或小幅拉低毛利率。因此我们预测,2020-2022年其他服务营业收入的同比增速分别为1561.00%、95.43%、101.06%,毛利率分别为71.00%、69.00%、67.00%。

(3)直播:我们根据公式“直播收入=MAU*付费率*ARPPU”对公司2020-2022年直播收入进行测算。假设2020年疫情带来的线上流量爆发推动MAU较快增长,2021-2022年保持平稳增长。假设随着平台扩圈、用户规模扩大,平台氛围或有所稀释,直播打赏付费率或有所下滑。基于直播电商对直播打赏存在替代性,假设ARPPU有所下降。由于直播业务是目前最成熟的变现渠道,假设直播业务毛利率保持稳定。因此我们预测2020-2022年直播营业收入的同比增速分别为5.68%、1.99%和1.66%,毛利率分别为37.00%、37.00%、37.00%

4.1.2、 期间费用率

(1)销售费用率:2020年,公司注重拓展公域流量,积极开展营销活动并大力推广快手极速版App,导致销售费用率显著攀升。我们预测,未来公司的销售费用率或将逐步下降至正常水平,2020-2022年分别为47.50%、40.00%、30.00%。

(2)管理费用率:近年来管理费用率保持相对稳定,未来有望随着规模效应而逐渐下降。我们预测,2020-2022年管理费用率分别为2.70%、2.60%、2.50%。

(3)研发费用率:由于2020年研发人员福利开支增加,研发费用率略有上升,我们预测,2020-2022年研发费用率分别为10.15%、9.00%、8.00%。

4.2、 盈利预测

公司是国内头部短视频内容社区和社交平台,一方面加快公域及一二线城市用户拓展,用户规模仍有增长空间;另一方面,依托“线上营销服务+电商+直播”的完善商业化变现体系,上市后变现有望加快。2020年,由于非经常项目损益中的可转换可赎回优先股的公允价值大额亏损,暂时影响公司的归母净利润,我们预测公司2020-2022年的营业收入分别为550.97/736.10/990.23亿元,归母净利润分别为-1114.92/-215.39/-54.96亿元,对应EPS分别为-27.13/-5.24/-1.34元,当前发行价对应的PS分别为7.1/5.3/4.0倍。

4.3、 估值

(1)整体估值法(市值/MAU):我们选取上市互联网公司阿里巴巴、哔哩哔哩、微博、推特、拼多多、京东、爱奇艺、Facebook作为可比公司。采用2021年2月3日的市值,以1美元=6.4579人民币进行换算,参考可比公司,市值/MAU的平均值为1874.2,对应公司2022年合理价值为16076亿元,以2021年2月4日最新的汇率1港币=0.8331人民币进行换算,对应19297亿港币。

(2)分部估值法:考虑到公司变现方式的多元化,我们分成直播、线上营销服务和电商三部分对公司2022年合理价值区间进行判断。直播和线上营销服务运用PS估值法,电商运用市值/GMV估值。针对各个变现方式,我们参考以下可比公司:a)直播:虎牙、斗鱼、欢聚、陌陌。b)线上营销服务:Facebook、Google、推特、百度、微博、分众传媒、新浪。c)电商:亚马逊、阿里巴巴、拼多多、京东、苏宁易购、唯品会、eBay。

采用2021年2月3日的市值,以1美元=6.4579人民币进行换算。参考可比公司,直播的PS平均值为3.0,线上营销服务的PS平均值为11.7,电商的市值/GMV平均值为1.03。因此,2022年直播对应的合理价值为1035亿元,线上营销服务对应的合理价值为5566亿元,电商对应的合理价值为9673亿元。

按照三大主要变现方式对应的分部估值加总,2022年公司合理价值为16274亿元,以2021年2月4日最新的汇率1港币=0.8331人民币进行换算,对应19534亿港币。

根据整体估值法和分部估值法,公司2022年合理价值范围为19297-19534亿港币。

05 风险提示

(1)用户增长不及预期:短视频渗透率逐渐接近天花板,一二线城市新用户拓展情况不及预期,导致用户增长速度减缓;

(2)行业竞争加剧:视频号或成为公司的重要竞争对手,瓜分短视频用户的日均使用时间,未来业内的竞争格局具备不确定性;

(3)内容创作者流失:多元化、高质量的短视频内容是快手平台的核心,但优质内容创作者可能离开平台,未来是否能留住内容创作者具备不确定性。