本文来自微信公众号“新兴产业汇”。

投资要点

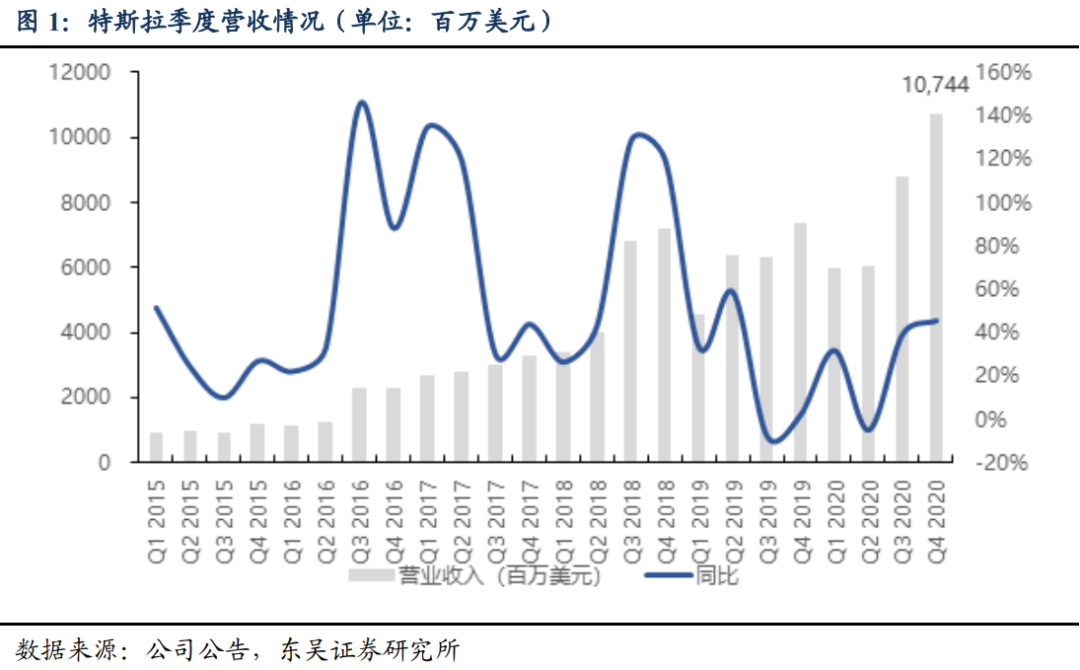

特斯拉(TSLA.US)连续六季度实现盈利,车型降价影响盈利水平。特斯拉20Q4营收107.44亿美元,同比大增46%,环比增22%,超出市场预期的104亿美元。

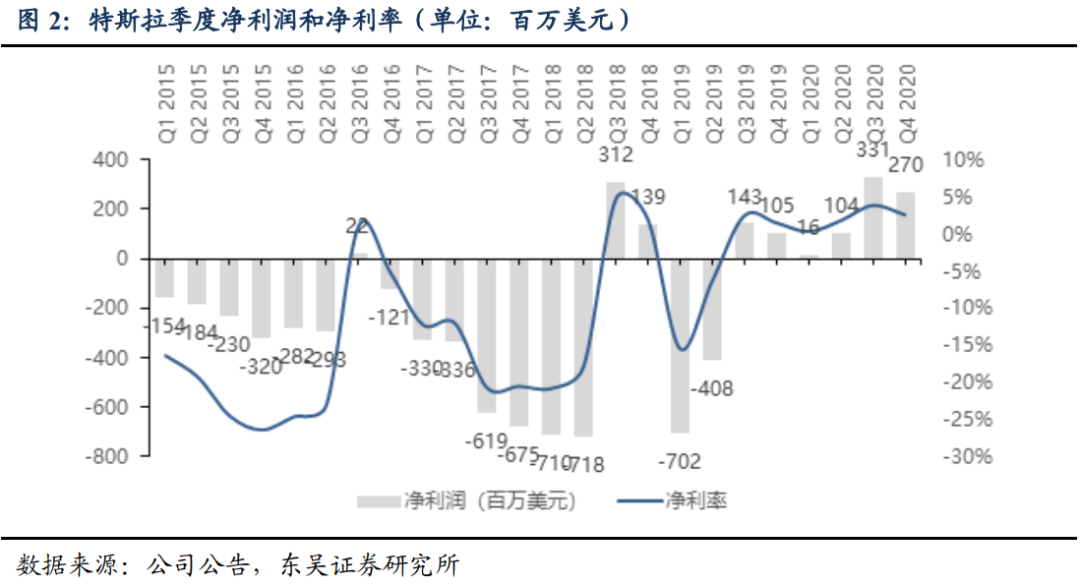

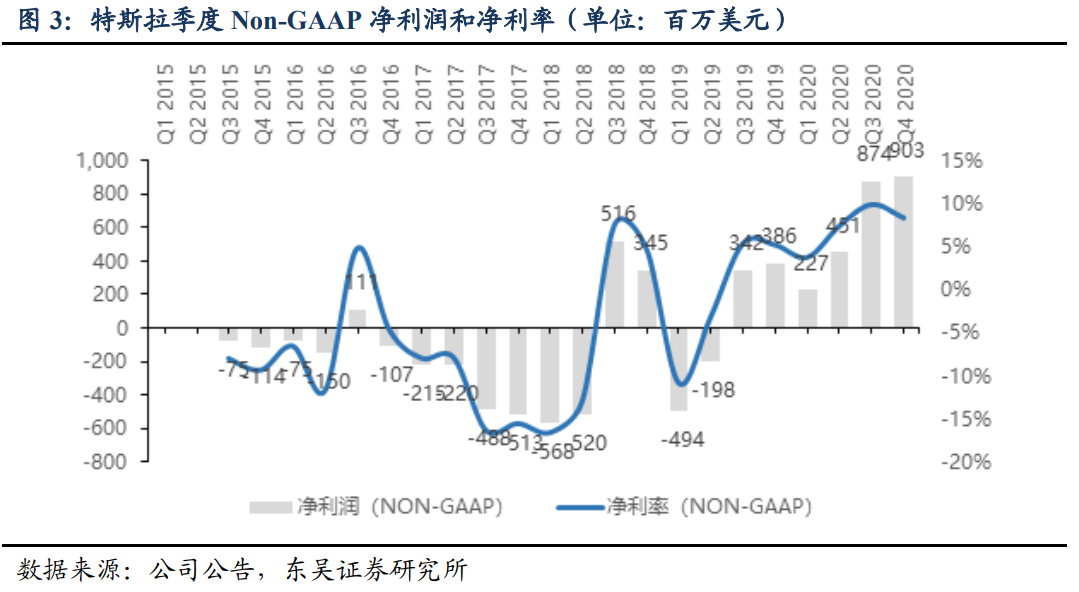

GAAP准则下净利润为2.70亿美元,去年同期为1.05亿美元,同比增长157%,连续第6个季度实现盈利,环比略降18%;非GAAP准则下(扣除股权激励费用影响)净利润9.03亿美元,同比增长133.94%,环比增长3.3%。营业利润率达5.4%,环比-3.8pct,主要受汽车业务及储能业务盈利水平下滑影响、以及股权激励费用大幅提升至6.33亿美元所致。

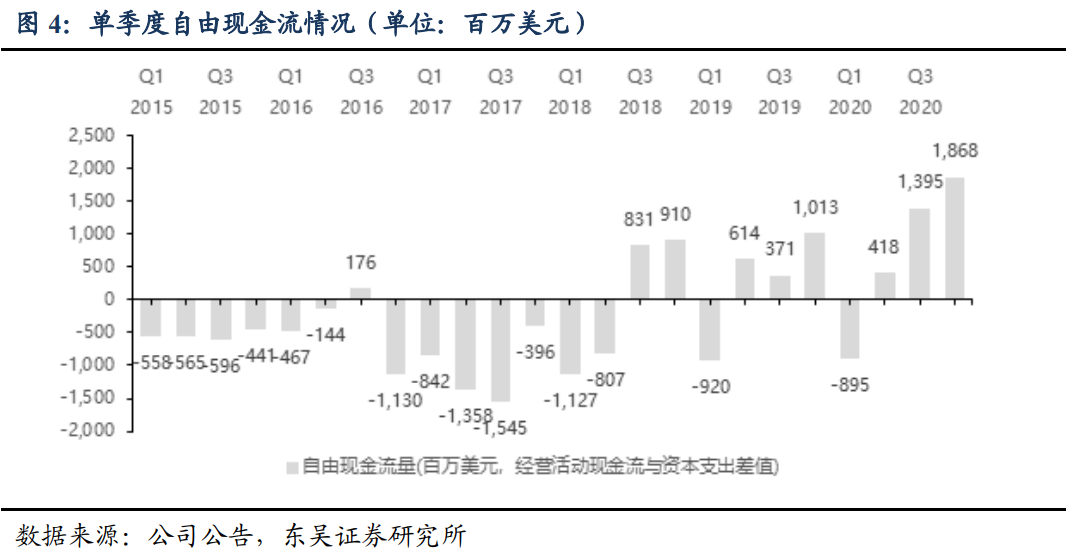

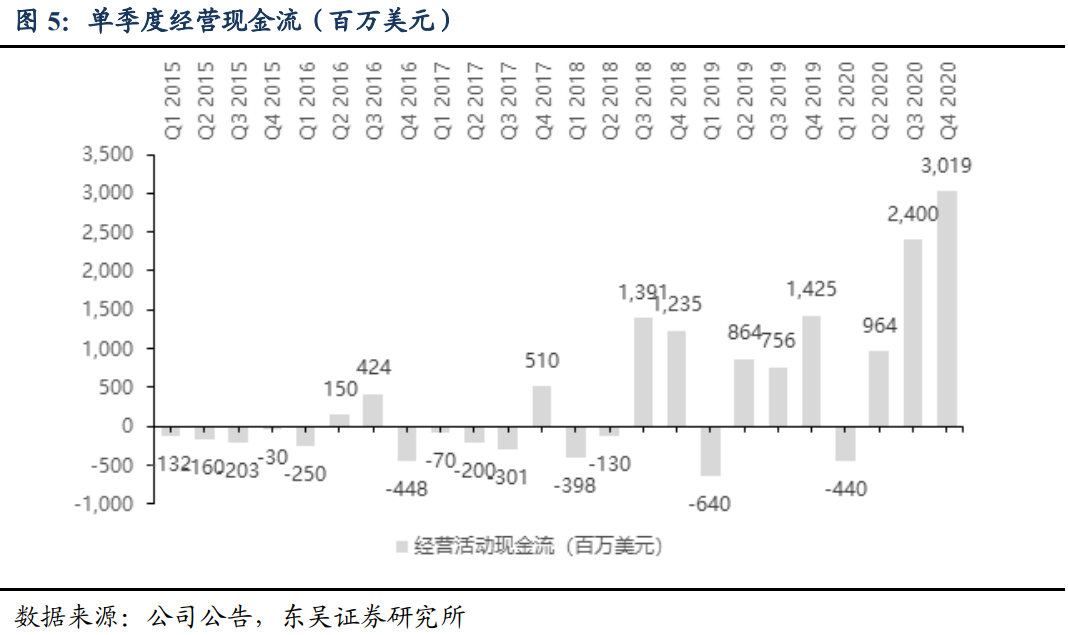

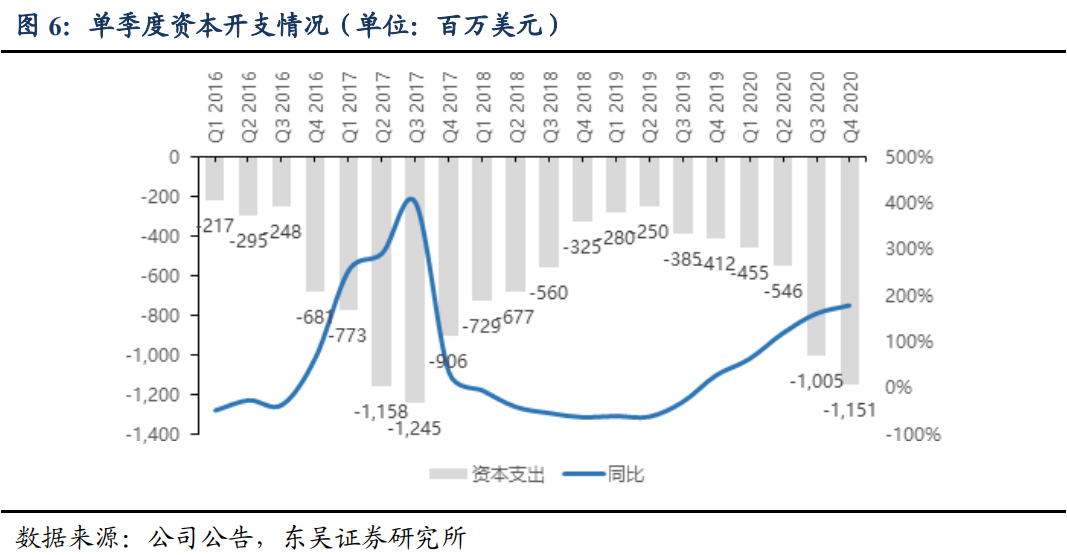

自由现金流及在手现金创新高:20Q4经营性现金流30.2亿美元,创新高,同环比+112%/+26%;资本开支为11.51亿美元,同比+179%,环比+15%,投资主要用于上海、柏林、德州三地的产线建设。20Q4自由现金流18.9亿美元,同比大增84%,Q3环比增长33.9%。

全年公司实现自由现金流27.86亿元,同比增长147%,其中经营性现金流59.43亿元,同比增长147%,资本开支31.57亿元,同比增长138%。公司期末在手现金大幅提升至194亿美元,主要来源于50亿美元的增发以及19亿美元的自由现金流,特斯拉三个超级工厂建设持续推进,公司上调21和22年新增资本开支预期20-25亿美元,资金需求较大,但目前在手现金足以满足产能扩张的需求。

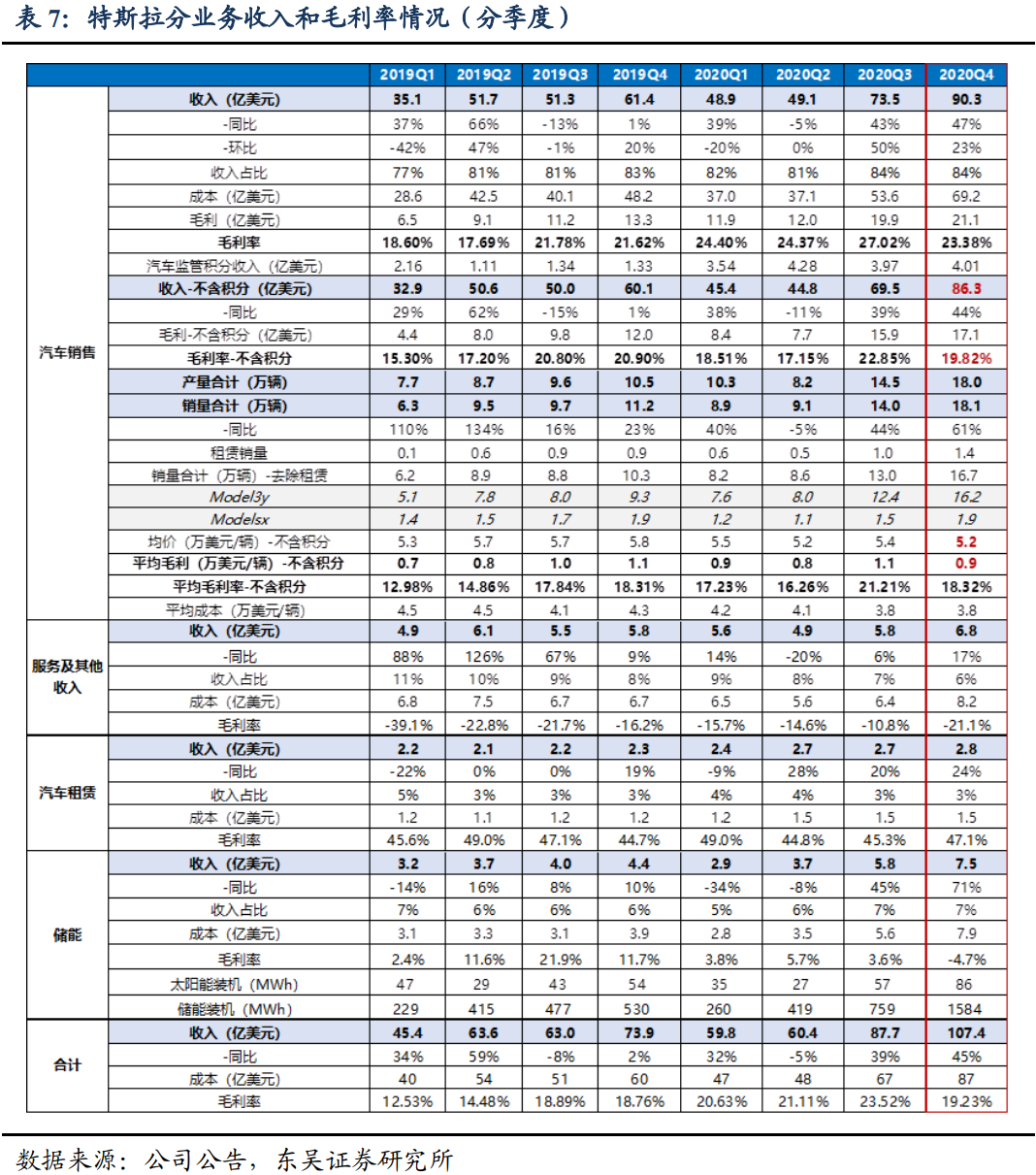

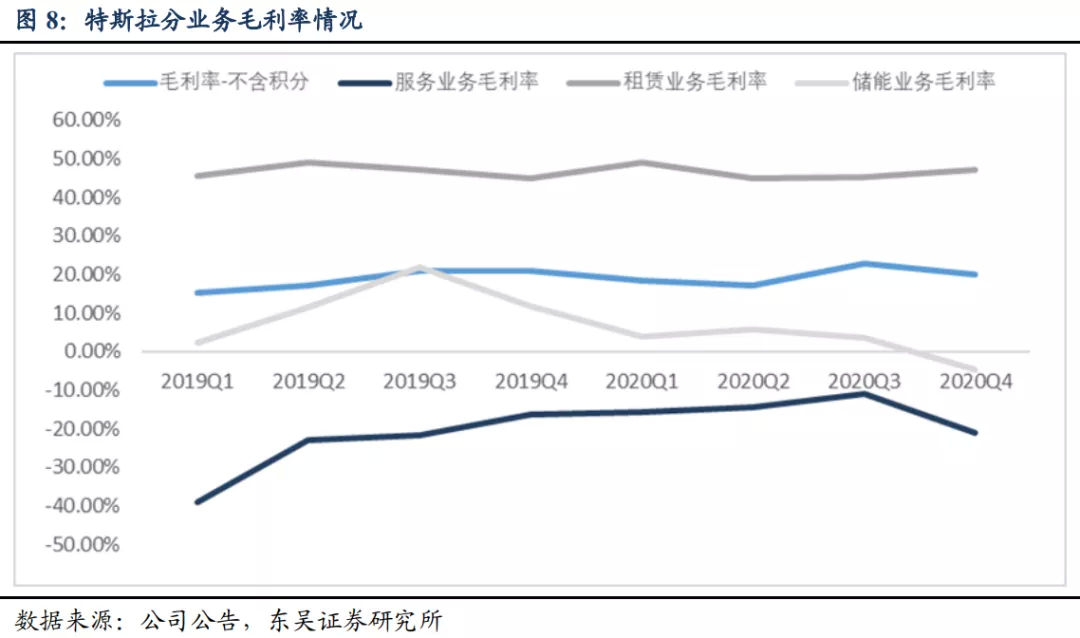

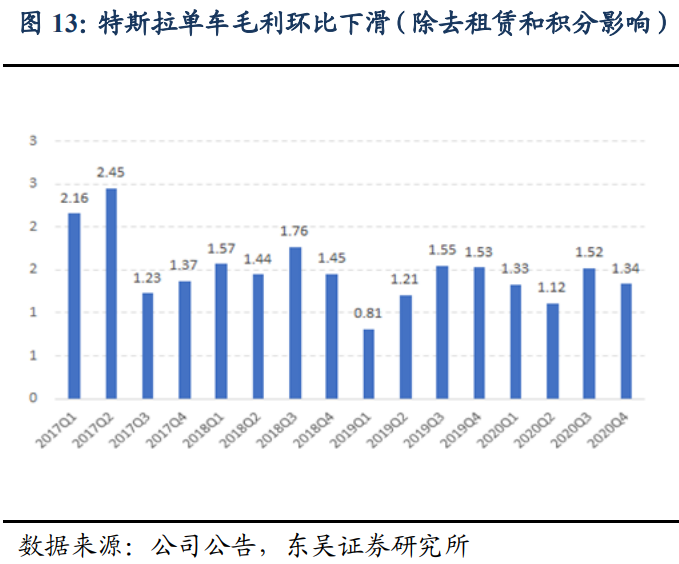

国产Model 3及Model S/X全线降价,汽车业务毛利率环比下滑:汽车业务20Q4收入93.14亿美元,其中汽车销售90.34亿美元,同环比大增47%/23%,由于国产Model 3 Q4降价至24.99万元、全球Model S/X价格不同程度下调,毛利率提升至23.4%,同环比+1.76pct/-3.64pct。

扣除积分收入影响后(收入4亿,同环比+202%/+1%),毛利率19.82%,同比下降1.08pct,环比下降3.03pct;汽车租赁2.8亿美元,同比+24%,环比微增。储能业务收入7.5亿美元,同比+71%,环比+30%,增长迅速,受降价影响(屋顶光伏降价至1.49美元/瓦),毛利率-4.7%,同比下滑16.35pct,环比下降8.28pct。

服务相关业务收入(售后车辆服务等业务)6.8亿美元,同比+17%,环比+17%;毛利率-21.1%。

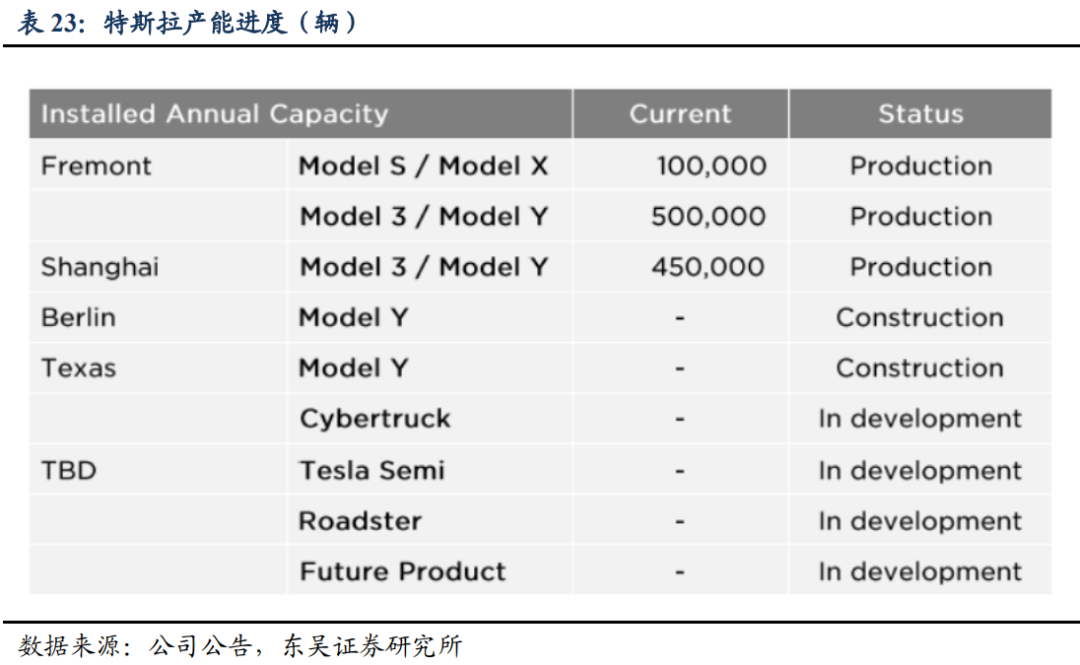

上海超级工厂产能再上台阶,新超级工厂保证Model Y产能。美国工厂Model 3/Y合计产能实现50万辆,较预期略有提前。为此工厂再开了一条涂装产线,使用了全球最大的压铸设备用于升级 Model Y 的生产装配,ModelS/X产能提升至10万辆,21年1月开始交付新版S/X。

同时中国工厂开始三班倒生产,年产能达到45万辆,较Q3的25万辆再上台阶,Model Y 于12月开始生产,Q1开始交付。柏林工厂的设备将在未来几周进厂,团队在不断扩张,最快21年Q1开始生产;德州工厂建造一个组装线负责组装Model Y,保证MY的生产及交付。此外,Semi预计将于21年开始生产。

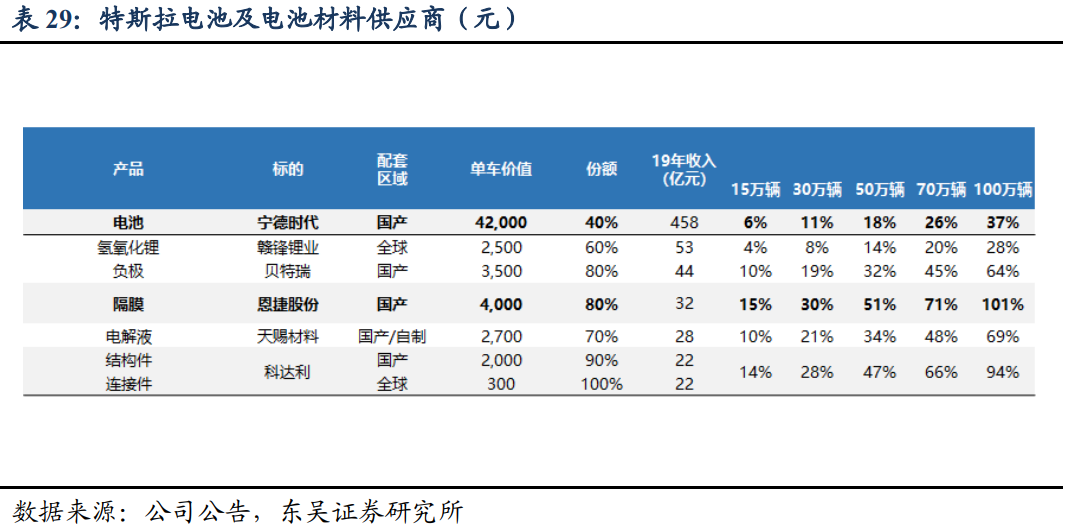

投资建议:特斯拉高增持续,坚定看好特斯拉产业链及各环节龙头,继续强烈推荐三条主线:一是特斯拉及欧洲电动车供应商(宁德时代、亿纬锂能、容百科技、天赐材料、新宙邦、璞泰来、科达利、当升科技、三花智控、宏发股份、汇川技术、恩捷股份、欣旺达);二是供需格局扭转或改善而具备价格弹性(天赐材料、华友钴业,关注天齐锂业、赣锋锂业(01772)、多氟多、天际股份);三是国内需求恢复、量利双升的国内产业链龙头(比亚迪(01211)、科达利,关注德方纳米、诺德股份、嘉元科技、天奈科技、国轩高科、孚能科技、中科电气、星源材质)。

风险提示:政策支持及销量不及预期

正文

1.经营情况:

特斯拉连续六季度实现盈利,车型降价影响盈利水平。特斯拉20Q4营收107.44亿美元,同比大增46%,环比增22%,超出市场预期的104亿美元。

GAAP准则下净利润为2.70亿美元,去年同期为1.05亿美元,同比增长157%,连续第6个季度实现盈利,环比略降18%;非GAAP准则下(扣除股权激励费用影响)净利润9.03亿美元,同比增长133.94%,环比增长3.3%。营业利润率达5.4%,环比-3.8pct,主要受汽车业务及储能业务盈利水平下滑影响、以及股权激励费用大幅提升至6.33亿美元所致。

全年业绩表现亮眼,盈利能力大幅提升。公司全年实现收入315.36亿美元,同比增长28%,GAAP准则下净利润7.21亿元,同比转正,非GAAP准则下净利润24.55亿元,同比大幅增长6719%。GAAP毛利率达21.0%,同比提升4.47pct,尽管受到17亿股权激励费用的影响,公司仍实现6.3%的营业利润率,同比提升6.6pct。

自由现金流及在手现金创新高:20Q4经营性现金流30.2亿美元,创新高,同环比+112%/+26%;资本开支为11.51亿美元,同比+179%,环比+15%,投资主要用于上海、柏林、德州三地的产线建设。20Q4自由现金流18.9亿美元,同比大增84%,Q3环比增长33.9%。

全年公司实现自由现金流27.86亿元,同比增长147%,其中经营性现金流59.43亿元,同比增长147%,资本开支31.57亿元,同比增长138%。公司期末在手现金大幅提升至194亿美元,主要来源于50亿美元的增发以及19亿美元的自由现金流,特斯拉三个超级工厂建设持续推进,公司上调21和22年新增资本开支预期20-25亿美元,资金需求较大,但目前在手现金足以满足产能扩张的需求。

国产Model 3及Model S/X全线降价,汽车业务毛利率环比下滑:汽车业务20Q4收入93.14亿美元,其中汽车销售90.34亿美元,同环比大增47%/23%,由于国产Model 3Q4降价至24.99万元、全球Model S/X价格不同程度下调,毛利率提升至23.4%,同环比+1.76pct/-3.64pct。

扣除积分收入影响后(收入4亿,同环比+202%/+1%),毛利率19.82%,同比下降1.08pct,环比下降3.03pct;汽车租赁2.8亿美元,同比+24%,环比微增。储能业务收入7.5亿美元,同比+71%,环比+30%,增长迅速,受降价影响(屋顶光伏降价至1.49美元/瓦),毛利率-4.7%,同比下滑16.35pct,环比下降8.28pct。

服务相关业务收入(售后车辆服务等业务)6.8亿美元,同比+17%,环比+17%;毛利率-21.1%。

受产能利用率提升及本土化生产影响,全年汽车销售盈利能力有所提升。全年来看,汽车业务收入272.36亿美元,同比增长31%,其中积分收入15.8亿美元,同比增长166%,汽车业务毛利率达25.6%,同比增长4.37pct,其中汽车销售毛利率达24.78%,若扣除积分影响,则全年汽车销售毛利率达19.95%,同比增长1.89pct。

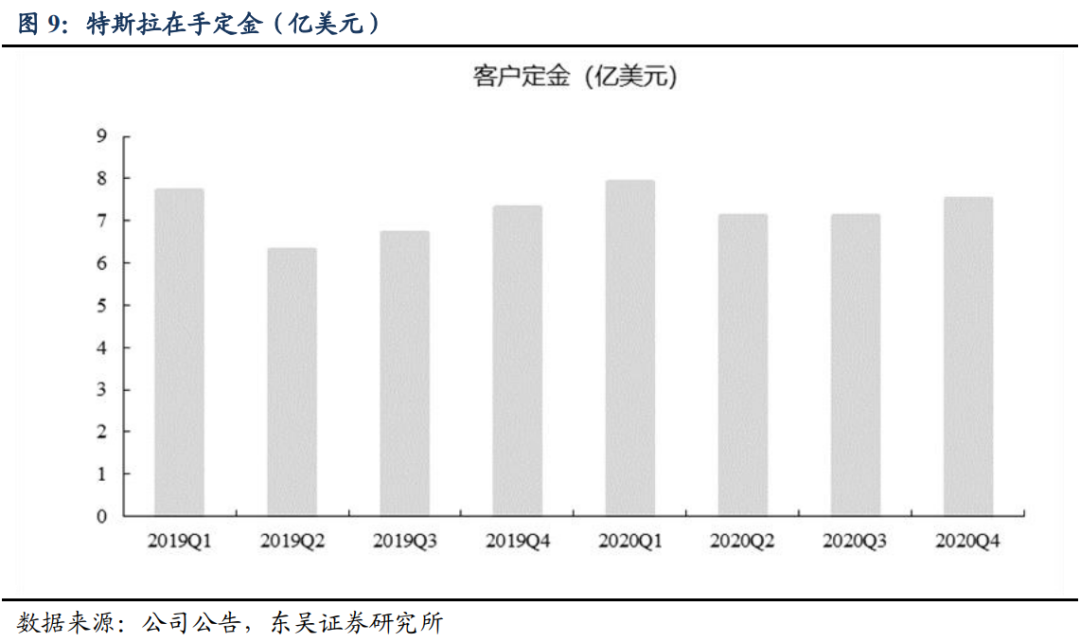

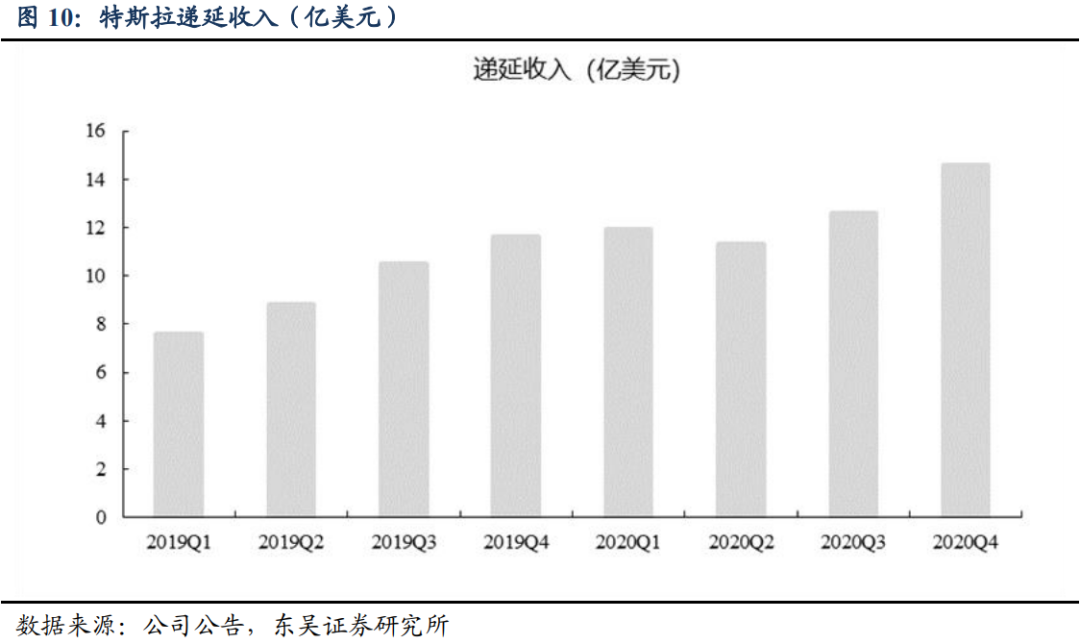

在手订单维持高位,21年递延收入有望超预期。Q4客户定金为7.5亿美元,环比略增5.6%,维持高位,后续需求释放有保证。公司10月开始逐步推出FSD beta测试版,本次更新对FSD底层架构进行了重写,且公司开发了神经网络训练计算机 Dojo用于无监督的大规模算法训练,Musk表示最新FSD具备“驾驶零干预”功能,实现重大突破,但由于该部分功能未全体推送,所以尚未确认收入。

截至Q4公司递延收入(包含FSD)达12.58亿元,随着beta版的进一步完善,我们预计21年软件递延收入将进一步增厚利润,有望再超预期。

2.售价、成本及费用情况

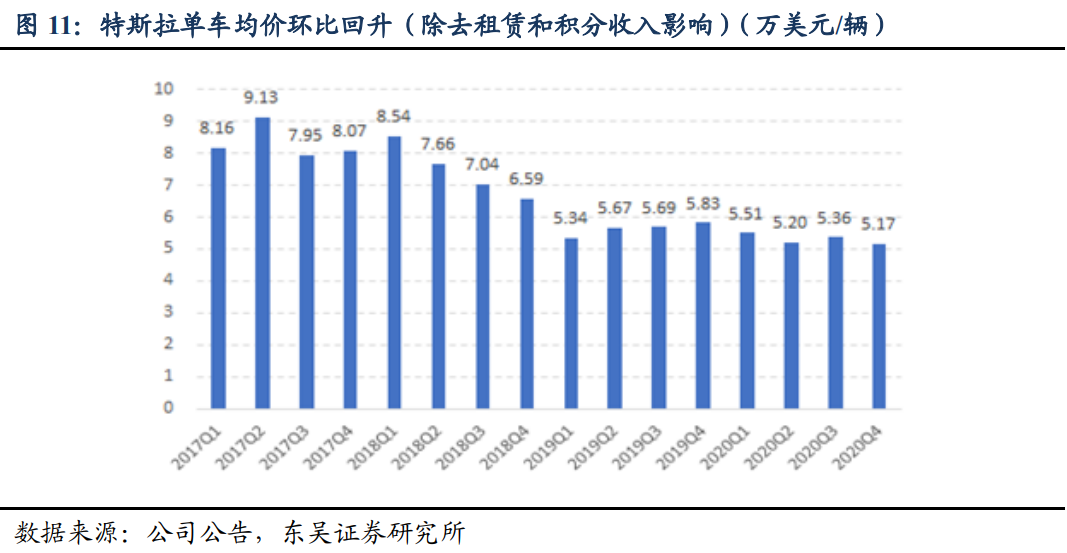

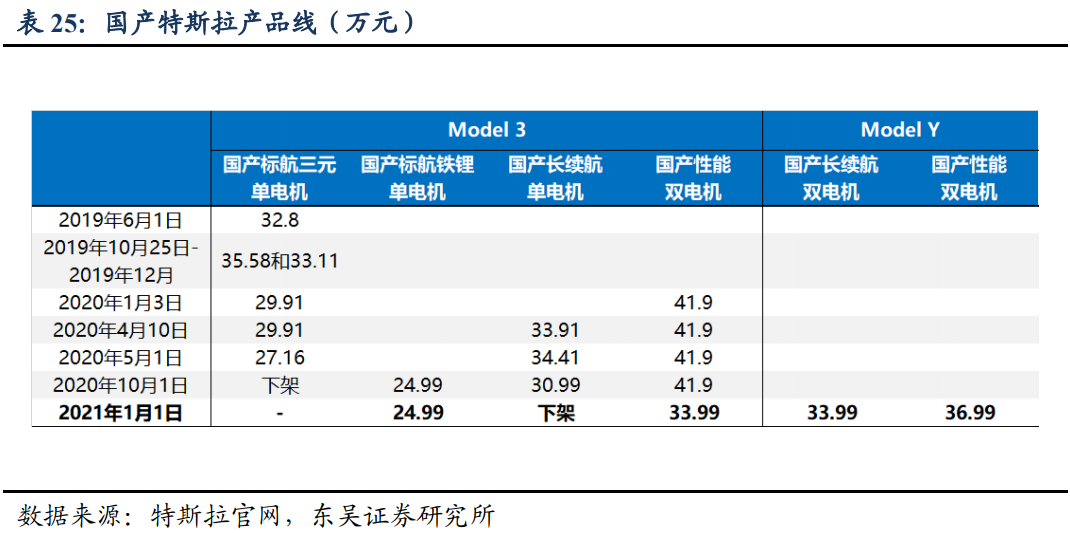

20Q4单车售价环比下降,国产M3价格降至24.99万。20Q4单车售价(除去租赁和积分收入影响)5.17万美元/辆,同环比下降11%/3.6%,主要因为Q4国产Model 3及Model S/X全线降价所致,10月初国产标准续航版M3再降2.2万元,补贴后价格24.99万元,Model S长续航版和高性能版均降价2.3万元人民币,美国Model S/X多次降价,降幅超过10%。

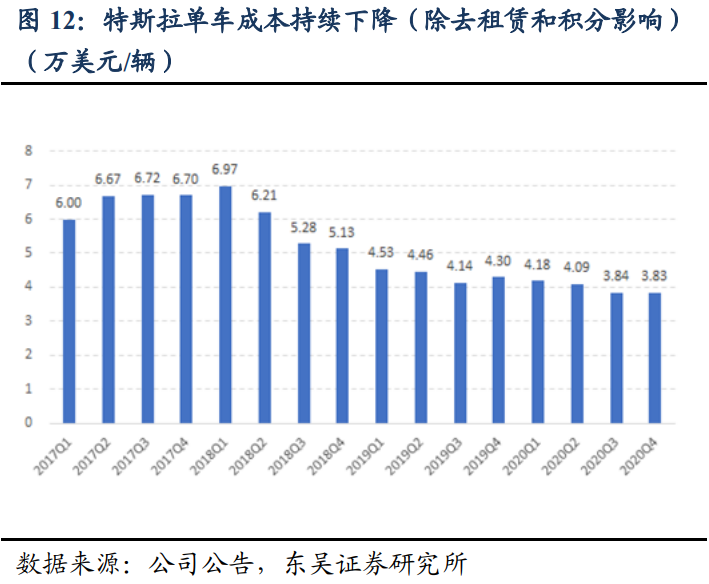

20Q4单车成本继续下降+积分收入对冲降价影响。上海工厂产能爬坡顺利,本土化生产继续推进,Q4单车成本继续下降至3.83万美元/辆,同环比-10.9%/-0.2%。

受降价影响,Q4单车毛利率为23.38%,同比提升1.76pct,环比下滑3.64pct,若扣除积分收入,单车毛利率19.82%,同比下降1.08pct,环比下降3.03pct。Q3单车毛利为1.34万美元/辆,环比微降,若扣除积分影响,单车毛利达0.9万美元,同比下降11%,环比下滑17%。

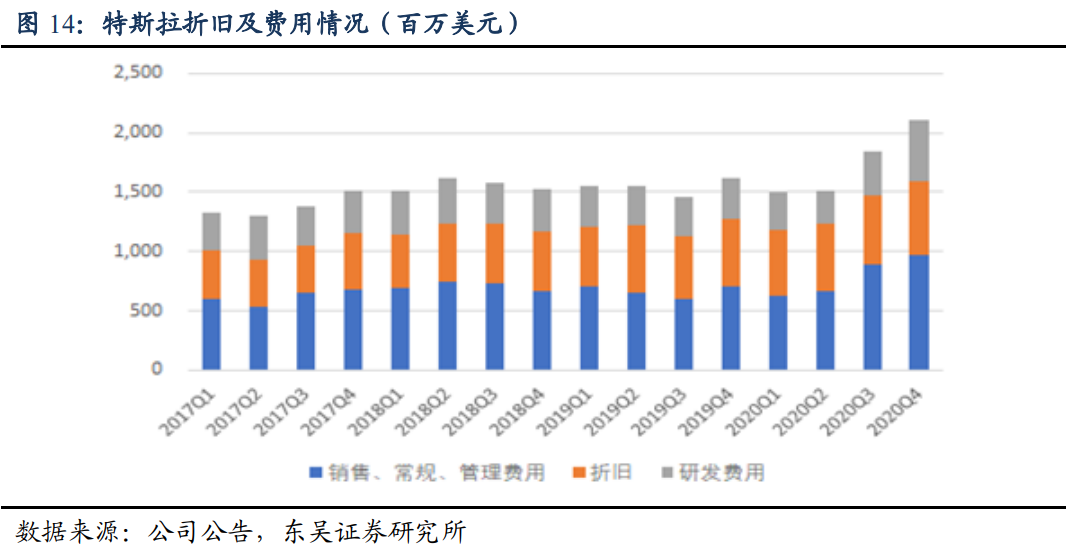

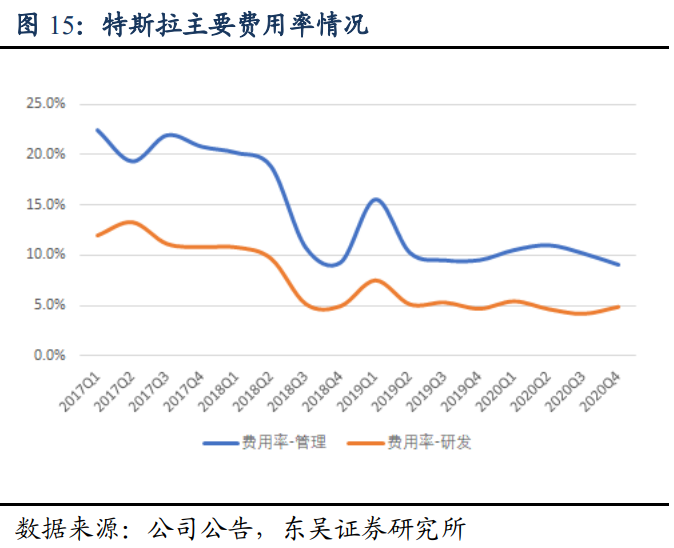

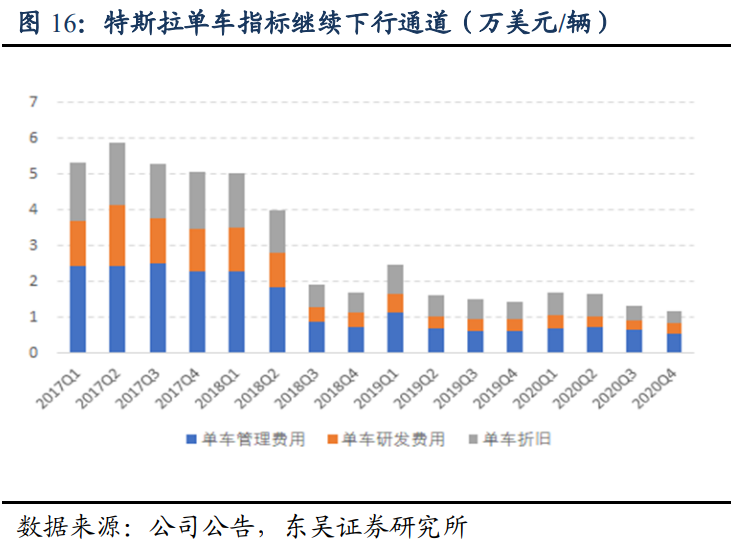

20Q4费用恢复常态,销量高增长拉低单车指标。20Q4研发费用恢复正常水平,单季度研发费用5.22亿美元,同比增长51.3%,环比增长42.6%,Q4研发费用率4.9%,同比增长0.2pct,环比降5.2pct。20Q4销售、管理等常规费用合计9.69亿美元,同比增39%,环比增34%,费用率9%, 同比降0.4pct,环比降1.1pct。折旧费用6.18亿美元,同比增7.1%,环比增3%。

单车指标来看,整体因为销量高增长带动单车指标下行,规模效应显现。20Q4单车折旧0.34万美元/辆,同比降33.6%,环比降18.2%;单车研发0.29万美元/辆,同比降6%,环比提升10%;单车销售、管理等费用0.54万美元/辆,同比降14.1%,环比降15.7%。

单车折旧、单车费用较去年同期下降明显,后续下降空间主要来自中国工厂摊薄成本、本土化生产占比提升、以及全球销量的进一步突破。

3.产销情况

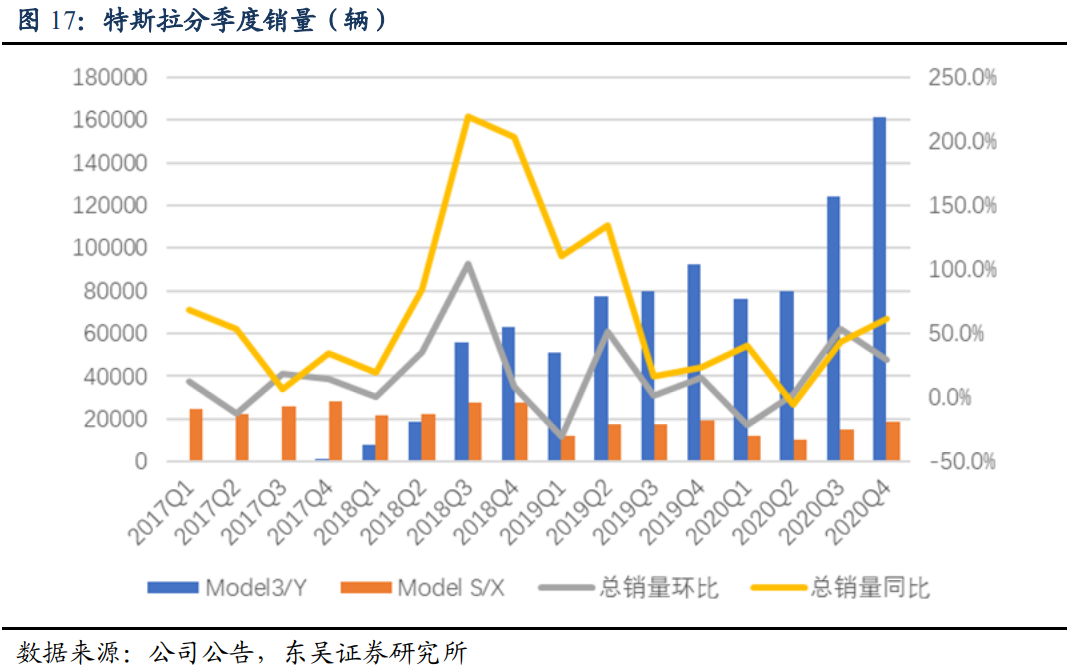

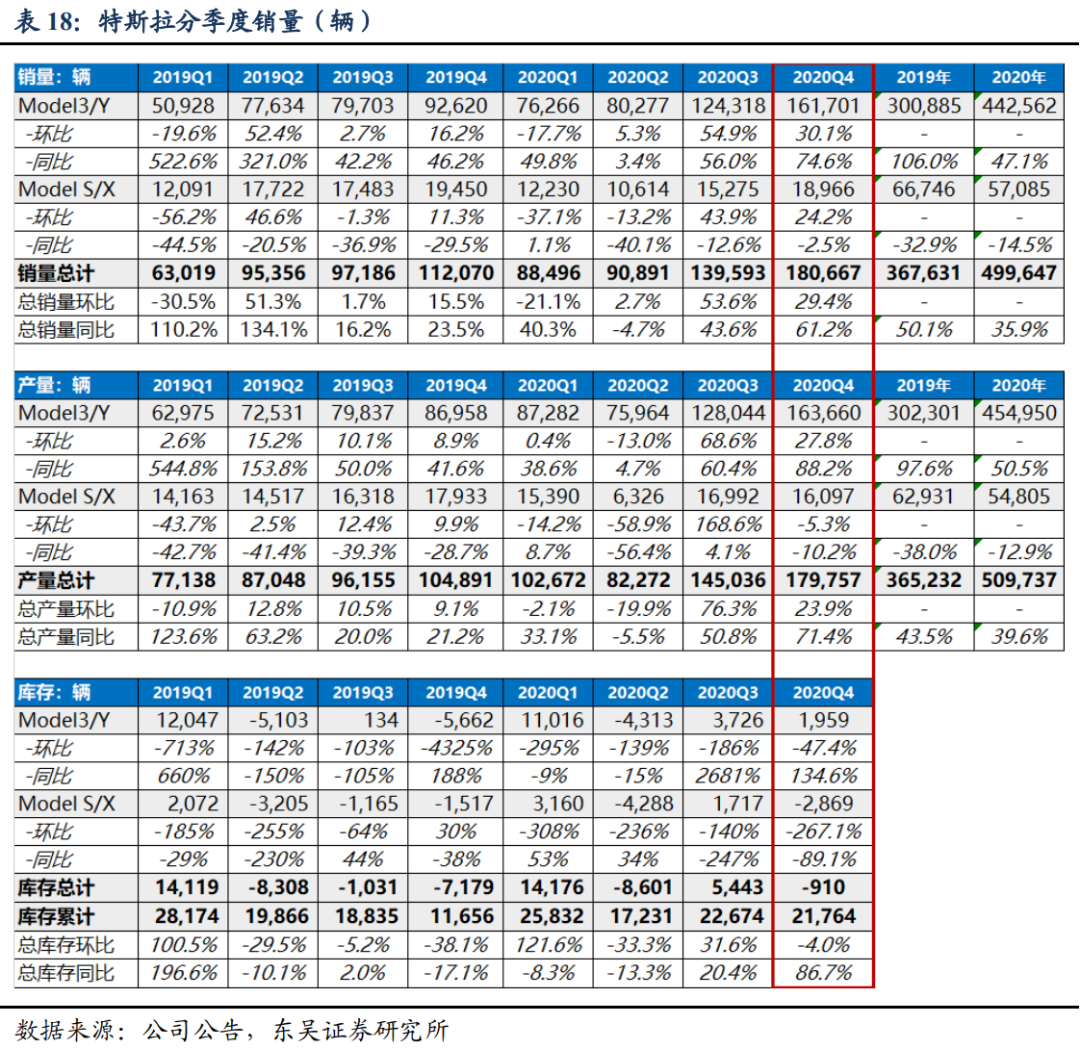

特斯拉20Q4交付18.1万辆,同环比61%/29%,符合预期。Q4特斯拉全球共交付18.07万辆,环比大增,年末冲量显著,符合预期。

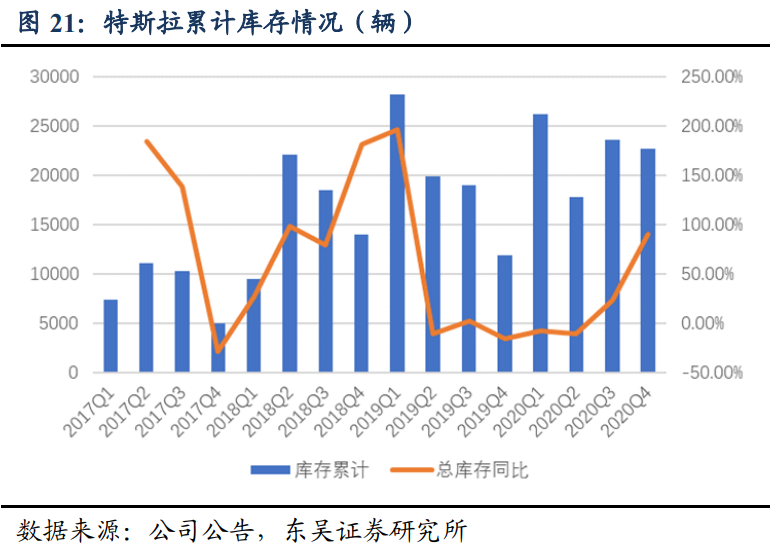

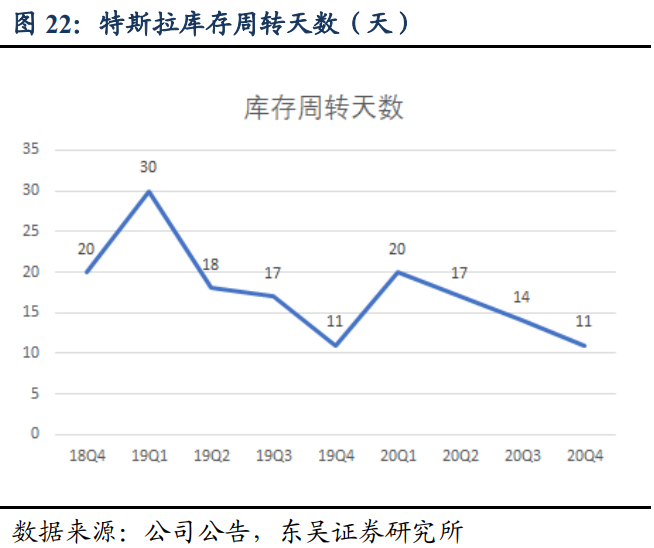

其中,Model 3/Y交付16.17万辆,同环比+75%/+30%,Model Y在美国产能顺利爬坡,国产Model 3降价刺激作用显著;Model X/S合计销1.90万辆,同环比-2.5%/24.2%。Q4产量17.98万辆,同环比71.4%/23.9%,当季减少库存910辆(含发出未交付),交付效率提升,实际在手库存减少,累计库存21764辆。

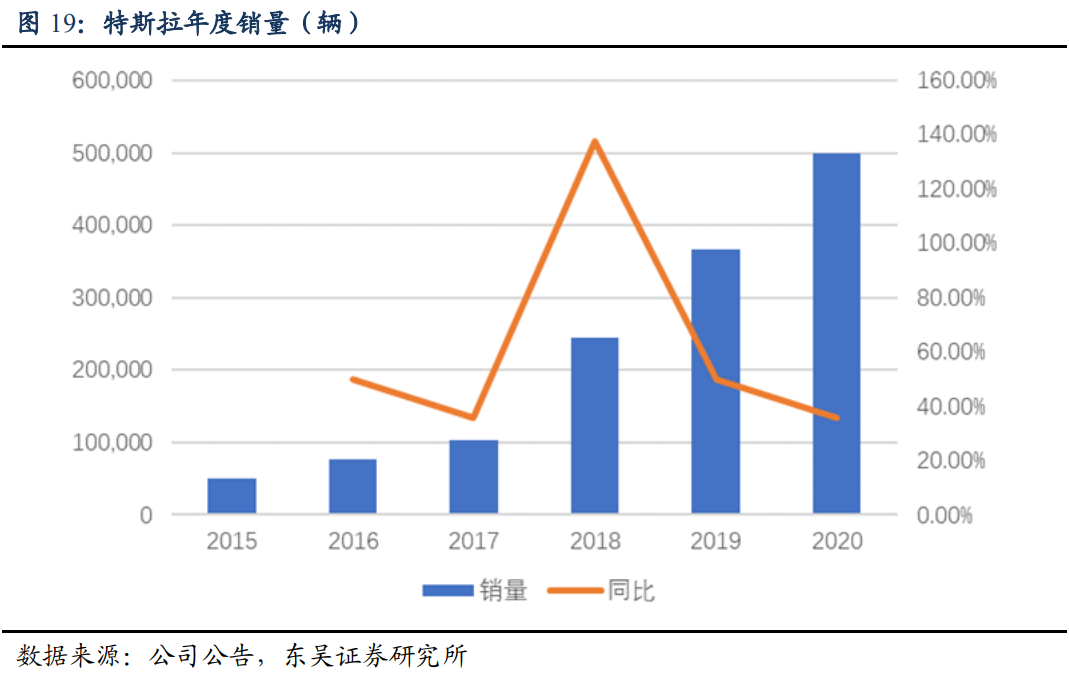

全年销量50万辆,同比+36%,达到销量目标,符合预期。2020年特斯拉全球销量49.96万辆,其中Model 3/Y销售44.3万辆,Model X/S合计销5.71万辆,其中H1销量受疫情影响,下半年随着Model Y美国产能释放以及国产Model 3、Model S/X的降价,冲量显著,达到年初公司销量目标,同比增长35.9%,符合预期。

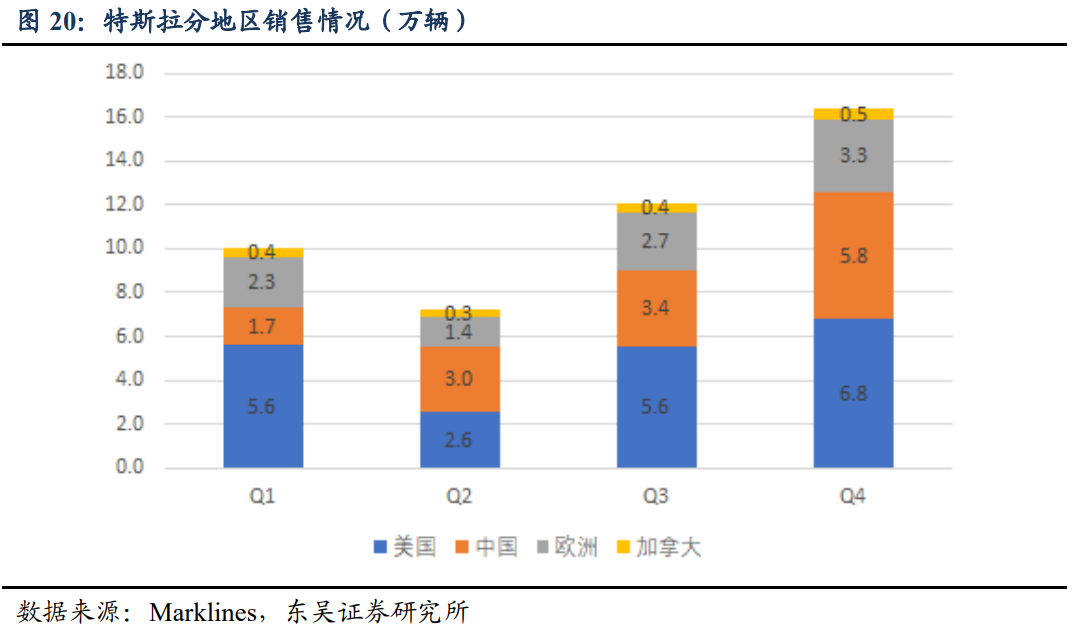

美国市场表现亮眼,中国市场持续强势。根据Marklines数据,20年Q4特斯拉全球销量16.4万辆(口径与公司销量口径有差别)。细分市场看,20Q4中国市场共交付5.8万辆,同比增长346%;美国Q4交付6.82万辆,同比增长26.8%,Model Y产能爬坡+Model3需求恢复;欧洲得益于12月发力,Q4交付3.3万辆。(Marklines销量数据与官网交付量绝对值有一定出入,仅供参考)

20Q4整体库存水平维持,为21年高增做准备。Q1期末库存2.6万辆接近历史高点,20Q2消化库存8,360辆,期末累计库存1.78万辆,但疫情影响物流,库存水平仍处于较高水平,20Q3期末库存2.36万辆,20Q4消化库存910辆,20年期末累计库存2.18万辆,为21年销量释放做准备。

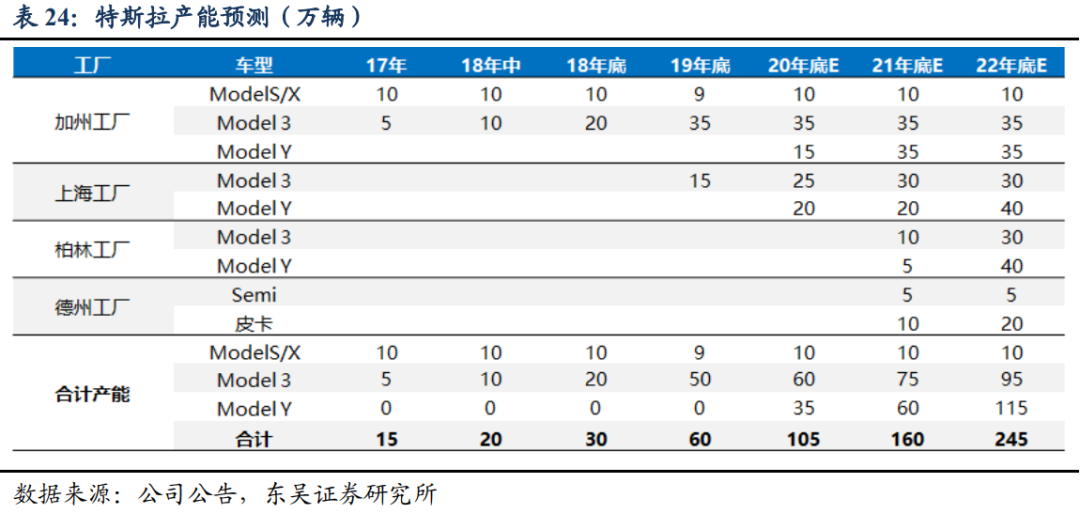

上海超级工厂产能再上台阶,国产Model Y、Semi以及新版Model S/X启动交付。美国工厂Model 3/Y合计产能实现50万辆,较预期略有提前。为此工厂再开了一条涂装产线,使用了全球最大的压铸设备用于升级 Model Y 的生产装配,ModelS/X产能提升至10万辆,21年1月开始交付新版S/X;同时中国工厂开始三班倒生产,年产能达到45万辆,较Q3的25万辆再上台阶。

国产Model Y 于12月开始生产,Q1开始交付;柏林工厂的设备将在未来几周进厂,团队在不断扩张,最快21年Q1开始生产;德州工厂建造一个组装线负责组装Model Y,保证MY的生产及交付。此外,Semi预计将于21年开始交付。

21年有效产能预计约160万辆,开启电动车新周期。20年底上海产能达到25万辆,叠加加州工厂新增ModelY产能,总产能接近100万,21年随着欧洲、德州及上海ModelY产能落地,年底预计达到160万辆产能,充分满足特斯拉需求。

MY大幅降价开售,订单火爆,或再推低价产品完善产品线布局。国产特斯拉ModelY正式发售,分别推出了长续航版和高性能版两个版本,定价分别为33.99万和36.99万,分别下调了14.81万和16.51万,竞争力凸显。

同时国产版Model3长续航版本下架,在售产品为24.99万的铁锂标航和33.99的双电机高性能版本。从特斯拉目前产品线布局看,缺失25-30万档车型,我们预计后续有望推出长续航双电机M3或者标航MY,弥补这一价格带,同时M3标航价格有望进一步下降。

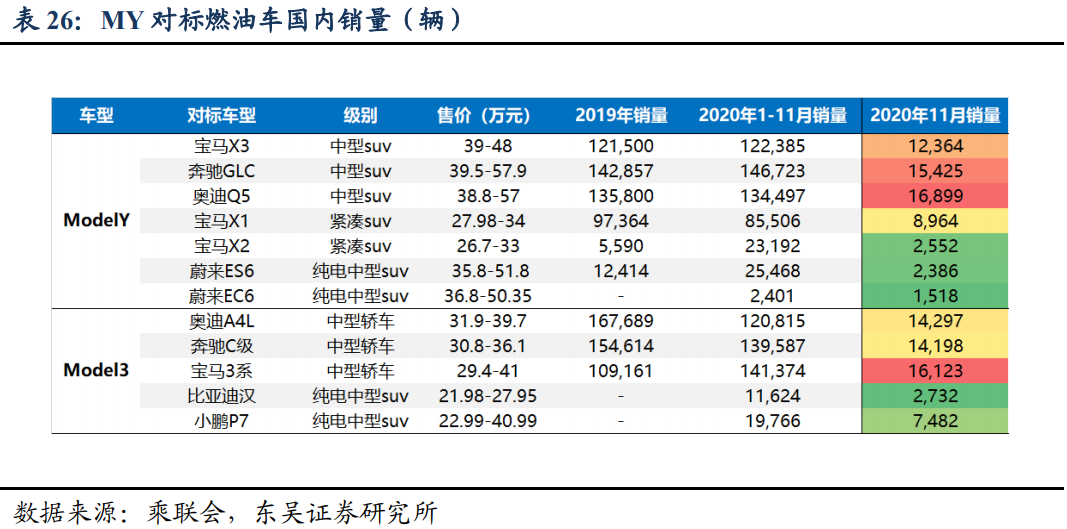

MY即将交付,国内销量预期15万辆。MY交付日期提前,长续航版本1月将开启交付,高性能版本预计Q3交付,高性能版本交付时间延后预计主要受限于电池产能。

我们测算MY对应国内市场空间近100万辆,超M3,对标车型为宝马x3、奔驰glc、奥迪Q5年销量均在15万辆左右,而Y价格更具优势,预计21年销量将超15万辆。加上M3,21年特斯拉国内市场销量将超35万辆,同比增长130+%。考虑部分出口,预计上海特斯拉产量有望达到50万辆。

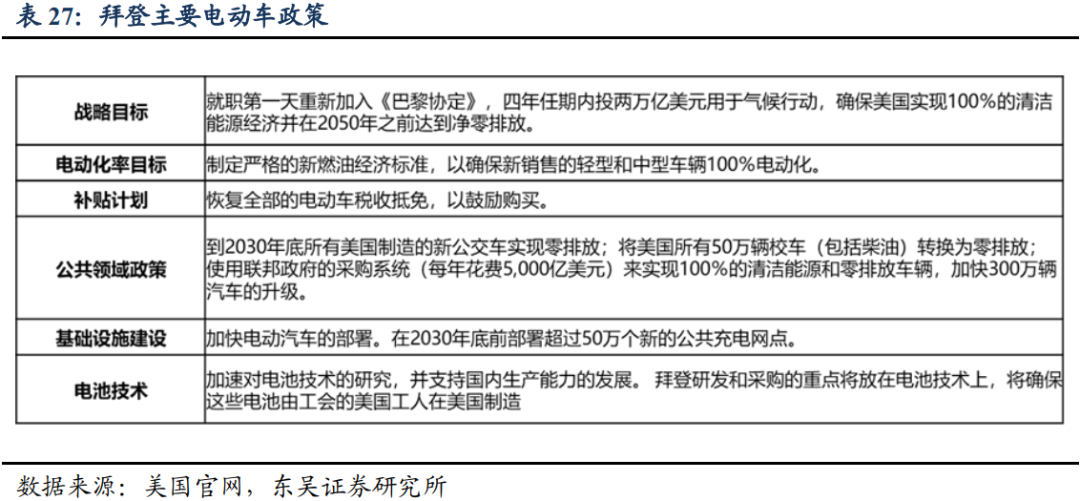

拜登上台或恢复全部的电动车税收抵免,特斯拉销量或超预期。美国电动车销售主力特斯拉、通用已触发了退坡标准,其中特斯拉补贴全部取消,若重启税收抵免,叠加新车型密集投放周期,美国市场有望复制欧洲市场,作为美国新能源车绝对主力的特斯拉或将迎来重大利好。

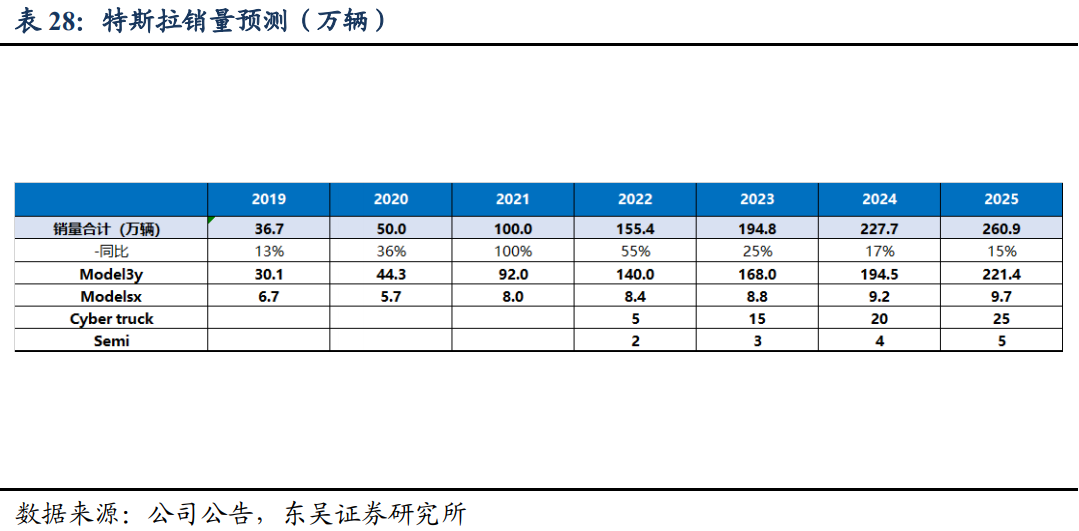

未来几年销量目标复合增速达50%,21年预计全球销量100万辆,同比翻番。公司计划未来几年销量复合增速高达50%,21年增速将会超越50%(保守达75万辆),21年我们预计特斯拉全球销量有望翻番达到100万辆,同比翻番,主要受益于三大洲产能释放,增量主要来源于:

一是中国市场标准版M3降至25万、Model Y降价至34万将带来满产满销,预计中国销量突破30万辆;二是美国工厂MY产能爬坡,目前单月已超1万辆,有望再上台阶,新版S/X一月开始交付;三是21年欧洲及德州工厂MY量产,产能顺利释放。后续低价车型推出,推动电动车平价,引领全球电动化。

设备、技术、人才布局就位,22年电池产能乐观规划200Gwh,国内供应商受益。特斯拉陆续收购maxwell、锂电设备等,布局技术、人才和设备,且美国工厂已有一条电池中试线,产能2gwh左右。特斯拉明确在美国和德国建立电池厂,计划21年自制电池产能10Gwh,22年100Gwh,30年达到3Twh,公司财报会议再次上调目标,预计22年电池产量100GWh,年末产能达到200GWh。

公司规划较为乐观,我们预计初期1-2年仅建设小规模产能,用来补充需求,仍以外购为主。后续技术成熟和成本下降后,计划在2022年开始放量。

投资建议

特斯拉高增持续,坚定看好特斯拉产业链及各环节龙头,继续强烈推荐三条主线:一是特斯拉及欧洲电动车供应商(宁德时代、亿纬锂能、容百科技、天赐材料、新宙邦、璞泰来、科达利、当升科技、三花智控、宏发股份、汇川技术、恩捷股份、欣旺达);二是供需格局扭转/改善而具备价格弹性(天赐材料、华友钴业,关注天齐锂业、赣锋锂业、多氟多、天际股份);三是国内需求恢复、量利双升的国内产业链龙头(比亚迪、科达利,关注德方纳米、诺德股份、嘉元科技、天奈科技、国轩高科、孚能科技、中科电气、星源材质)。

风险提示

政策支持及销量不及预期。

(编辑:彭伟锋)