1月19日,财务服务供应商建泉国际控股有限公司(以下简称“建泉国际”)向港交所递交了创业板上市申请。独家保荐人德健融资。集资额拟用于扩充配售及包销业务、维持并扩充企业融资团队、加强财务顾问业务及扩大业务网络。

智通财经获得的资料显示,建泉国际提供的业务包括企业融资顾问服务、配售及包销服务、企业咨询服务等。其中企业融资顾问服务为该集团主要收入来源之一。截至9月30日止,2014至2016财年,该业务贡献的收入分别占该集团总收入的47.3%、39.7%及58.4%。

建泉国际的客户主要为香港联交所上市公司、非上市客户及潜在上市申请人。2014至2016财年,建泉国际的客户包括中国民生金融、华人置业、吉利汽车、中国铝业等。

根据灼识报告,在担当保荐人角色方面,按2015年首次公开发售集资来计算,建泉国际在香港企业融资公司中排名第35;按2015年完成交易数目计算,建泉国际排名第24。

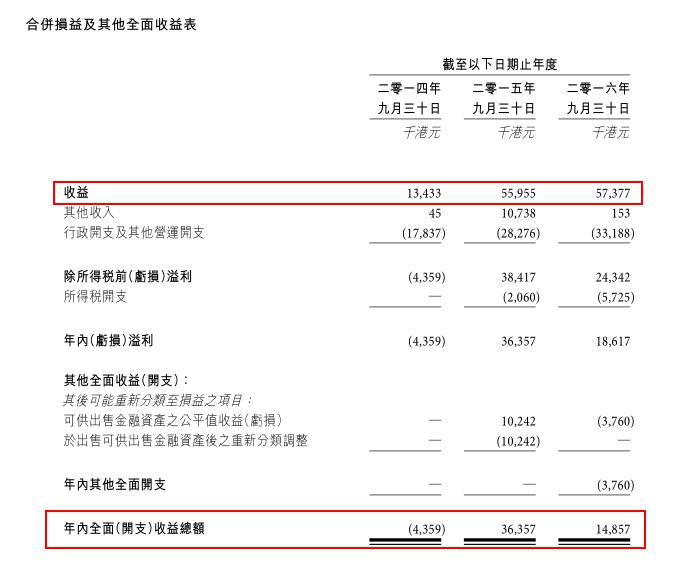

2014至2016财年,建泉国际已处理15、34及59项有效委聘。手上处理的项目数量增多也推动了建泉国际收入快速增长。同期,建泉国际的收入分别为1343.3万港元(单位下同)、5595.5万、5737.7万。

虽然建泉国际的收入增势良好,利润却犹如坐了过山车。2014年因行政开支较高,该集团产生435.9万的亏损。2015、2016财年亏损的局面得到扭转,撇除上市开支,建泉国际的净利润分别为3635.7万和2295.7万,按年下滑37%。2014年其净利润下滑的主要原因是2015年出售金融资产及无形资产所得的其他收入较2014年要高出约900万。