本文来自微信公众号“华创悦享现代生活”,作者:王薇娜、胡琼方。

核心观点

20年电商格局前瞻与主要结论:

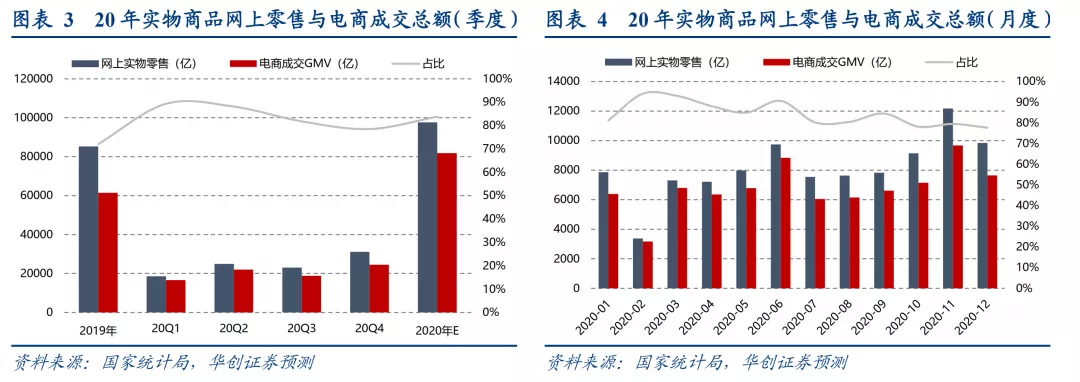

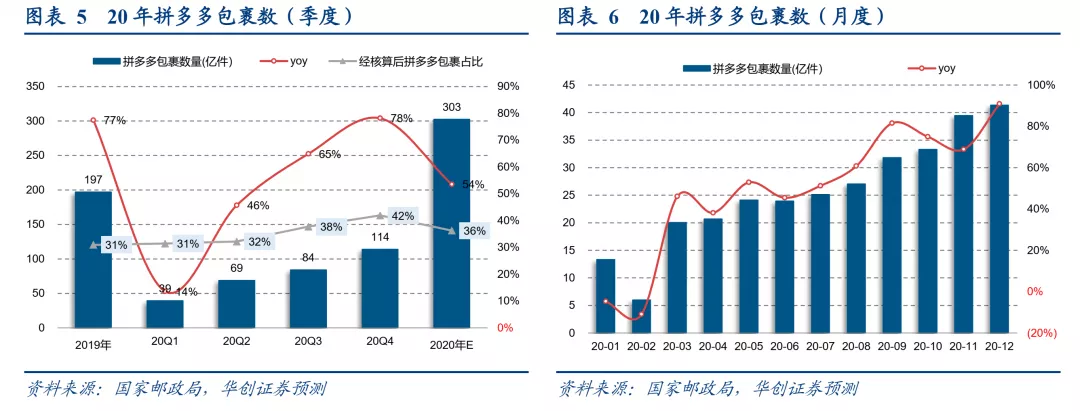

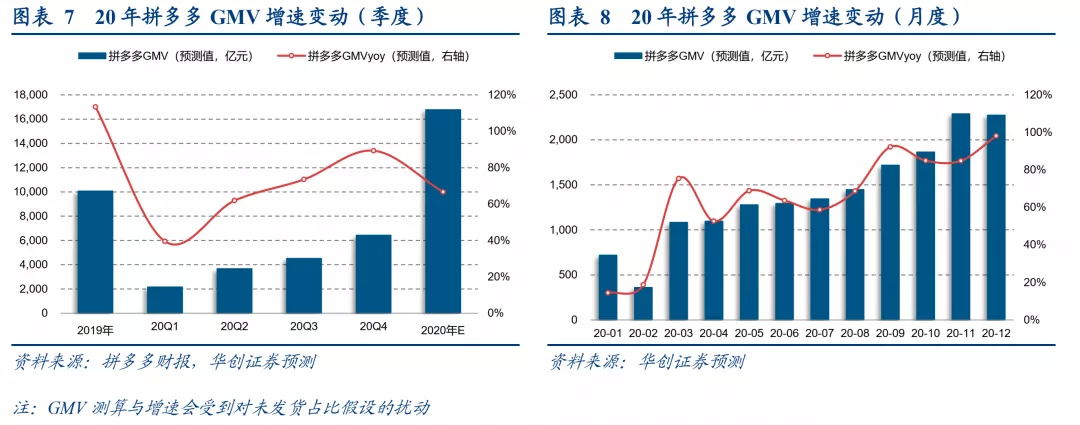

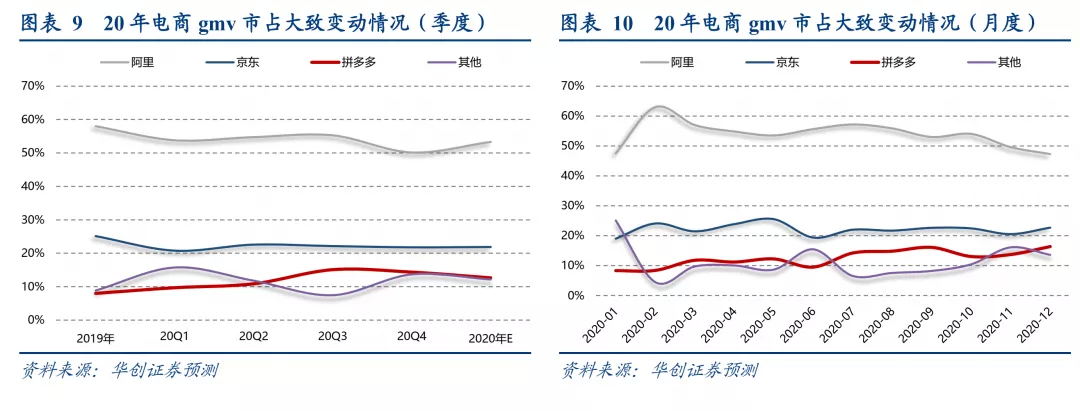

根据20年月度社零、快递数据与占比估算的假设,我们更新拼多多(PDD.US)12月跟踪预测:预计20年拼多多GMV增速在65%-75%左右;在电商行业的市占率将提升将近7.0pct左右。2020年全年网上零售11.76万亿,其中实物零售9.76万亿,yoy+14.8%,剥离OTA与外卖对网络社零的影响,我们预计电商成交额增长约25-30%左右。20全年快递业务量833亿件,yoy+31.2%。我们预计快递件数增长略高于实际电商GMV增长,即单件包裹的客单价略有降低,平均水平在98-117元左右。假设拼多多20年包裹单价略微提升至54元,则gmv+67%提振至1.68万亿左右,从全年GMV角度评估,我们预期阿里/京东/拼多多市占率分别为53%/22%/13%,其余电商平台占比近12%。

测算逻辑:

拼多多包裹数测算:根据部分快递公司公布的占比做出“通达系”、顺丰以及极兔快递中拼多多包裹量占比假设,可大致测算出拼多多每月包裹数及增速。由于拼多多包裹单价较低,从用户端产生的退货较少,货损补发忽略不计。

拼多多每月GMV测算:假设单件包裹客单价*包裹数=实际成交GMV(相比名义GMV,剥离了下单后取消付款以及未发货退款的部分)。通过将重复计入社零和线上零售的OTA和外卖剥离,算出社零中电商实际成交之和,可以大致算出拼多多的市占率。

参考校正值:1.从财报披露各家电商服务型收入/推算take rate=GMV,再通过未成交率进行假设可计算出各家产生物流的GMV,则可计算出每月电商成交的阿里、京东、拼多多以及其他电商的市占率情况。由于未成交率、各家市占率、take rate短期不会出现过大波动。则可大致计算出市占情况→进一步矫正退货率和单件价格假设;

测算结果:

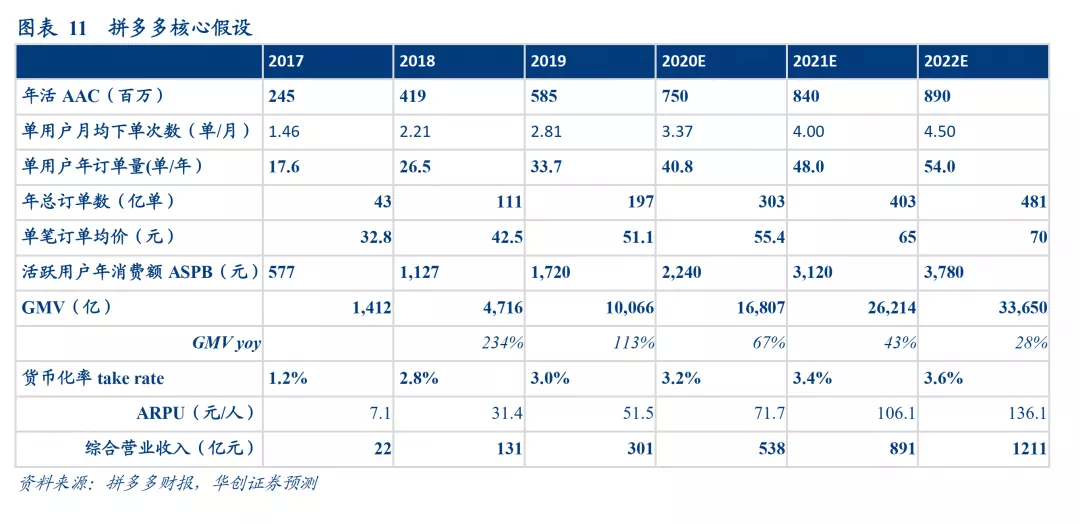

根据测算,我们预计拼多多GMV约1.7万亿,yoy+67%左右;主平台全年包裹数约303亿件,yoy+54%左右。全年包裹数占比行业包裹数36%(Q4占比42%左右);客单价从51.1元(2019年)提升至55.4元(2020全年)。预期多多买菜的GMV与成交规模将提振总体GMV与订单总数。预期21年 “拼品牌”将是拼多多再度发力品牌化商品的增长期,我们预期未来拼多多将持续享受信息流成交的红利,补足平台服务与物流短板。

测算详情

具体测算:

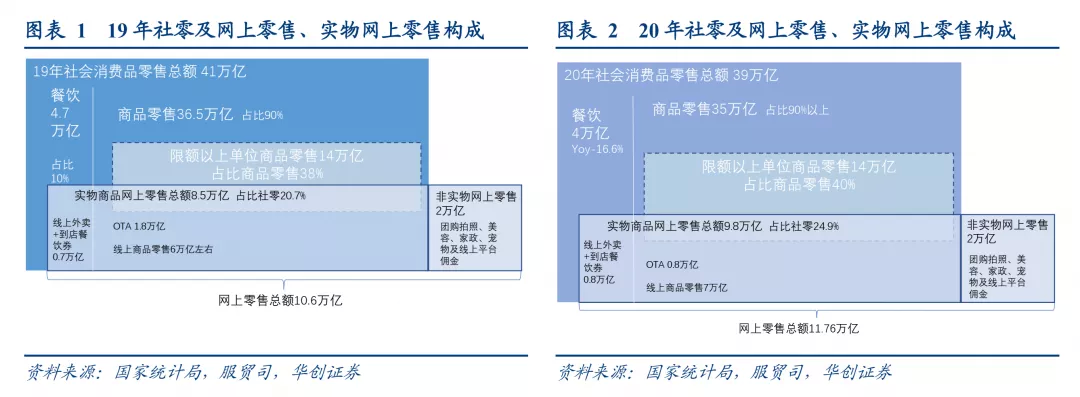

1、计算社零中的电商实际GMV

社零的实物商品网上零售(2019年8.5W亿)中包含大约1.5-2万亿的OTA市场(包含线上酒店和旅游)和0.7万亿的外卖市场;电商真实成交6万亿左右。20年全年社零39万亿,其中商品零售35万亿,实物商品网上零售9.8万亿,yoy+14.8%。我们预计外卖市场0.8万亿,OTA市场约0.8万亿,排除两者干扰后,电商实际成交约7万亿。

线上OTA市场规模测算:根据艾瑞咨询数据,2018年中国OTA交易规模已达1.5万亿,预期到2019年将增长至1.8万亿。但由于20年疫情影响线上OTA成交,故测算依据美团已披露的财报期内利用美团酒旅收入/酒旅业务 take rate(大约9-10%)=美团酒旅业务GTV,美团酒旅GTV/美团的市占率情况则可大致得到期内OTA市场规模。(20Q4美团尚未披露酒旅收入,则通过去年同期季度波动进行合理假设)

餐饮外卖市场规模:主要通过美团外卖GTV/大致市占率+到店餐饮,与第三方数据进行对比调整。则可推算电商成交GMV:预期2020年电商成交GMV大约为8.2万亿,yoy+33%。

2、计算拼多多的包裹数

根据各家快递披露的单月包裹数以及极兔日均单量增长情况,根据估算情况假设拼多多包裹数在各家占比(极兔包裹数中假设88%来自于拼多多,“通达系”包裹中占比则为30-40%);再根据国家邮政局披露的月频业务量数据,则可计算出通达系+顺丰的CR5之外的包裹数,假设拼多多大致占比CR5以及极兔以外的快递30-40%,则可大致推算出拼多多每月包裹数及占比。根据测算,我们认为拼多多包裹在电商行业内包裹数占比从20年初31%逐步提升至20年末36%左右,20年拼多多包裹数大致在303亿件左右,yoy+54%。

3、推算各大电商平台GMV

拼多多GMV:通过上文测算的包裹数*假设客单价由51.1元提升至55.4元(这里的客单价会根据后文中测算的市占率调整到尽量缓慢提升)算出剥离取消订单以及未出现物流订单后GMV,通过/(1-未发货占比),算出可同比的GMV(因为GMV计算口径中取消订单与退货产生GMV也计入其中)。从GMV增速上看拼多多主平台GMV在疫情后逐步复苏,且相对受益于多多买菜高频入口带来的MAU提升。

阿里GMV:根据披露的佣金+客户服务收入数据,假设20Q1会因为疫情而降低技术服务费收入进而影响take rate(注:此处take rate=(客户管理收入+佣金收入)/GMV)下滑0.5-1.0pct至2.9%,Q2基本恢复至疫情前水平,Q3-Q4综合的平台电商take rate会在20年财年的基础上小幅提升至4.1%。通过佣金及客户服务收入/take rate 进而算出阿里基本GMV,在此基础上*(1-假设未发货率)则可大致算出剥离取消订单等未实际产生物流后的阿里GMV。

京东GMV=京东自营GMV+第三方平台GMV,京东自营GMV财报中已披露基本等于其商品销售收入,而第三方平台GMV则通过广告收入/广告货币化率算出,在此基础上*(1-假设未发货率)则可大致算出剥离取消订单等未实际产生物流后的京东第三方平台GMV。

根据以上三大电商的剥离未产生物流后的实际GMV/社零中剥离OTA与外卖的电商成交GMV则可算出大致的市占情况,根据此再调整以上假设值。

4、拼多多估值

基于以上对拼多多GMV的测算以及市占率的提升,我们略上调《拼多多(PDD.O)深度:点数三大发家品类,进入成长新阶段》报告中的目标价:当前根据包裹数测算的GMV增长符合甚至存在超预期可能,公司战略稳步推进,品牌化过程尚未展开;考虑到多多买菜开城已超280个并首先进入上海;支付业务已申请注册支付商标并内测“多多钱包”。综合以上发展亮点,我们略上调22年货币化率预期,对应22年1211亿元营收给予15X-16X P/S,上调目标市值为2672-2850亿美元。

5、风险提示

电商与社区团购监管政策的负面影响,疫情反复对消费的影响,电商增速不及预期等。

(编辑:张金亮)