本文来自微信号“金车研究”,作者:中金汽车研究。

公司近况

中国重汽(03808)预告2020年盈利同比增长不低于88%。公司于1月25日晚间公告了正面盈利预告,预计2020年公司归母净利润较2019年的34.80亿元同比增长不低于88%,即预计2020年归母净利润不低于65.42亿元。我们认为公司2020年业绩预告基本符合我们的预期,但是超市场预期。

评论

盈利能力再度验证,降本增效继续发力。以业绩预告为基础,我们认为,公司2H20归母净利润有望超过36亿元,在部分区域终端价格或销售条件有一定调整的大背景下,公司单车盈利能力基本维持,我们认为公司降本增效与改革创新起到了重要作用,公司成本控制能力在主要国产重卡厂商中处于领先地位。

终端需求仍旺,行业全年总量有支撑。根据我们对重卡行业的跟踪,我们认为1月份重卡行业终端需求仍维持较高水平。我们认为,部分在2020年秋季未实际开工或开工后未快速推进的工程有望在今年春天陆续开工,叠加今年的新增工程,较好的工程物料运输需求与更大范围的支线治超有望带动今年春季工程重卡需求实现同比20%以上增长,对公司的工程重卡形成较强带动。

我们认为,在支线治超、出口恢复、需求自然增长与基础更新的共同推动下,2021年重卡行业需求仍有望维持130万辆以上水平,为公司的销量提供基础保障。

综合产品力有望不断改善,强化研发与让利客户形成正向循环。我们认为,随着汕德卡车型丰富度提升与豪沃TH7、豪沃TX载货、ATM无忧换挡以及适配潍柴机的各类型车辆的逐步推出并获得市场认可,公司产品谱系完善程度不断提升,能够参与竞争的细分市场越来越多,对于公司重卡总体市占率的提升有望继续起到明显的带动作用。

我们认为,济南卡车莱芜生产基地一期产线的投产有望在1Q20完成,对公司产品的综合质量与一致性有望形成较好的带动,进一步强化公司较为高端的市场定位与用户口碑。

我们认为,随着公司收入规模的扩张、降本增效的继续深入推进,公司在维持单车盈利能力的基础上,将“节约”下来的成本部分让渡给客户,部分用于强化研发能力,有望从价格与品质两大方面提升用户对重汽产品的满意度,不断强化在原有市场的竞争力。

估值建议

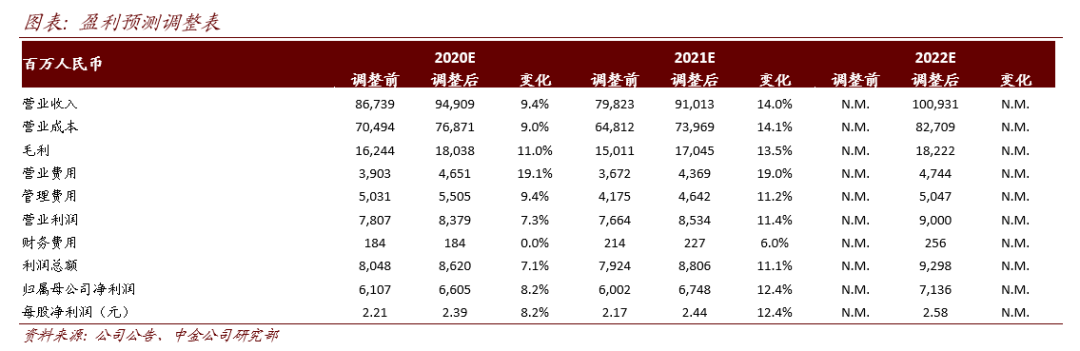

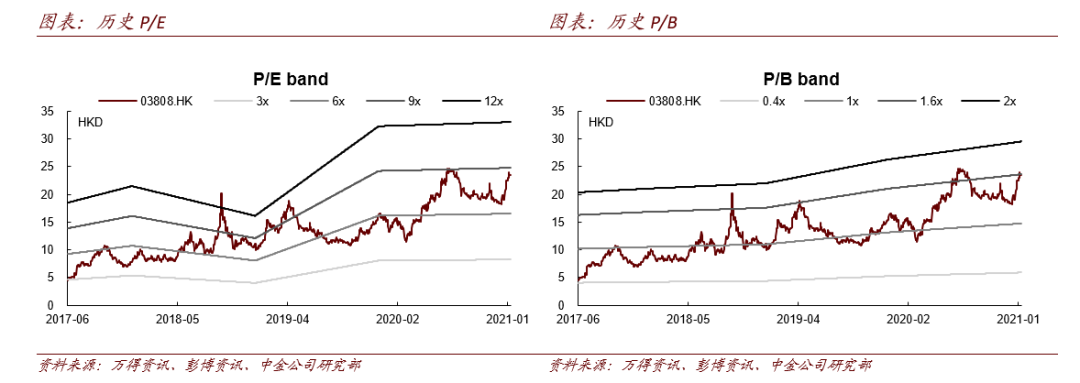

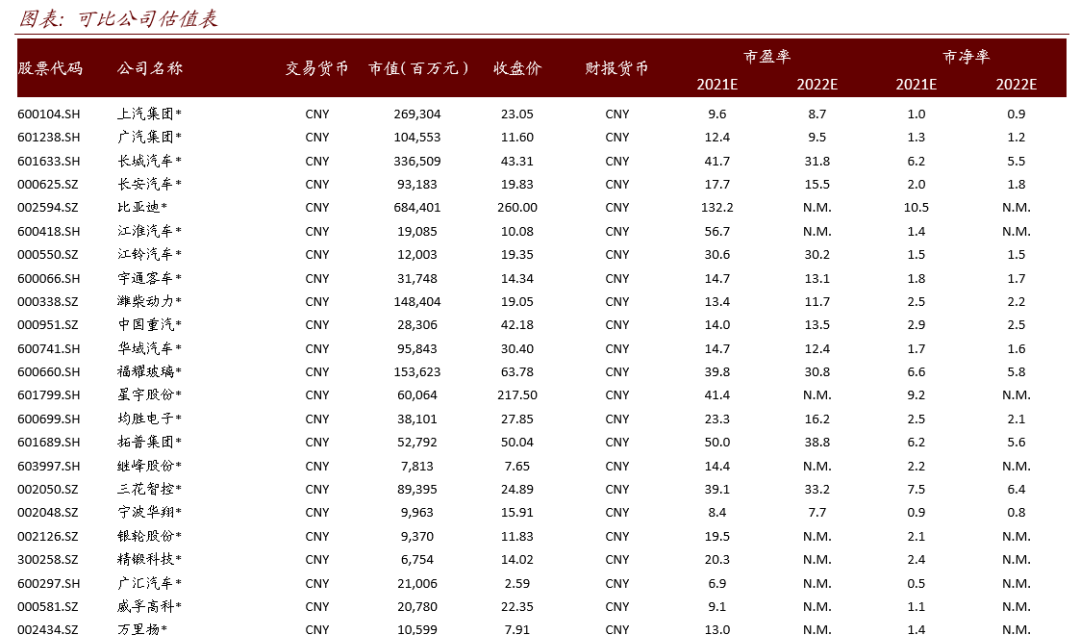

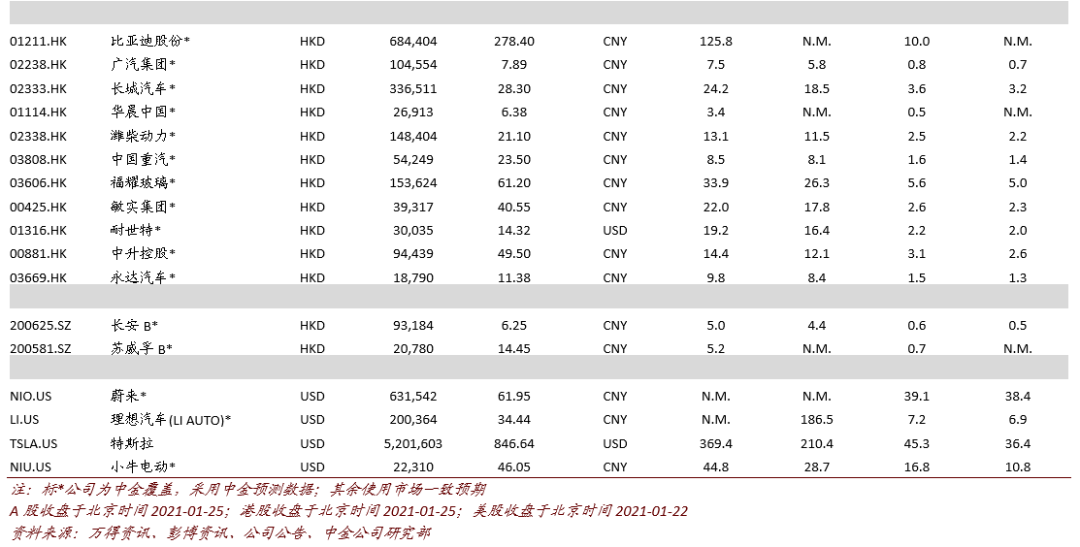

由于公司降本增效能力强、市场竞争力不断增强,我们上调2020/2021年净利润8.2%/12.4%至66.05亿元/67.48亿元,引入2022年盈利预测71.36亿元,当前股价对应2021/2022年8.5/8.1倍P/E。维持跑赢行业评级,我们上调目标价11.1%至30.00港元对应10.9倍2021年P/E和10.3倍2022年P/E,较当前股价有27.7%的上行空间。

风险

重卡行业需求不及预期,公司份额扩张不及预期。

(编辑:mz)