本文源自 微信公众号“尧望后势”,作者:张启尧、胡思雨。

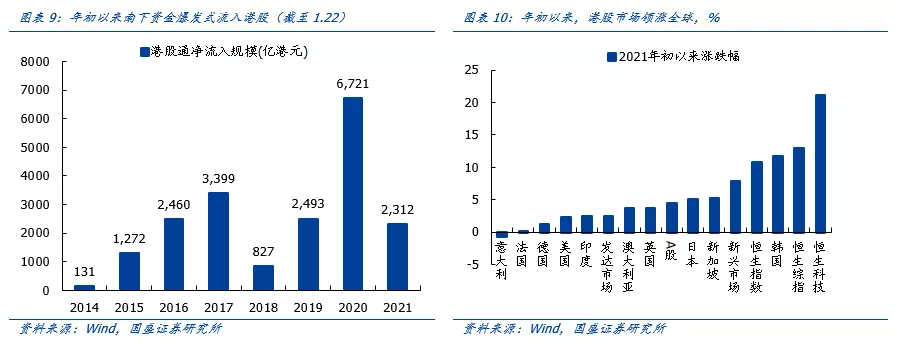

前言:2021新年以来,南下资金爆发式流入港股。截至1月22日,15个交易日内,仅港股通渠道净流入规模便已超2300亿港元,带动港股市场持续上行。其中,公募基金成为南下配置的主力军。当前公募基金港股配置有何特征?以公募基金等主导的南下资金将为港股带来什么变化?

一、当前公募配置港股三大特征:仓位提升快、新发基金主导、持股集中

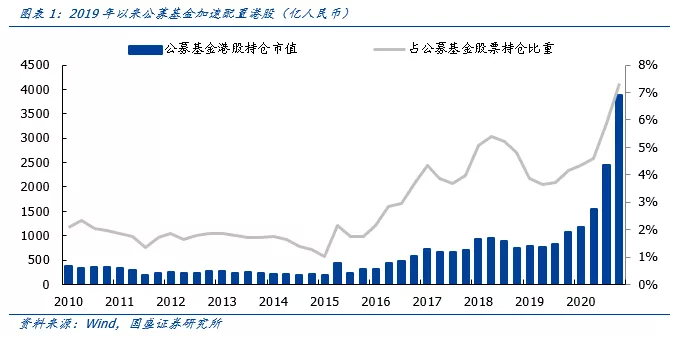

整体来看,公募基金港股持仓比重较低。国内公募基金港股配置起始于QDII制度的设立,但发展长期较慢。在2014年11月沪港通机制建立并启动前后,全部公募基金港股持仓不足200亿,仅占公募基金股票持仓的1.3%左右。

但近年来,随着陆港两地互联互通机制开启,尤其是2019年国内市场加速深化对外开放以来,公募基金港股配置规模已在快速提升。根据我们的测算,截至2019年6月,国内公募基金港股持仓市值仅为756.2亿元,占公募基金全部股票持仓的3.6%。此后公募基金港股配置逐季加速,尤其是2020年三、四季度,分别大幅加仓1.3%和1.4%。至2020年底,公募基金港股持仓市值已大幅提升至3870.2亿元,占公募基金全部股票持仓的比重提升至7.3%。

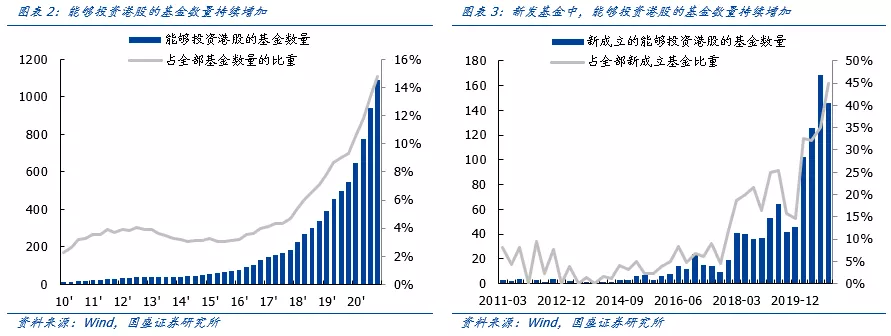

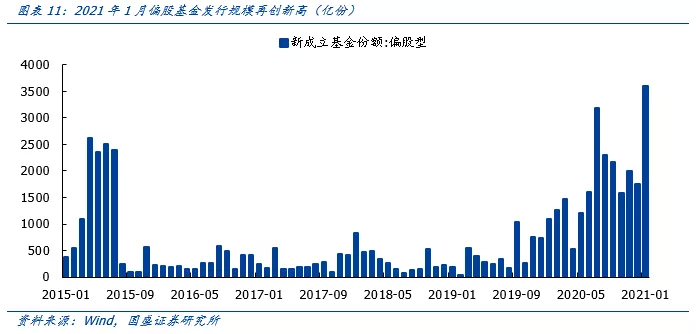

其中,新基金是公募基金加速配置港股的主力。过去公募基金长期低配港股,在很大程度上是由于能够配置港股的基金产品本身数量就不多。但近年来,伴随国内公募基金发行加速的同时,新基金中能够配置港股的产品数量和占比也在快速提升。根据我们的测算,2020年四季度新成立的325只基金中,有146只能够投资港股。而今年以来新成立的94只基金中,更有57只能够投资港股。具备港股配置能力的基金加速发行成立,正持续带动公募基金港股配置能力跃升,并加速公募基金港股配置。

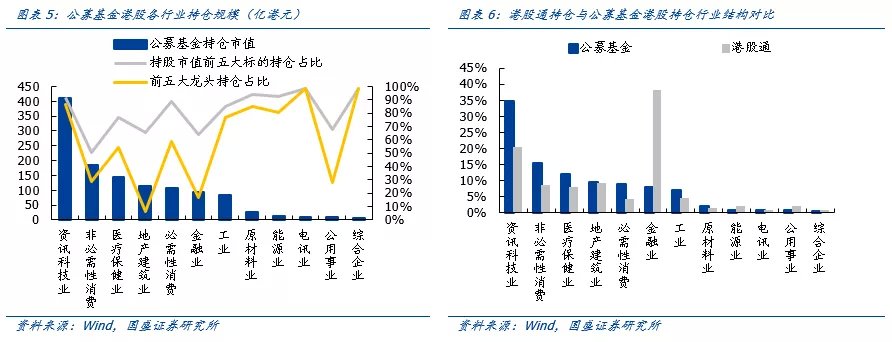

此外,公募基金港股配置的另一大特征,就是持仓高度集中。截至2020年6月,公募基金共持有437只港股,且基本全部都是港股通标的。考察公募基金港股配置结构,可以看到:1)行业层面,公募基金港股持仓基本集中在科技、消费和金融地产等板块。与此同时,对比港股通持仓,公募基金显著低配了港股金融业。2)个股层面,公募基金港股配置也高度集中。各行业持股市值前5的标的持仓总市值占比也极高,仓位基本都在70%以上。另一方面,公募基金对港股资讯科技、电讯业,以及工业、原材料业和能源业等周期板块龙头持仓比重较高,对地产建筑、金融业等龙头却相对低配。

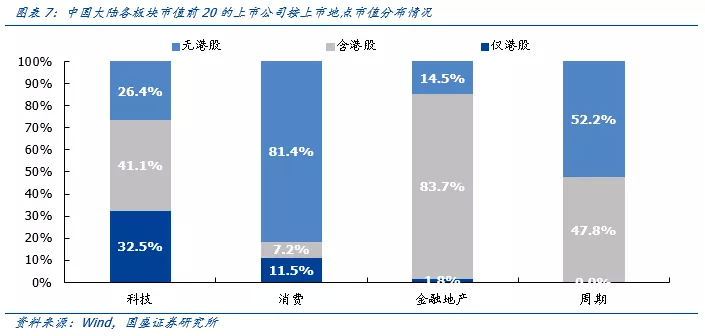

公募基金持仓结构特征明显的背后,是对于A股稀缺的港股标的的集中配置。考察中国大陆科技、消费、金融、周期板块中市值前20大的龙头公司,可以清楚看到,中国各行业龙头中,金融周期龙头多数在AH两地上市、消费龙头则基本只在A股上市,与此同时,多数科技龙头并未在A股上市而主要在香港、美国上市。其中,港股上市科技龙头市值占比已接近中国大陆前20大科技龙头公司市值的近3/4。

二、“明明白白”牛市开启,港股加速迎来基金配置大时代

早在2020年4月,我们连续发布南下资金系列报告,率先提示南下已成为港股市场主要矛盾。伴随南下资金持续流入、抢夺港股定价权,港股已面临历史大变局。

2020年12月29日我们发布港股2021年度策略报告《“明明白白”的牛市》,再次强调:2020年,在新冠疫情冲击、全球风险偏好回落等因素影响下,港股市场尽管也不乏以恒生科技指数为代表的结构性亮点,然而整体表现仍处于全球主要市场靠后水平。但是2021年,随着全球经济共振复苏、风险偏好提升、南下和海外资金共同流入等多重因素推动下,港股市场将迎来一轮“明明白白”的牛市。

近期,南下资金爆发式流入港股,率先发力引领港股进入“明明白白”的牛市。年初以来,南下资金爆发式流入港股。截至1月22日,15个交易日内,仅港股通渠道净流入规模便已超2300亿港元。伴随南下资金加速流入,港股也持续领涨全球,“明明白白”的牛市已经开启。

展望后续,港股正加速迎来基金配置大时代。随着港股“明明白白”牛市开启,公募基金将加速港股配置步伐。我们保守假设2021年存量基金港股持仓占全部股票持仓比重上升至10%,则将为港股带来至少1400亿资金增量。与此同时,假设2021年偏股型基金发行与2020年持平约为1.6万亿,其中港股持仓占比为12%,则新发基金还将为港股带来2000亿增量。公募增量和存量有望合计加配港股3500亿人民币。

因此,建议投资者系统性增配港股科技巨头和价值龙头。在以公募基金为代表的南下资金引领下,“跟着南下买腾讯”也将如同“跟着北上买茅台”,成为未来一个阶段确定性较强的投资机会。

(编辑:曾盈颖)