本文来自微信公众号“欣琦看金融”,作者:刘欣琦、杜鹏辉。

本报告导读:

港交所(00388)主要满足客户的投融资需求,业绩与港股市场交投活跃度强相关。三大特点使其受益资本双向开放的确定性高,首次覆盖给予“增持”评级,目标价598.7港元。

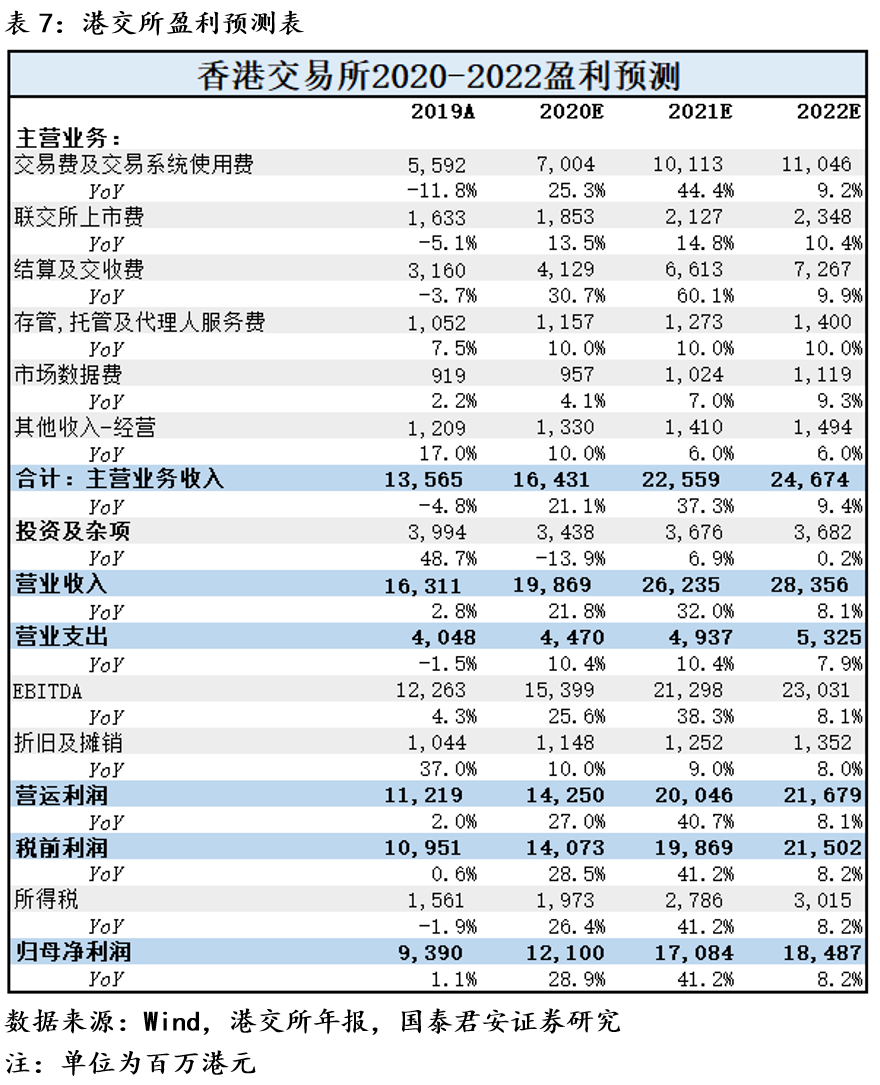

首次覆盖给予“增持”评级,目标价598.7港元:预计公司20-22年营收可达199/262/284亿港元,归母净利润121/171/185亿港元,每股收益9.51/13.30/14.27港元。考虑到公司利润对市场交投活跃度的高弹性,交投活跃将推升,采用历史P/E估值法进行估值,给予历史估值区间前25%的P/E倍数,对应2021年45x P/E,对应目标价598.7港元,首次覆盖给予“增持”评级。

港交所具有稀缺性、开放性和一体化三大特点使其受益资本双向流动的确定性高:港交所是香港地区唯一的综合性金融交易所,通过上市、交易、结算托管和科技四大业务满足客户投融需求。经历过“四所合并”、香港回归、亚洲金融危机等历史事件后,形成了香港交易所稀缺、开放和一体化的三个特征。使其受益于境内外资本双向流动性加速的确定性极高。

基本面与港股交投活跃度强相关,两大因素引发业绩超预期:港交所的营收结构中,来源于与客户投资需求相关的收入占比超9成;且营业支出以稳定增长的职工薪酬为主,使其利润弹性与香港市场交投活跃度强相关。当前中概股的加速回归叠加AH股估值溢价处于历史高位这两大因素,港股对内资的吸引力大幅提升,使得后续港股活跃度将显著提升,这将带来港交所业绩的超预期。

催化剂:政策驱动下南向资金加速涌入香港市场;中概股回流。

风险提示:南向资金涌入不及预期;中概股回归进程不及预期。

Part 1 稀缺、开放和一体性的港交所受益资本的双向流动

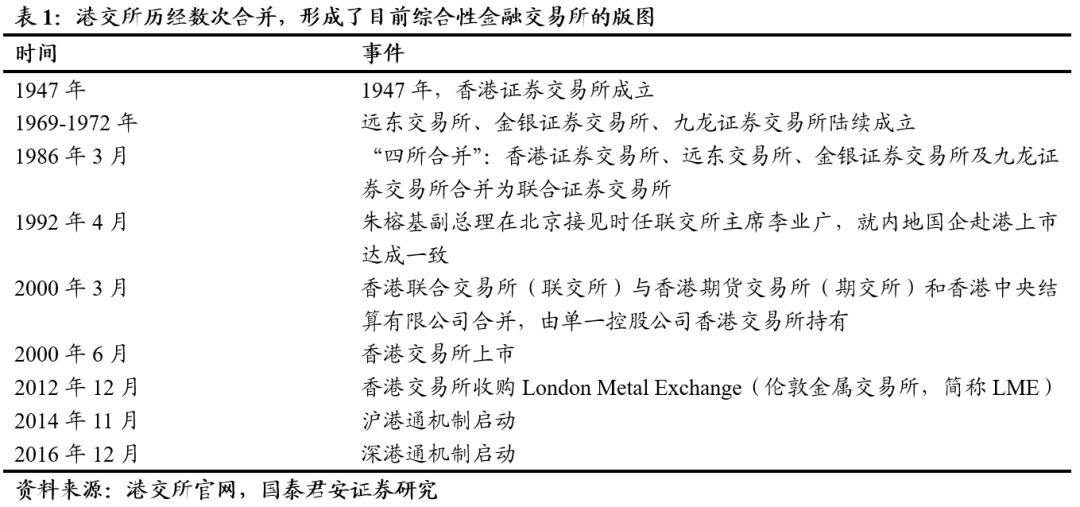

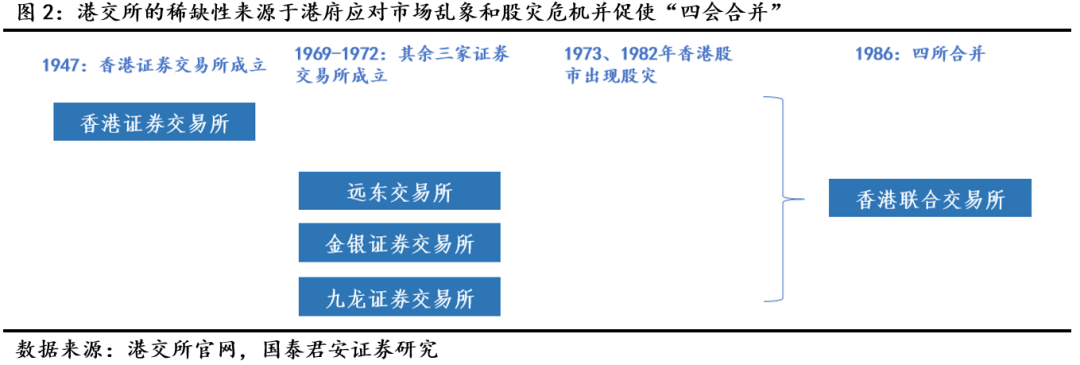

港交所全称香港交易所,其前身是成立于1947年的香港证券交易所,而后于1986年同远东交易所、金银证券交易所和九龙证券交易所合并成为联合证券交易所(联交所)。2000年联交所进一步同香港期货交易所及香港中央结算公司合并成为港交所。2012年收购伦敦金属交易所(LME),进一步拓展海外业务版图。

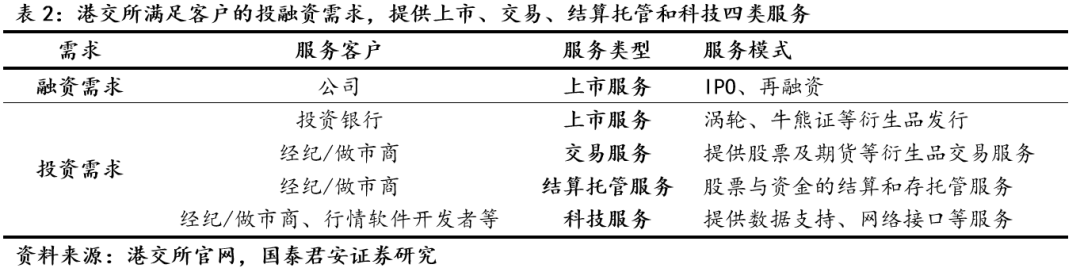

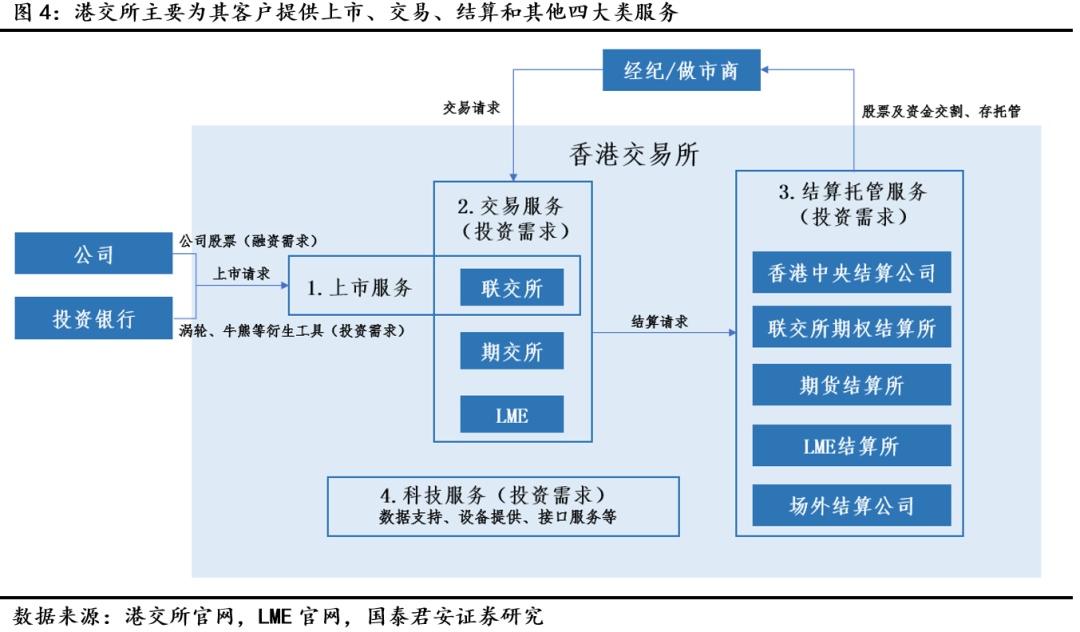

港交所通过四类服务满足客户投融需求,为投资者提供包含股票和权证、涡轮、牛熊证、期货等各类衍生品的交易、结算托管和科技服务,并为公司和投资银行提供正股和衍生品的上市发行服务。

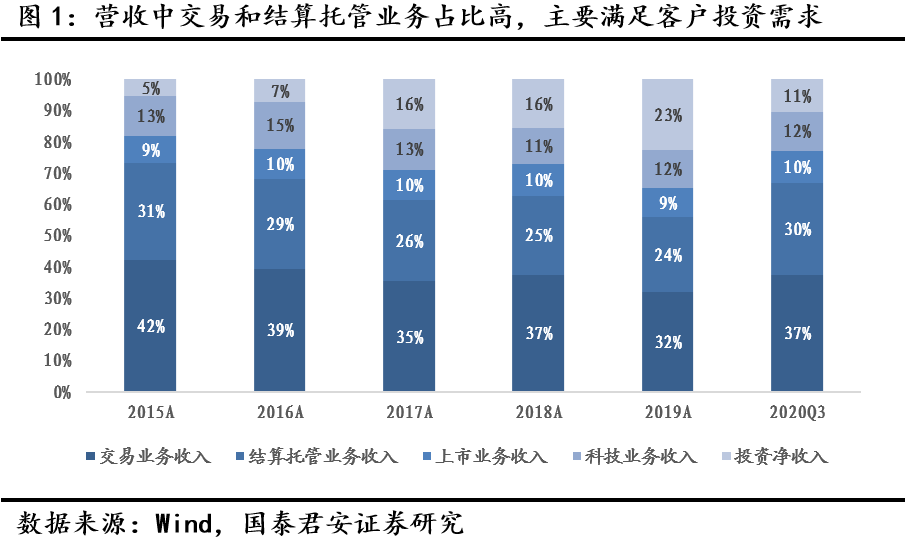

从营收结构上看,港交所20Q3营收中交易业务、结算托管业务营收占比分列为37%和30%,分列占比前两位。

港交所具有稀缺性,连接大陆与世界的开放性和交易结算托管一体化三大特点。在中概股回归、港股交易活跃度提升背景下,其收入增长的确定性也更高。

01 稀缺性:香港地区唯一金融交易所的地位带来成长的确定性

港交所具有稀缺性,受益资本双向流动的确定性高。目前香港地区仅有港交所一家证券交易所通过其下属的联交所提供证券投资服务,这与其他国家和地区多数同时存在不同交易所互相竞争的情况不同,使得港交所成为香港地区唯一能够满足客户投融需求的场所,在境内外资本双向流动加速的背景下,受益确定性高。

港交所成为地区唯一的金融交易所来源于港府应对危机促使“四会合并”:彼时香港地区香港证券交易所、远东交易所、金银证券交易所和九龙证券交易所“四会并立”,监管层难以有效地管理港股市场,而且会所之间相互竞争导致上市公司的整体质量转差,并发生数次严重股灾。1986年在地区政府推动下“四所合并”,联交所成立,标志着香港证券交易市场实现统一。

02 开放性:连接大陆和世界的桥头堡,更好满足客户的投融资需求

港交所目前已经成为链接大陆和世界的桥头堡,能够更好满足内地与海外资金互相投资的需求。香港地区的独特地位成为资本双向开放的重要桥头堡,对国内外的企业和投资者而言,其能更好的满足客户的投融资需求。

港交所的历史造就了其开放性的特点:香港地区一直是国内外双向开放的重要桥头堡。同时,港交所在国内外的资本双向流动中则起到了积极的角色。1992年时任联交所主席李业广先生向国务院与人民银行提出“优质国企”赴港上市方案后,开启了H股的上市进程,港交所也一直延续其开放性。

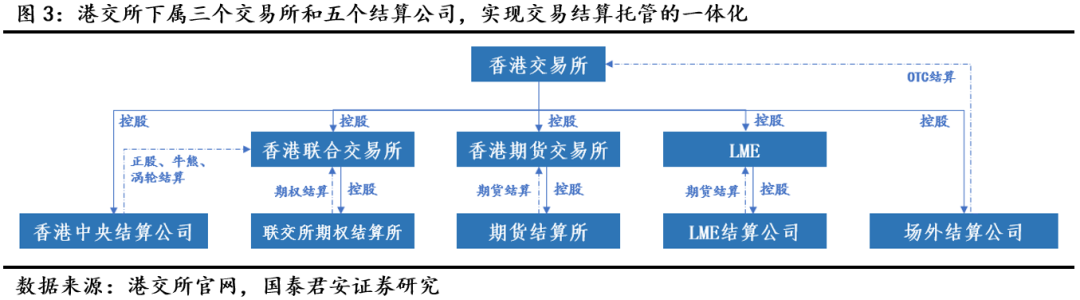

03 交易结算托管一体化:提升资产安全性,更好保护投资者利益

港交所同时下属联交所、期交所、LME三个交易所和香港中央结算公司、联交所期权结算所、期货结算所、LME结算所、场外结算公司五个结算公司,实现了交易结算托管的一体化。这种格局下资产的安全性显著提升,能够更好保护投资者利益,吸引投资者在香港市场投资。

一体化格局成因是反思1998年亚洲金融危机应对不力的结果:彼时在面对国际炒家攻击港币和港股时,交易所和结算公司各自为战,政府与交易所间缺乏沟通,导致国际炒家携资全身而退,投资者利益严重受损。2000年香港特区政府推动联交所、期交所和香港中央结算公司合并,形成当前股票与期货交易结算托管一体化的格局。

Part 2 营收主要来自投资需求,对交投活跃度弹性较大

港交所主要为其客户提供上市、交易、结算托管和科技四大类服务,以满足他们的投融资需求。

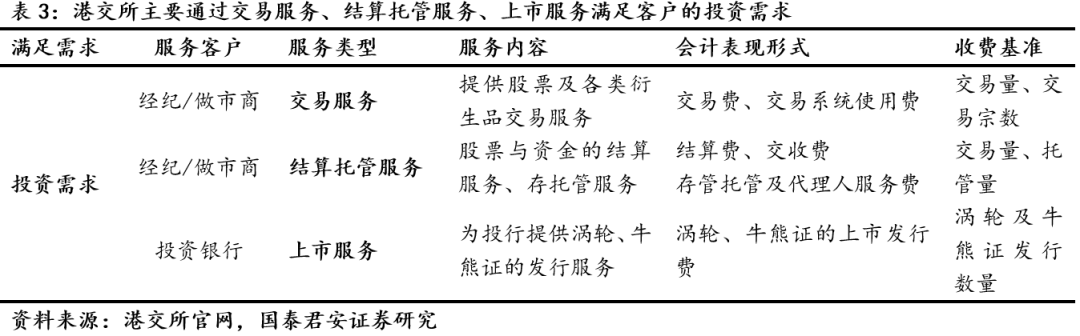

在港交所提供的服务中,上市服务中面向投行的涡轮、牛熊发行业务、交易服务、结算托管服务和科技服务其本质都是满足客户的投资需求,而服务公司的上市服务满足的是公司客户的融资需求。我们从商业模式的本质出发,以满足客户不同种类需求的维度对港交所的营收重新划分。

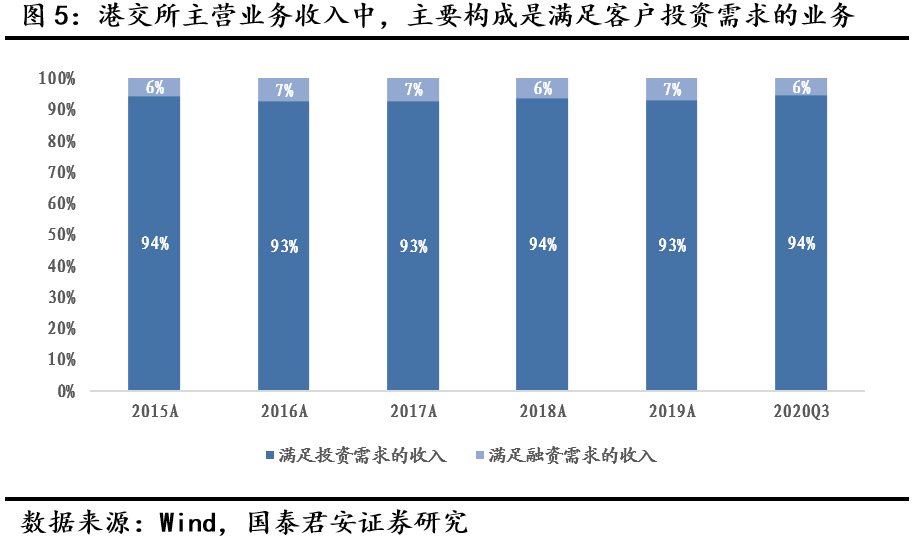

可以看到,由客户投资需求带来的收入占港交所营收的比例超9成,港交所主要满足的是客户的投资需求。

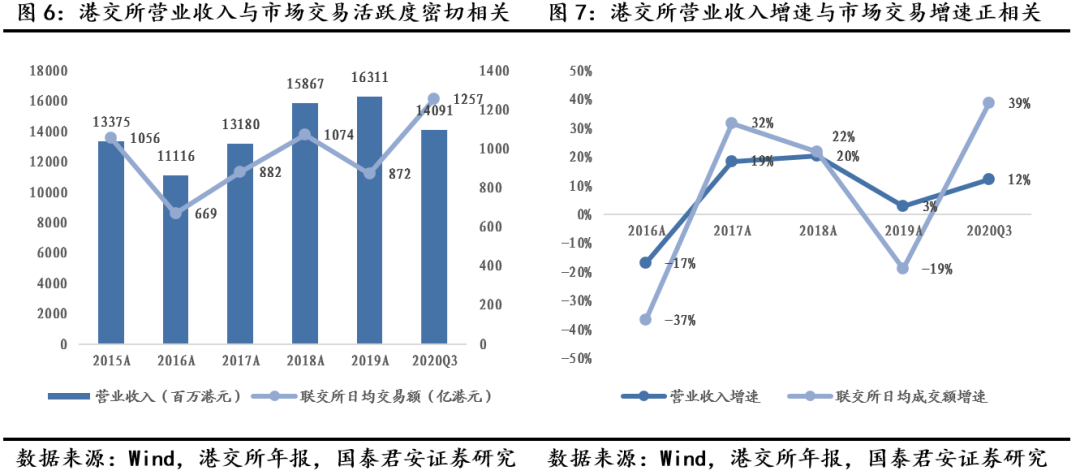

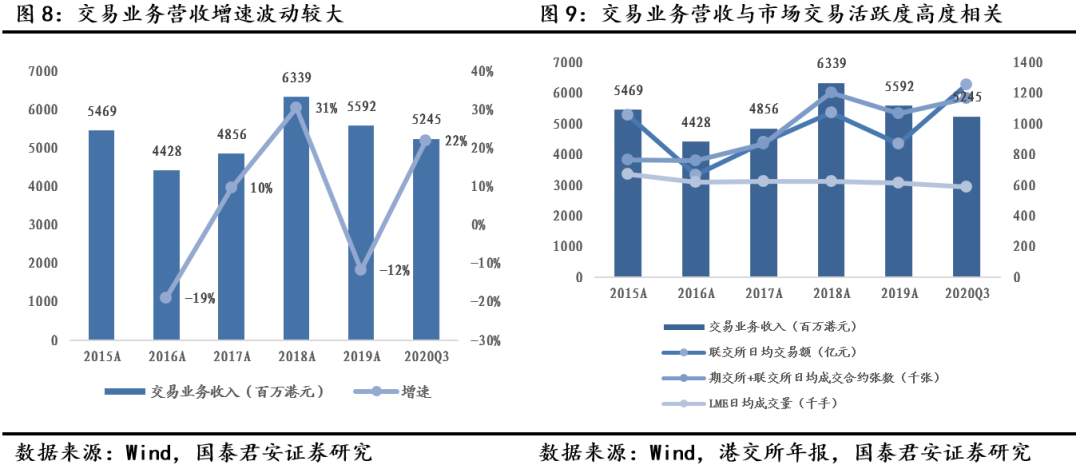

从港交所的营收增速表现上看,港交所营业收入增速波动幅度较大,其波动与市场交易活跃度密切相关。

造成营收与市场活跃度紧密相关的原因是港交所是通过交易服务、结算托管服务以及上市服务满足客户的投资需求的。而这三类业务的核心驱动力均是与正股交投活跃度相关的。

下面我们就交易业务、结算托管业务和上市业务三项业务的商业模式具体进行分析,以说明港交所营收与正股交投活跃度弹性之间的关系。

01 交易业务:提供交易系统并撮合交易,收入随交易活跃度波动

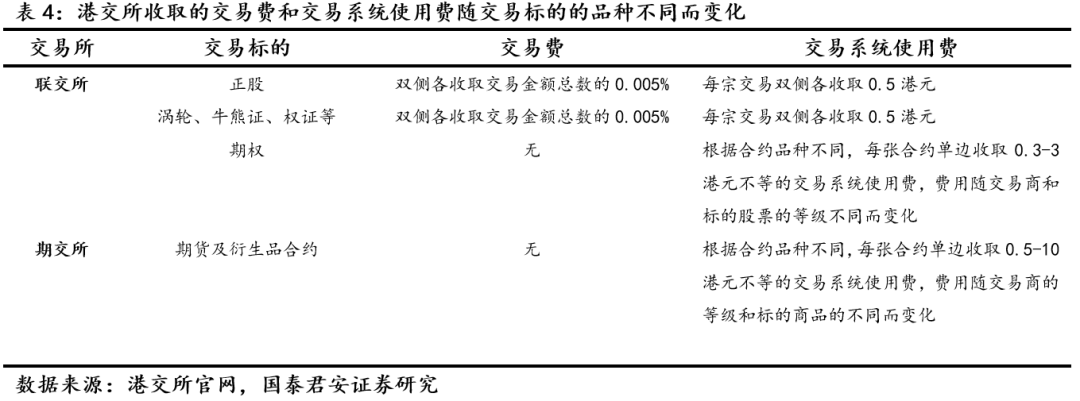

港交所通过为客户提供HKATS交易系统收取交易系统使用费,通过撮合交易收取交易费:交易费根据交易金额的规模收取;交易系统使用费根据交易宗数收取。

从交易业务收入增速情况来看,营收波动较大,20Q3交易业务收入52.45亿港元,同比+22%。交易业务营收与市场交易活跃度高度相关。

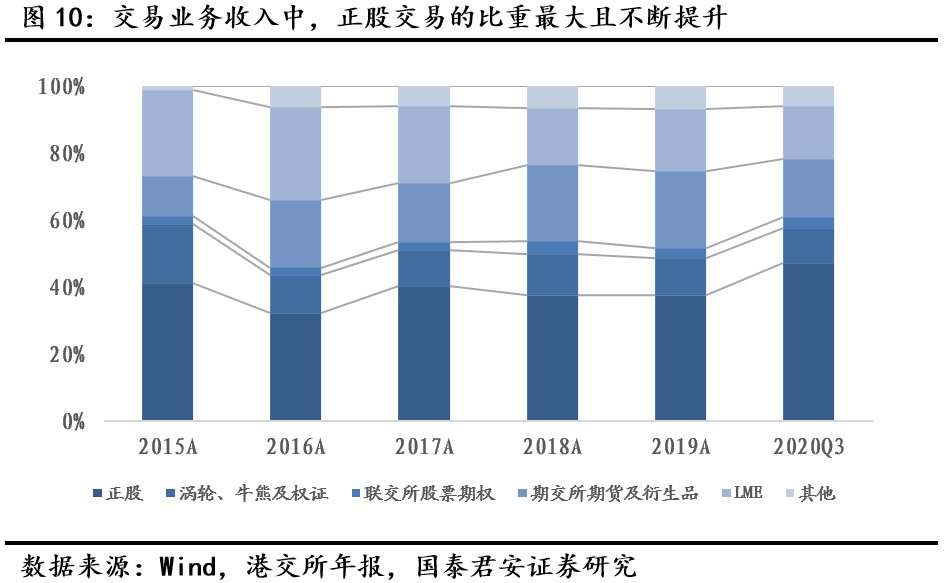

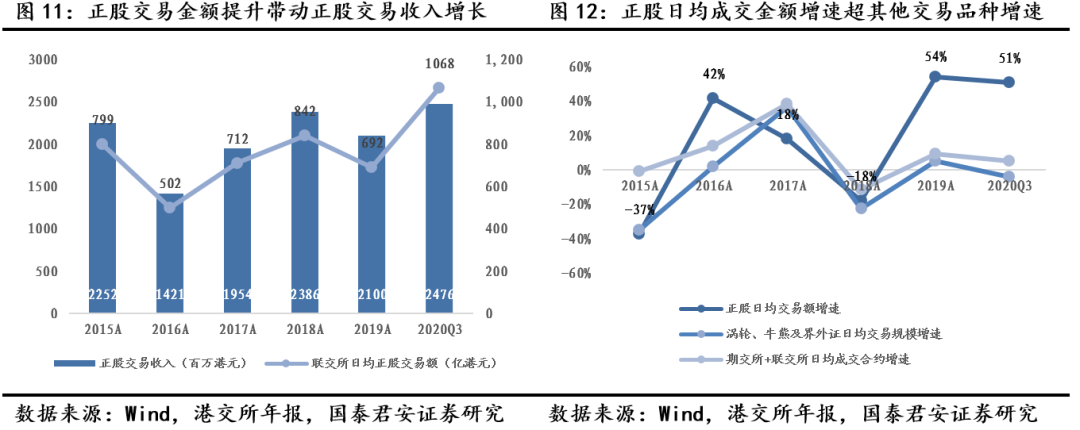

从交易业务收入的结构来看,正股、期交所期货及衍生品、LME金属期货合约分列收入的前三位。其中正股交易产生的交易收入占比不断提升,提升的原因系正股日均成交金额增速超其他交易品种增速。

02 结算托管业务:营收与市场交易活跃度显著相关

结算托管业务可以分为结算类业务和存托管业务两类,其中结算业务主要收取按交易总值一定比例的结算费用,如交易通过交收指示进行,则收取每个交收指示1港元的交收费用。存托管业务为投资者提供存入证券保管的服务,主要服务于北上业务,收费根据存托管的股票数量决定。

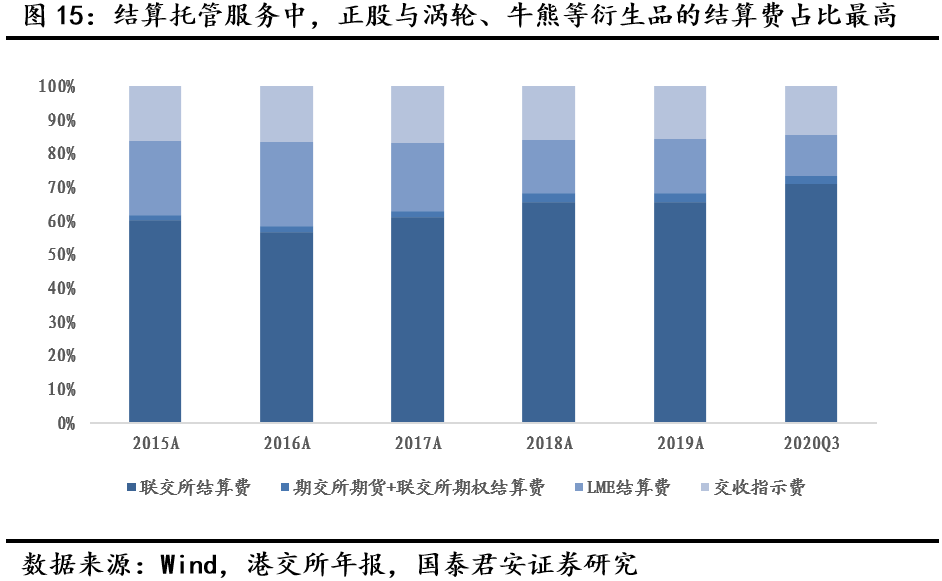

从结算托管业务的增速上看,20Q3结算业务收入32.35亿港元,同比+33%,交易业务营收与市场交易活跃度高度相关。

从结构上看,联交所的正股和涡轮、牛熊等产品产生的结算费用占比近年来提升明显,20Q3占比约7成。联交所正股和涡轮、牛熊等产品结算费用占比提升的原因与其交易费用提升的原因相同,均为交易量增速快于其他品种,在此不再赘述。

03 上市业务:衍生工具发行数量波动与市场活跃度密切相关

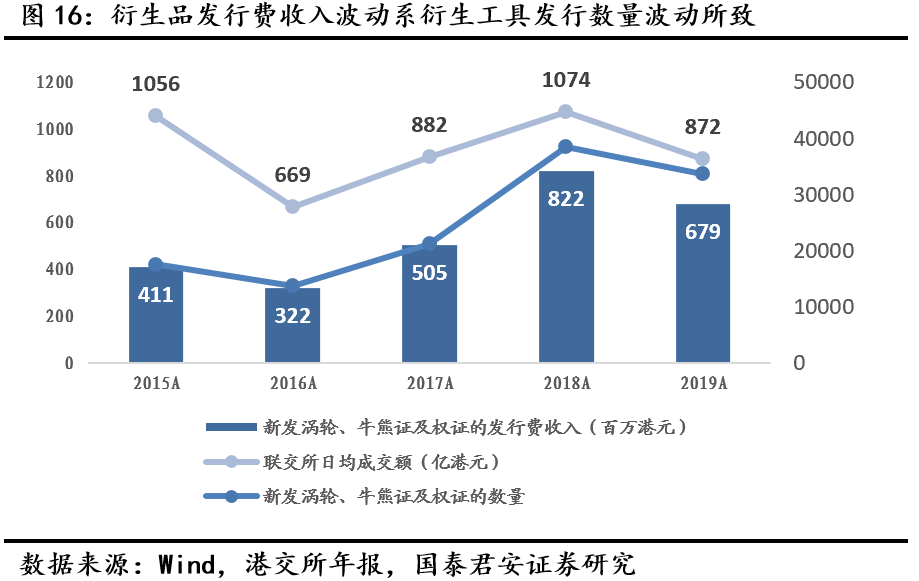

港交所为投资银行提供发行涡轮和牛熊证等衍生产品的服务,收取上市每只数万港元不等发行费。

衍生品发行费收入波动程度高,系衍生工具发行数量波动所致,而衍生工具发行数量与正股市场活跃度高度相关。

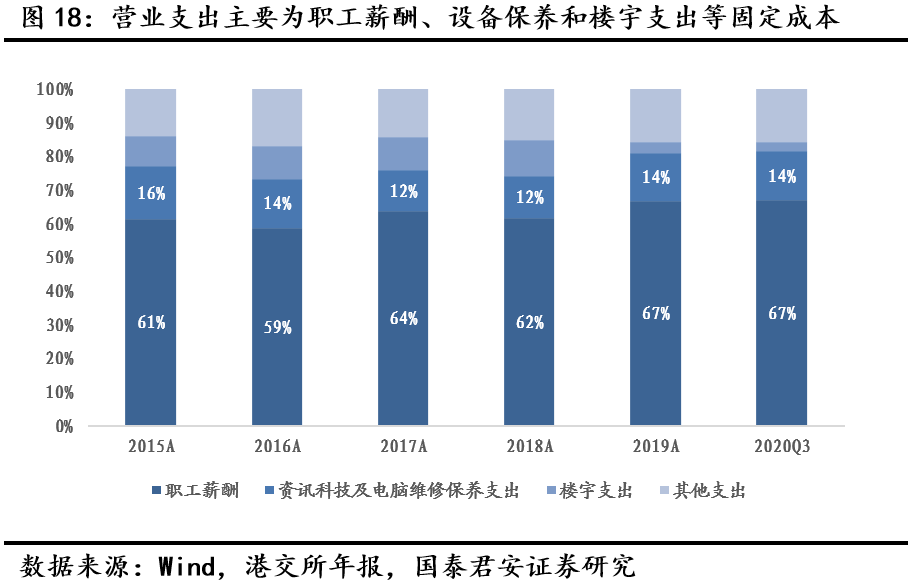

港交所营运支出刚性程度高,受市场活跃度影响程度较低,营运支出的增速波动幅度显著小于日均成交额的波动幅度。

营运支出呈现刚性的原因是其营业支出主要构成均为职工薪酬、设备保养和楼宇支出等固定成本,受市场交易活跃度影响小。

营业成本刚性进一步加大了利润对市场活跃度的弹性。从增速角度来看,净利润增速对日均成交额的敏感度高于营业收入对日均成交额的敏感性。

Part 3 港交所受益于两大因素推动的投资需求提升

自2018年起,大量中概股选择返回香港市场上市,而且在当前国际环境下,我们预计中概股回归浪潮仍将继续,这将全面利好港交所的各块业务。

2019年11月,美国国会中国经济与安全审查委员会向国会提交咨文,建议禁止采取可变利益实体架构(VIE架构)的中国公司在美上市,对大量以VIE架构设立的科技、互联网、媒体和教育中国公司造成威胁。

2020年5月,美国国会参议院通过《外国公司问责法案》,加大中资企业赴美上市难度。

在此背景下,以互联网企业为代表的大量中概股选择回归香港市场,美团、阿里巴巴、网易和京东等互联网巨头相继在香港地区二次上市。

我们预计未来美股市场对中概股的监管力度或进一步提升。加之在美国上市的中概股数目众多,监管趋严将加速中概股回流,全面利好港股投资需求的提升。

当前AH股估值处于历史高位,在沪港通机制日渐成熟的当下,港股对内资吸引力大幅提升,预计港股交投活跃度将大幅提升。

首先,从估值角度来看,AH股估值溢价处于历史高位。

同时,沪港通机制越来越灵活,在港股对国内资本吸引力大幅提升的背景下,南向资金也在加速流向港股。

AH股估值溢价处于历史高位且港股整体对国内资本吸引力大幅提升背景下,将有助于持续提升港股活跃度,也将成为港交所业绩大幅提升的推动力。

Part 4 投资建议:目标价598.7港元,建议“增持”

如上文所述,港交所业绩受益于港股交投活跃度的提升。我们预计21年市场交易活跃度将进一步提升,以联交所日均正股交易额在20-22年间分别可达1093/2065/2344亿港元,同比+58%/+89%/+14%作为关键假设,预测20-22年公司营业收入分别为198.7/262.4/283.6亿港元,同比+21.8% /32%/8.1%,利润分别为121/170.8/184.9亿港元,同比+28.9%/41.2%/8.2%,对应EPS分别为9.51/13.30/14.27港元。

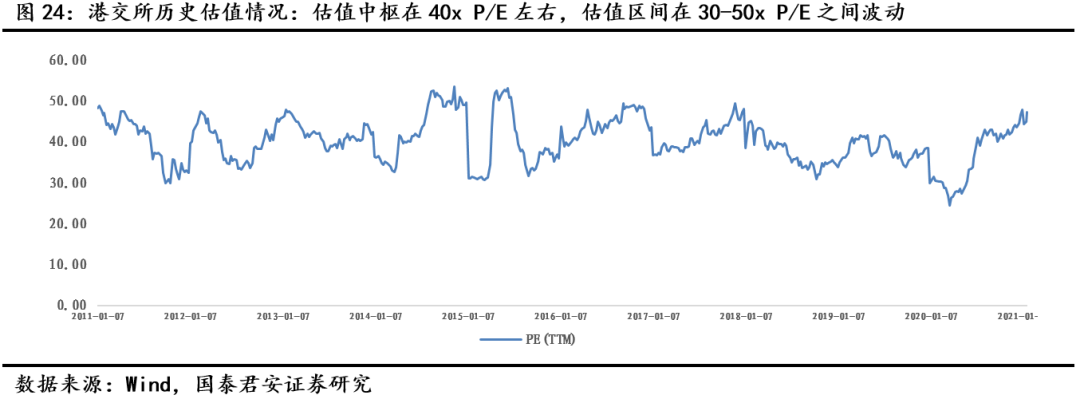

参考港交所历史估值,我们发现其估值中枢在40x P/E左右,估值区间在30-50x P/E之间波动。

考虑到目前市场交易活跃度高,港股通成交额和净流入额屡创新高,我们给予港交所历史估值区间前25%的估值,对应2021年45x P/E,目标价598.7港元,首次覆盖给予“增持”评级。

Part 5 风险提示

南向资金流入不及预期带来的市场交易活跃度提升不及预期;卫生事件反复导致证券市场大幅波动;地区政治因素冲击。

(编辑:张金亮)