本文来自微信公众号“Rick笔记”。

译者注

1月6日,美联储公布了2020年12月的FOMC会议纪要,内有一句话“A number of participants noted that, once such progress had been attained, a gradual tapering of purchases could begin and the process thereafter could generally follow a sequence similar to the one implemented during the large-scale purchase program in 2013 and 2014.”这是本轮QE以来,美联储首次提及Taper,引发市场关注。

关于上一轮Taper对新兴市场的影响,IMF有两篇论文,其中一篇是《Impact of Fed Tapering Announcements on Emerging Markets》,作者是Prachi Mishra, Kenji Moriyama, Papa N'Diaye, and Lam Nguyen。

大概结论是:当美联储Taper的路径与市场预期差距较大时,往往会引起市场大幅波动,但是如果在市场预期之内,则影响不明显;另外就是,不同国家间受到的影响存在差异,基本面更好、金融深度更大的国家受到的冲击比其他国家小。那些在2013年5月之前采取更严格的宏观审慎政策和资本流动管理措施的国家也表现得更好。本文摘译如下:

以下是正文

一、2013年的夏天发生了什么?

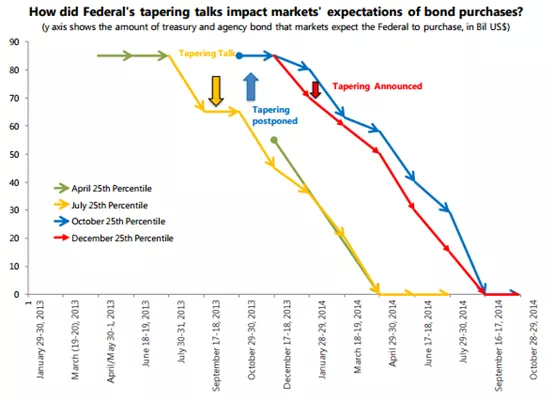

2013年5月22日公布的FOMC会议纪要,以及伯南克主席在美国国会联合经济委员会(Joint Economic Committee of the U.S. Congress)上的讲话,引发了全球市场对美国货币政策调整时间和路径预期的重估。纽约联储的调研显示,市场预期2013年秋季美联储要缩减QE规模。

在4月份的调查中,受访者预计,美联储将在7月18-19日的会议上维持每月购买850亿美元债券的决定,并在12月17-18日的会议上减至550亿美元。但是,在伯南克主席讲话之后进行的7月份调查显示,市场预计美联储9月会议后每月仅购买650亿美元,并在12月会议后减至450亿美元。

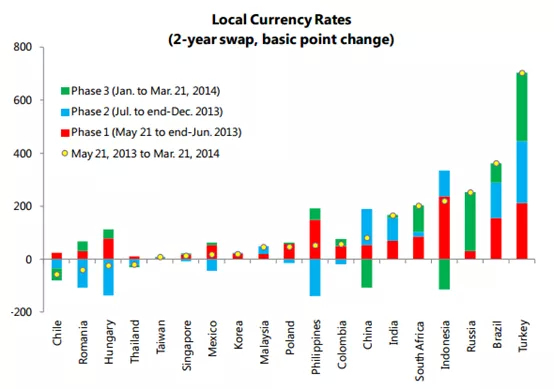

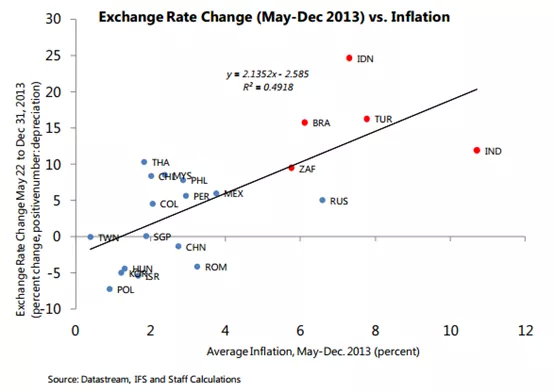

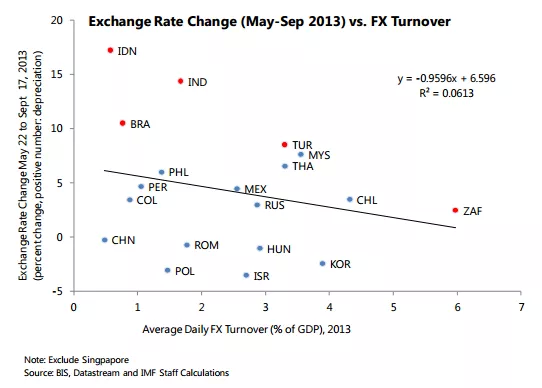

市场下调美联储QE规模预期之后,开始全面抛售新兴市场的资产。从5月22日至6月底 ,新兴市场国家货币贬值,利差上升,股市下跌。平均而言,样本中21个国家货币贬值3%,利差拉宽1个百分点,股市下跌7%。2013年下半年,这种全面抛售出现了国家间分化,这种分化似乎与基本面有关,包括外部和宏观经济失衡(经常账户和通货膨胀)。

总体而言,2013年5月美国货币政策公布后,全球金融市场的波动以及新兴市场受到影响的方式似乎表明,经济基本面因素在决定市场反应方面起着重要作用。接下来的章节试图系统地研究新市场国家的基本面、经济结构和市场对美联储货币政策的反应之间的联系。

二、数据

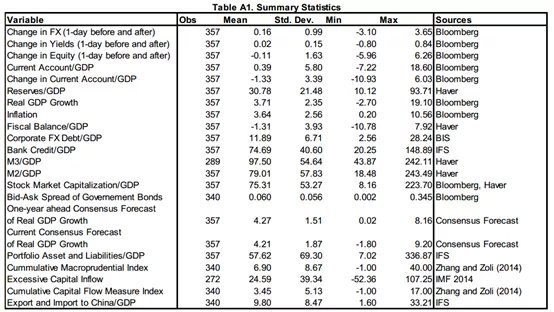

本研究使用了21个新兴市场国家的数据,包括巴西、智利、中国、哥伦比亚、匈牙利、印度、印度尼西亚、以色列、韩国、马来西亚、墨西哥、秘鲁、菲律宾、波兰、罗马尼亚、俄罗斯、新加坡、南非、台湾、泰国和土耳其。

分析的三个关键因变量是汇率(当地货币/美元)、本币国债收益率(10年期和5年期)和股票价格。这些数据是日频,时间范围是2013年1月1日到2014年1月22日。

选定的国家特征可以分为几类:(i)宏观基本面:通胀、财政赤字率、经常项目盈余和外汇储备/GDP;(ii)金融深度:银行信贷/GDP、M2/GDP、M3/GDP、股票市值/GDP及10年期国债收益率的买卖价差;(iii)新兴市场国家增长前景:当期和1年后的增速预测;(iv)中国的增长:1年后的增速及与中国的贸易联系;(v)金融一体化:投资组合的资产及负债存量/GDP;(vi)超额资本流入规模;(vii)跨境资本流动监管和宏观审慎政策。

对于(i)-(iv)中的变量,数据滞后1个季度。对于(v)-(vii)中的变量,数据在国家一级,而且不随时间变化。金融一体化是在2012年最后一个季度衡量,而超额资本流入规模、跨境资本流动监管和宏观审慎政策是从2000年到2012年最后一个季度累积的。

表A1. 描述性统计

三、研究方法

为了揭示宏观基本面、经济和金融结构在市场对美联储货币政策声明的反应中所扮演的角色,我们使用了一个事件研究框架。该方法可以分为两个步骤。

第一步:对市场反应进行识别

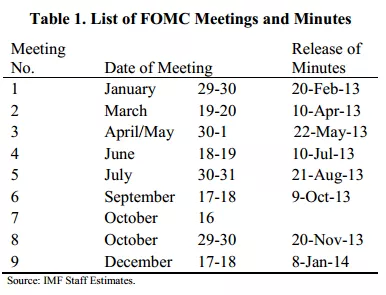

首先,我们汇集所有“事件”(FOMC会议日期和会议记录发布日期),并识别市场对这些事件的反应。

![]()

其中因变量是汇率、国债收益率或股票价格的两日内变化;Di是标识事件的哑变量。根据市场反应,我们对事件进行分类,分为:负面、正面或者无影响。负面事件对应的是汇率和利率的正回归系数以及股价的负回归系数—负面事件导致外汇贬值、收益率上行和股价下跌。正面事件对应的是汇率和利率的负回归系数以及股价的正回归系数—正面事件导致外汇升值、收益率下行和股价上涨。我们使用一个经验法则—至少有两个系数统计学显著才能将一个事件归类为负面或正面。不属于上述两个类别的事件被归类为无影响。表1显示,在2013年1月1日和2014年1月22日期间,有17件与美联储货币政策相关的事件。

第二步:分析国家特征的作用

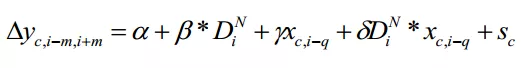

一旦识别了事件,我们汇集21个新兴市场国家的数据来估计回归。回归将两日内汇率、国债收益率或股票价格的变化对常数项、负面事件的哑变量以及负面事件的哑变量与国家特征之间的交叉项做回归。回归方程如下:

其中,Di是负面事件的哑变量,X是滞后一个季度的特征变量,S是国家固定效应,可以控制任何不变的国家特征,例如一个国家干预外汇市场的倾向,只要这种倾向不随时间变化。

在宏观经济基本面方面,本研究聚焦于通胀、财政赤字率和经常账户盈余以及外汇储备。基本假设是,基本面较弱的国家受到的冲击更大—也就是说,它们的汇率贬值幅度更大,国债收益率上升幅度更大,股票价格下跌幅度更大。

接下来,我们来看看新兴市场国家的增长前景。其中一个假设是,美联储缩减QE后,市场也开始重新评估新兴市场国家的增长前景。在缩减QE之前,资本流入新兴市场国家,有助于放松新兴市场国家的金融状况,并支撑更高水平的增长。美国收紧货币政策的预期,意味着新兴市场国家的增长前景要下调。在这种情况下,增长前景更好的国家,受到的负面冲击更小。结构性因素包括,金融深化(包括银行信贷/GDP、M2/GDP、M3/GDP、股票市值/GDP及10年期国债收益率的买卖价差),金融一体化以及与中国的联系。金融深度可以提高应对冲击的能力,拥有更深市场的国家表现更好(例如,汇率贬值、股价下跌、国债收益率上行幅度更小)。

金融一体化的影响之前是模棱两可的。一方面,金融一体化程度较高的国家(以境外投资组合的资产及负债存量/GDP衡量)更容易受到外部冲击的影响。另一方面,更高的金融一体化可能意味着更好的分散风险,在这种情况下,人们预期金融一体化程度更高的国家,在动荡期受到的影响更小。如果中国的经济前景足够好,能够抵消美国非常规货币政策回笼所带来的融资条件收紧或波动的潜在不利影响,那么与中国建立强有力的贸易联系也可以为这些国家提供一些保护。

本研究还考察了各国在2013-14年市场波动之前,对资本流动的政策立场所起的作用。特别是,这篇论文着眼于资本流动管理的作用和宏观审慎政策。资本流动管理(CFMs)和宏观审慎政策的数据来自Zhang和Zoli(2014)。宏观审慎政策的衡量指标包括贷款价值比(loan-to-value ratio)和债务收入比(debt-to-income ratio)的变化、逆周期资本要求、准备金要求、流动性工具和资本要求。衡量资本流动的指标包括旨在减少外汇交易或基于居住地的金融交易的措施。Zhang和Zoli(2014)的指标取值为-1、0和+1,分别代表放松、保持不变、收紧。因为发达经济体的超宽松货币政策、全球市场对收益率的追求以及新兴市场国家更好的增长前景,导致大量资本流入新兴市场,许多新兴市场国家在2013年之前实施了CFMs和宏观审慎措施。如果不加以控制,资本的流入导致了新兴市场货币条件的宽松,进一步加剧了信贷增长和资产价格的失衡。

四、结论(仅展示汇率部分)

汇总2013年1月至2014年1月的事件

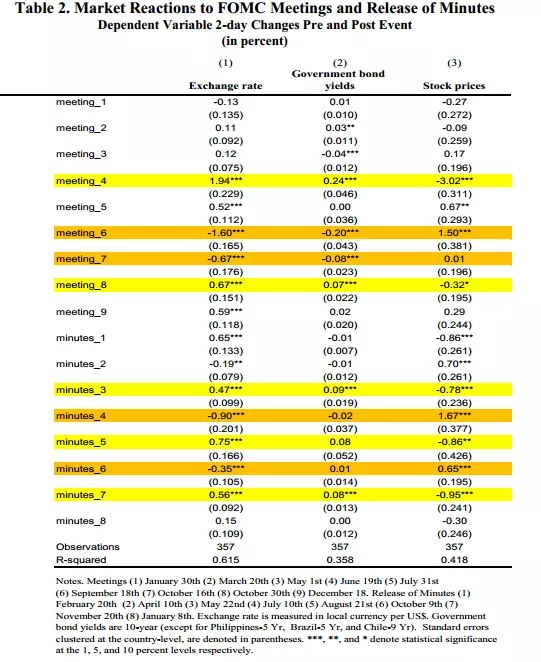

为了确定市场对表1所列事件的反应,我们将变量(汇率、债券收益率和股票)的两日变化与常数项和哑变量做回归。

回归结果(表2)表明,市场对会议(4)、(8)以及会议纪要(3)、(5)和(7)反应较为负面。5月22日,美联储主席伯南克的讲话首次暗示,美联储有意缩减量化宽松,速度可能快于市场预期,市场反应强烈,这与会议纪要(3)一致。值得注意的是,当美联储实际宣布从1月份开始逐步缩减资产购买时,市场并未对12月份的会议(第9次会议)作出负面反应—这或许是因为该声明中没有“新消息”,因为市场已经在价格上消化了逐步缩减资产购买的消息。

有趣的是,样本周期也有正面事件和非事件。会议(6)和(7)以及会议纪要(4)和(6)被归类为正面事件。在9月18日的会议(第6次会议)之后,美联储宣布推迟量化宽松资产的缩减计划,引起了强烈的积极反应。值得注意的是,市场在10月16日会议(第7次会议)之后也作出了积极的反应,这次会议是一次计划外的会议,与美国政府意外停摆有关。尽管此次会议与货币政策声明无关,但市场认为,美国政府停摆可能导致宏观数据发布延迟,因此很可能导致推迟Taper。

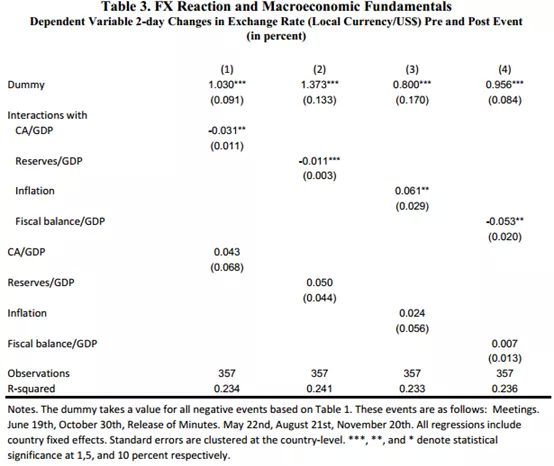

市场反应与宏观基本面

汇率变化的回归结果见表3至表8。

表3的结果表明,外汇市场的差异与宏观经济基本面有关。较高的经常账户顺差、较低的通胀率、较高的外汇储备(相对于国内生产总值)和较好的财政状况的国家,其汇率贬值幅度较低,因此,在市场动荡期间的表现要好于那些基本面较差的国家。

估计的系数具有重要的经济意义。例如,第一栏结果表明,一个国家的经常项目盈余占GDP比例较平均水平高1%,其两日内的汇率贬值幅度较平均水平少0.03个百分点。对于像土耳其这样的国家,经常账户赤字占GDP的比例7%,而样本均值为0.39%,意味着土耳其里拉在两天的窗口期内额外贬值0.2个百分点(年化约30%)。

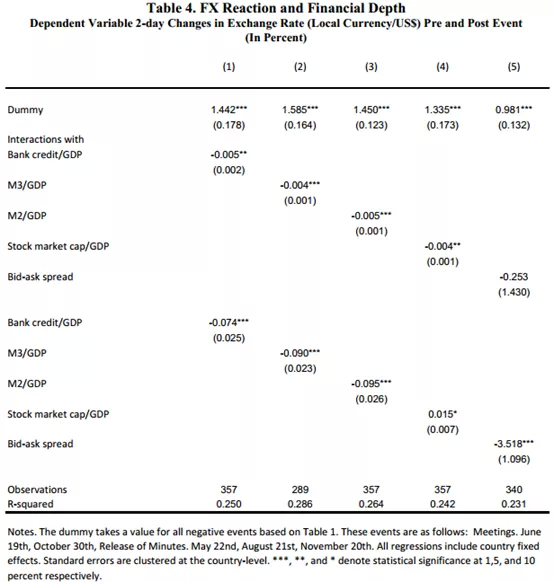

金融深度

金融深度往往会增强国家抵御冲击的能力(表4),因为金融市场较深的国家汇率贬值幅度较小。墨西哥是一个金融市场比其他国家更深的国家,在2013年和2014年初的市场波动期间受到的影响较小。在5月22日的Taper讲话之后,墨西哥经历了大幅贬值(或许是因为它被用作其他流动性较差的金融市场的代理对冲),但其深度市场促进了资本流动的调整和投资组合的再平衡。2013年夏季之后,墨西哥的波动很小。

这个结果与最近强调在新兴市场发展本地市场是一致的。例如,IMF,2014b,提出的证据表明,拥有更大的本地投资者基础、更深入的银行部门和资本市场以及更好的机构的新兴市场对全球金融冲击的敏感性较低。

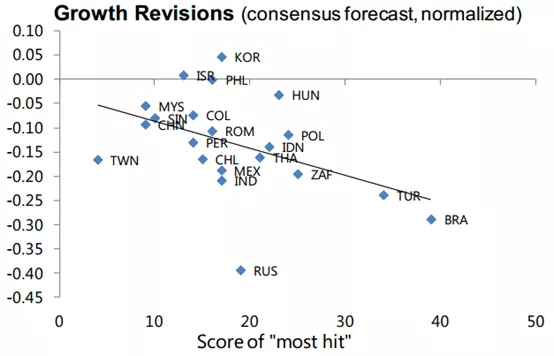

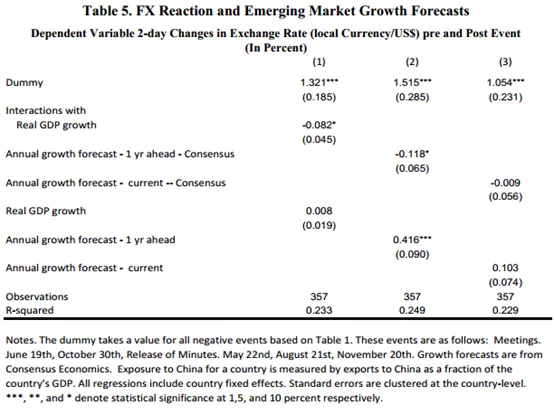

新兴市场的增长前景

表5显示,增长前景较好的国家,平均表现更好。这个结果也意味着那些经济增长前景被重新评估的国家,经历了更大的汇率贬值。例如,巴西、土耳其、南非和印度的增长前景都被下调了大约0.25个百分点。

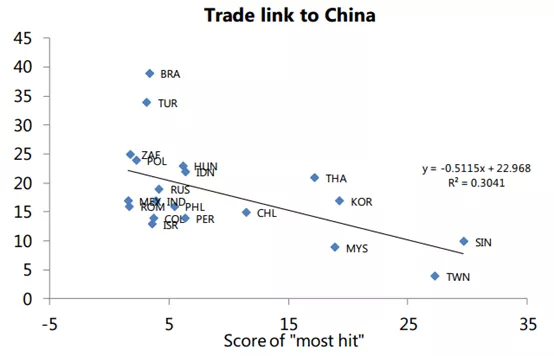

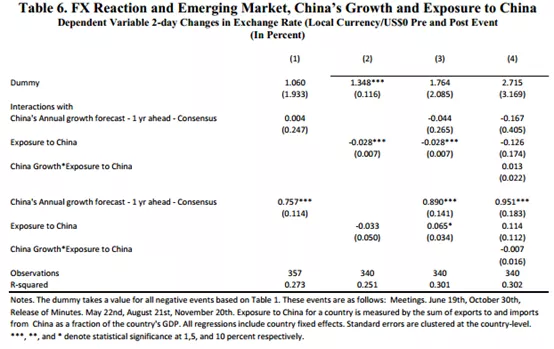

与中国的贸易联系

表6中的结果显示了2013年市场波动中,与中国的贸易联系所起到的稳定作用。对中国的贸易联系是用一个国家对中国的出口额和进口额占其国内生产总值的比率来衡量的。交叉项的系数显著为负。与中国有较强贸易联系的国家在波动期间受到的冲击较小。这些国家主要是亚洲供应链中的国家。这些结果可以解释为,与中国的联系起到了缓冲作用,投资者倾向于相信那些对中国有更大敞口的国家。投资者不太可能从这些市场抛售,因此,在与中国联系更紧密的国家,汇率贬值幅度较小,债券收益率上升幅度较小。

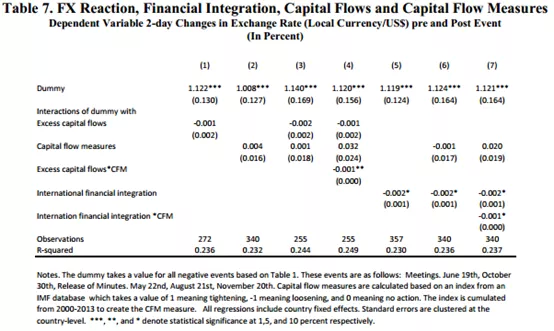

资本流动管理措施(CFMs)和国际金融一体化

表7显示,在大量资本流入情况下,实施资本流动管理措施的国家(第4栏)和国际金融一体化程度较高的国家(第5栏和第6栏)表现较好,汇率贬值幅度较小。这些结果支持了这样一个假设,即更大的金融一体化为分散风险提供了更好的机会,从而有助于减轻市场反应。

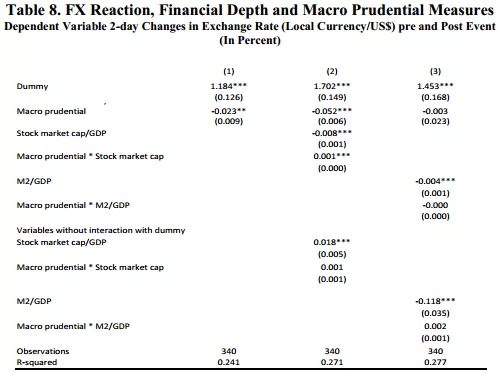

宏观审慎政策与金融深度

表8显示,在2013年之前收紧宏观审慎政策的国家,汇率贬值更少。总体而言,我们的研究结果表明,在2013-14年金融动荡前夕,收紧CFMs和宏观审慎监管,有助于减轻市场的负面反应。这可能意味着,这些措施往往会改变投资组合结构,转向波动性较小和风险较小的项目,从而导致这些国家在动荡时期的抛售较低。

结论

美联储的计划以及随后缩减量化宽松的决定,都伴随着许多新兴市场的强烈反应。本文表明,在市场动荡期间,各国市场表现的差异,基于各国的特点,包括宏观经济基本面以及经济和金融结构。

基本面更好、金融深度更大的国家受到的冲击比其他国家小。那些在2013年5月之前采取更严格的宏观审慎政策和资本流动管理措施的国家也表现得更好。

(编辑:张金亮)