本文来自“万得资讯”。

管理着6626亿美元的国际知名资产管理集团Schroders的研究分析主管Duncan Lamont近期撰文就2021年是否还有“便宜的”股市这一问题进行分析。主要内容如下:

当前全球股市的价值在哪里?这是一个很难回答的问题。从表面上看,坏消息是,世界各国股市都涨到了令人咋舌的地步。

下图是股票市场估值网格(5个市场,5种指标,合计产生25个指标结果),25个指标结果中有16个指标结果比过去15年的中位数高出20%以上,5个指标结果高出10%-20%,还有两个指标结果高出10%。

对较长时间框架的估值进行分析,会让一些市场的情况看起来稍微好一些,但不会改变太多。如下图所示,美国市场正发出最严重的警告信号,它比历史上除了互联网泡沫以外的任何时期都要“贵”。这一点是十分重要的,因为美股在全球股市(MSCI全球指数)中占了近60%的权重,美国市场的情况将对大多数投资者的回报产生重大影响。

其他国家股市的估值没那么令人瞠目。相对而言,日本和英国有一些吸引力。欧洲和新兴市场看起来也比美国更有价值。但实际上,我们在这里比较的只是“昂贵程度”。从历史的角度来看,没有任何一个市场的“价值”与其目前的“价格”相符。

是否有任何缓和因素?

在某种程度上,是的。由于去年全球新冠大流行导致公司收益大幅下降,往绩市盈率被扭曲,股息收益率也是如此,各大公司纷纷削减股息。

这种情况总是发生在金融体系受到负面冲击时——例如,在2008年金融危机期间,往绩市盈率在2009年12月达到峰值,而不是在股市达到峰值时。在互联网泡沫时期,往绩市盈率直到市场见顶两年多后才见顶。

这种明显的扭曲之所以会发生,是因为市场是向前看的,所以关注的是未来的收益,而不是过去。市场预计企业收益将出现复苏,并在实际情况发生之前就开始将其计入股价。这可能会导致股价上涨的同时,企业盈利却在下降。在这种情况下,跟踪市盈率可能会发出误导性的“卖出”信号。

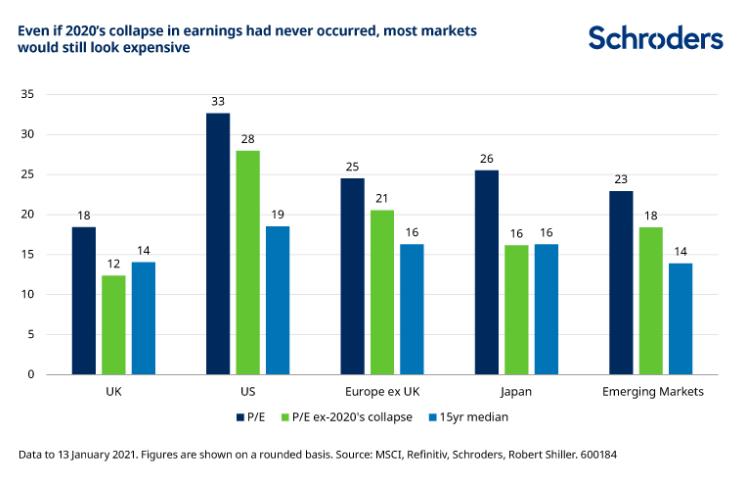

然而,即使假设2020年的企业收益与2019年相同,既没有增长也没有崩溃,那么美国的往绩市盈率仍将比过去15年的中值高出50%左右。欧洲和新兴市场仍将高出25%以上。只有英国和日本看起来更有价值。

周期调整后的市盈率(CAPE)指标也试图消除一次性的扭曲。它是通过将价格与过去10年(而非仅仅过去12个月)的平均企业盈利进行比较来做到这一点的,所有这些都是经通胀调整后的。然而,CAPE也表明,当前的全球股市很贵,且美国股市非常贵。

由于卫生事件对市场的影响需要一段时间才能被剔除,12个月远期市盈率也受到了卫生事件的扭曲,但仍远不足以解释目前的估值。

综合来看,没错,目前最流行的估值方法的输入因子都是扭曲的。但即使去除这些扭曲,模型也会得出同样的结论:与历史相比,全球股市目前的估值过高,美国股市的情况更令人震惊。

低利率能否解释市场估值?

好吧,这并没有给投资者太多安慰,还有别的因素吗?另一个因素是支撑股市的低利率。在其他条件相同的情况下,较低的利率会提高公司未来收益的现值。这意味着,对于一组给定的盈利预期,你会认为当利率较低时,公司的估值会更高。从而获得更高的市盈率。在这种框架下,当利率较低时,平均而言估值倍数会更高。

低利率影响股市的另一种方式是鼓励更多的人将更多的储蓄投资于股市。存入银行账户或投资于债券的资金预期回报率非常低,这可能会鼓励人们进一步降低风险区间。过去一年出现的股票零售交易热潮就是一个例子。如果利率处于较高水平,这些钱中的一部分无疑会进入银行账户,而不是股市。但这并不能描述当今的世界。在可预见的未来,低利率预计将继续存在,股市将继续保持吸引力,即使估值较高。

那么总体情况如何?

没有办法回避股票市场昂贵这一事实,但这并不意味着它们会崩溃。然而,投资者应该为低长期回报的前景做好准备。在最近发布的10年回报率预测中,我们只预测未来10年全球股票的年回报率为4.3%,好于现金和债券提供的可忽略不计的回报,但远低于长期和短期的历史水平。

需要注意的是,估值是一种长期工具,很难预测短期内可能发生的情况。鉴于市场预期情绪将会改善、经济活动将会好转、财政和货币政策环境将会得到支持,因此,较乐观的短期前景是相当合理的。

然而,鉴于调查显示的大多数国家的个人希望未来五年的回报率超过10%(美国投资者的回报期望则为15%),许多投资者可能最终会感到非常失望。

(编辑:玉景)